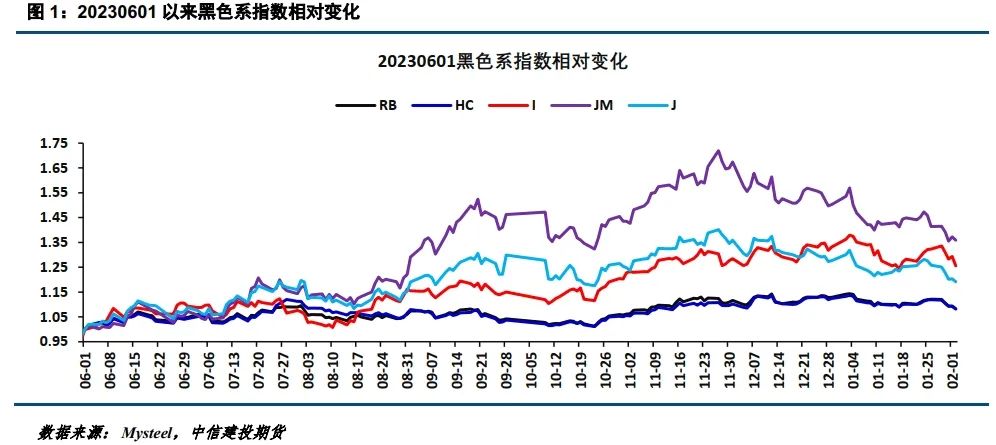

CFC金属研究 作者 | 张少达 中信建投期货研究发展部 本报告完成时间 | 2024年2月4日 重要提示:本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合! 摘要 12月份下旬宏观政策情绪转弱,1月初双焦基本面由紧向松切换,宏观和产业共振,价格出现明显下跌。6月以来强宏观强产业的格局彻底扭转,因此,目前的下跌与6月-12月上旬的上涨属于同一级别。当下宏观无新增变量,产业层面弱势不改,双焦价格下行趋势难以扭转。钢厂盈利能力有限,下游需求低迷,双焦总库存偏低的问题明显好于去年,另外库存结构上,主要集中在下游需求方, 博弈层面下游具备优势。春节后钢厂或开启新一轮提降,考虑到焦煤(1723, 14.00, 0.82%)让利空间相对较大,间接打开焦炭(2345, 8.00, 0.34%)下行空间,整体评估下来提降大概有2-3轮左右。 策略: 双焦预计延续偏弱格局,适合空配,焦煤关注1500-1550元/吨支撑、焦炭关注2120-2170元/吨支撑。 风险提示: 煤矿安全生产形势,钢厂复产节奏 一 针对6月上涨以来的总调整 上周黑色系普跌,前半周双焦相对偏弱、铁矿(946, -3.50, -0.37%)钢材相对偏强,后半周铁矿钢材相对偏弱、双焦反而转强。黑色系强弱相互交替,逐渐打开下方空间。1月初我们判断,双焦12月的走弱是针对10月底上涨的调整,行情演绎到现阶段,回调的级别有所扩大。目前,双焦12月以来的回调已经是针对6月上涨的调整了。6月份双焦上涨行情,起始于二季度末国内宏观政策的好转(焦煤指数1194涨至1521)、强化于8月中旬供应端的限制(焦煤指数1372.5涨至1927.5)、高潮于10月底万亿国债的刺激和原料冬储的炒作(焦煤指数1647涨至2165.5)。12月份重要会议之后,虽然PSL和降准等政策相继出台,但是股市国债反应的宏观市场情绪明显转弱,双焦宏观溢价逐渐修复;进入一月份,4号和25号夜盘前双焦产业数据大幅转弱,次日期货价格下跌明显,产业层面的支撑也消失;宏观产业相继转弱,双焦价格延续下跌。目前,宏观层面无新增变量,产业层面弱势不改,双焦价格下行趋势难以扭转。

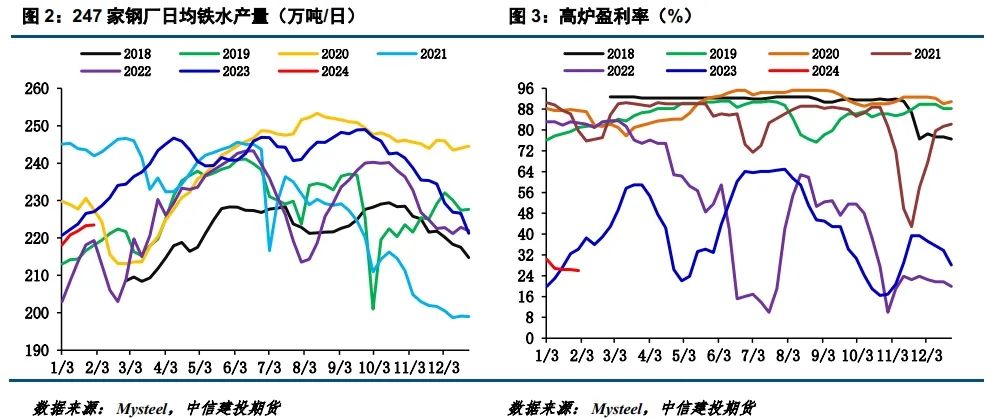

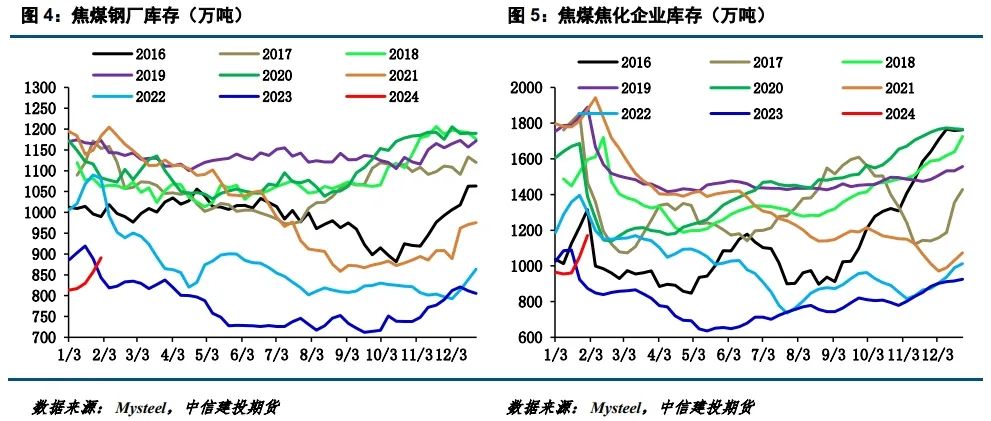

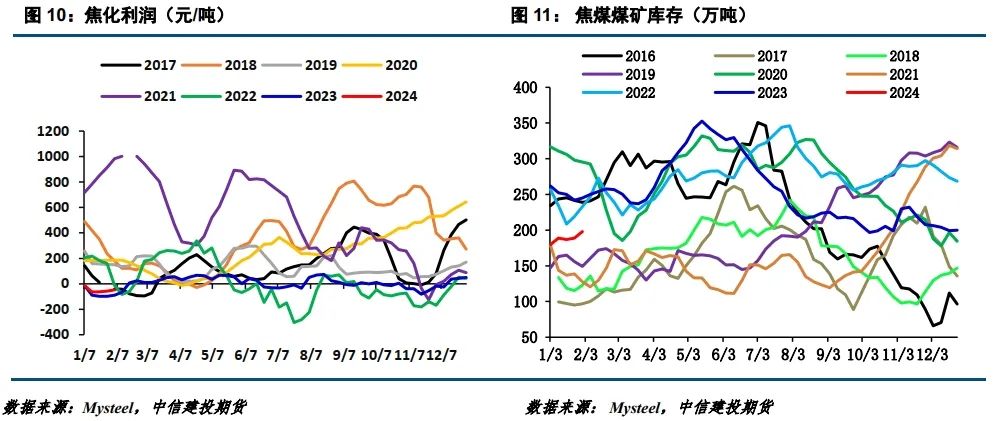

二 下游库存增加明显 本周高炉小幅增产,日均产量来到223.48万吨,环比小增0.19万吨,双焦消耗需求边际改善十分有限。目前多数钢厂依然亏损,盈利率仅有25.97%。本周铁矿价格跌幅超过钢材,带动钢厂利润小幅好转,但是吨钢利润改善有限、依然维持亏损状态,且钢材冬储期绝对价格下跌之后、存货有一定贬值,这两方面因素都将限制钢厂复产路径。预计元宵节前,钢厂生产强度仍将受限,双焦消耗需求或难见明显改观。 下游库存大增,博弈优势向下游转移。钢厂焦煤库存891万吨环比增加34万吨,焦企库存1170万吨环比增加119万吨;钢厂焦炭库存688万吨环比增加14万吨。下游库存大幅增加,焦煤下游库存总量达到2060万吨,农历同比高70余万吨,焦炭高20余万吨。下游仍有部分在途的量,预计今年春节后下游库存峰值水平要比去年高不少。

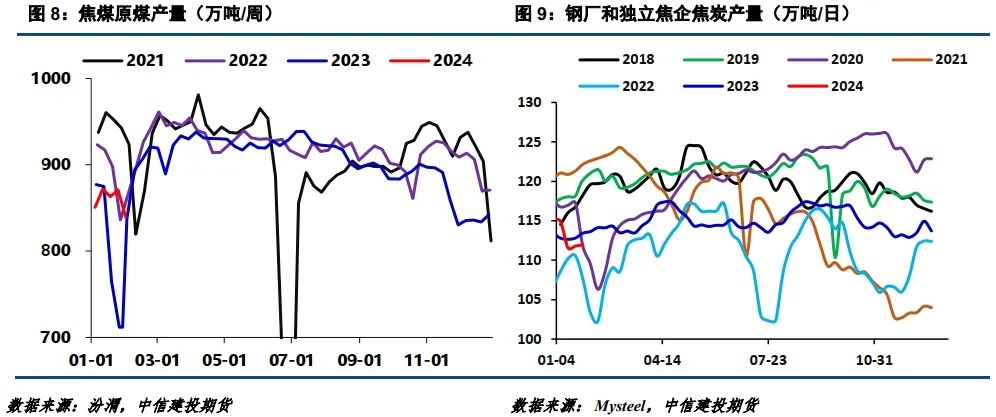

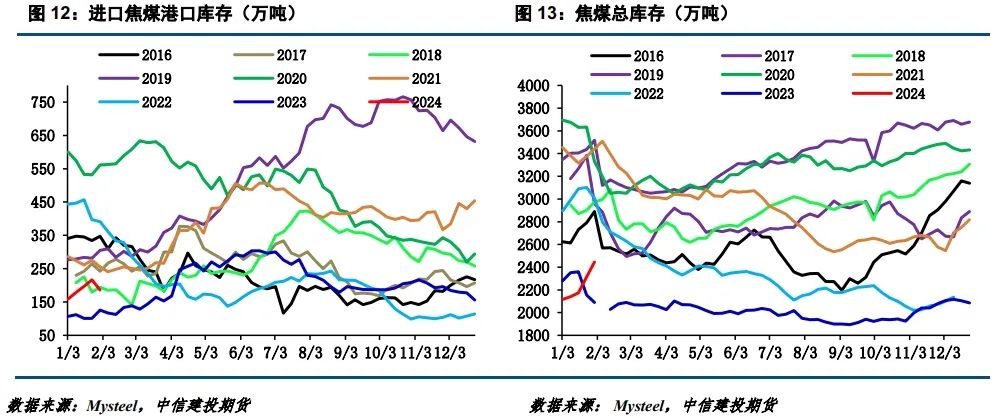

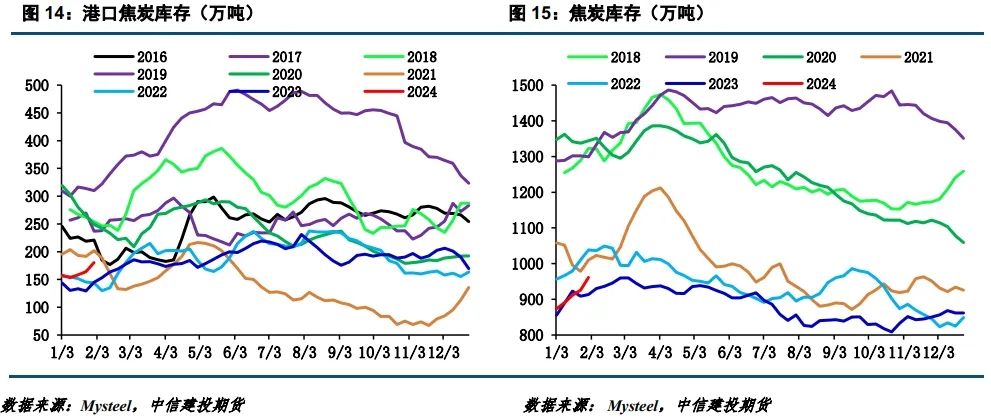

三 节后煤矿供应恢复情况是行情演绎的关键 本周汾渭样本煤矿减产明显,原矿产量839万吨环比下降31.7万吨,开工率下降近7%、产能利用率下降3.2%。内蒙、陕西区域放假煤矿明显增多,山西区域也开始陆续放假,从了解到的放假安排来看,假期并未超过去年,属于正常的季节性表现。春节之后煤矿复产节奏或是行情演绎的关键。今年春节之后马上临近两会,3月份前复产或有安全生产约束;但是两会之后,预计煤矿复产将明显提速。考虑到焦煤总库存偏高,特别是下游库存,焦煤供应在没有超预期的收缩或限制下,价格对供应端压力的反应或将领先于复产。 焦煤需求依然偏弱,钢厂和焦化企业焦炭总产量111.96万吨,焦企小幅减产、钢厂略有增产,产量变化不大,没有明显的复产迹象。考虑到焦企依然亏损50元/吨左右,独立焦化企业产量仍将受到低利润压制;而钢厂生产强度偏低,钢厂焦炭产量也会受到压制。总的来看,在两会结束之前,焦煤需求难以放量。焦煤库存角度看:上游煤矿库存增加9万吨,库存水平中性,进口库存下降30万吨,总库存2445万吨环比增加130万吨,较去年高点高90余万吨。焦炭库存方面,焦企库存54万吨,环比小幅下降,港口库存180万吨,环比增加17万吨,钢厂库存688万吨,环比增加14万吨,库存总量961万吨,和去年库存峰值水平相比略高一些。 双焦总库存偏低的问题明显好于去年,另外库存结构上,主要集中在下游需求方, 这一点对于春节之后钢厂的原料采购策略将产生影响。目前钢厂利润并未明显改善,在此局面下,春节之后对于焦煤的采购将明显放缓。而库存总量和结构仍支持钢厂提降,节后双焦仍将承压下行。究竟能落地几轮?考虑到焦炭上游库存不高、利润水平不高,钢厂提降势必带来焦企的抵制。但是,焦煤让利空间相对较大,间接打开焦炭下行空间,整体评估下来提降大概有2-3轮左右。

四 基差偏低 基差层面,盘面提前下跌,小幅贴水、但不大。月差层面,焦煤59月差39元/吨,焦炭59月差38.5元/吨。基本面偏弱的情况下,且压力主要集中在前端,月差或将继续承压。

五 结论 12月份下旬宏观政策情绪转弱,1月初双焦基本面由紧向松切换,宏观和产业共振,价格出现明显下跌。6月以来强宏观强产业的格局彻底扭转,因此,目前的下跌与6月-12月上旬的上涨属于同一级别。当下宏观无新增变量,产业层面弱势不改,双焦价格下行趋势难以扭转。钢厂盈利能力有限,下游需求低迷,双焦总库存偏低的问题明显好于去年,另外库存结构上,主要集中在下游需求方, 博弈层面下游具备优势。春节后钢厂或开启新一轮提降,考虑到焦煤让利空间相对较大,间接打开焦炭下行空间,整体评估下来提降大概有2-3轮左右。双焦预计延续偏弱格局,适合空配,焦煤关注1500-1550元/吨支撑、焦炭关注2120-2170元/吨支撑。 建投黑色团队 |

|

|  |

|