长江镍月评:降息生变及过剩压制 镍价“劈荆斩刺”展后市

|

- UID

- 2

- 积分

- 2943384

- 威望

- 1421728 布

- 龙e币

- 1521656 刀

- 在线时间

- 13772 小时

- 注册时间

- 2009-12-3

- 最后登录

- 2025-4-19

|

长江镍月评:降息生变及过剩压制 镍价“劈荆斩刺”展后市

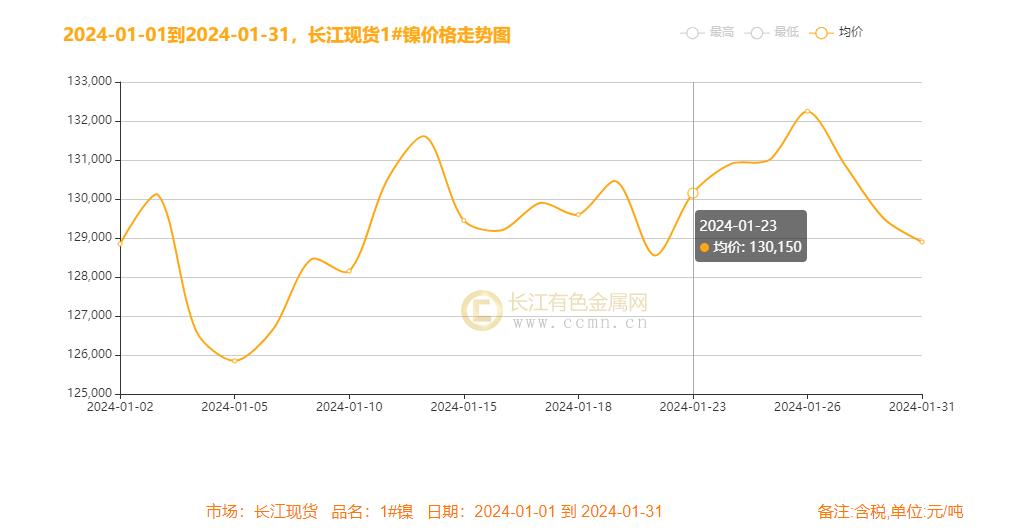

一、本月国内现货镍价走势  ▲CCMN现货镍本月走势图

影响本周镍价走势的主要因素回顾: 本月受宏观因素及降息预期交替影响,有色金属行情波动较为剧烈,本月长江现货1#镍行情整体呈宽幅震荡。国际方面,美国1月份企业裁员环比激增136%,这种裁员步伐加快的情况确实令人担忧,这意味着在通胀和高利率的环境下,劳动力市场开始恶化,市场消费能力下降,从而影响有色金属的需求量。1月26日据美国经济分析局公布数据显示,美国通胀指标1月核心PCE物价指数同步增长2.9%,低于预期值3%及前值3.2%,环比增加0.2%,美国核心PCE超预期回落被个人支出表现抵消,虽然核心PCE超预期回落但个人支出表现强劲预期,表明美国经济仍存仍性;北京时间2024年2月1日凌晨,美联储公布了1月份议息会议纪要,会议纪要显示,美联储将联邦基金利率目标区间维持在5.25%到5.5%之间,符合市场预期,但鲍威尔暗示暂时不会降息,随后,美国劳工统计局发布的数据显示,1月份非农就业人数增长了35.3万,前两月的数据也被向上修正。失业率维持在3.7%,薪资水平环比加速增长,创下自2022年3月以来最大的升幅,这些数据表明美国劳动力市场强劲,美元指数偏强调整,美国国债收益率飙升,美联储对3月份降息预期有所降温引发期货市场行情剧震,但受印尼大选在即,印尼RKAB审核延期影响下,印尼镍矿供应紧缺局面,叠加节前集中备货情况,镍价月内(1月23日到1月26日)出现回涨情况;长江现货1#镍在供应过剩及累库背景下看涨氛围谨慎。国内方面,1月份国内制造业PMI数据小幅回升,综合PMI产出指数为50.9%,比上月上升0.6个百分点,这意味着在1月份经济活动处于扩张状态,而且比上月有所增加,整体经济活动有所改善。但建筑行业商务活动有所回落,主要是受冬季低温天气及春节假日临近等因素影响,建筑行业逐渐进入施工淡季;国内降息红利不断释放,1月24日,央行宣布在2月5日下调存款准备金率0.5个百分点,且释放1万亿大利好政策鼓舞市场人气,提振有色金属行情。 总体而言,1月份是新旧交替的开端,全球货币形式迎转折,国内外货币走势保持分化,但国内稳增长政策持续发力,人民银行和外汇管理局持续释放稳汇率信号,国内经济持续修复,人民币汇率将稳中有升,镍价在宏观面驱动及过剩压制下,整体呈现宽幅震荡行情。 供应过剩凸显:本月镍处于产能过剩及出清周期,随着印尼MHP产量加速释放,国内精练镍新旧产线大量投建,供应端维持增量态势,一方面是硫酸镍转产电解镍使得纯镍市场转向供应过剩,另一方面国内外镍产品产能持续放量,不断加剧镍供应过剩局面,据相关市场部调研获悉,预计2024年1月份全国精练镍产量为2.37万吨,主要因素在于镍需求呈弱,不足以消化镍供应量及库存,此外,印尼低成本镍铁大量回落国内市场,镍铁价格下行导致国内镍企业均陷入亏损状态,预计未来会延续过剩局面,且过剩空间不断扩大,镍当期仍处产能扩张周期内,一定程度利空镍价。需求高抛低吸:镍是一种有光泽的金属,主要广泛应用于不锈钢、电池材料及合金等领域,目前三元电池是镍的主要增量需求来源。虽然部分终端行业维持高景气度,但需求增速不及供应面,电镀需求表现偏稳,合金用精练镍需求表现稳定;年末将至钢厂面临减产,市场备货基本接近尾声,终端需求趋淡,需求整体偏弱。不锈钢方面:不锈钢市场需求受到宏观面利空及镍价弱势影响,本月走势呈现冲高回落;月初受到国内政策利好及节前备货需求,价格呈现反弹趋势,但随着宏观利空及国内春节假期临近影响,中下游企业陆续进入放假,市场交投氛围清淡,不锈钢价格维持弱势。 二、伦敦期货镍走势  ▲ CCMN本月伦镍走势图

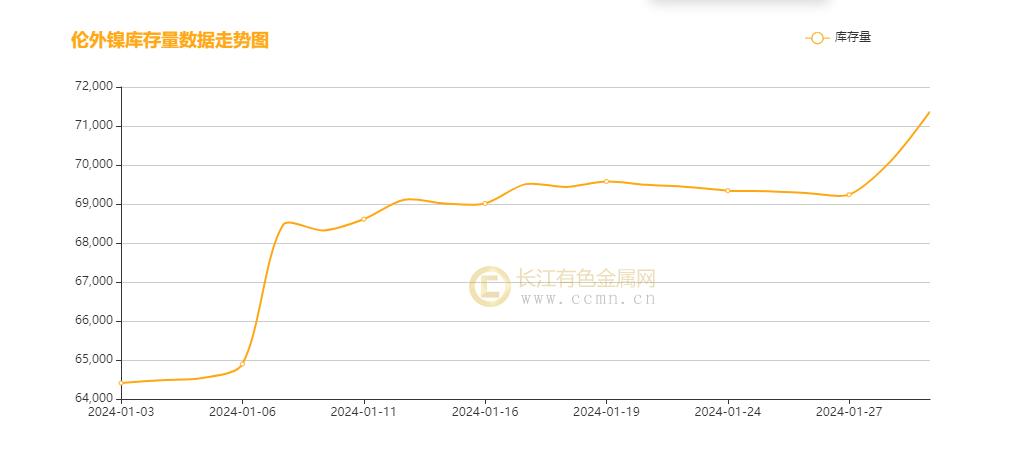

聚焦伦镍市场:进入1月份,月初,国内央行降准降息政策暖风频吹,力争经济“开门红”,而美国一系列经济数据及美联储官员言论令降息预期“摇摆”,1月份,美元指数反弹至102附近徘徊,美债10年期收益率反弹至4%附近,美联储利率决议前夕市场维持谨慎态度,截止2024年2月1日最受瞩目的美联储议息决议公布,数据显示将联邦基金利率目标维持在5.25%到5.5%区间不变,但美联储主席鲍威尔暗示暂时不会降息,美国1月份ISM制造业指数超市场预期反弹至49.1,虽然制造业数据有所反弹,但由于全球航运问题导致供应延迟令短期通胀存在上行压力,市场对美联储上半年开启降息的时间节点推迟到了5月份,叠加强劲的非农数据报告,美元指数一度攻破104关口,美元走强为外盘金属带来压力,偏空氛围主导,伦外盘镍价弱势震荡。 伦镍月库存情况  ▲ CCMN伦镍本月库存走势图

镍产能处于扩张“高峰期”,而新能源和不锈钢领域对纯镍的需求增长受到限制,在全球经济增长放缓和贸易摩擦影响,镍市场面临一定的下行压力。在这种情况下,供强需弱不断影响,伦镍库存呈现累增态势。

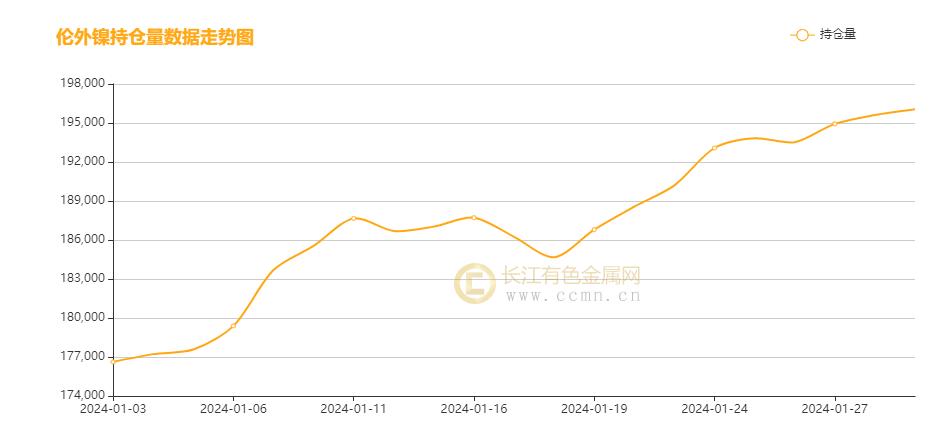

伦外盘镍仓单量持续上升态势 镍价后市展望 萌龙迎春,甲辰新景,中国政策“红利”频现以及美联储降息预期博弈将继续影响市场,镍在供过于求的格局下,国内外镍价暂时难以摆脱震荡格局。印尼大选将继续带来产业政策变化不确定性预期,镍价下方支撑尚在,临近春节假期,下游精练镍备货逐渐步入尾声,现货交投氛围趋淡,伦镍库存不断累积,下游前期原材料提前购买积极备货,而市场现货供应趋紧,硫酸镍价格稳中有升,镍生铁价格则相对稳定略有上升,供需关系偏弱。镍生铁供需双弱价格趋稳。市场主导逻辑转向节后预期,现货持续维持逢低适量备货思路。本观点仅供参考,不做操盘指引(长江有色金属网 www.ccmn.cn服务电话0592-5668838) |

论坛官方微信、群(期货热点、量化探讨、开户与绑定实盘)

|

|

|

|

|

|

|

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);