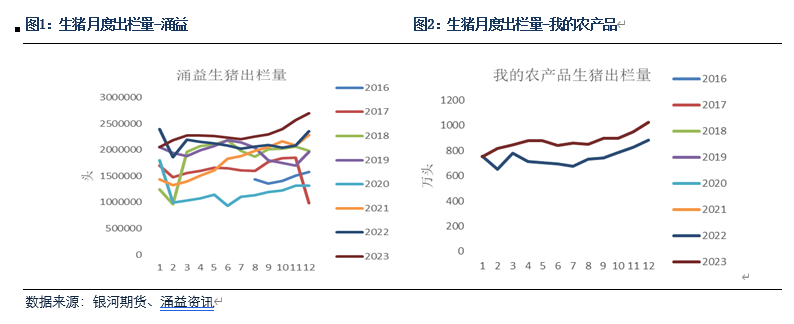

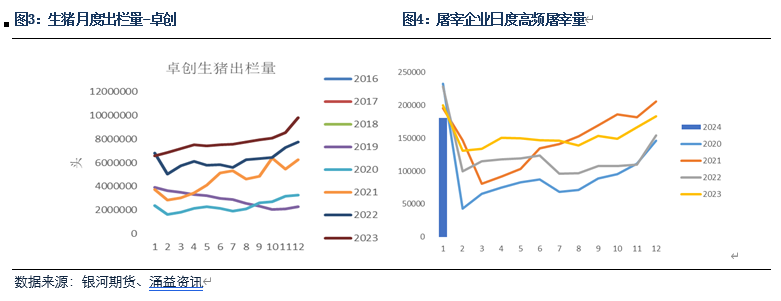

来源:银河农产品及衍生品 第一部分摘要 1月期间生猪价格整体呈现震荡反弹,北强南弱的特点。受四季度生猪疫情的影响,1月以来,北方地区成猪供应整体呈现阶段性断档,这导致了在此期间猪源供应相对偏紧的状况,南方地区流入数量增加,北方市场涨幅整体强于南方。我们认为进入2月以后,供需状况可能会有所好转,一方面,1月期间的断档与疫情关联性颇大,但是2月期间成猪供应主要对应了11-12月期间30-70公斤的中猪,据草根调研了解的情况来看,这部分生猪群体受疫情影响程度低于100公斤的中大猪,因此2月期间可能出现的断档情况相对比较有限,另一方面,受近期涨价影响,南北方地区确实出现了一定的压栏惜售情绪,更有部分地区出现了二次育肥,而实际上,从正常季节性表现来看,一般年后是猪肉消费淡季,价格在此期间容易下的,因此我们认为压栏的大猪大概率需要在年前消化充分,这可能会对2月市场供应产生不利影响。 而需求方面来看,1月需求大概率有所好转,虽然从表观消费来看几乎无增量,但由于相同的消费数量价格呈现上涨,说明实际需求可能会高于此,我们从近期的社零数据来看,8月以来社零同比开始转正,并且近期有加速趋势,反应后疫情时代餐饮消费大概率在延续好转态势。进入2月以后刨除季节性影响,我们预计还是会有缓慢增量,但供应端矛盾明显大于需求端,现货价格压力仍然较大。 中长期来看,12月生猪产能去化加速,1月期间疫情开始有所缓解,但部分地区仍有零星表现,因此产能去化可能仍在延续中,能繁母猪存栏去化相对较多,虽然近期产业普遍看好明年猪价,仔猪价格重心上移,但实际后续供应仍可能存在紧张,因此长期来看,猪价上涨动力仍然比较明显。 风险:消费恢复较强产能释放不及预期 第二部分基本面分析 一、供应端:北方受前期非瘟疫情影响整体出栏量明显下滑 我们预计1月期间生猪出栏量将呈现明显下降状态。一方面,根据月初3大机构对自身样本内规模企业屠宰量的统计结果来看,环比均呈现下降态势,其中涌益口径预计1月环比下降8.3%,我的农产品口径环比下降9.42%,卓创口径环比下降10.41%,当前国内规模企业在国内养猪行业中权重占比较大,因此其出栏量的下降基本能作为整体出栏量下降的代表;另一方面,1月生猪出栏量的下行主要与10月末至12月北方地区疫情增加有关,虽然疫情影响难以被量化,但从草根调研情况来看,不仅规模企业受到影响,散养户同样受到了不小的冲击,因此,我们预计散户出栏在此期间可能难以看到显著增量;此外,根据涌益口径提供的高频屠宰量数据来看,1月迄今,日度屠宰环比大约下降1.29%左右,由于近年来,我国定点屠宰数量在逐步上升,因此生猪屠宰量可基本直接反应到养殖端出栏量的下滑,实质只是程度的问题。并且在1月内,我们可以看到屠宰企业抬价收购情绪增加,在价格上涨的情况下屠宰量并未上升,说明生猪整体供应是相对偏紧的。

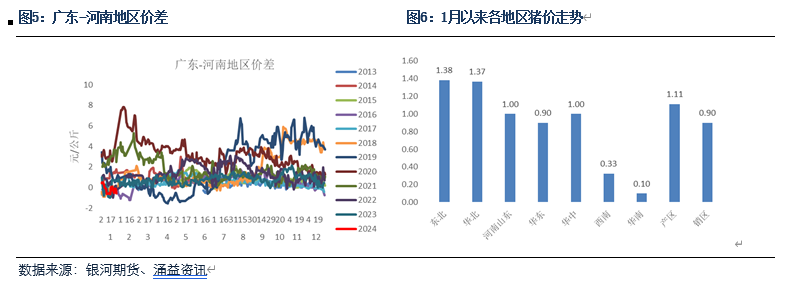

1月生猪出栏量的下滑主要体现在北方地区。可以看到,自1月以来,南方地区猪价涨幅远不及北方,广东与河南地区价差也大幅下的至历史低位,南方地区猪源开始逐步向北方地区涌入,北方养殖户惜售挺价,而南方地区则因为春节前夕返程人员数量增加导致当地消费数量转弱,大量生猪开始逐步向北方市场涌入,在1月第一周造成全国地区猪价呈现下行状态。

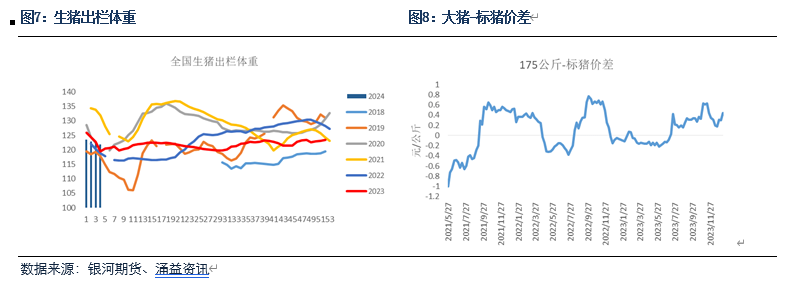

整体来看,1月生猪出栏体重还是维持在相对偏低水平,涌益口径显示,1月以来生猪平均出栏体重在122公斤上下浮动,略低于去年平均水平,并高于2019年及2022年年初,我们认为这主要因疫病以及养殖利润共同影响所致,2021年正经历了非瘟疫情后第一个生猪养殖大幅去化的年份,当期养殖亏损较高,市场几乎无压栏情绪,迫于现金流压力或成本压力,通常将出栏体重控制在最为经济实惠的出栏均重上,而2019年则是受到非瘟疫情的影响,始于2018年末的非瘟一度导致市场陷入深度恐慌状态,当时大猪消化殆尽,随即也成为新一轮行情启动的锚点。今年虽然也受到了非瘟以及亏损的影响,但由于普通散养户成本相对较低,对疫情的恐慌程度也远不及过去几年,因此,我们可以看到今年年初生猪出栏体重更多处在一个中性偏低的水平,这直接导致了整体猪肉供应相对偏低。 整体来看,由于此前二次育肥数量较少,加上最近一段时间规模场成猪减少,市场大体重猪源供应不多,根据涌益提供的175公斤与标猪价差来看,1月以来,二者价差从此前0.18元/公斤上升至0.44元/公斤,大体重猪源出栏占比明显下滑。

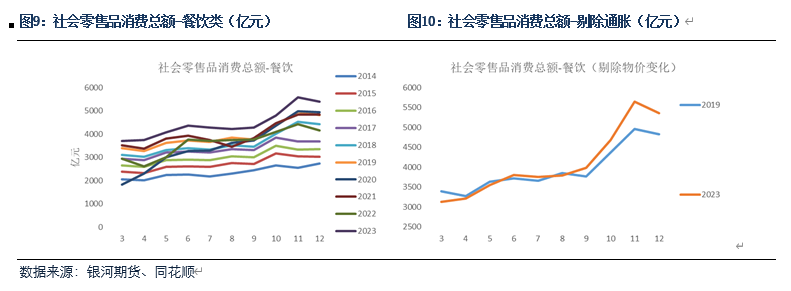

我们预计,进入2月份以后,生猪供应可能会有所增加(当然,这一增加并不等同于出栏环比的增加,因为春节毕竟存在假期)。主要包括几方面原因:首先,1月份出栏减少显然与前期疫情有关,在此期间所出栏的生猪体重基本在120公斤左右,这主要对应了12月期间100公斤左右的生猪和11月期间70公斤体重段的生猪,从草根调研情况来看,这部分猪在此期间受损比较严重,但是进入2月份以后,所对应的疫情期间生猪主要是这部分生猪主要对应了疫情期间30-70公斤的这部分生猪,并未告知有太严重的损失,因此2月期间可能对应到正常出栏,因此整体供应压力可能还是会相对较大;另一方面,南方并未太受到冬季疫情的影响,但近期价格仍然在上涨,这可能是由于市场情绪带动,如果因此影响到年前的产能去化,则会因此带来更大的抛压;最后,1月期间市场出现了比较罕见的二次育肥情况,而一般二育不大可能在年后猪肉需求淡季进行销售,因此年前大体重猪源的出栏增多也可能会施压二月份市场行情。 二、需求端:消费继续有好转态势冻品库存呈现季节性下滑 由于生猪的消费难以完全站在定量的角度评估,因此可能更多需要站在定性的角度上进行看待。复盘来看,我们认为1月第一周,生猪消费整体表现不佳,这主要是由于节后季节性消费淡季所致,但是进入第二周后,消费开始呈现明显好转态势,白条订单成交数量明显增加,其中比较重要的影响在于腊八节备货,但是腊八后消费开始重新转弱,随即带来抬升的更多是冬季低温以及雨雪天气带来的不利影响,白条消费走货确实有明显的改善趋势。1月最后两周来看,消费整体表现呈中性,缺少节假日支撑,但是因为市场挺价情绪比较强烈,白条贸易商也普遍认为春节备货可能因此带来一轮行情,因此成交良好,在此期间也一度引发需求的快速增加。 1月社零数据公布大概率推迟至与2月数据一起在3月下旬发布,因此短期餐饮数据难有高频数据提供预期。但是12月社零数据整体表现较好,数据显示,12月国内社会零售品消费总额大约在4.35万亿,较2019年同比增加12.31%,其中餐饮类消费大约在5405亿,同比增加12.03%,考虑到消费总额中受到了物价指数的影响,我们剔除在此期间物价的变化,可以看到2023年食品类社零消费同比增加仍然能有11%左右。整体来看,社零消费数据的好转很大程度受到了通缩的影响,2023年8月前,社会零售品消费总额同比2019年增速(剔除通胀影响)长时间维持负数或者低增长,但是进入9月份以后开始维持稳定,10月份以后快速提高,很大程度与我们的市场直觉比较接近,预计进入2024年后,消费增速可能会继续维持良好。

根据涌益口径数据来看,1月期间冻品库存呈现小幅下滑,但幅度偏低,从涌益口径来看,预计1月库存降幅整体在1.2-1.3%左右,这一降幅数据与屠宰量数据基本接近,因此实际表观需求增幅不明显,不过在此期间价格呈现底部抬升,说明实际需求大概率有好转迹象,或主要源于季节性因素。从当前牛肉、鸡肉与猪肉的价差来看,我们认为猪肉消费很大程度受到了价差带来的提振作用,预计春节前受节假日效应加持,消费可能进一步提升,但是节后消费可能会相对缺乏亮点。

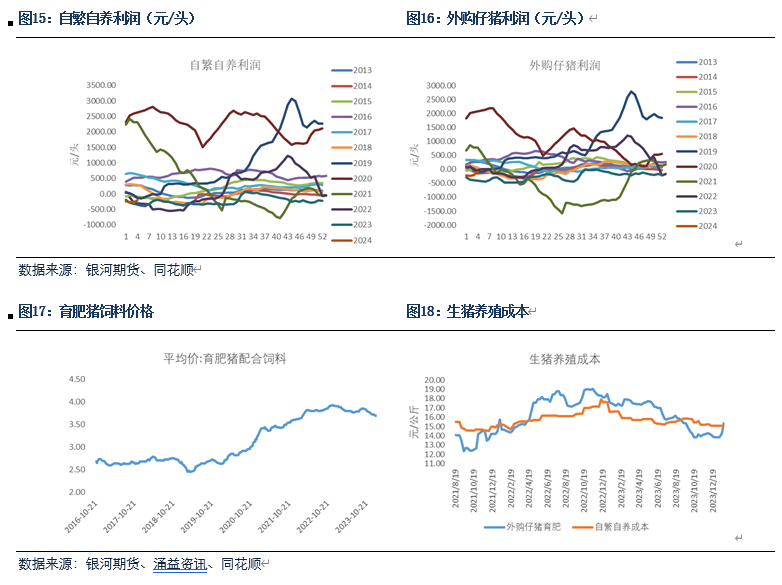

三、养殖利润与产能:仔猪价格快速上涨养殖利润修复 1月期间生猪养殖利润继续呈现修复状态,其中自繁自养利润上涨16.14元/头至-205元/头左右,外购仔猪利润上涨105元/头至-100元/头左右,外购仔猪养殖利润的好转主要因为仔猪养殖成本的下行,2023年7-8月期间整体处于仔猪价格高位回落期间,受此影响,外购仔猪利润相对好转,但全年期间母猪价格整体变化幅度不大,此外,最近一段时间中,育肥猪饲料价格整体处于下行态势,豆粕(2957, -61.00, -2.02%)玉米(2381, 33.00, 1.41%)价格均在明显回落中,同样有助于生猪养殖成本的修复。

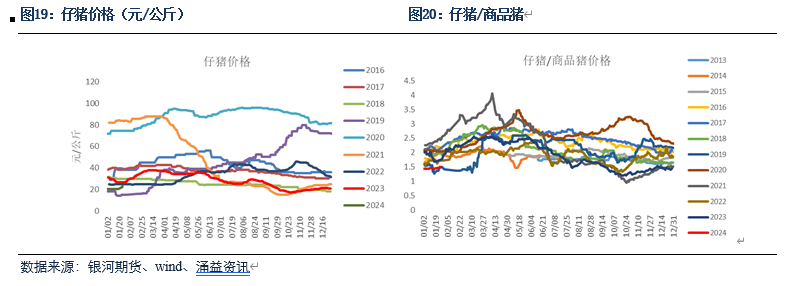

整体来看,进入1月以后,仔猪价格呈现明显反弹态势,全国各地规模厂7公斤仔猪价格由此前199元/头上升至333元/头,15公斤仔猪价从299元/头上升至462元/头。近期北方地区标猪的紧缺以及猪价的上涨带动养殖户补栏积极性快速增加,市场询价氛围浓厚,普遍对明年下半年行情比较看好,而且规模企业仍没有减产打算,上调明年出栏计划,在自身产能整体受限的情况下,因此积极采购仔猪导致价格整体水涨船高。养殖户方面短期对疫情仍然有所忌惮,部分地区疫情仍然没有完全结束,因此近期养殖户补栏还是相对谨慎。

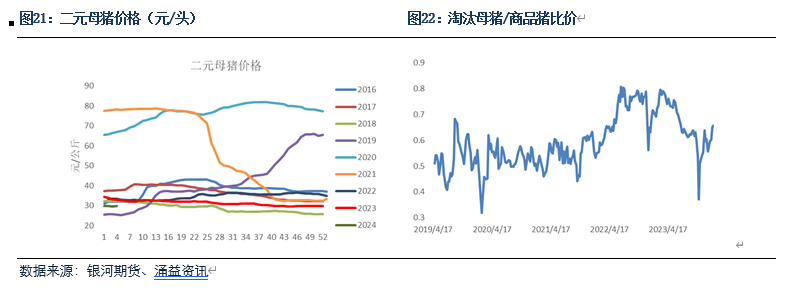

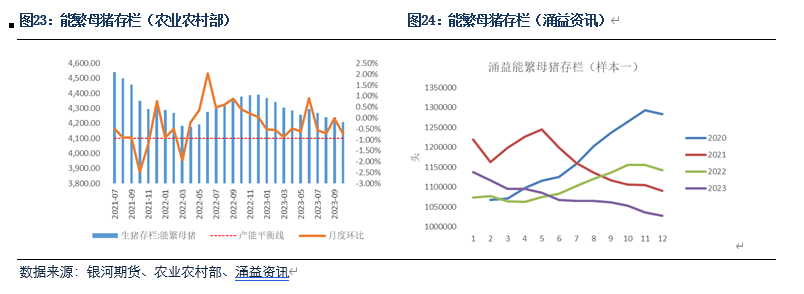

12月能繁母猪存栏数据由统计局公布,由于其统计口径与农业农村部略有差异,因此同环比与绝对数值参考价值并不大。以外部机构公布的数据来看,涌益预估12月能繁存栏环比下降0.84%,钢联环比下降2.09%,卓创环比下降1.53%,整体来看,12月能繁环比下降速度略有加快,由于在此期间疫情仍然未能完全平息,加之12月期间猪价的一轮超预期下跌也是进一步增加了养殖户淘汰母猪的积极性。1月期间预计母猪产能去化速度可能相对放缓,一方面,企业开始有零星补栏母猪的动作,另一方面,淘汰母猪与商品猪比价整体底部抬升,二者比价反弹上涨也应市场淘汰积极性的减弱,但由于当前亏损仍然比较严重,我们预计能繁母猪1季度仍有下行压力。

第四部分综合分析及策略推荐 一、综合分析 1月期间生猪价格整体呈现震荡反弹,北强南弱的特点。受四季度生猪疫情的影响,1月以来,北方地区成猪供应整体呈现阶段性断档,这导致了在此期间猪源供应相对偏紧的状况,南方地区流入数量增加,北方市场涨幅整体强于南方。我们认为进入2月以后,供需状况可能会有所好转,一方面,1月期间的断档与疫情关联性颇大,但是2月期间成猪供应主要对应了11-12月期间30-70公斤的中猪,据草根调研了解的情况来看,这部分生猪群体受疫情影响程度低于100公斤的中大猪,因此2月期间可能出现的断档情况相对比较有限,另一方面,受近期涨价影响,南北方地区确实出现了一定的压栏惜售情绪,更有部分地区出现了二次育肥,而实际上,从正常季节性表现来看,一般年后是猪肉消费淡季,价格在此期间容易下的,因此我们认为压栏的大猪大概率需要在年前消化充分,这可能会对2月市场供应产生不利影响。 而需求方面来看,1月需求大概率有所好转,虽然从表观消费来看几乎无增量,但由于相同的消费数量价格呈现上涨,说明实际需求可能会高于此,我们从近期的社零数据来看,8月以来社零同比开始转正,并且近期有加速趋势,反应后疫情时代餐饮消费大概率在延续好转态势。进入2月以后刨除季节性影响,我们预计还是会有缓慢增量,但供应端矛盾明显大于需求端,现货价格压力仍然较大。 中长期来看,12月生猪产能去化加速,1月期间疫情开始有所缓解,但部分地区仍有零星表现,因此产能去化可能仍在延续中,能繁母猪存栏去化相对较多,虽然近期产业普遍看好明年猪价,仔猪价格重心上移,但实际后续供应仍可能存在紧张,因此长期来看,猪价上涨动力仍然比较明显。 二、策略推荐 单边:近月合约相对以偏空思路对待,建议策略上可以考虑逢高抛空,而远月上如果07和09合约给到相对低点可以考虑逢低买入; 套利:策略建议以3-9反套为主 期权:养殖企业以海鸥期权套保为主,买LH2305-P-15500&卖LH2305-P-14500&卖LH2305-C-16000 *注:月度级别策略难以做到一层不变,因此更多重视方向和大致区间,在节奏落实以及需要结合实际情况参与 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);