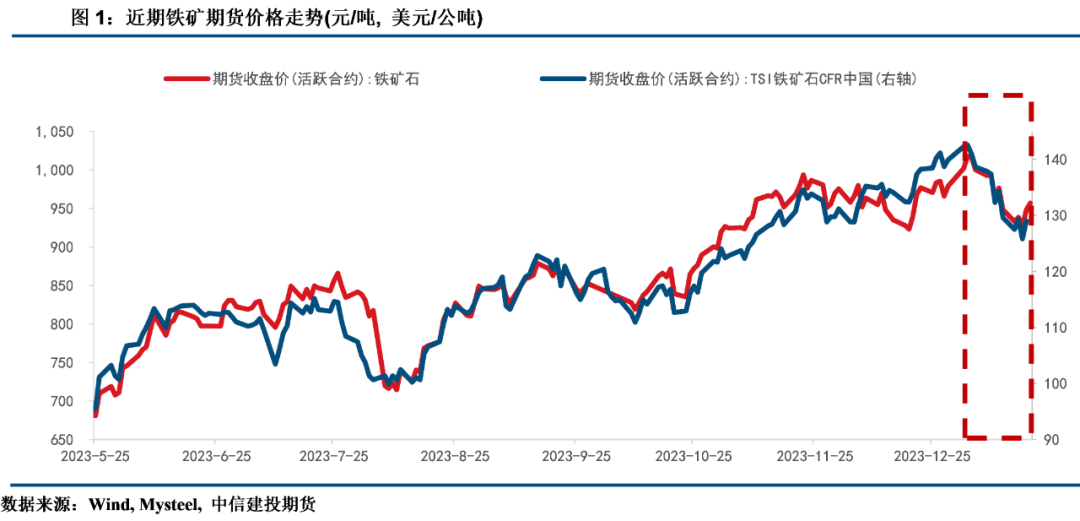

CFC金属研究 重要提示:本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合! 作者 | 张少达 楚新莉 唐惠珽 期货交易咨询从业信息 | Z0017566 Z0018419 Z0019171 本报告完成时间 | 2024年1月22日 摘要 弱预期+弱现实逻辑已进入交易尾声,短期矿价或区间运行,价格下沿主要由钢厂复产及冬储预期支撑,价格上沿受到钢厂利润及宏观预期约束,区间波动幅度跟随市场资金情况及情绪。中期来看,春节后铁矿(970, 7.50, 0.78%)市场供需格局将有改善,关注下游旺季需求实际表现。节后市场将迎来“金三银四”的传统需求旺季,叠加发运季节性回落、钢厂高炉复产及两会政策预期,将对铁矿价格构成一定支撑,关注节后逢低布局05合约多单的短线机会。 操作策略: 2405合约短期区间操作,参考价格区间920-980元/吨。 风险提示: 海外金融风险、国内政策利好不及预期 正文 1、矛盾累积释放,驱动铁矿高位下跌 2024开年至今,铁矿盘面总体呈现高位下跌的走势,主力合约一度创下1025.5元/吨的阶段性高点。1月4日起,铁矿盘面弱势下跌,主力合约跌幅近100元/吨,并在上周震荡企稳。从本轮行情的主导逻辑看,近期产业供需及市场预期均有转弱信号,叠加先前铁矿价格处于阶段性高位,驱动矿价单边下跌。在市场悲观情绪得以释放后,铁矿价格短期进入震荡:

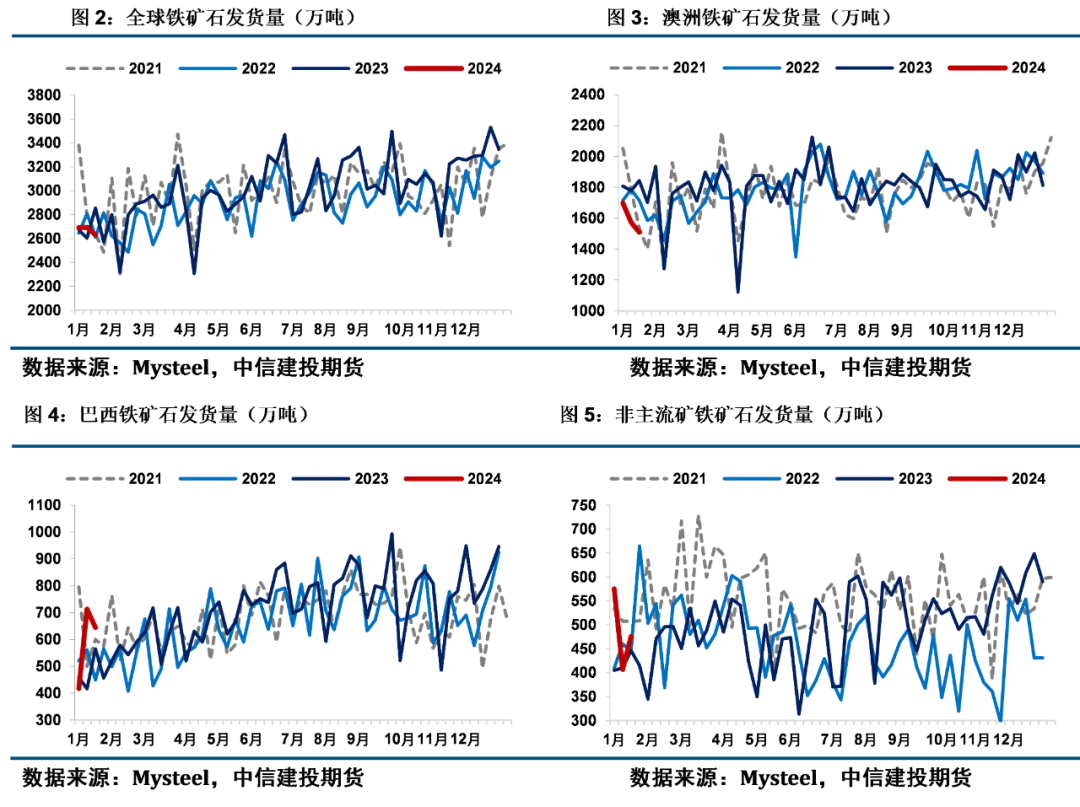

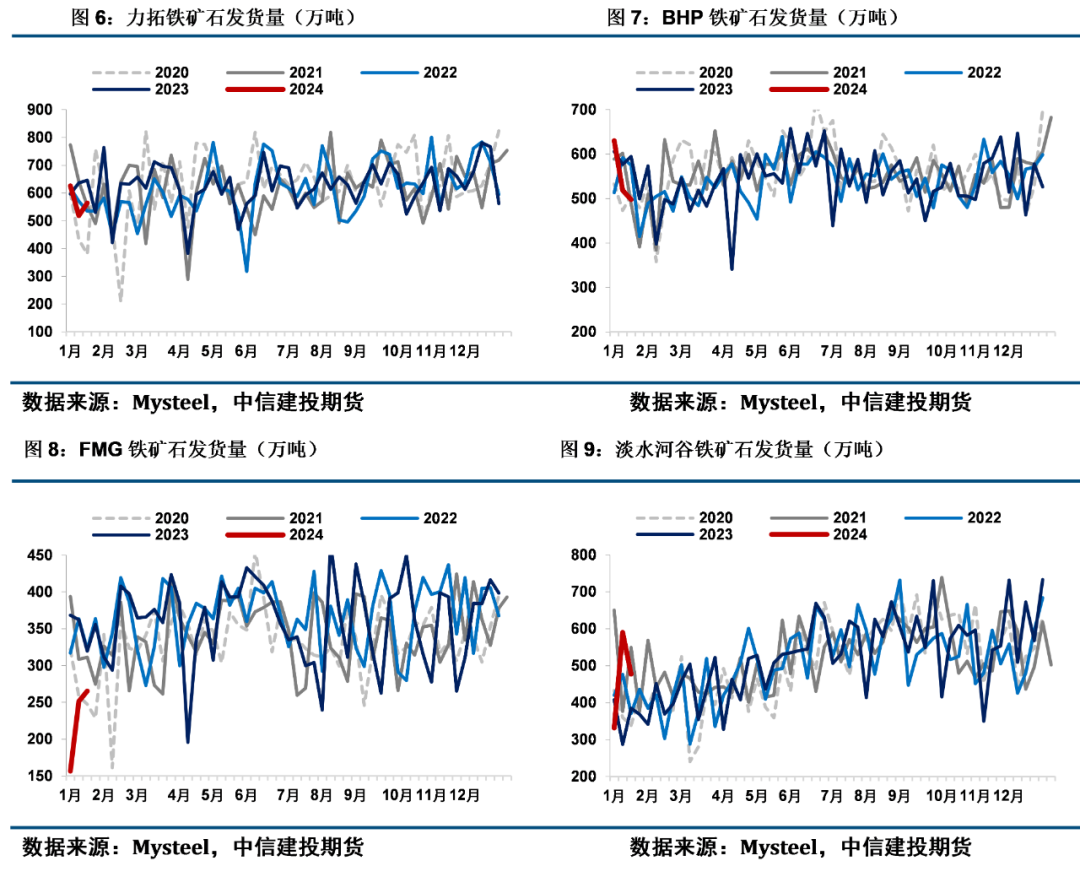

2、产业面:需求表现弱于供给,补库预期有限 供给端,近期铁矿供给表现为近强远弱的格局,体现为短期到港量表现强势,而中期发运量有季节性转弱预期。进入一季度后,全球铁矿发运减量较大,12月份全球铁矿发运均值为3365.8万吨,近两周均值为2671.03万吨,周度减量约695万吨。分地区看,巴西地区发运下滑幅度较大(-29%),非主流矿区次之(-19%),澳洲地区发运减量相对较小(-18%)。澳洲、巴西地区作为全球铁矿发运的主流地区,一季度发运量通常处于全年低位,主要受到季节性雨季、飓风及港口检修的影响,对05合约的价格中枢构成一定支撑。

从主流矿企看,近期FMG铁矿发运减量较多,其余主流矿企发运维持在近年同期均值水平。结束年末发运冲量后,近期各家主流矿企发运均有一定程度的减量,其中FMG受火车脱轨事故影响减量较大,周均减量同比近200万吨。FMG脱轨事故始于12月30日,已于1月3日恢复正常运营,公司称年度指导目标不受影响,从FMG最近两周的发货量表现来看,近期供给仍处于恢复进程。

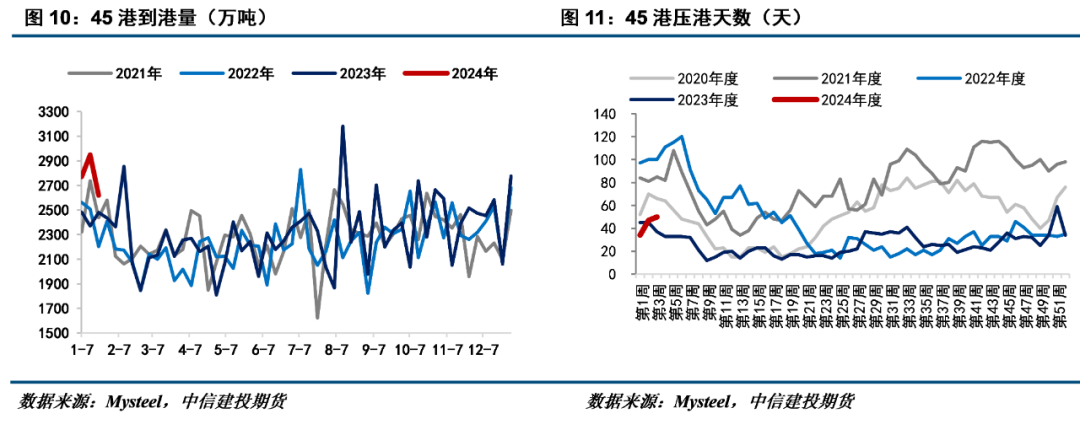

近期到港量表现强劲,或难以为继。近期在铁水需求走弱的背景下,到港量的强势表现奠定了铁矿供强于需的短期格局。本期45港到港总量2620.3万吨,环比减量329.2万吨,仍近年同期高位,年末发运增量及前期压港量持续转化为到港。按发运船期计算,先前年末外矿发运冲量将在近端完全实现,预计到港量呈收缩态势。

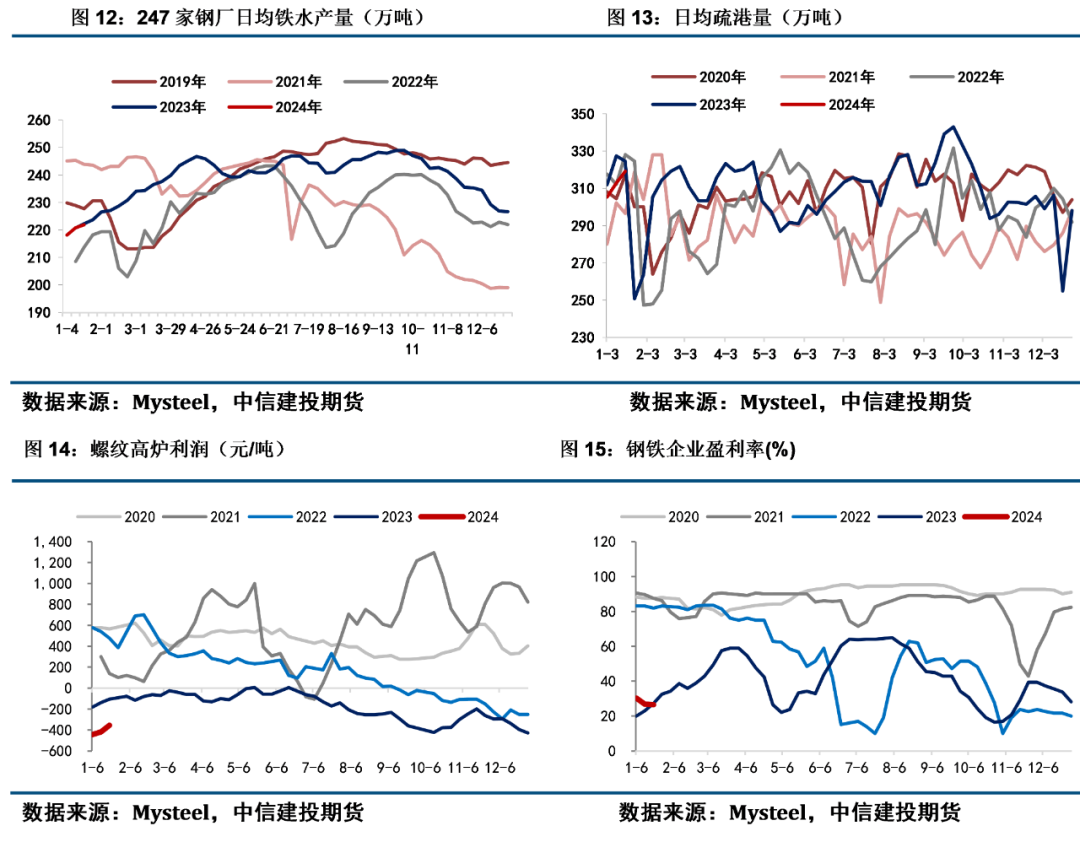

需求端,近期铁水产量由降转增,预计春节前回升空间有限。铁水需求是近期市场的交易主线之一。从近期数据来看,随着铁水产量从226万吨/天的水平下滑至218.17万吨/天的阶段性低位后,产业情绪趋于悲观,矿价亦开启流畅下跌。近两期铁水产量小幅回升,市场情绪有所修复,矿价小幅回暖。从前期钢厂高炉检修带来的复产量来推算,春节前铁水产量仍有3万吨左右的回升空间。 从钢厂利润来看,近期钢厂利润已表现出比较明显的边际修复特征。自1月4日起黑色系商品整体开启回调后,原料端表现相较成材更弱,因而钢厂利润得到修复。本期247家钢厂盈利率为26.41%,仍处于阶段性底部,螺纹高炉利润由1月4日的-426.01元/吨回升至1月19日的-352.35元/吨,利润修复约70元/吨。据调研,目前多数钢厂的生产利润处于盈亏平衡线附近,主动减产、增产意愿均有限。

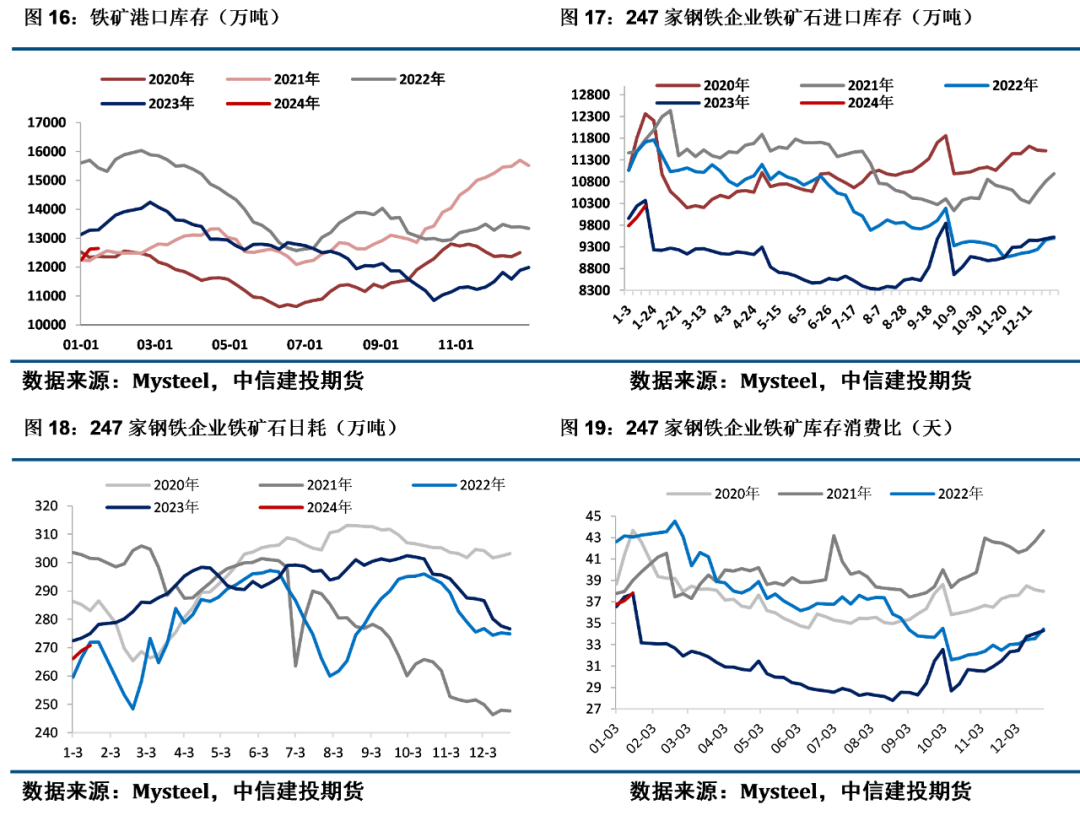

库存端,钢厂冬储补库空间有限,关注中期港口去库斜率。目前钢厂进口矿库存及库存消费比都已接近去年同期水平,尽管距离春节仍有一段时间,但预计节前补库空间有限。据调研,目前部分钢厂仍有补库刚需,但补库意愿偏谨慎,主因近期铁矿石价格偏高,且成材需求表现偏弱,后市预期有限。 从港口库存来看,本期全国45港铁矿库存为12641.9万吨,环比增20.79万吨,处于近年同期低位水平。近期港口到港量及疏港量双高,港口垒库表现总体较为缓和。近期铁矿供给表现强于需求,港口仍有一定垒库压力,但节后铁矿供给有季节性回落预期,钢厂复产带来需求增量,港口库存预计呈现低位去库的态势,对铁矿价格有一定支撑,关注中期港口去库斜率。

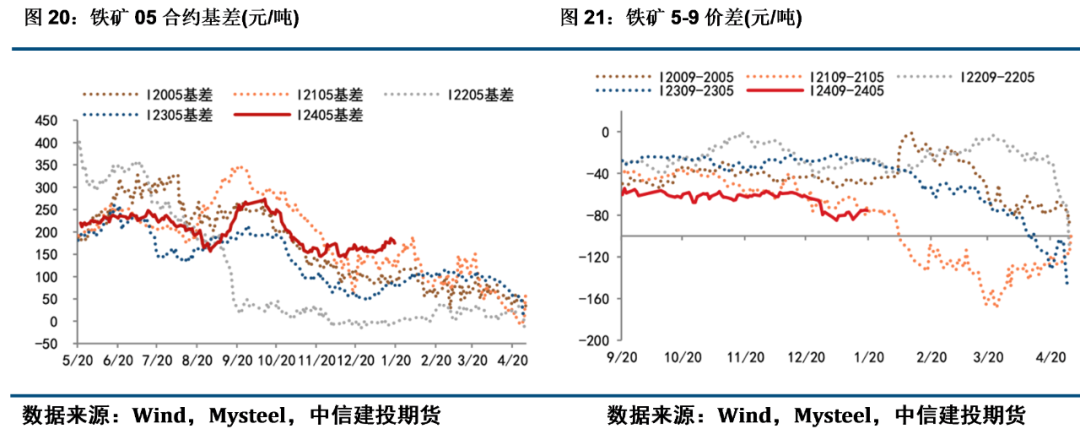

3、后市展望及投资策略 弱预期+弱现实逻辑已进入交易尾声,短期矿价或区间运行。弱预期+弱现实构成当下铁矿市场交易的主线逻辑,然而这一主要矛盾已被盘面计价得较为充分,市场或进入震荡期。从时间节点来看,目前仍处产业淡季,宏观预期对于盘面的影响权重高于产业实际情况,然而淡季已进入尾声,目前政策预期偏弱,亦难以给出较大的交易空间,短期矿价或区间运行,价格下沿主要由钢厂复产及冬储预期支撑,价格上沿受到钢厂利润及宏观预期约束,区间波动幅度跟随市场资金情况及情绪。 中期来看,春节后铁矿市场供需格局将有改善,关注下游旺季需求实际表现。总体来看,上半年国内铁矿市场供需偏紧,操作思路偏多为宜。节后市场将迎来“金三银四”的传统需求旺季,叠加发运季节性回落、钢厂高炉复产及两会政策预期,将对铁矿价格构成一定支撑,然而市场或提前开启炒作,且旺季需求表现往往低于市场预期,关注节后逢低布局05合约多单的短线机会。操作策略:2405 合约短期区间操作,参考价格区间920-980元/吨。

建投黑色团队 分析师:张少达 期货交易咨询从业信息:Z0017566 分析师:楚新莉 期货交易咨询从业信息:Z0018419 分析师:唐惠珽 期货交易咨询从业信息:Z0019171 研究助理:沈锐 期货从业信息:F03114198 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);