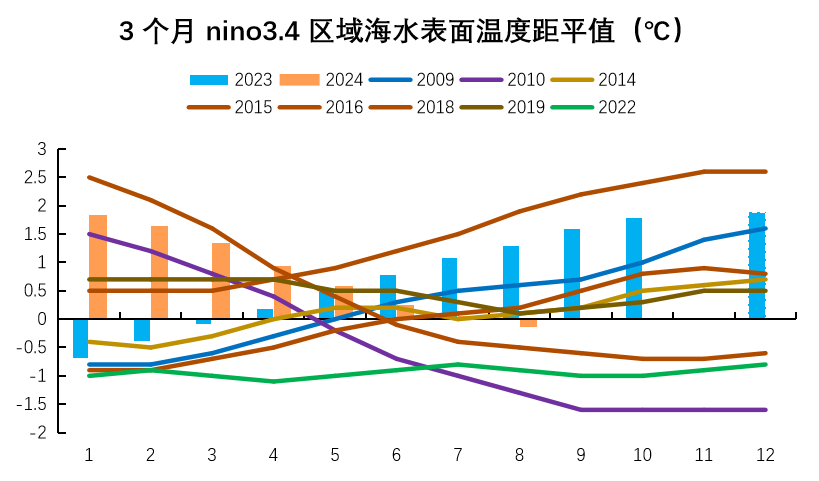

来源:紫金天风期货研究所 【20231227】油脂年报:预期破碎,奔向现实 核心观点 本轮厄尔尼诺对于马来西亚影响很小,对于印尼近月产量的影响边际减弱(上半年中加里曼丹偏干),下半年南加里曼丹偏干旱,但是产量占比小,南苏门答腊省并未出现持续干旱,远月产量影响也就更少了。单月产量同比还未出现较大减幅。 价格比较弱的欧洲菜籽压力比2022年同期要轻,乌克兰菜籽出口进入下降阶段。加拿大和澳大利亚仍然面临一定的压力,但是成本端支撑也明显。全球菜籽价格企稳反弹还需时间消化,特别是最近全球菜籽产量上调,减产幅度缩小。 全球生物柴油产量和消费增速放缓,主要潜力来自印尼、巴西,生柴还会支撑油脂。 短期而言,与国内豆油相比,菜油累库趋势明显,棕榈(7234, -16.00,-0.22%)油去库存概率最大。 关注棕榈油月间价差机会。豆棕和菜豆油价差逢高做缩小,远月菜豆油价差终归修复,但是将会漫长,油脂消费结构转变比较慢,除非南美定产结束,国内买船加快,加菜籽新作供应端出现问题。 生物柴油、原油及种植成本端还会支撑油脂,但是国际油脂价格依然是国内油脂的瓶颈,趋势性上涨还是需要产地压力释放或者供应端再度出现问题。

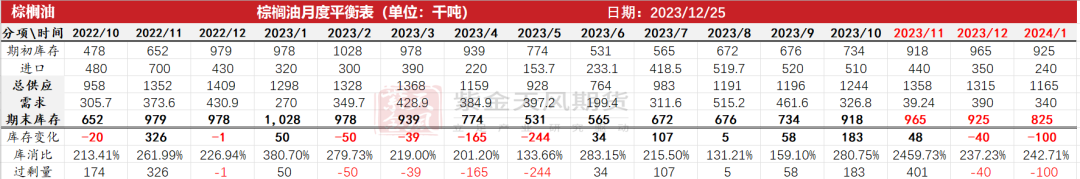

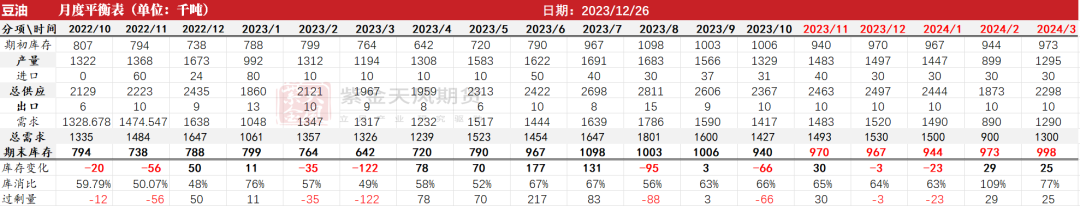

油脂月度平衡表

数据来源:紫金天风期货研究所

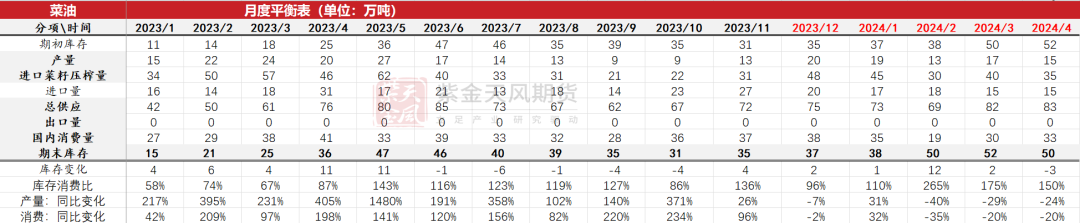

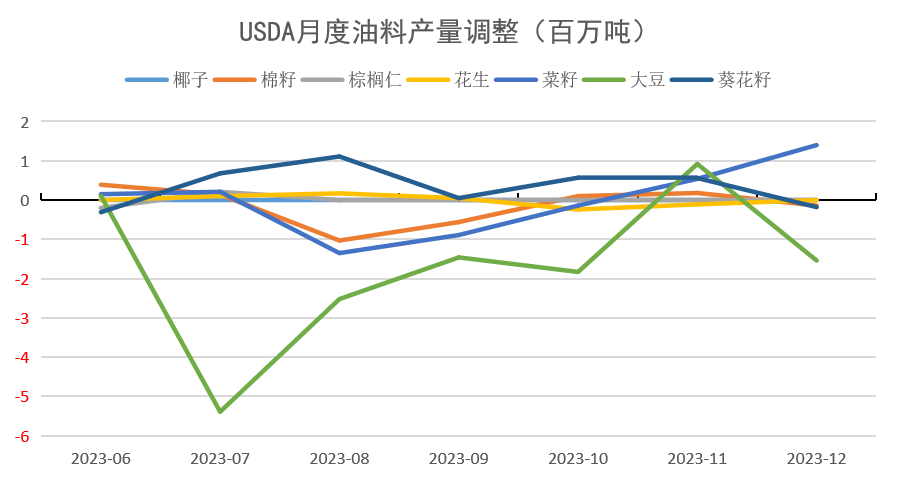

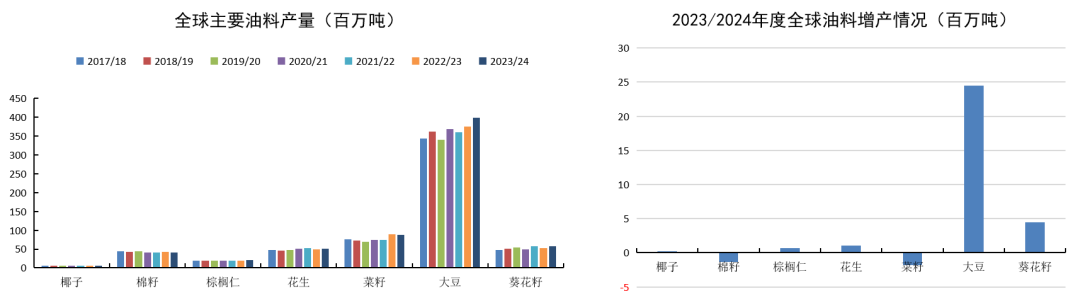

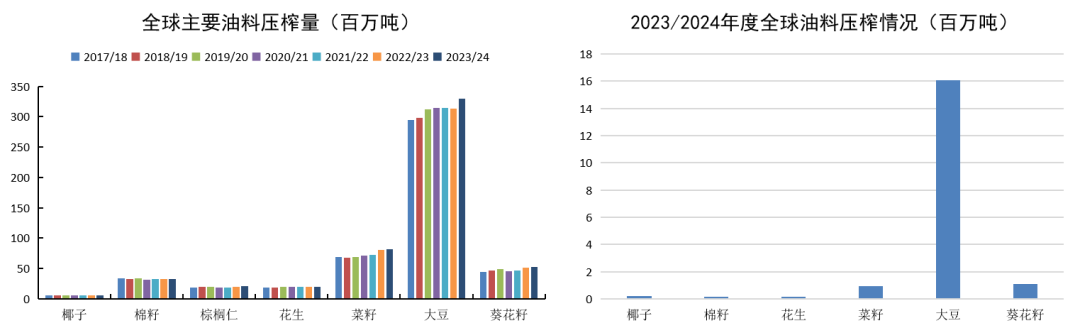

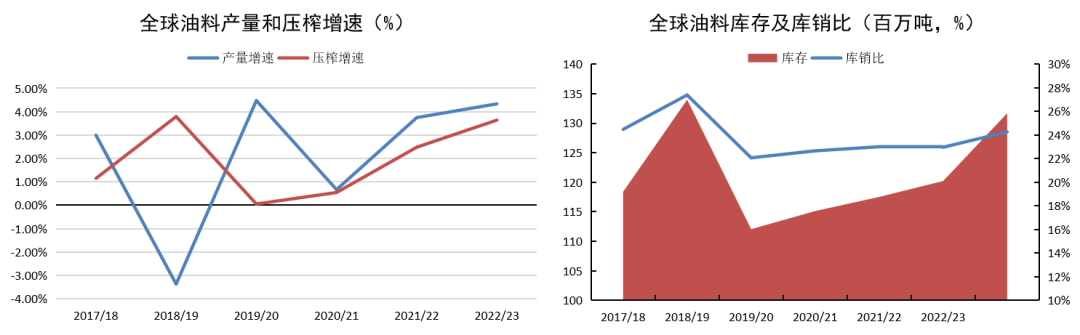

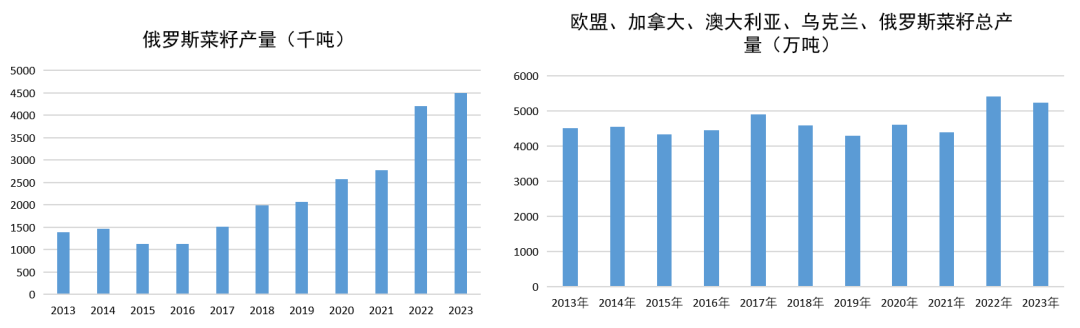

油料间的分化 23/24年度全球油料供需情况 2023年5月USDA首次公布2023/2024年度全球油料供需平衡表,截至到12月报告中,相比起始下调了1025万吨,其中大豆(0, -4941.00, -100.00%)产量下调1171万吨。全球棉籽产量也下调92万吨。其余花生和菜籽产量小幅下调,只有葵籽产量上调248万吨。 从5月以来,主要油料中,菜籽产量先下调,再上调,厄尔尼诺对于全球菜籽产量的影响不及早先那么严重。 大豆产量逐月下调,先是美豆从增产变成减产,再是巴西产量也出现下调。 葵籽产量逐月上调,调整最明显。

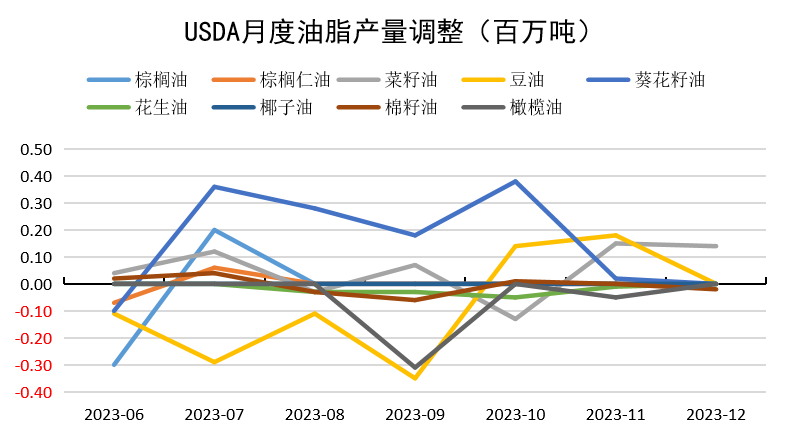

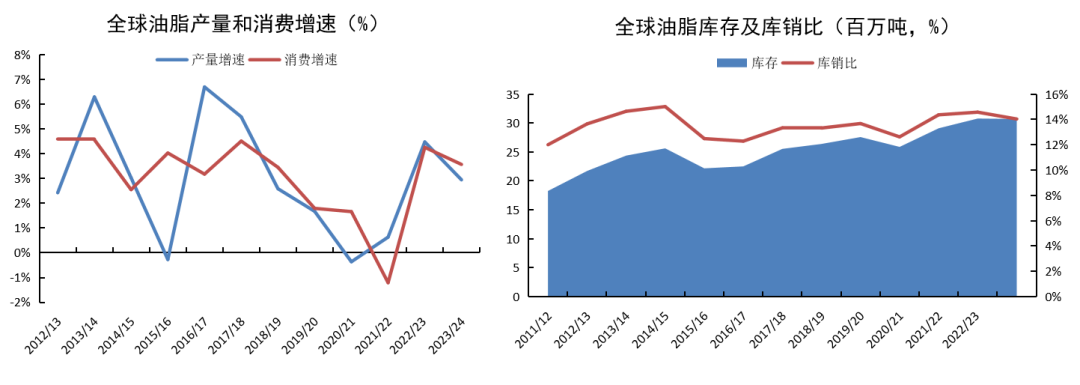

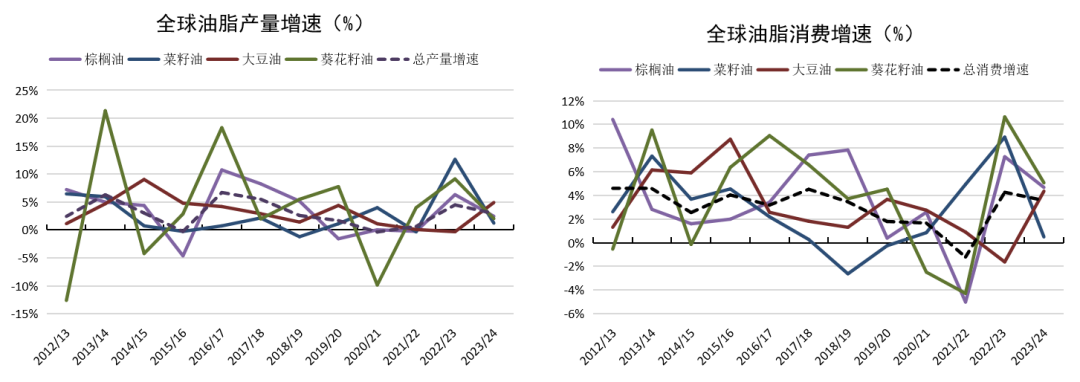

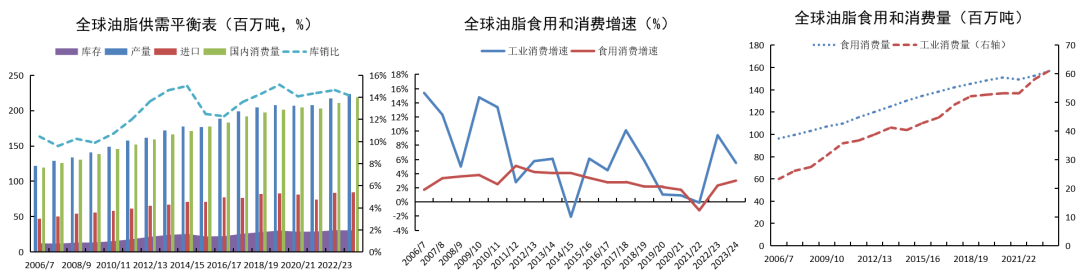

23/24年度全球油脂供需情况 2023年5月USDA首次公布2023/2024年度全球油脂供需平衡表,截至到12月报告中,相比起始上调了31万吨。 主要增量来自葵油和菜油,相比起始分别上调112万吨和36万吨。豆油产量下调54万吨。棕榈油下调10万吨。 从5月以来,菜籽油、葵油和豆油产量先下调,后上调。 调整幅度最大的是菜油和葵油,幅度最小的是棕榈油,几乎没有变动。

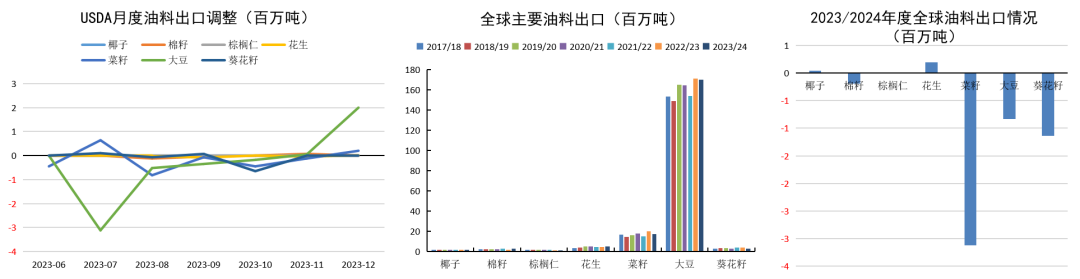

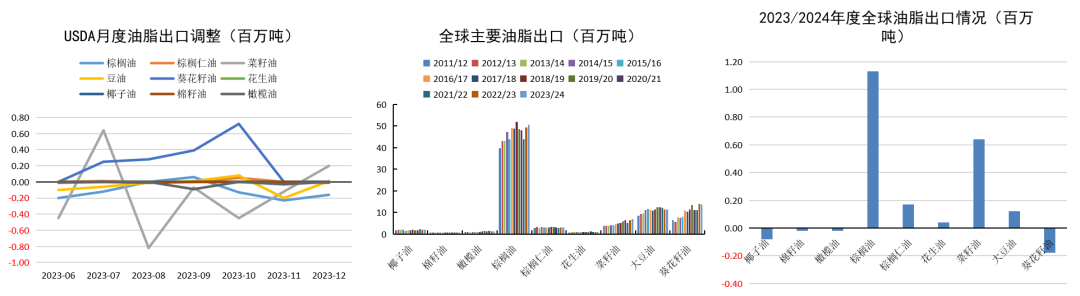

2023/2024年度全球油脂出口将会比上一季增加182万吨,增量主要来自棕榈油,增加113万吨,其次是菜油增加64万吨,豆油增加12万吨,葵油反而减少18万吨。 2023/2024年度全球油脂总出口比5月下调57万吨。尽管菜籽油和豆油在期初的几个月中出口下调,但是随后再度上调,最终菜油比5月时下调107万吨,豆油下调27万吨。 葵油出口连续数月上调,并比5月时上调164万吨,调整最为明显。

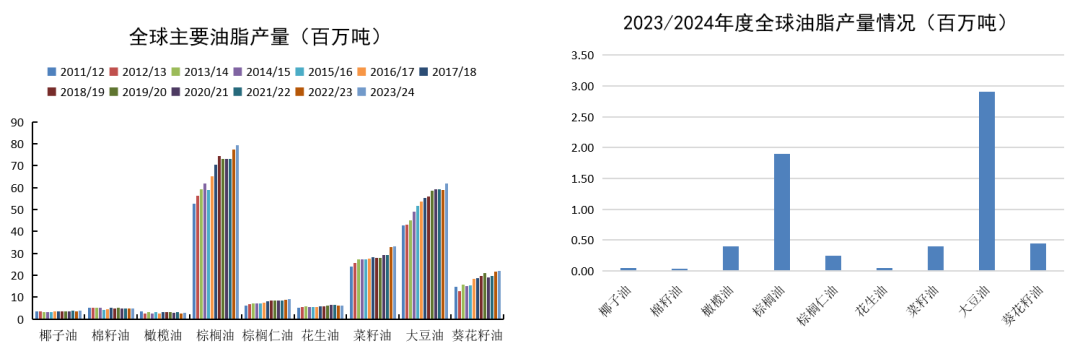

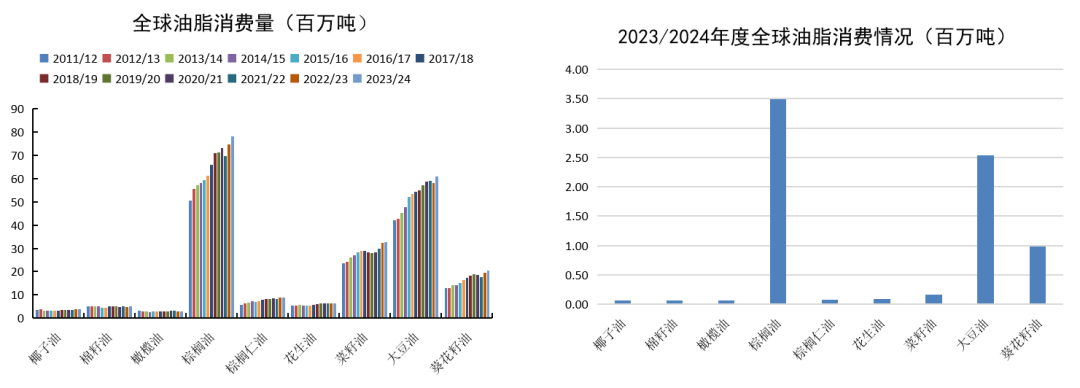

从分项上看,最近几年中菜籽油、葵油产量增速明显高于全球,大豆油因为北美、南美大豆交替出现减产而出现低于全球的情况。 棕榈油产量增速也告别往年较高的时期,全球产量增速和它的差距也在缩窄。进入2023/2024年度,由于预期南美大豆产量恢复,而导致豆油产量增速是四者最快的,其余三者增速均出现放缓。 因为新冠疫情,全球油脂消费增速跌入负值,虽然在2023/2024年度恢复,但是与产量增速一样,是低于前些年的。但是豆油、棕榈油和菜油增速在很多时候高于全球油脂增速的。

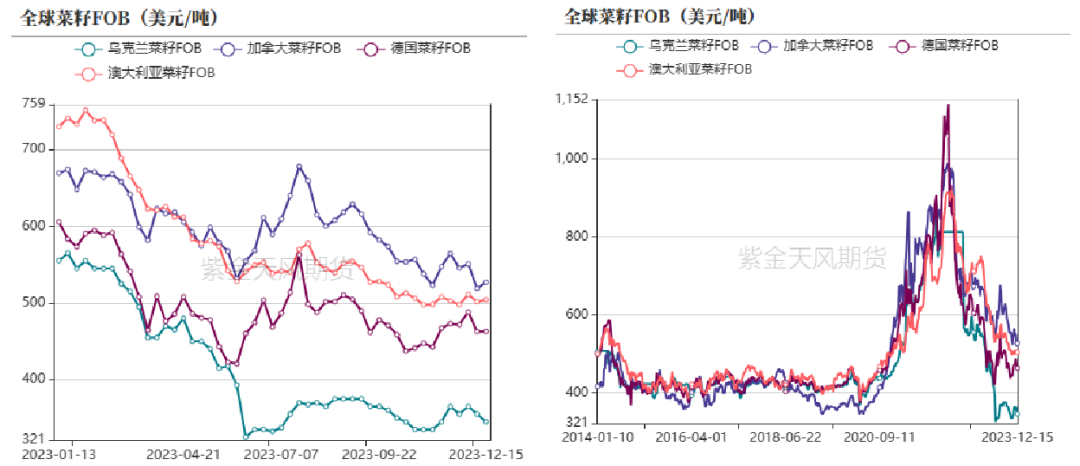

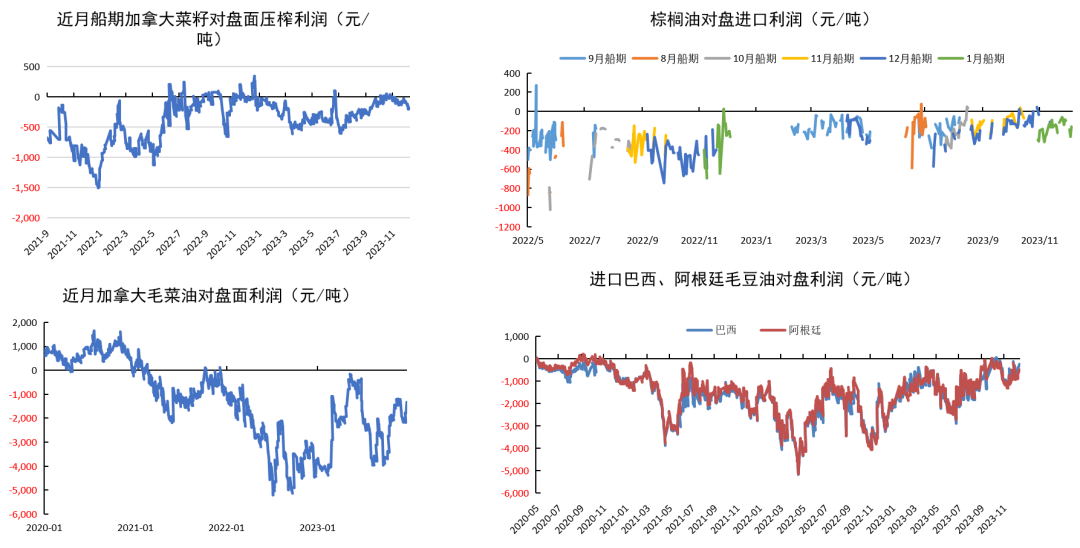

产地间菜籽情况 全球菜籽价格筑底 加拿大菜籽价格多次530美元/吨触底反弹。 德国菜籽是在420美元/吨. 乌克兰菜籽是在320美元/吨。 澳大利亚菜籽是在500美元/吨。

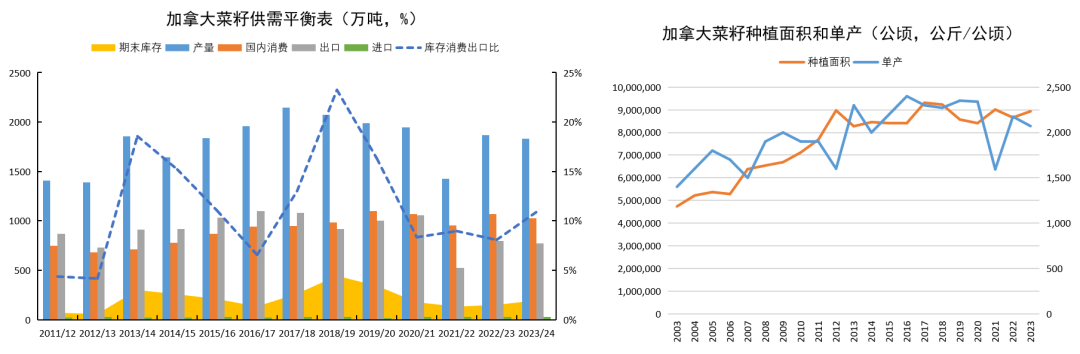

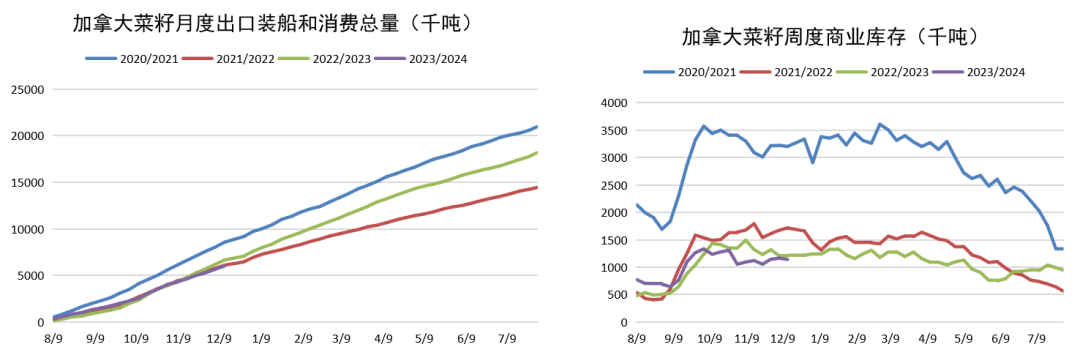

2023/2024年度加拿大菜籽平衡表 近期加拿大官方上调菜籽产量至1833万吨,上次发布产量1760万吨,2022年1869万吨。 在官方上调菜籽产量之前,各主产省也有上调单产,收割前天气有改善,2023/2024年度单产2.07吨/公顷低于2022/2023年度的2.175吨/公顷。 加拿大农业部(最近的报告中还未将菜籽产量调整)预估2023/2024年度出口从上一季的790万吨减少至770万吨,国内消费量也从1069万吨略降至1027万吨,最终结转库存预估为196万吨。

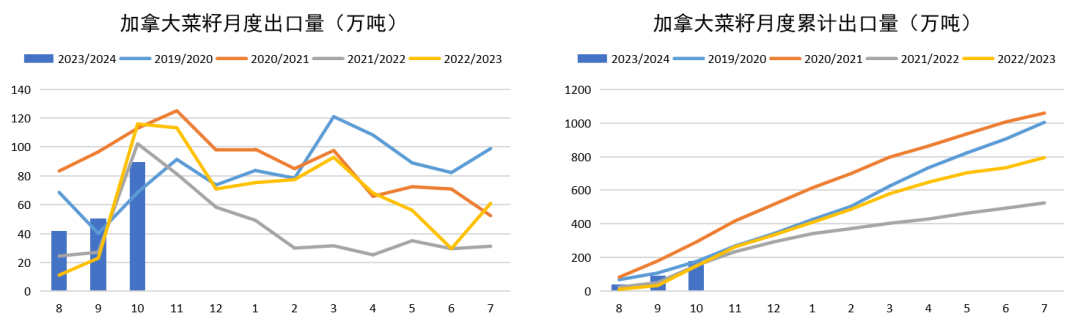

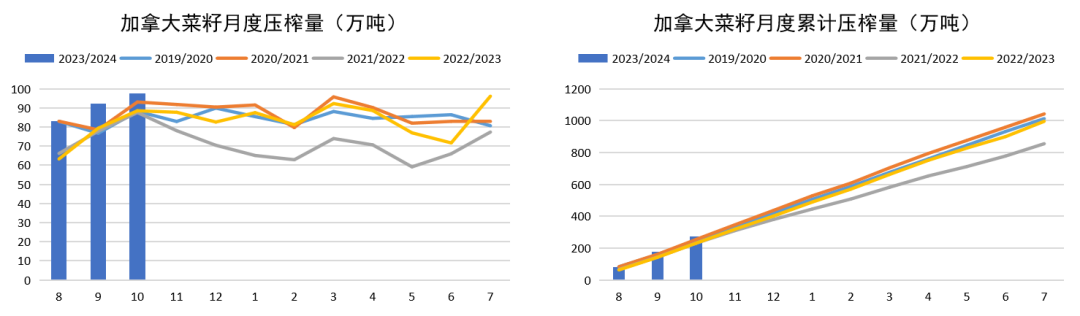

加拿大菜籽月度出口 2023年10月加拿大菜籽出口达到89.51万吨,高于9月的50.58万吨,也低于2022年同期的115.9万吨。 2023/2024年度累计出口181.7万吨,高于2022/2023年度同期的150.1万吨。 月度出口节奏并没有明显提升,处于偏低水平,在菜籽主产国中价格不具有优势,是价格最高的。

加拿大菜籽月度压榨 2023年10月加拿大菜籽压榨达到97.44万吨,高于9月的92.21万吨,也高于2022年同期的88.53万吨。 2023/2024年度累计压榨272.6万吨,高于2022/2023年度同期231.22万吨。 压榨量处于偏高位置,今年以来加拿大向美国出口了较多的菜油(主要流向生物柴油),国内压榨需求旺盛。

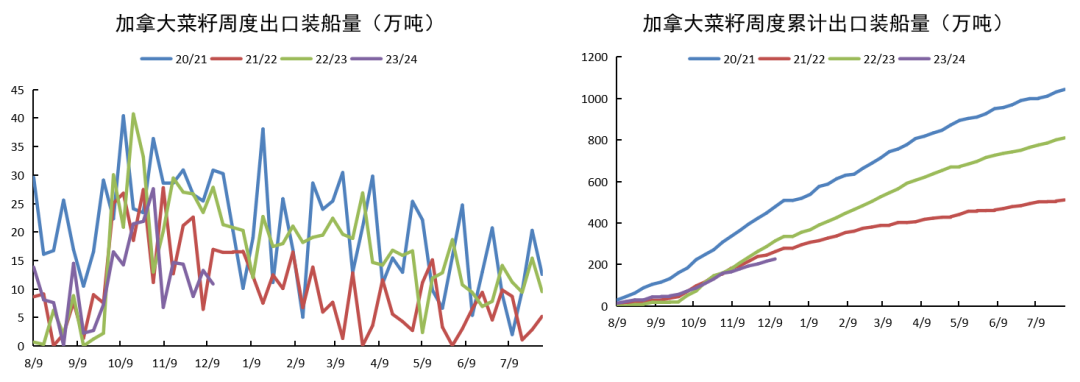

加拿大菜籽周度出口装船

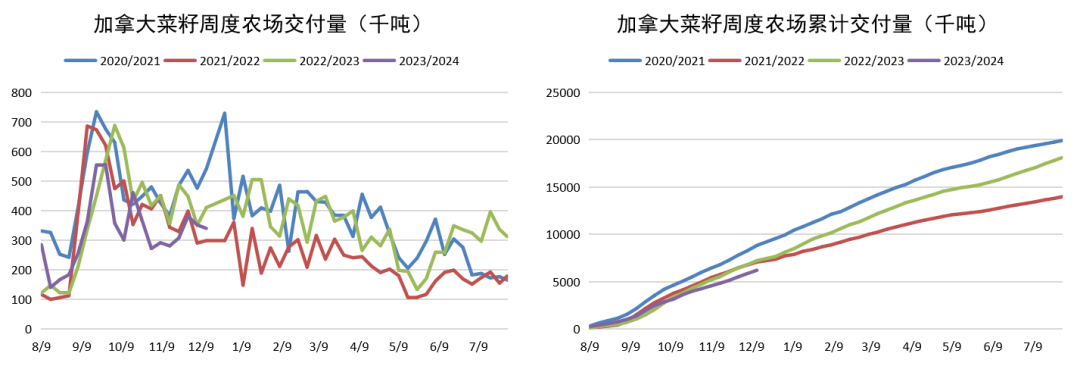

加拿大菜籽农场交付量 2023年12月10日农场交付量340.2千吨,低于2022年同期的410.7千吨。 2023/2024年累计交付6217千吨,低于2022/2023年度同期的7230千吨,处于历年同期偏低水平。 当前菜籽价格在其成本线附近,一定程度上说明农户对于菜籽的惜售情绪。

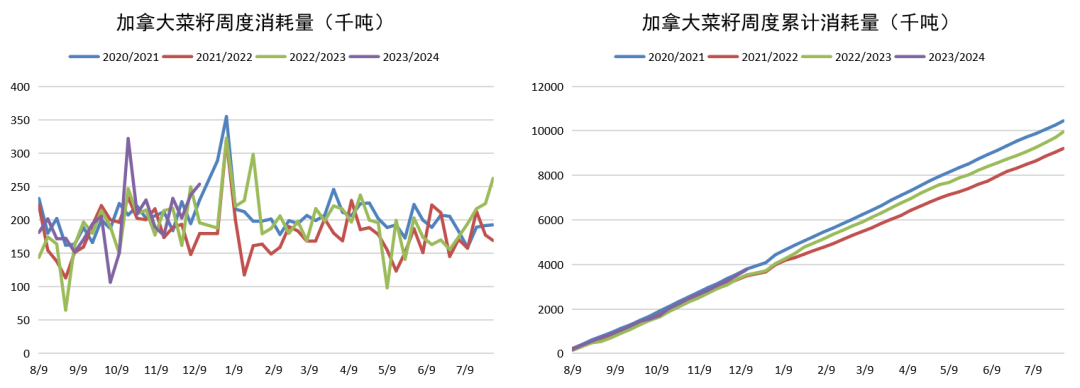

加拿大菜籽周度消耗情况

加拿大菜籽周度商业库存

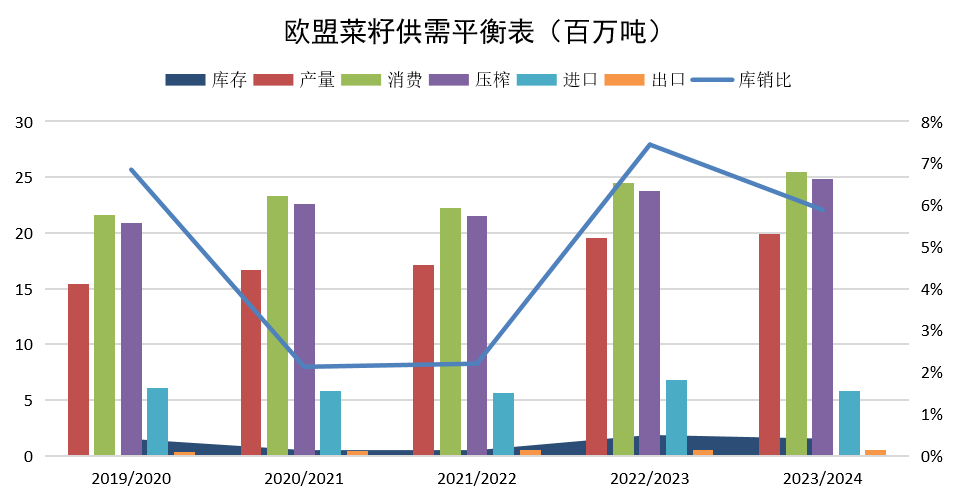

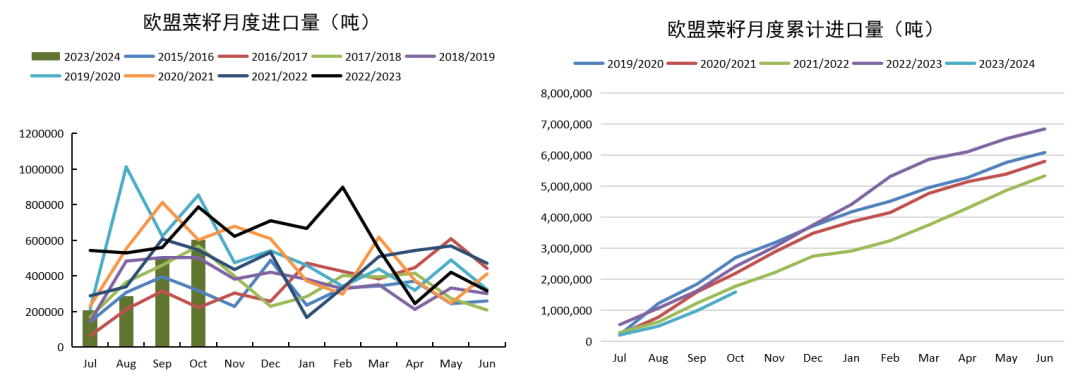

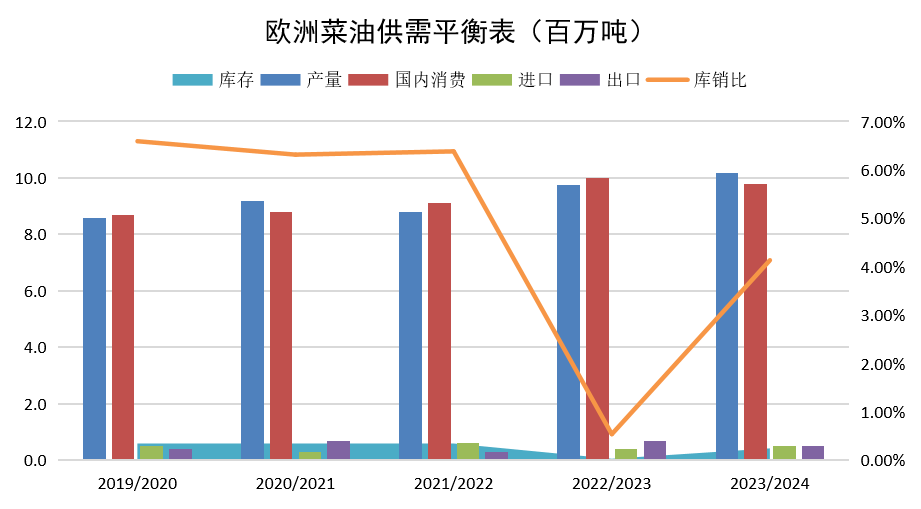

欧盟菜籽供需平衡表 近期欧盟官方继续上调2023/2024年度菜籽产量10万吨至1986.8万吨,比2022/2023年度增产30万吨。 进口预计下降至580万吨,压榨将会增加至2480万吨。 由于今年菜籽产量增加不多,2023/2024年度库存下降,库销比从2022/2023年度的7.45%减少至5.88%。

欧盟进口菜籽下降

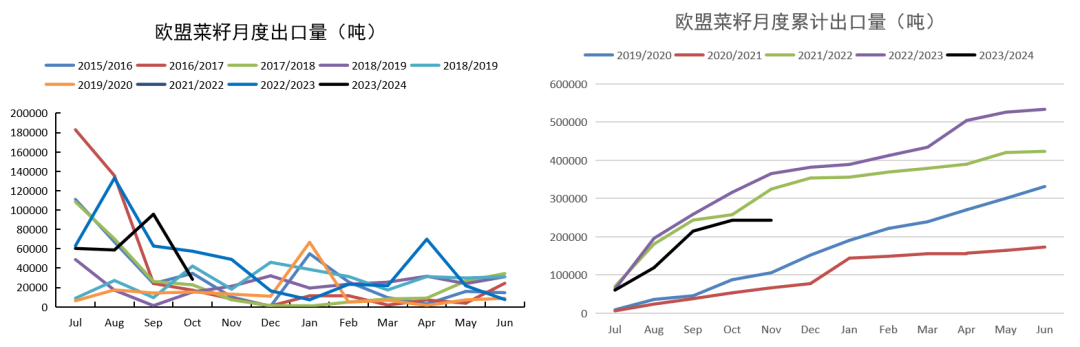

欧盟出口菜籽减少

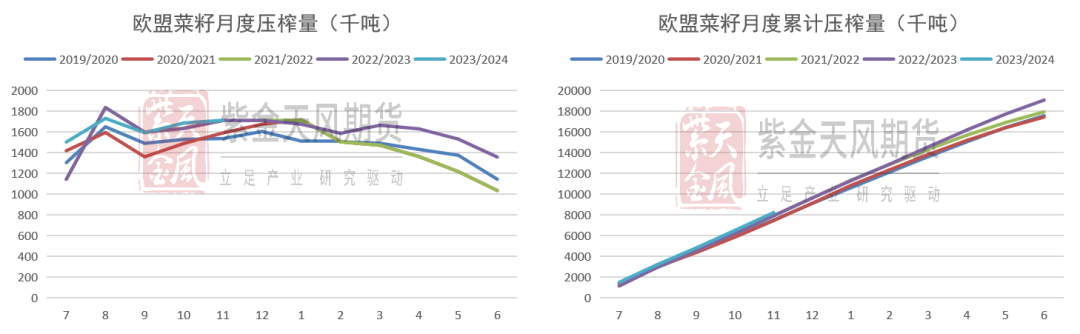

欧盟菜籽压榨量处于高位 11月欧盟菜籽压榨171万吨,高于10月168.4万吨,略高于2022年同期的170.8万吨。 2023/2024年度累计压榨821.1万吨,比2022/2023年度增加4%。 2023/2024年度欧盟菜籽增产31万吨,但是出口和压榨相比上一季度增加27万吨,抵消了增产的部分,但是2023/2024年度进口菜籽减少90万吨,在新旧作期初库存相同条件下,可以说目前欧洲菜籽的压力是要小于上一季度同期的。

2023/2024年度欧盟菜油累库

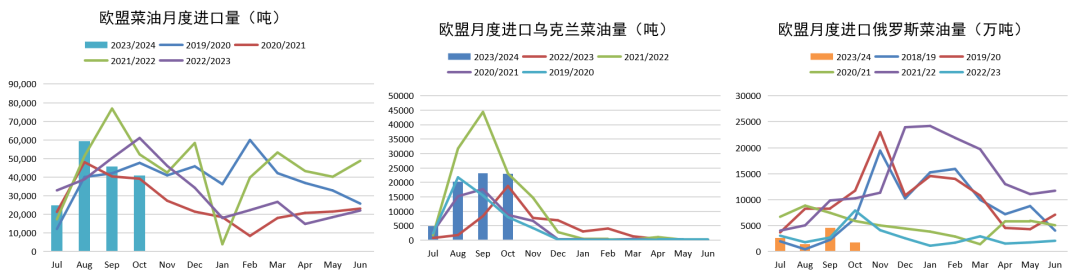

欧盟从乌克兰进口菜油增多 2023年10月欧盟进口菜油4.09万吨,低于9月的4.56万吨,也低于2022年同期的6.1万吨。 2023/2024年度累计进口菜油17万吨,低于2022/2023年度同期的18万吨。 2023/2024年度开始,欧盟从乌克兰进口菜油明显增多,但是从俄罗斯和加拿大进口逐步减少。

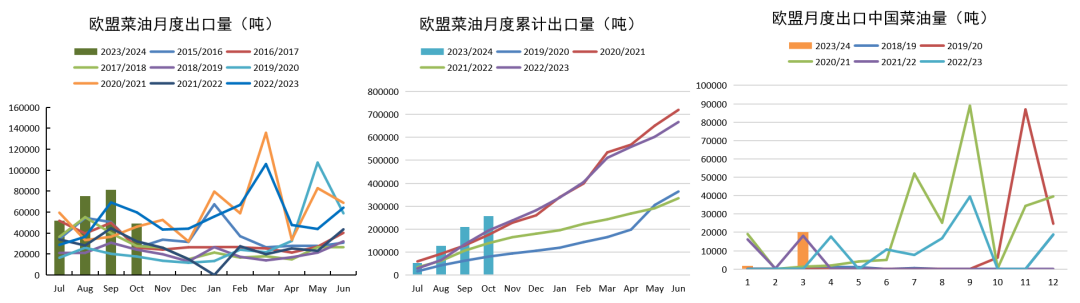

欧盟菜油月度出口中国略增 2023年10月欧盟出口菜油4.92万吨,低于9月的8.14万吨,低于2022年同期的5.98万吨。 2023/2024年度累计出口25.78万吨,高于2022/2023年度的19.44万吨。 欧盟菜油主要出口挪威、英国、以色列和中国。2023/2024年度出口挪威和以色列均出现下降,但是出口英国和中国增多。 2023/2024年度进口菜油比上一季度减少2万吨,但是出口增加6万吨,菜籽压榨产油增加16万吨,而欧盟官方平衡表中新旧作菜油期初库存又是相同,相当于有个8万吨的结余,因此目前欧洲菜油的压力是要比去年同期要稍大一些。

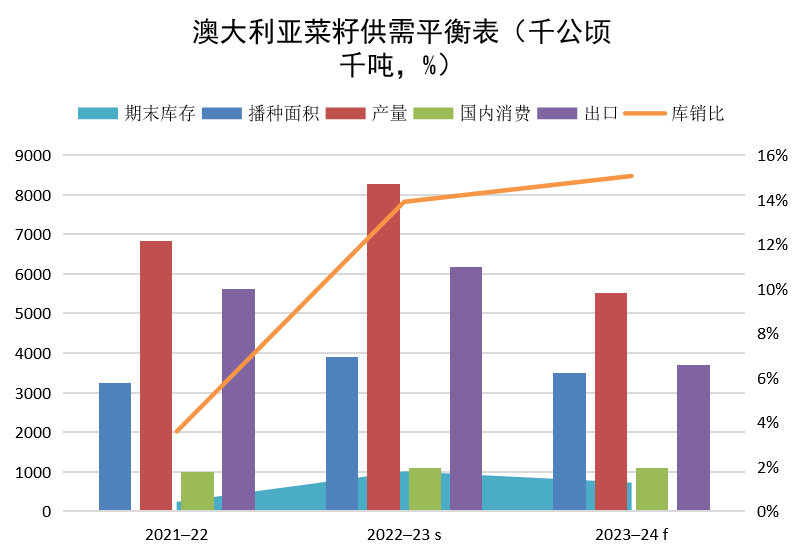

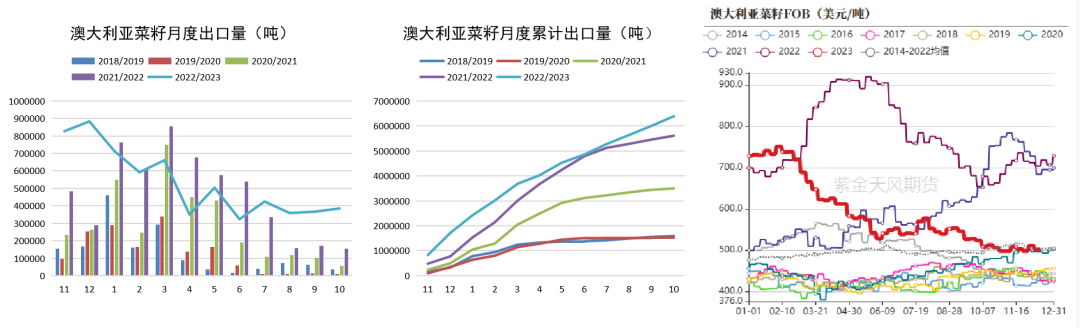

2023/2024年度澳菜籽产量上调 澳大利亚菜籽2023/2024年度产量上调37.2万吨至552.3万吨,但是比2022/23年827.3万吨减少33.2%。 出口从385万吨下调至370万吨,因为国内消费略增至110万吨。 出口的下降导致库销比从2022/2023年度的13.9%上调至15%。 澳大利亚官方将于明年3月发布新的供需数据。

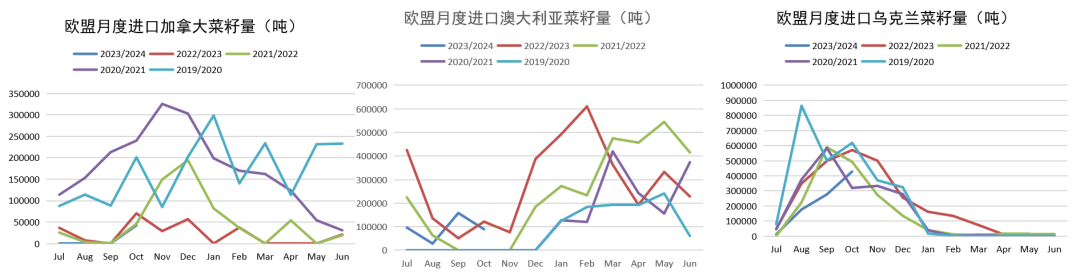

澳菜籽旧作出口结束

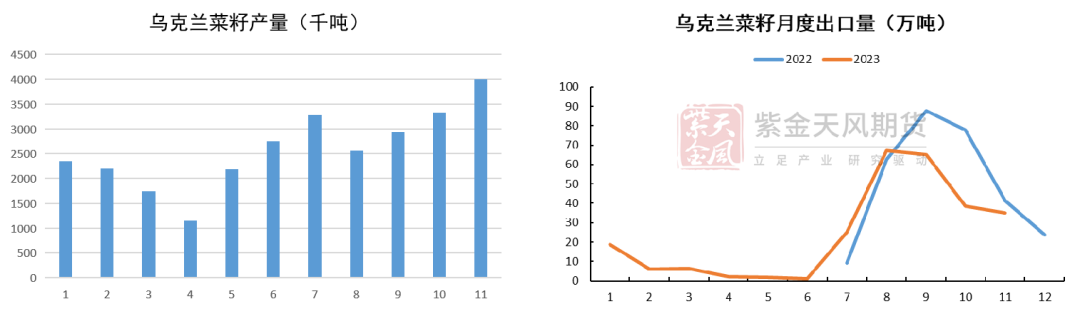

乌克兰菜籽增产,但是出口压力放缓 2023年乌克兰菜籽预估增产70万吨至400万吨。 2023年11月全月乌克兰出口菜籽35万吨,低于10月的38万吨,也低于2022年同期的78万吨。 11月上半月出口16万吨,下半月虽然略增至19万吨,但是低于10月下半月的30万吨。 进入出口下降阶段,将有助于缓解欧盟的压力。

俄罗斯菜籽再度增产,全球菜籽减产幅度缩窄

棕榈油的预期和现实 本轮厄尔尼诺在2023年底达到峰值

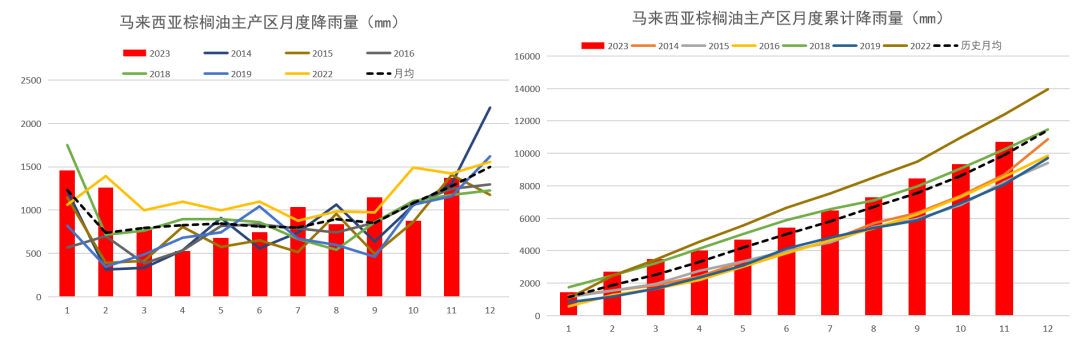

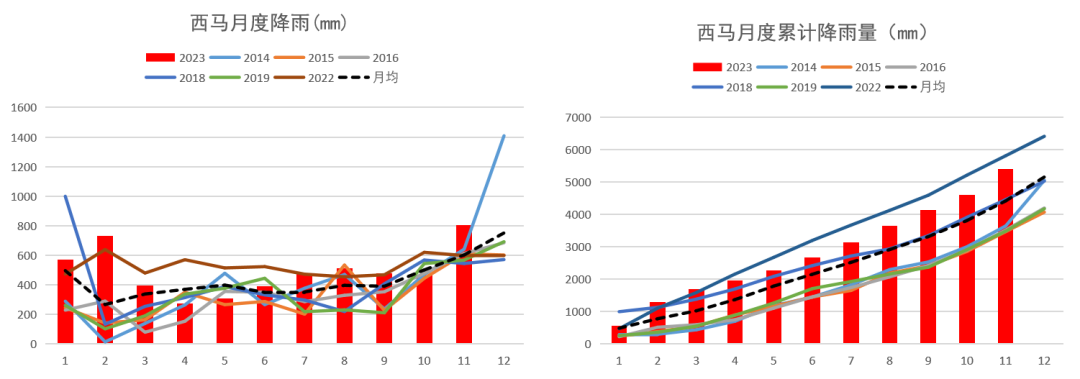

11月马来西亚棕榈油主产区降雨恢复

11月西马(柔佛州+彭亨州)降雨偏多

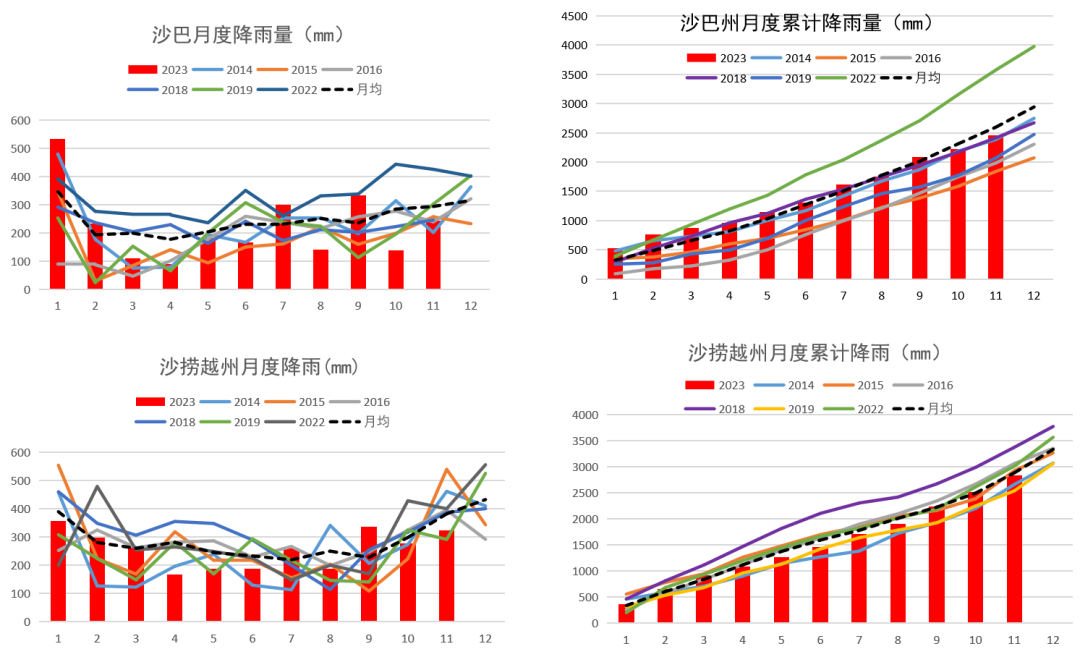

11月沙巴州和沙捞越州降雨偏低 今年沙巴州降雨情况要比沙捞越州差一些,个别月份降雨量明显低于均值水平。11月沙巴州降雨恢复一些,略低于均值水平。 11月沙捞越州降雨也偏少但是跟均值水平同样没有拉开明显差距,不像前两轮厄尔尼诺时期在前几个月那样明显。 截至12月前20日数据,上述产区降雨相比11月降雨再度增多,季节性明显。

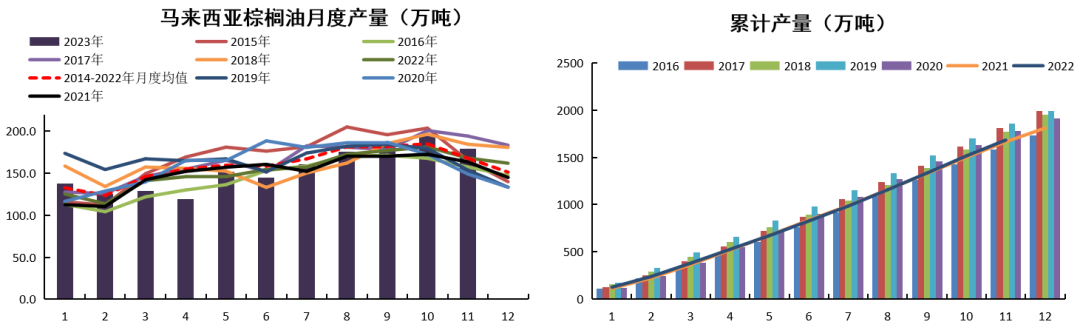

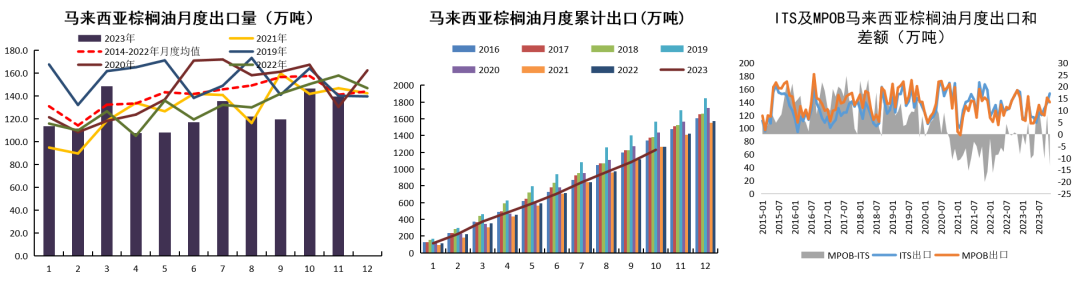

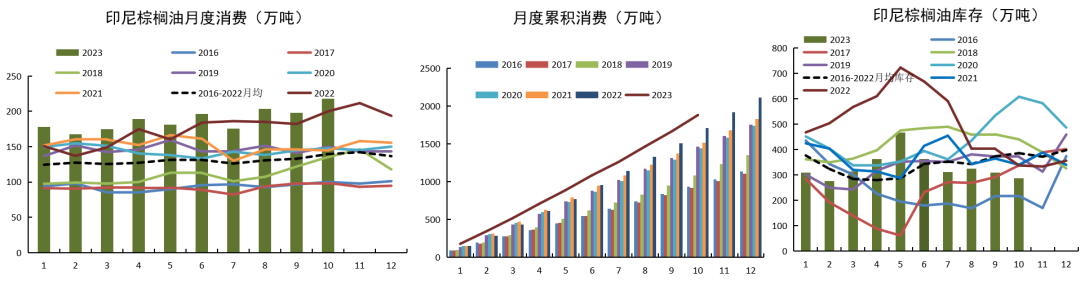

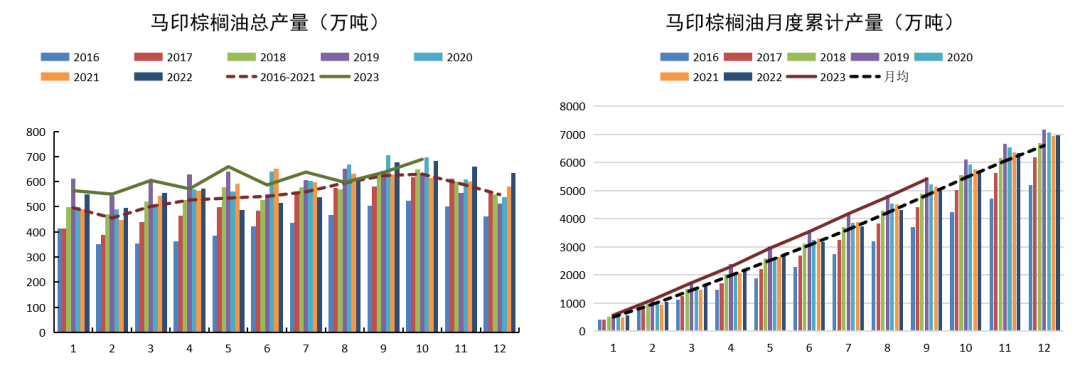

11月马来西亚产量减幅超预期 11月马来西亚棕榈油产量环比下降7.66%至178.9万吨,减幅高于之前市场预估的-6%,历年同期平均减幅在8.63%,11月马来西亚进入减产周期,但是今年11月的产量表现虽不及预期,略偏好于平均水平。 1-11月累计产量达到1700万吨,比2022年同期增加1.02%。可以说今年8月开始,连续5个月马来西亚棕榈油产量好于平均水平,累计产量逐步超过2022年。 最终2023年全年产量在1860-1870万吨,高于2022年的1845万吨。 这也就暗示4-6月那轮偏干的天气,从11月产量表现来看,其实还未产生影响,毕竟降雨距程度也不大。

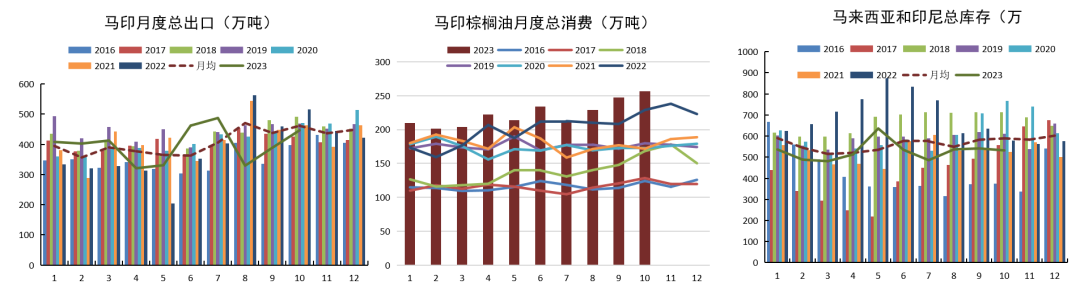

11月马来西亚出口和船运商检机构差距较大 11月马来西亚棕榈油出口环比减少5.67%至139.67万吨,出口量低于彭博和路透的预估,也低于之前船运商检机构ITS预估的153万吨。 可能存在统计口径差距,无论是精炼棕榈油还是毛棕榈油两者均不同,其中仅毛棕榈油出口差额就在7万吨。 但是其实最近两年MPOB和ITS的数据差距是逐步缩小的,当月和次月此消彼长,全年的差距也在缩小。 根据ITS的数据,11月出口中国降幅最大,印度持平,欧盟略增。 1-11月累计出口1370万吨,和2022年的差距是逐步拉大的,毕竟2022年马来西亚在印尼禁止出口期间,抢占了较大的份额。

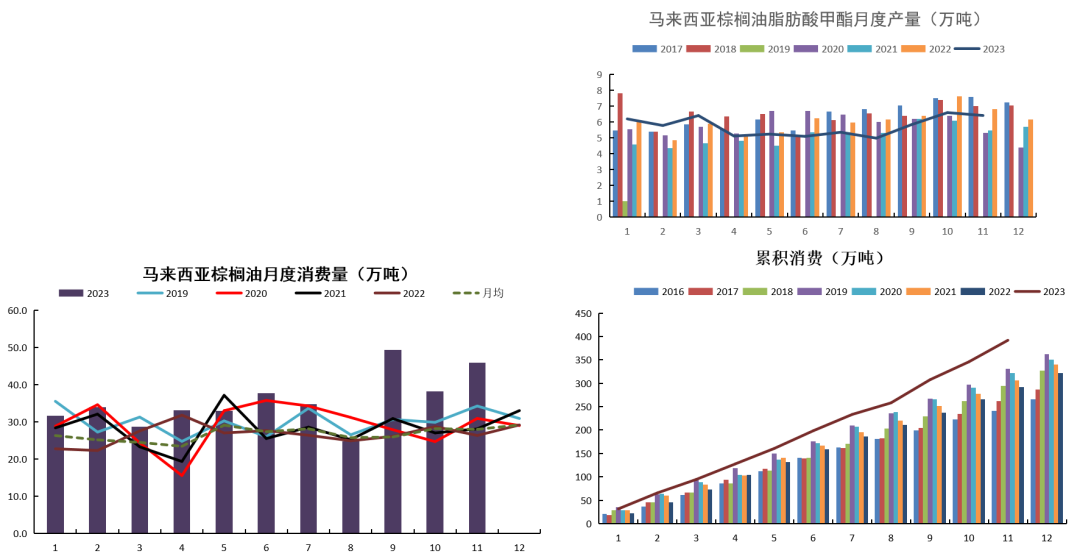

11月马来西亚消费偏高 11月马来西亚棕榈油消费达到45.8万吨,10月是38.3万吨,处于历史同期最高水平。 生物柴油原料,棕榈油脂肪酸甲酯产量其实出现下降。 据了解,目前存在一些得到补贴的食用油被批发商以过高的价格卖给贸易商,而一些则被用作生物燃料,相关负责人表示将在明年开始实施针对性的包装油补贴,比如直接现金转账到符合条件的家庭用户。 于是可能出现囤货低价补贴包装油,造成表观消费超高。

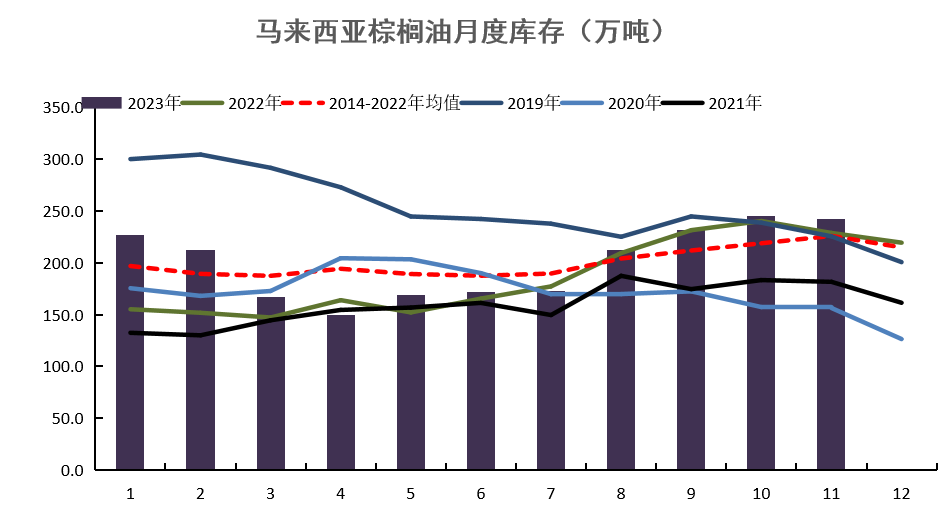

11月马来西亚库存下降

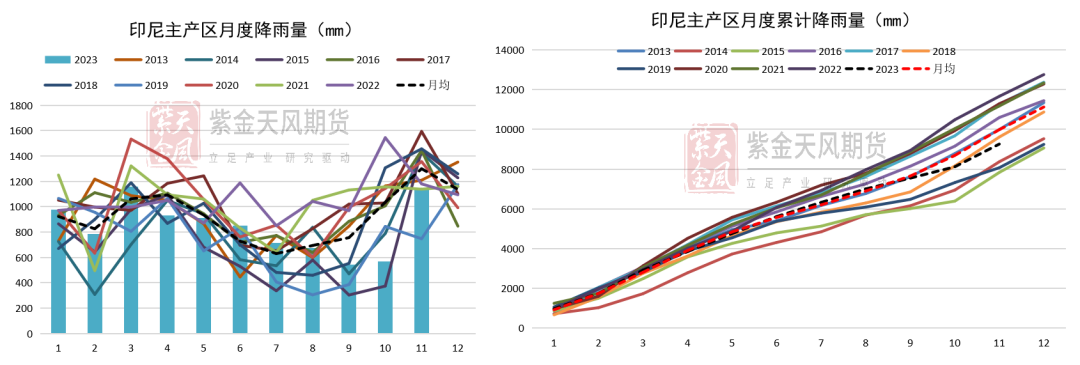

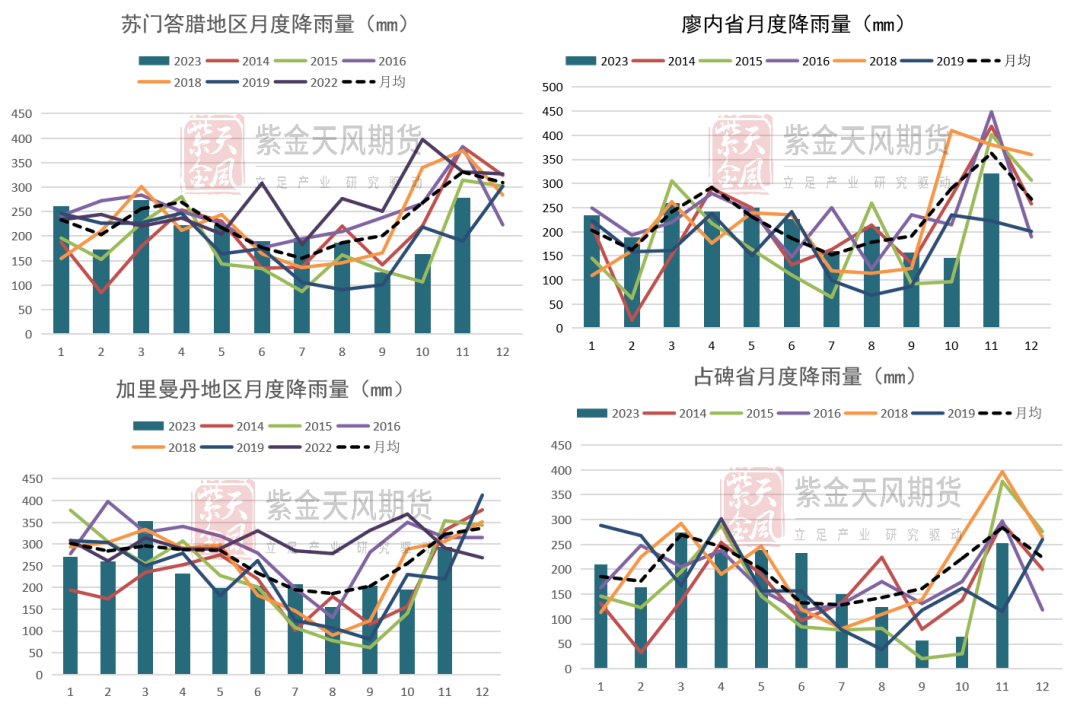

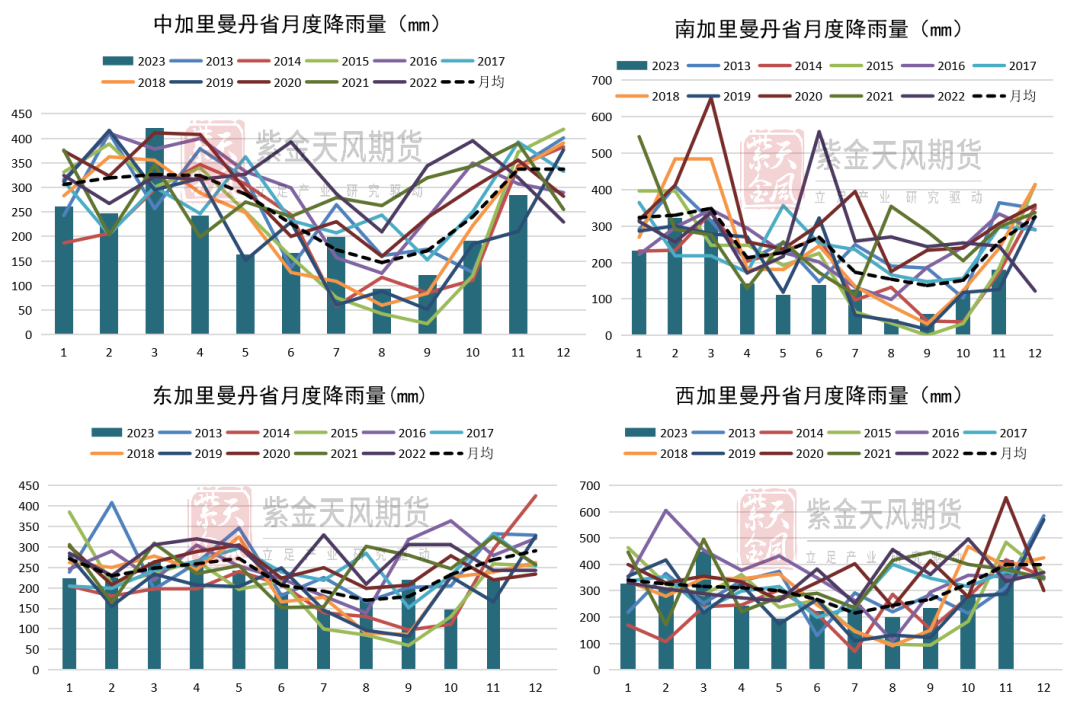

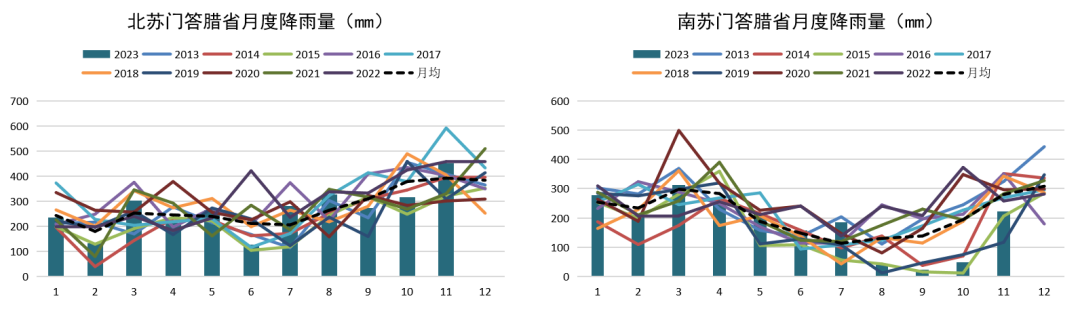

印尼主产区11月降雨量趋于均值 2023年2月、4月印尼主产区(加里曼丹地区、苏门答腊地区、廖内省和占碑省)降雨并没有和均值拉开较大差距,随后9月开始降雨明显低于平均水平,10月情况更加恶化,然而11月开始降雨又趋于正常水平。 进入12月,多数地方前19日累计降雨比11月增多,只有苏门答腊地区降雨略低一些。 无论是单月降雨还是累计降雨,2023年降雨情况还是要好于上两轮厄尔尼诺期间,只是进入9月和10月情况差点,累计降雨略低于均值水平。

印尼不同主产区降雨情况

印尼加里曼丹地区降雨情况

印尼苏门答腊地区降雨情况 印尼北苏门答腊地区也只有在2月和6月降雨明显偏少一些,干旱持续的时间并不长,当月干旱之后,下个月降雨又恢复到偏多的情形。 南苏门答腊省也是只有8、9、10月干旱明显一些,且干旱持续了3个月,11月降雨恢复一些,略低于均值水平。 南苏门答腊省降雨条件差一些,干旱发生持续的时间也不及上两轮厄尔尼诺期间,该地区棕榈油产量在2022年占印尼的8%。

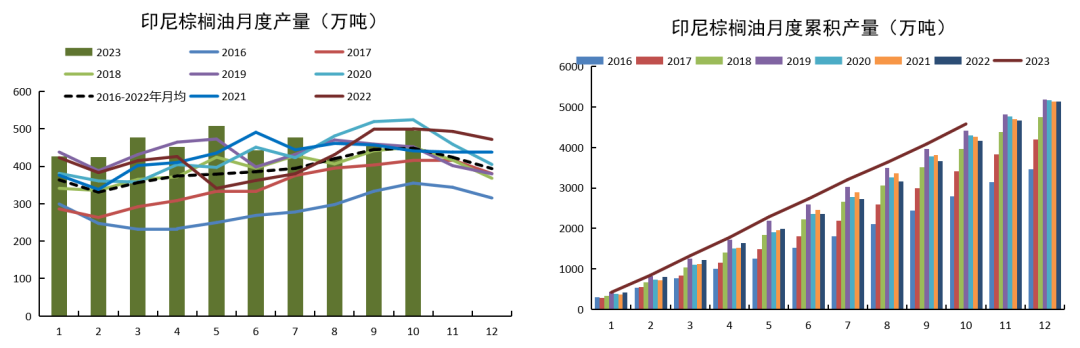

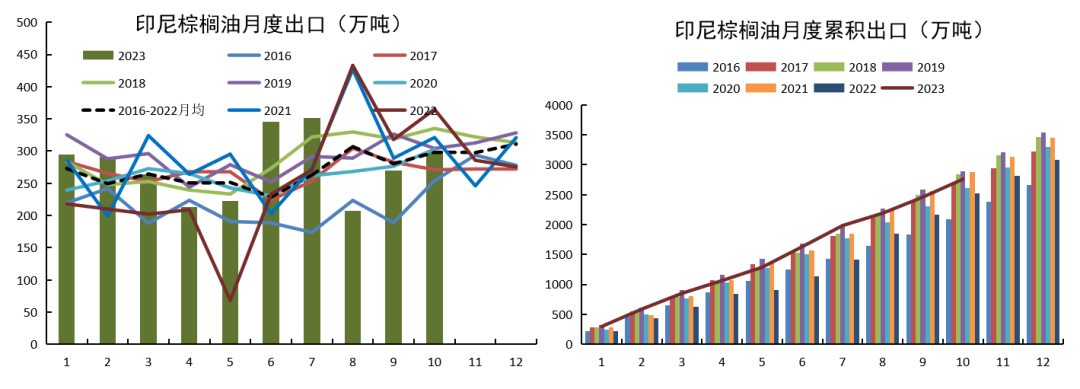

印尼10月产量增速较高 10月印尼棕榈油产量环比增加9.17%,往年平均增幅0.2%。即使9、10月降雨偏少,但是产量并未出现明显下降,这也说明今年一季度印尼个别月份降雨偏少,并未对产量造成影响。 10月产量同比2022年减少0.94%,而在9月是同比减少9.08%,8月同比减少2.06%,2022年上半年禁止出口棕榈油之后,抑制国内棕榈油产量表现,随后产量逐步恢复正常。2023年10月同比减幅比8、9月在缩窄,更加说明早期的干旱对于印尼产量影响走弱,正如之前周报中提高,降雨对于印尼在近月端影响边际走弱,远月端影响逐步较大。 但是南苏门答腊省、中加里曼丹省和南加里曼丹省受干旱影响明显一些,南加里曼丹省最差,南苏门答腊省最好,产量占比最高的中加里曼丹省干旱出现在上半年,目前月度产量同比还未出现很大减幅,已经说明本轮厄尔尼诺对于产量影响不明显,更何况产量占比小,下半年干旱的南加里曼丹省。

印尼-10月出口重回300万吨

印尼-10月消费创新高 10月印尼棕榈油消费达到287万吨,环比增加45.22%,创历史新高。从分项上看,生物柴油消费棕榈油量比9月增加24万吨至116万吨,首次突破100万吨。 10月食用消费下降3万吨至83.5万吨,油化产品产量下降0.4万吨至18.6万吨。 生物柴油消耗棕榈油是主要贡献力。 10月底印尼棕榈油库存跌破300万吨至287.4万吨,处于历史同期偏低水平。 11月印尼也是进入减产周期,只是大概率减幅也是小于均值水平,库存也会出现下降。

印尼维持低库存

10月马印总消费亮眼

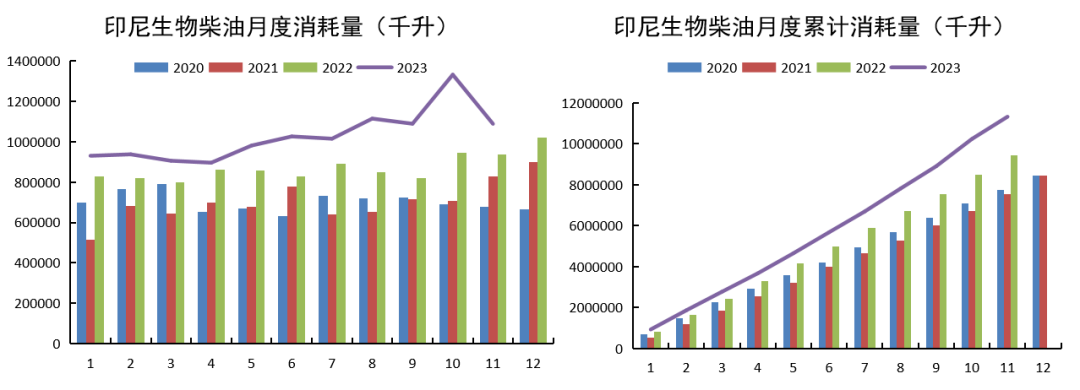

生物柴油 印尼生柴消费旺盛 11月印尼本国生物柴油消费109万千升,低于10月的133万千升,高于2022年同期的94万千升。 1-11月累计消耗生物柴油1132万千升,比2022年同期增加189万千升。 1-11月生物柴油累计产量比消费量增加59万千升,产量略高一些。 印尼2024年生物柴油分配量为1341万千升,略高于今年1315万千升,对应棕榈油新增消耗增量在30万吨附近。目前印尼生物柴油产能利用率在80%左右,在没有大规模开始转向二代生物柴油生产之前,生物柴油生产增量也将有限,毕竟一代生物柴油也存在掺混限制,如果实施B40(二代生物柴油实施跟上)之后,那么相比2023年还会多消耗将近200万吨棕榈油。

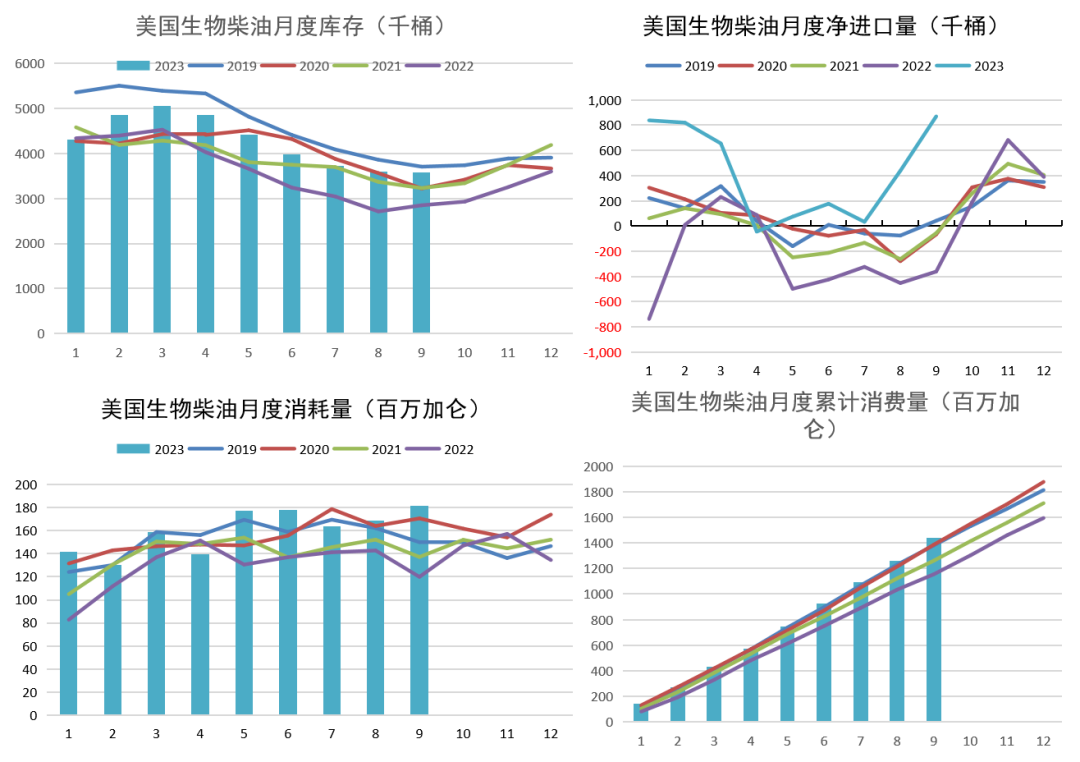

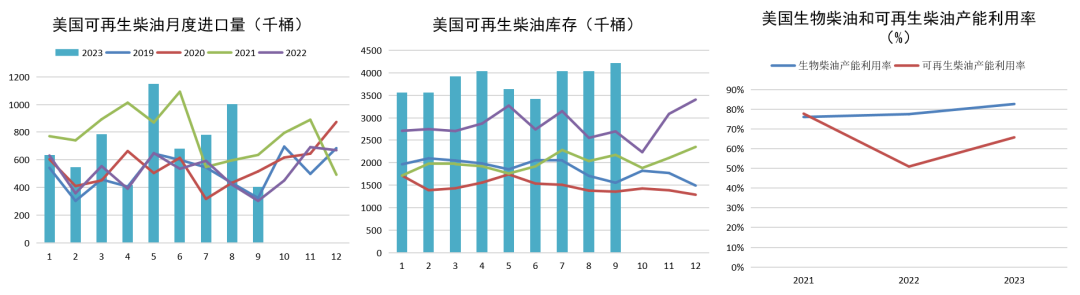

美国生物柴油消费情况 9月美国生物柴油消费达到1.81亿加仑,高于8月的1.69亿加仑,2022年同期1.20亿加仑。 1-9月累计消耗14.41亿加仑,高于2022年同期的11.54亿加仑,消费量是2019年以来最高的。 产量相对前几年出现下降,消费并没有出现下降,净进口(进口-出口)增多,9月净进口达到87万桶,月度进口量处于高位。 9月底美国生物柴油库存达到357.6万桶,低于8月底的358.8万桶。 下半年是美国生物柴油的消费旺季,库存也进入下降阶段。

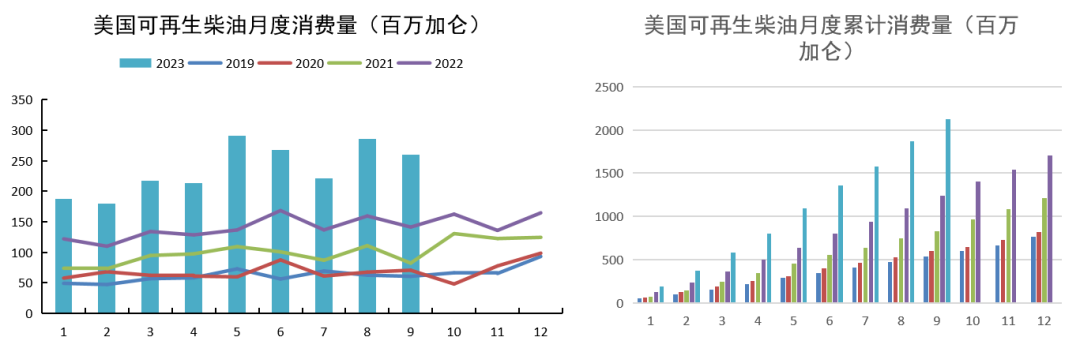

美国可再生柴油消费情况

美国可再生柴油库存情况 进入2023年以来,可再生柴油进口量处于高位,随着市场担心RINs价格的走弱,9月进口大幅下滑。 1-9月累计进口3443万桶(折算2.69亿加仑),比2022年同期增加899万桶,折合0.83亿加仑。 截至到9月底,美国可再生柴油的库存达到422万桶,高于8月底的403.9万桶,也高于2022年同期的269.8万桶。 尽管1-9月可再生柴油累计产量比消费低2.35亿加仑,但是进口高达2.69亿加仑,消费还是没有跟上供应,导致累库过剩。 目前美国可再生柴油产能利用率还不到70%,而一代生物柴油利用率还在80%以上,主要还是可再生柴油产能扩张较快。

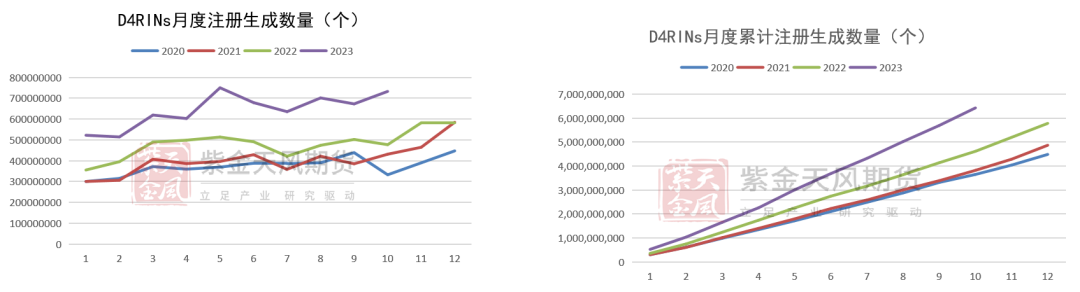

10月美国D4 Rins 注册生成量上升 10月美国D4 Rins(生物质柴油)注册生成量增加,月度注册生成7.33亿个,高于9月的6.73亿个,也高于2022年同期的4.78亿个。 1-10月累计注册生成64.32亿个,2022年同期46.2亿个。 如果按照当前增速,最终全年注册生成量在77.18亿个-80.56亿个。

Rins 价格最终可能承压 截至10月数据,D4 Rins的累计注册生成量是自身全年目标的将近3倍左右,这还不算11月和12月生成数据。 D4 Rins可以完成D5 Rins的全年目标,并且还有4.92亿加仑(乙醇当量)结余,然而D6 Rins距离全年目标还有14.8亿加仑的赤字。D4 Rins还不能弥补。 D3/D7 Rins距离全年目标还差2.8亿加仑。 因此从目前的Rins的实际注册生成量和目标来看,D4 Rins对于自身目标来说是的确过剩,但是对于D6来说,还是不够的,即使算上D5已经完成的2亿加仑的数量。 然而如果保持当前增速到年底,除了D3/D7 Rins最终完成不了全年目标之外,其他D4、D5和D6 Rins都会出现过剩,Rins价格可能再度承压。

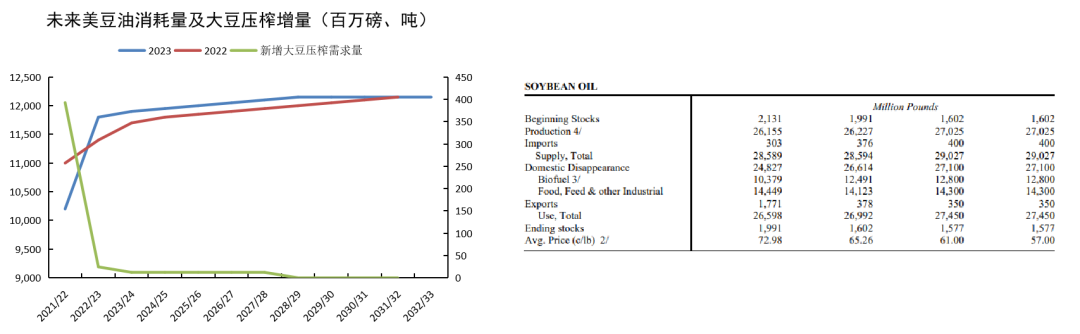

未来新增大豆压榨增量 基线预测报告中,预估22/23年度消耗豆油118亿磅(USDA3月报告中为116亿磅),比21/22年度需要多消耗73万吨豆油,折算成大豆是393万吨,而到了23/24年度,预估豆油消耗119亿磅,比22/23年度多消耗5万吨豆油,这算成大豆是25万吨。从2024/25年度开始到2028/29年之间,每年度豆油消费增量维持在2万吨,折算成大豆是12万吨,而在2029/30-2032/33年度之间没有新增量。未来十年新增消耗豆油89万吨,新增大豆压榨需求479万吨。 美国农业部12月报告预估23/24年度消耗豆油128亿磅,豆油新增消费14万吨,大豆压榨增量在78万吨。

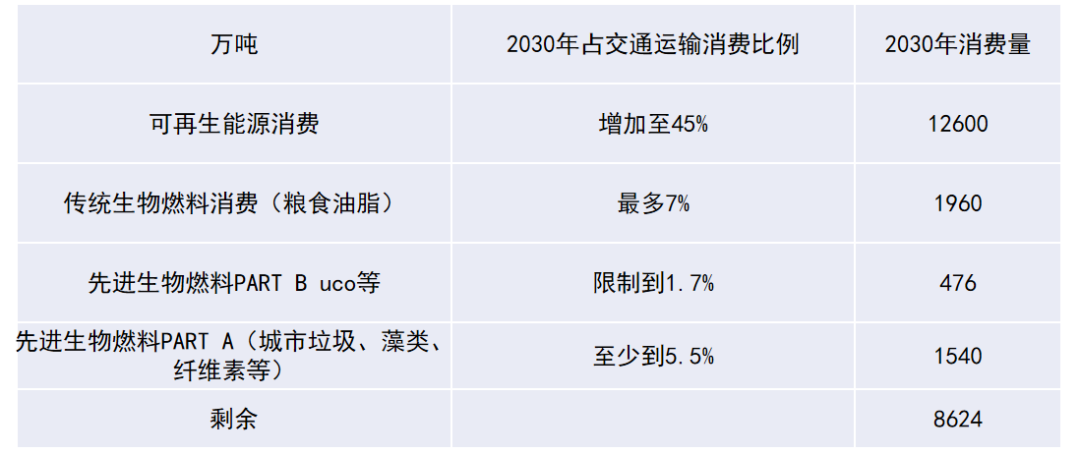

欧盟可再生能源指令Ⅲ对于远期原料消费的影响 尽管到2030年减少的265万吨棕榈油可以由UCO(废弃油脂)和豆菜油替代(大豆也是相对高ILUC风险的作物,风险仅低于棕榈油),但是以UCO等为原料的燃料使用比例限制到1.7%,相对2023年增量只有41万吨。 2030年以油脂粮食为原料的传统生物燃料消费限制在7%,也就是1960万吨,当然不全是以油脂为原料的生物柴油,还包括生物乙醇等。而2023年以油脂、UCO和动物油脂为原料的生物柴油(包括氢化生物柴油)消费预计也只有1830万吨,增量也仅有100多万吨。 按照2023年的使用比例和目标,可再生能源仍有8000多万吨的消费增量,目前新政策带来的主要消费增量可能还是以先进生物燃料中纤维素、城市垃圾、藻类等为主。

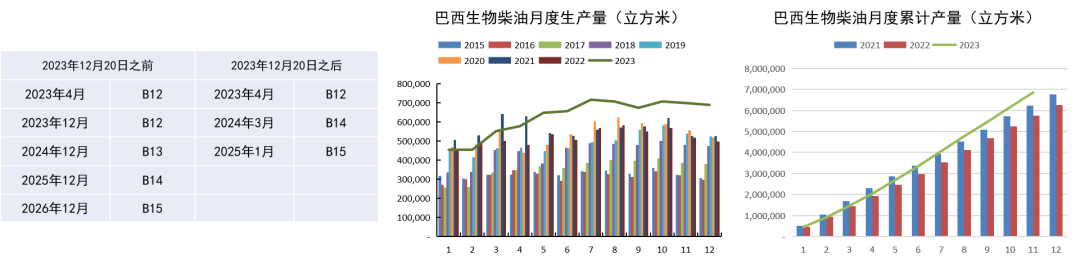

巴西生物柴油 12月中下旬,巴西能源政策委员会将从2024年3月起将柴油中强制添加生物柴油的比例从12%提高到14%,将于2025年起将生物柴油与柴油的强制混合比例设定为15%。相比于上次生物柴油政策,本次相当于在原有的掺混目标基础之上增加1%。 2023年11月巴西生物柴油产量达到69.99万立方米,低10月的70.8万立方米,但是高于2022年同期的51.92万立方米。 2023年1-11月累计生产685.5万立方米,比2022年同期增加19%。 2023年巴西生物柴油比2022年多消耗豆油55万吨,2024年新增消耗豆油115万吨,2025年新增消耗豆油84.5万吨。

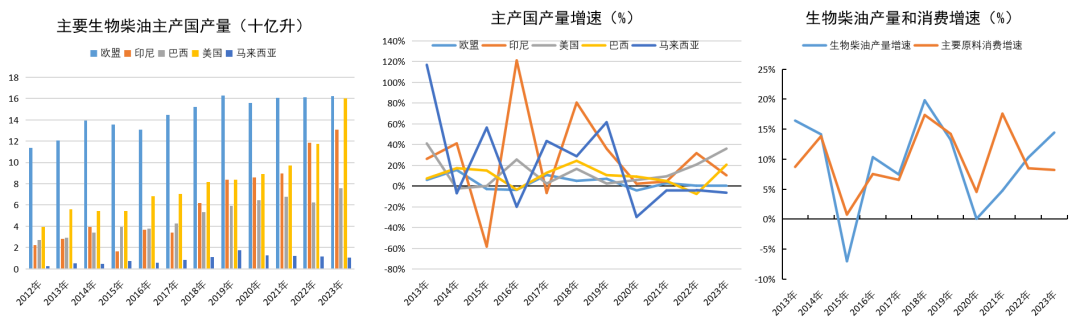

生物柴油主产国总量增速放缓 2023年欧盟、美国、印度尼西亚、马来西亚和巴西生物柴油总产量将达到54亿升。欧盟生物柴油产量最大,其次美国,但是最近几年美国生物柴油产量增速最快,产量即将超越欧盟。由于一代生物柴油在柴油中掺混有上限,且印尼二代生物柴油产能发展起来仍需时间,因此印尼生物柴油产量增速在2023年出现放缓。欧盟政策限制下,马来西亚生物柴油出口下降,且B20未能全面实施,生物柴油产量维持负增速。巴西生物柴油掺混比例上调之后,增速再度转正。由于政策倾斜,欧盟生物柴油产量增速也在放缓。 2023年上述五个国家的生物柴油产量增速略高于植物油原料消费增速,由于各国政府对于其他可再生燃料政策(比如UCO和纤维素燃料)倾斜,非植物油消耗增速较高,植物油原料消耗增速放慢,尽管2023年植物油消耗增速再度突破10%,但是仍不及2018年和2019年。

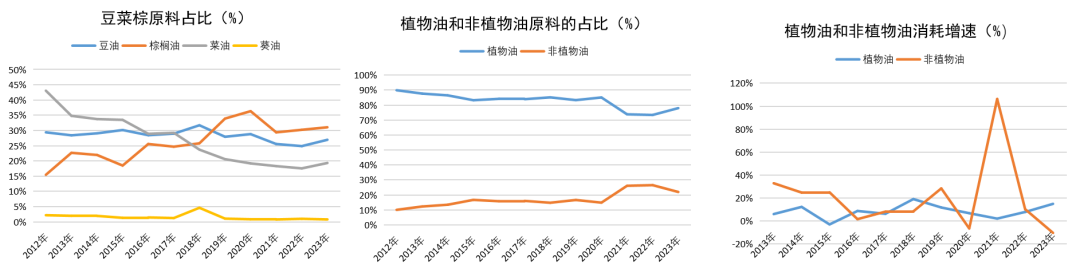

发展中国家增长潜力大 2023年植物油、废弃油脂以及动物脂肪等预计消耗4170万吨,高于2022年的3853万吨。其中2023年植物油消耗3252万吨,高于2022年的2829万吨。最近几年豆油、菜油、棕榈油和葵油在原料中的占比逐步下滑,2023年有所恢复,棕榈油在植物油原料中占比最高,2023年达到31%,其次豆油达到27%,菜油占19%,葵油占1%。 印尼2024年生物柴油分配量为1341万千升,略高于今年1315万千升,对应棕榈油新增消耗增量在30万吨附近。印尼还未执行B40,如果开始执行,那么相比2023年还会多消耗将近200万吨棕榈油,也是未来潜力较大的国家。美国23/24年度豆油消耗增量在14万吨左右,过剩的可再生柴油或者RINs是主要问题,要么产量放缓要么最后过剩,RINs降价,最终掺混补贴减少(可能性大)。2023年巴西生物柴油比2022年多消耗豆油55万吨,2024年新增消耗豆油115万吨,2025年新增消耗豆油84.5万吨。 到2030年,欧盟作物基的生物燃料包括生物柴油和燃料乙醇等新增消费100多万吨,UCO增量在40万吨左右,主要是PART A部分(纤维素、城市废弃物等)增量,油脂需求增量有限。 2025年马来西亚生物柴油在交通运输行业添加比例可能上升至20%,那么每年就会多消耗棕榈油100万吨左右。

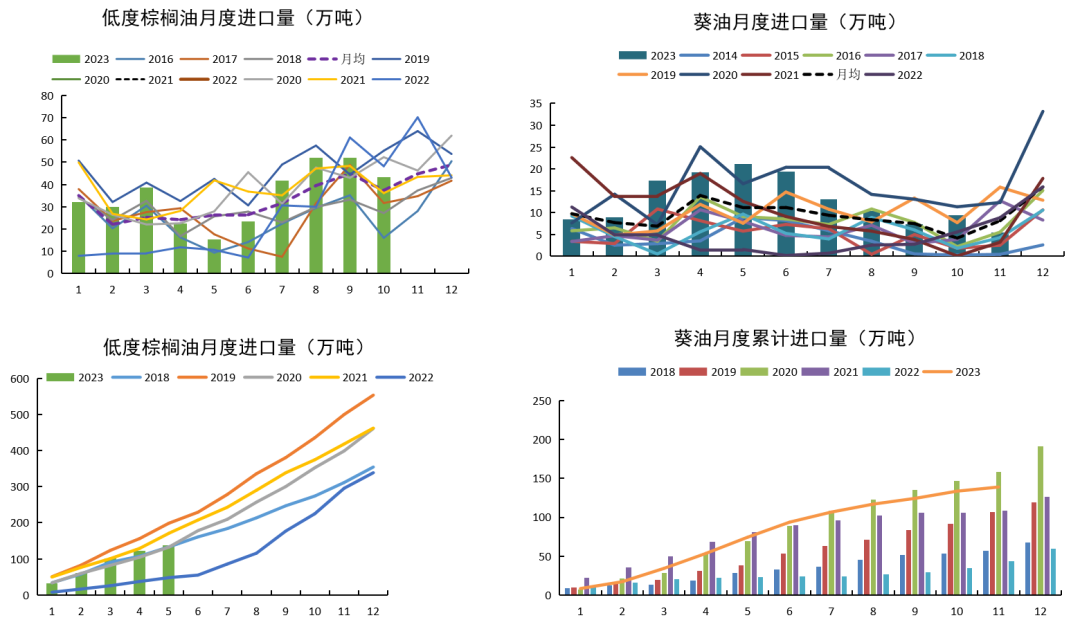

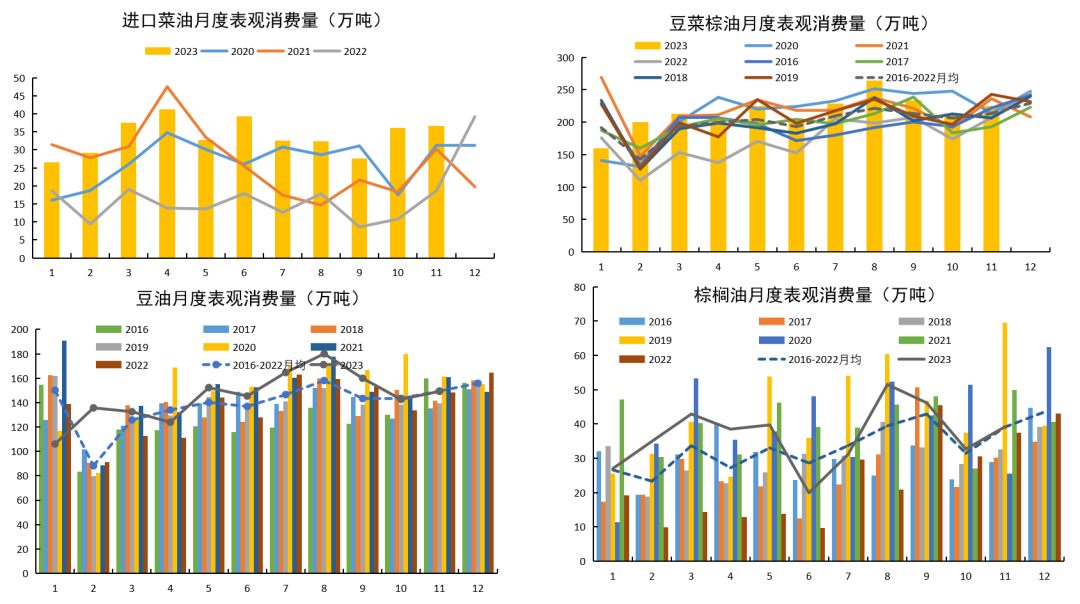

国内消费 进口豆油改善,棕榈油倒挂增多

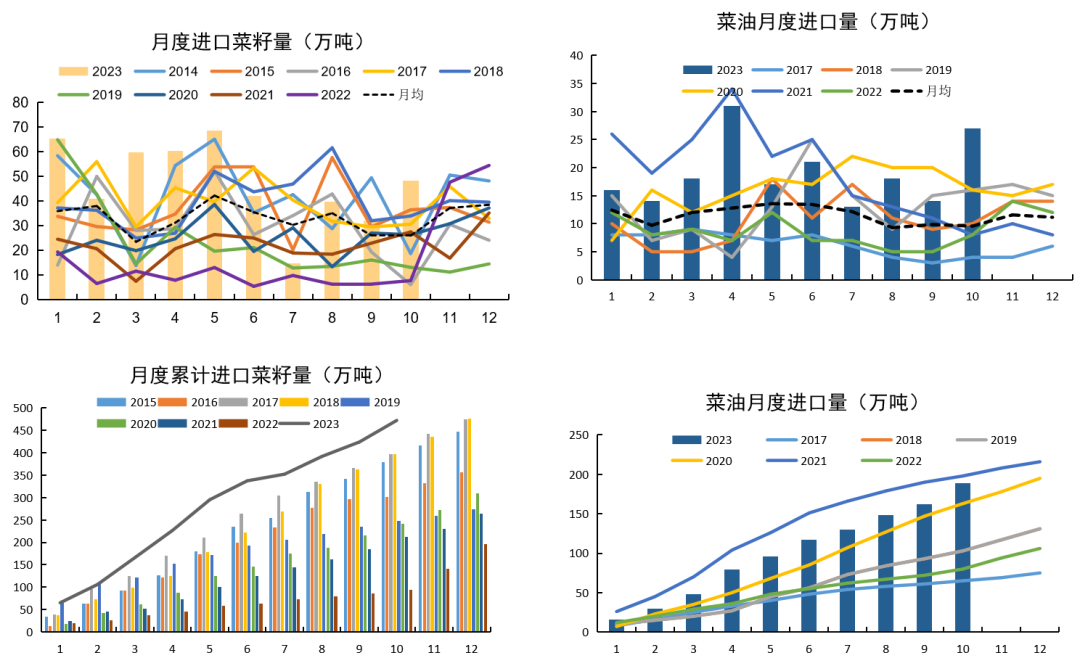

进口菜籽菜油供应增幅明显

葵油和棕榈油进口供应恢复

年初不及预期,5-9月增量明显,随后平淡

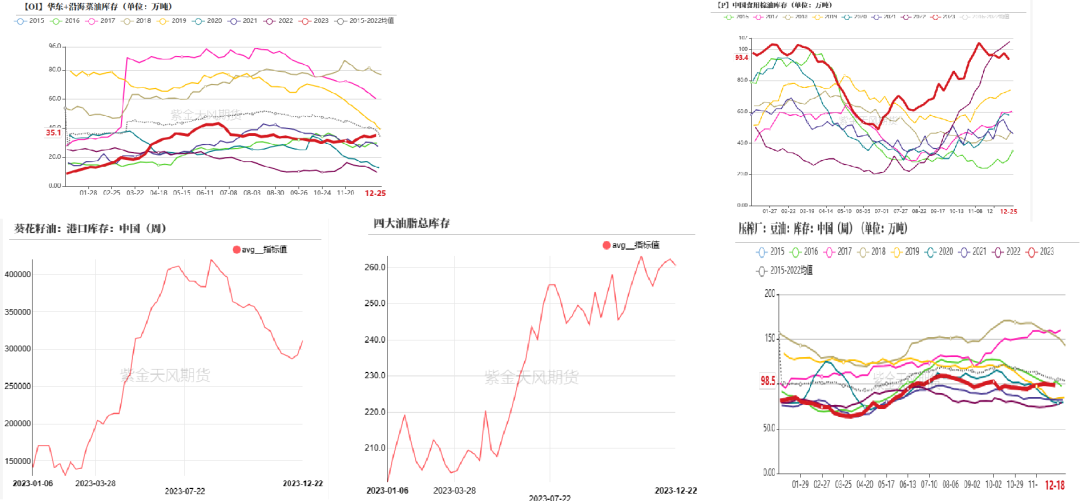

国内油脂高库存

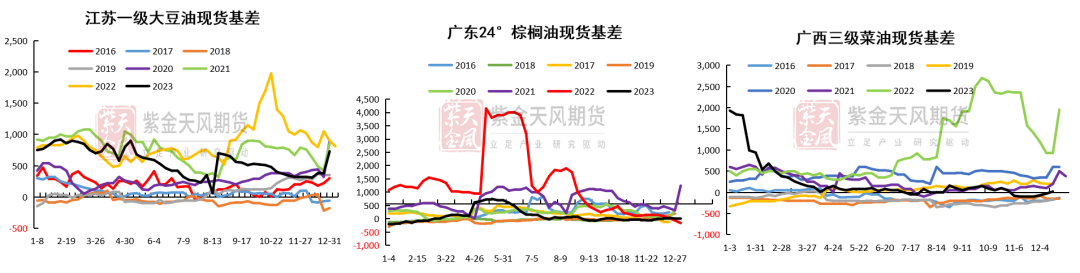

国内油脂现货基差

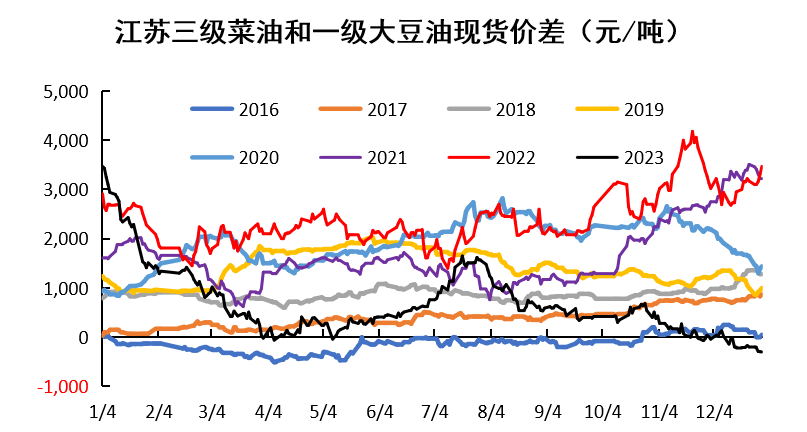

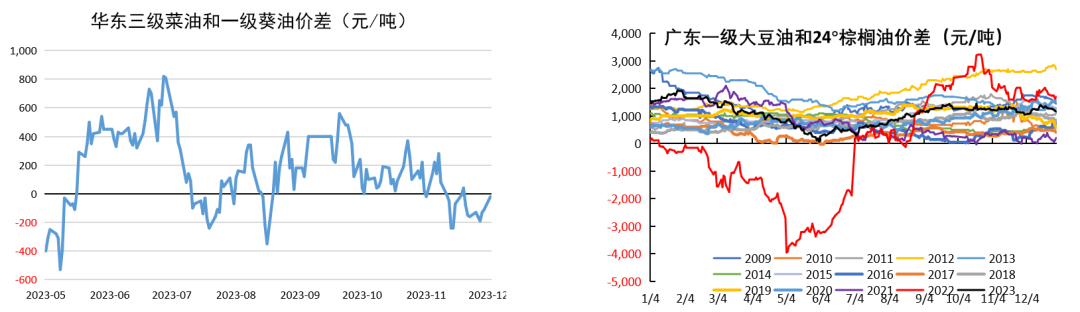

油脂间的现货价差 菜豆油和菜葵油价差探底。 豆棕价差平稳,不如往年波动大。

数据来源 USDA、MPOB、GAPKI、欧盟统计局、NOAA、乌克兰农业政策部、路透、我的农产品等 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);