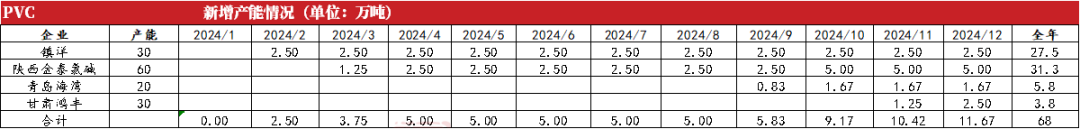

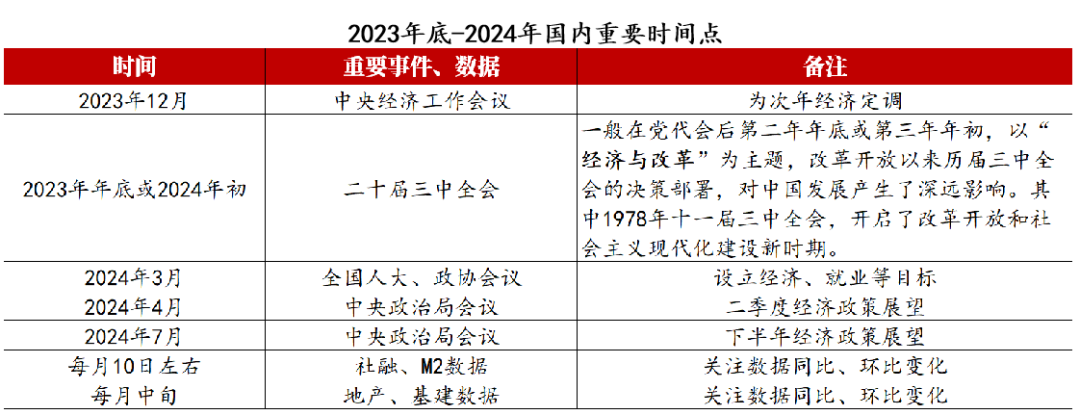

来源:油市小蓝莓 【20231225】PVC(6114, 9.00, 0.15%)、烧碱年报:亦静亦动 充满机遇 PVC观点小结 【2023年回顾】全年1100点波动。春节前预期好,年内高点出现;节后回归现实,上半年成本坍塌、出口平淡打出年内低点。三季度成本回升叠加二季度供应减量效果显现、出口大幅好转,PVC价格再次冲高。四季度出口回落,前期利润好转下PVC开工回升,价格再次下行。年底雨雪天气导致价格随原料成本抬升。 【2024年展望】总体来看,2024年供应增速略大于需求增速,全年或依旧小幅累库;但供应的自我调节、出口的韧性使得PVC价格并不是很悲观。同时,我们认为PVC的低波动,并不代表没有机会。相反,PVC给投资者提供了一个相对稳健的投资标的。 【供给】1)新增计划投产140万吨,其中电石法90万吨,乙烯法50万吨。名义产能增速5.14%,有效产能增速为2.5%。2)存量供应有弹性,利润依旧能够调节生产,另一方面关注长时间停车的装置动态。 【需求】1)2022年-2023年地产投资、新开工、施工下滑较快,推演2024年全年施工、竣工增速约为-4%。且2023年保交楼提前透支了部分2024年的竣工工作量。销售端受居民高杠杆、预期有待修复、出生人口量减少等多重因素,销售或将继续小幅下滑-3%。2)“平急两用”、保障性住房、城中村改造将提供一定的支撑。3)地产的缺位,GDP的增长依然需要基建的拉动,一方面中央政府加杠杆,另一方面基建也会受到地方债务问题制约。全年狭义基建增速或6%。4)整体来看,全年PVC需求增速0.1%。需求量持平2023。 【出口】美联储将开启降息周期,但人民币汇率升值、海外潜在的(温和)衰退、原油可能下探乙烯法的成本优势显现或抵消降息带来的需求好转。印度GDP增速较好,对PVC的需求依然存在增量。2024年出口依然是PVC的重要抓手。 【估值】PVC价格区间在5500-6700。下边界由成本定价:乌海电石2700,山东外购3225对应PVC成本6230,烧碱全年利润相对高点1000,烧碱利润完全弥补PVC亏损,PVC5500。宏观、出口及供应确定上边界。 【策略】年内给到相对低的价格则可考虑做多05、09机会;利润大幅修复使得供应回归,但需求并未跟上则可以考虑做空利润。 【关注点】供应端是否有能耗双控、安全生产问题;需求端关注疫情放开第二年地产需求改善情况,出口重点关注印度补库节奏。 烧碱观点小结 【2024年展望】总体来看,烧碱2024年供应增速略大于需求增速,全年松平衡;但是因为烧碱、氧化铝开工不一定具有同步性,烧碱会面临阶段性的过剩或者不足, 2024年烧碱期货依然不缺大的行情。当然风控永远是第一位。【供给】1)新增计划投产264万吨,名义产能增速5.14%,有效产能增速为2.67%。2)存量产能存在季节性检修、临时性降负荷、胀库降开工等可能性。【需求】1)氧化铝需求依然是消费主力,但受限于电解铝产能红线、进口铝土矿及国产铝土矿制约,氧化铝开工可能阶段性受到影响。2)非铝需求随着GDP增长而消费增加。全年需求增速2.65%。【出口】2024年烧碱出口或回归常态,对澳大利亚的出口仍将有韧性、对印尼的出口或有增量。烧碱非铝下游产成品的出口有望增加。【估值】烧碱价格区间在2400-3650(主观)。下边界:成本加升水定价:山东32碱700,盘面给200左右升水。上边界:山东32碱1100+盘面升水+狂热资金打出极端值。【策略】单边:价格区间2400-3650。年内给到低价格考虑多2409合约。现阶段持仓量不高,波动较大,注意风控。套利关注与氧化铝、纯碱等品种的机会,具体见后文策略部分。稳健的投机资金建议博弈更远月的价格,近月的交割行情风险较大。 【关注点】供应端是否有能耗双控、安全生产问题;关注氧化铝开工、铝土矿供应问题。 PVC行情回顾 底:现实、成本;顶:出口、预期 - 阶段1:强预期。22年11月reopen传言及落地后带来估值修复,春节前预期较好。市场预期未来需求增加。

- 阶段2:假期大累库。春节期间PVC产业链大幅度累库。节后转而交易现实,盘面大幅下跌。

- 阶段3:烧碱下滑,预期再起。烧碱价格因海内外氧化铝减产而大幅下滑,对V形成支撑;产业、投机资金挺价明显,价格低位僵持后,宏观出现边际利好。市场对两会预期较高。

- 阶段4:烧碱企稳,宏观共振。烧碱降负、氧化铝复产带来烧碱企稳,国内两会目标相对稳健,海外SVB等银行出现风险,市场恐慌加剧。

- 阶段5:随油反弹。氯碱双弱,氯碱综合利润及双吨价差急速压缩,原油出现大幅反弹,PVC估值修复。

- 阶段6:成本、宏观、需求都弱。煤炭大幅走弱,成本下行、需求孱弱叠加宏观政策真空期。市场较为悲观,盘面整体下行。

- 阶段7:烧碱走弱、政策频出。山东某氧化铝厂率先下调液碱采购价,开启了一个半月的下跌,碱对氯的支撑慢慢增强。政治局会议之后,地产政策底出现。同时海外装置降负,印度需求较好。

- 阶段8:烧碱企稳,海外装置回归。海外装置将回归,出口有走弱迹象。

- 阶段9:原料供应故障,地产政策推出。内蒙非煤矿山关停影响白灰供应,内蒙电石厂降负、煤炭价格强势带动电石价格上行。下调首套房、二套房首付比例下限;降低存量房贷利率;一线城市“认房不认贷”;房价“限跌令”松动。

- 阶段10:回归现实。电石开工回升,价格走弱、PVC供应回升、出口待交付走弱。

- 阶段11:烧碱走弱,内外宏观改善。国内推出万亿国债提振市场、海外偏鸽。烧碱下游大厂下调液碱采购价,烧碱开始走弱。

- 阶段12:开工回升,出口走弱。开工率由75%-提升至80%+,出口印度落空。

- 阶段13:电石反弹、原油反弹。电石受西北限电及运输不畅影响,雨雪天气外购电石企业发运受阻,产区的电石价格抬升。国际原油价格出现了反弹。

数据来源:紫金天风期货

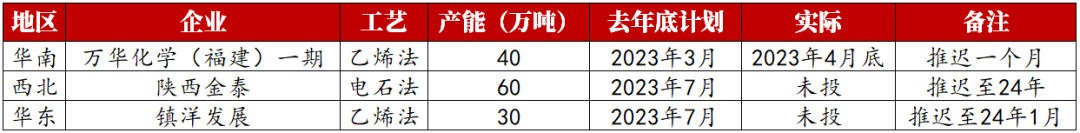

供需回顾 供给回顾:2023年产能兑现情况  数据来源:紫金天风期货

供给回顾:2023年存量装置变化情况  数据来源:紫金天风期货

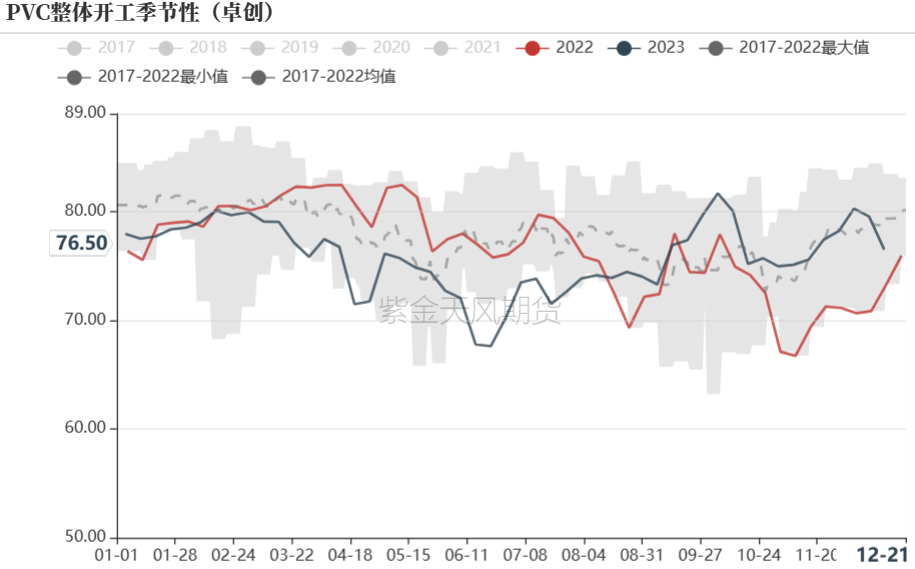

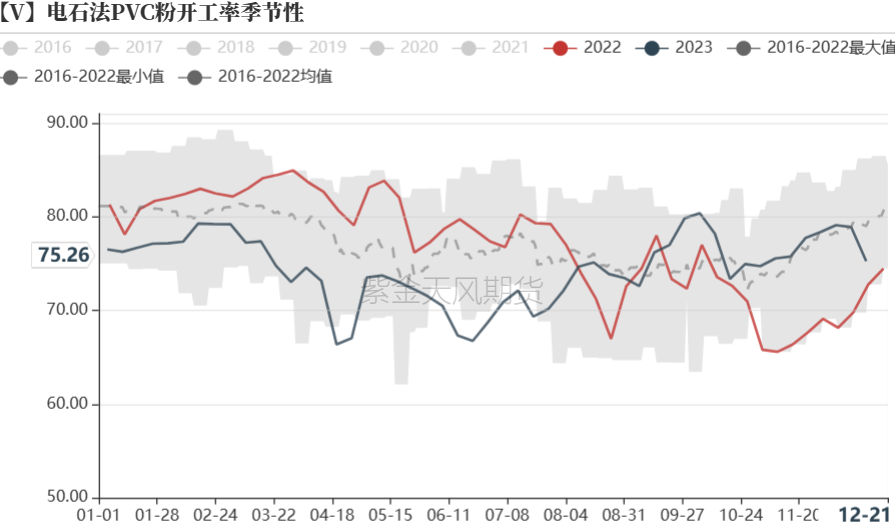

全年供给 2023年1月至12月底PVC整体开工负荷76.3%。2022年开工负荷约74.2%。 年初氯碱价格下滑,检修增加,开工下行。 年中,煤炭、宏观走弱等多重因素影响,价格下行,意外检修增加。开工一度降至70%以下。 8月-9月,随着价格反弹,利润修复,PVC开工迅速提升。 10月一些氯碱厂检修,开工下滑。随后提升。

数据来源:紫金天风期货

2023需求其实并没有那么差 - 表需略增。2023年全年表需约2080万吨,去年2018万吨,出口增加、国内老旧小区改造、保交楼抵消地产需求的下滑。

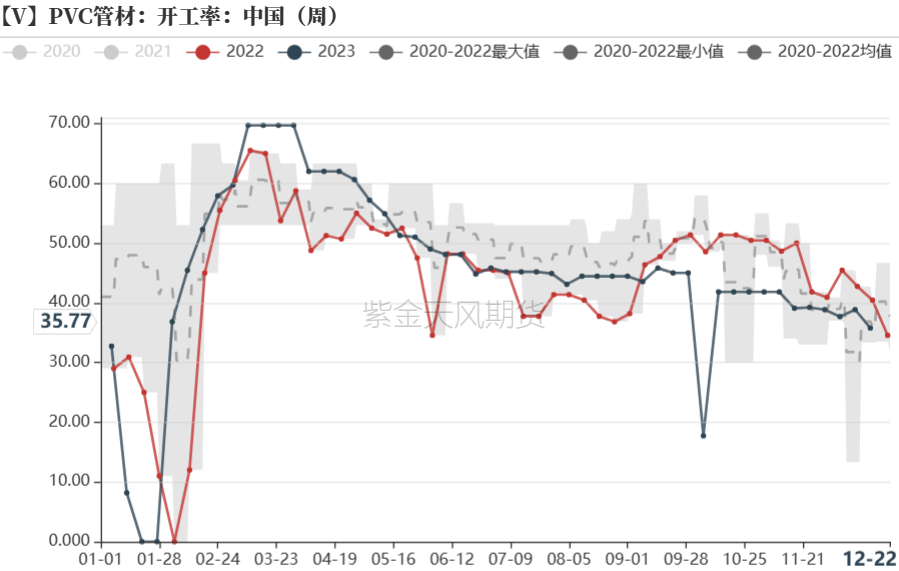

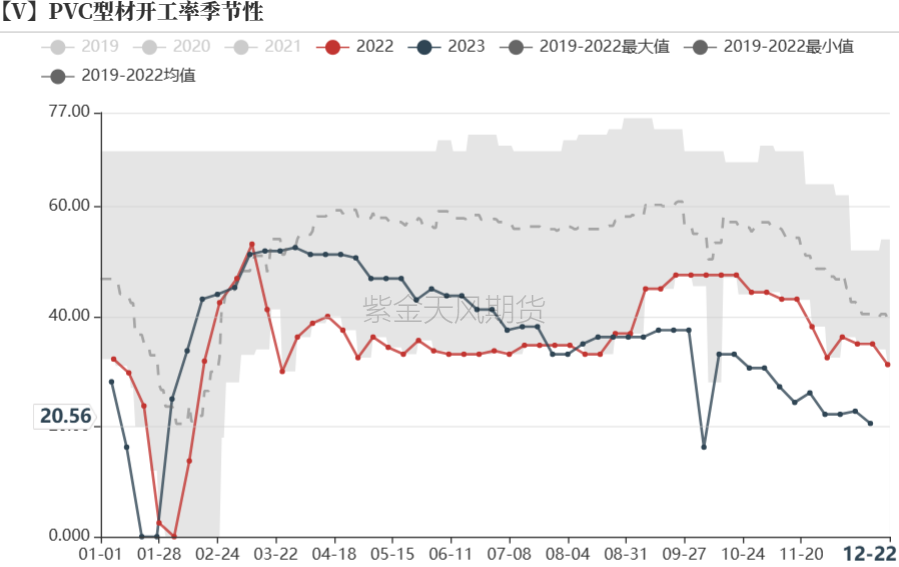

- 制品开工稳。2023年1月至12月22日PVC下游管材平均开工率为45.2%,去年全年为44.0%,环比提升1.2个百分点;型材开工率为35.8%,去年同期为36.0%。开工率下滑0.2个百分点。下游制品的开工数据来看,略有提升。

- 关注样本外的数据。一些下游大厂的数据是统计在我们平时看到的数据之外的,据了解这些大厂的开工和销售并不是很差。

数据来源:紫金天风期货

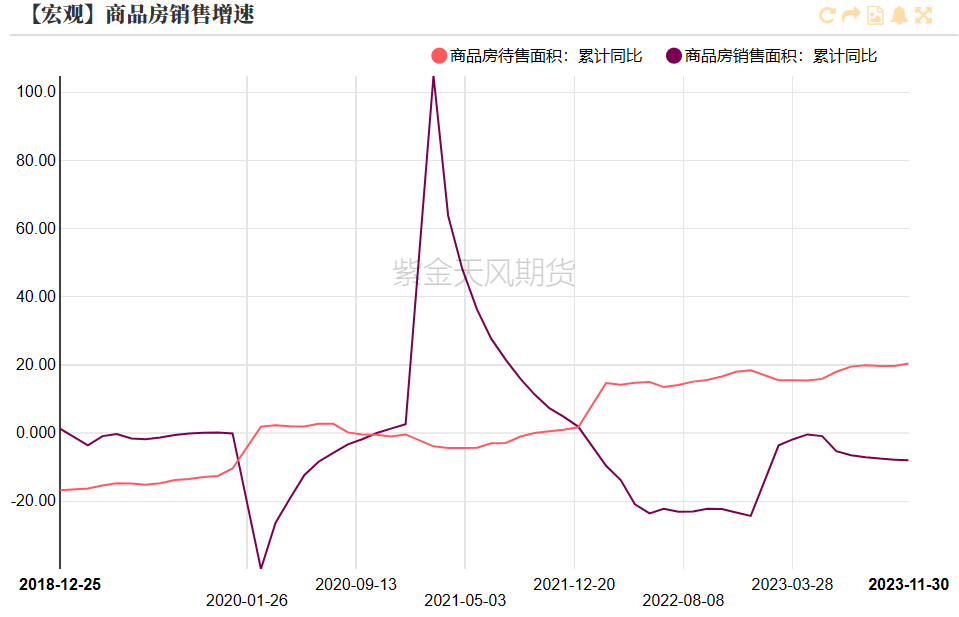

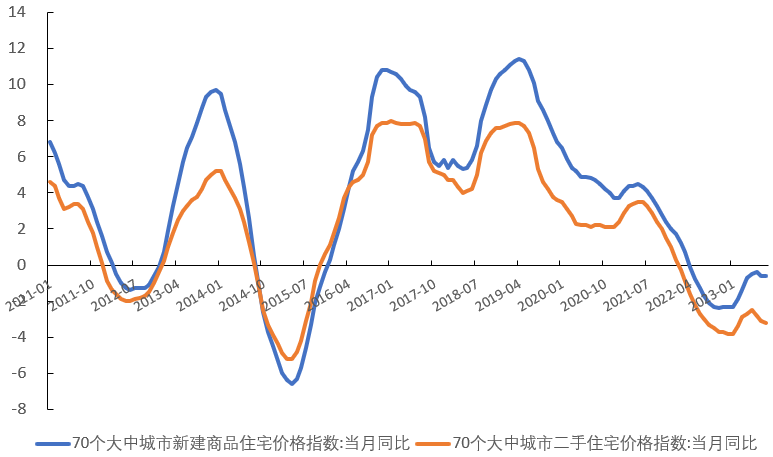

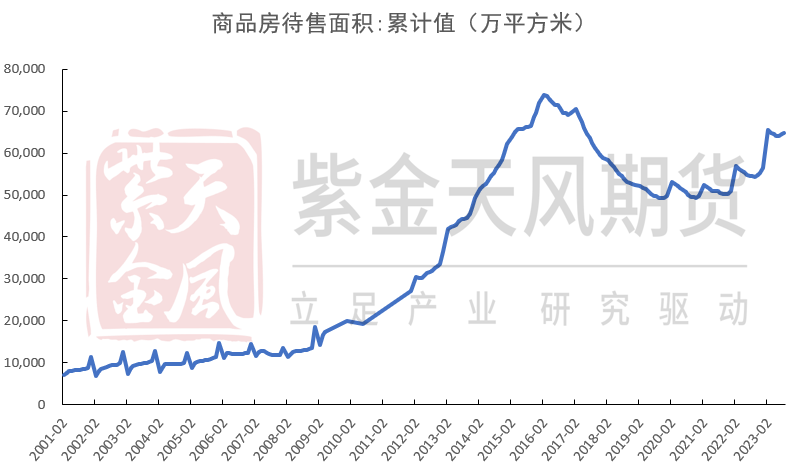

地产:2023年降幅收窄 - 商品房累库。截至11月末,商品房待售面积6.54亿m²,同比增长18.45%,库存压力大。地产自2022年2月放松以来,库存增加14.6%。

- 房价仍未止跌。70大中城市新房下滑幅度收窄、二手房价格指数同比年中反弹以来再次下滑。

数据来源:克而瑞,紫金天风期货

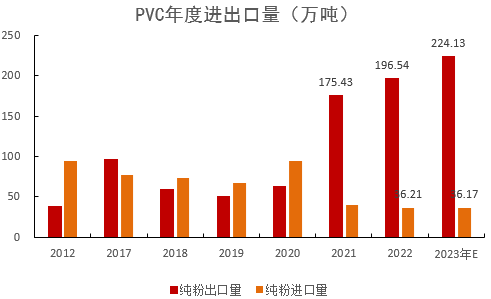

全年出口或增14%

数据来源:紫金天风期货

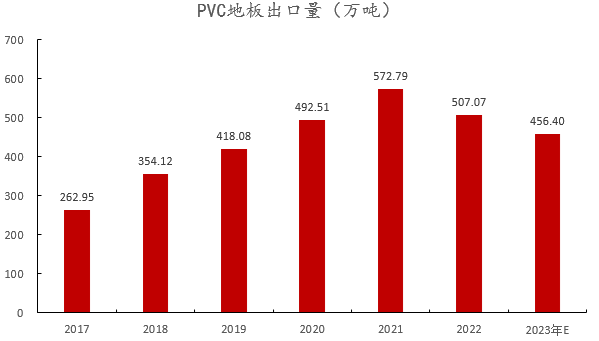

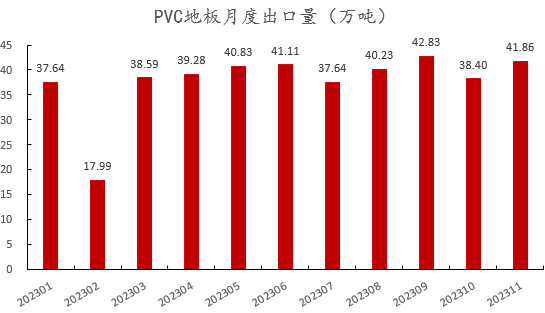

地板出口结束上升趋势

数据来源:紫金天风期货

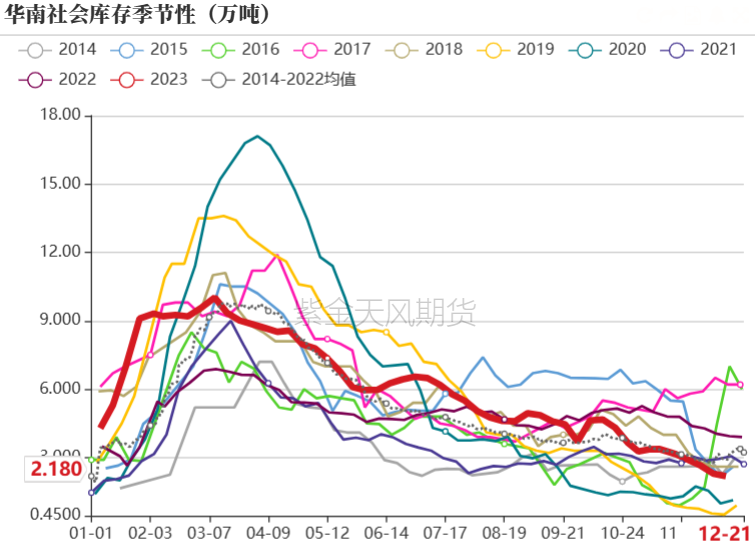

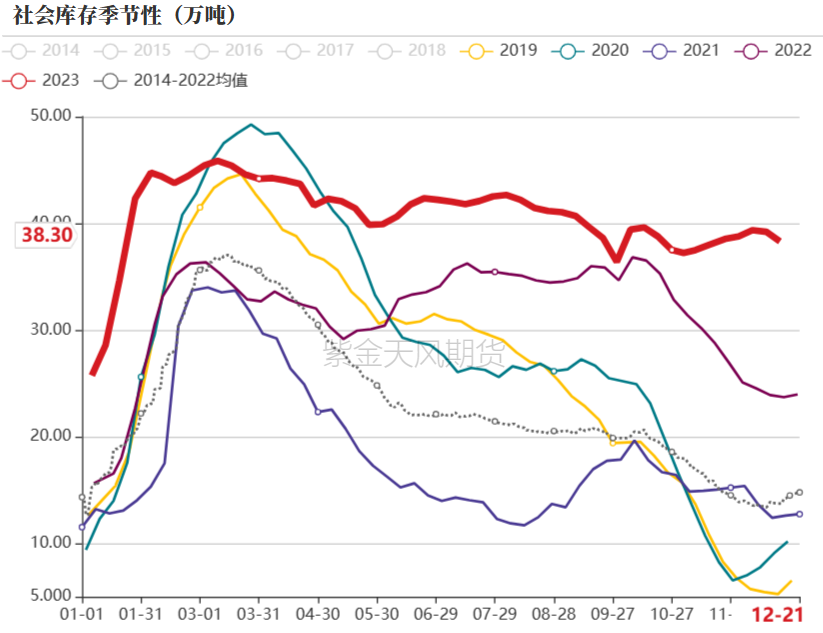

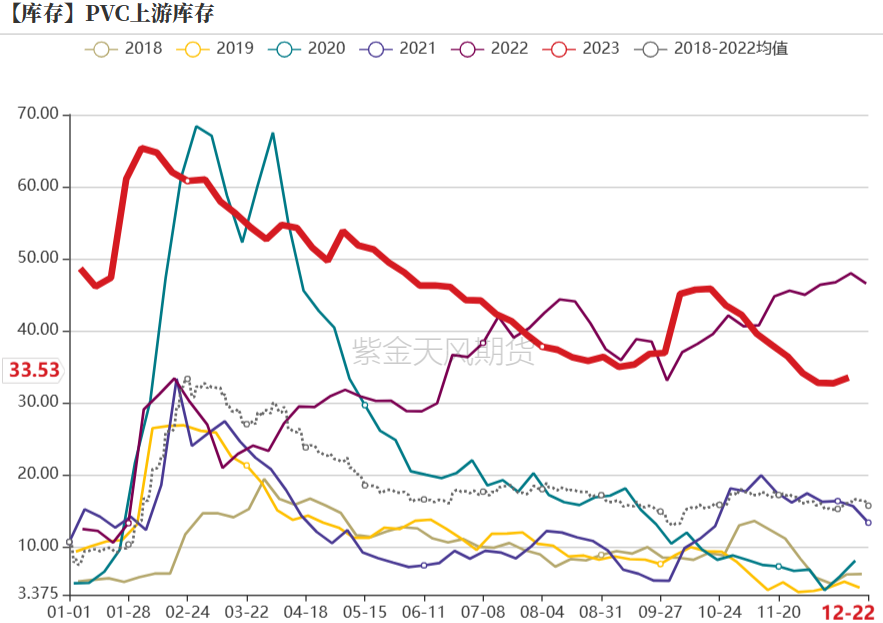

如何看待PVC高库存?

数据来源:紫金天风期货

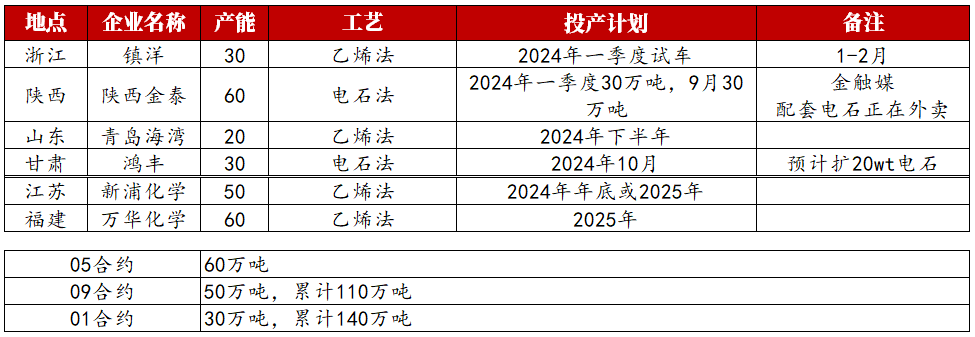

2024年供给展望

数据来源:紫金天风期货

供给扰动因素 数据来源:紫金天风期货 利润、开工和库存的循环  数据来源:紫金天风期货

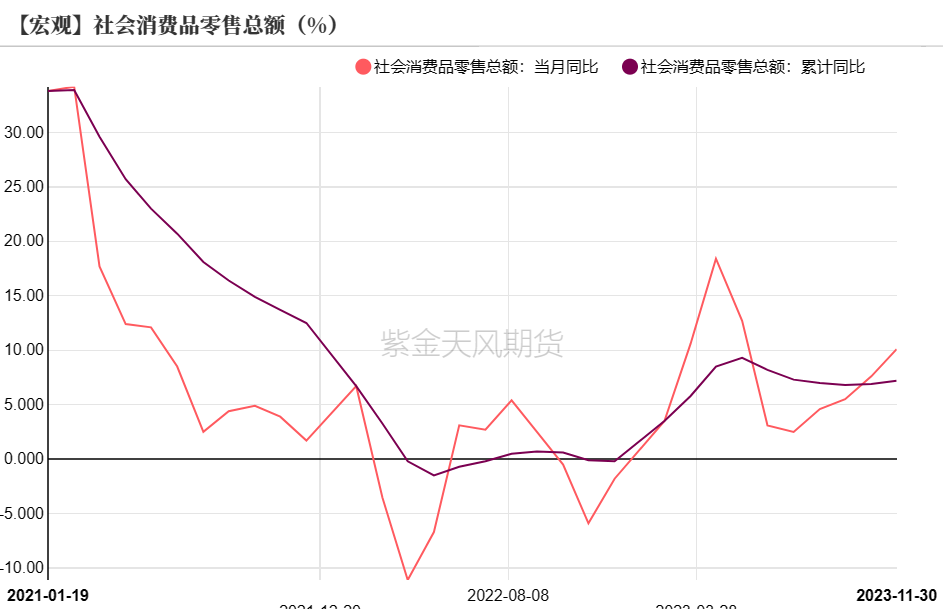

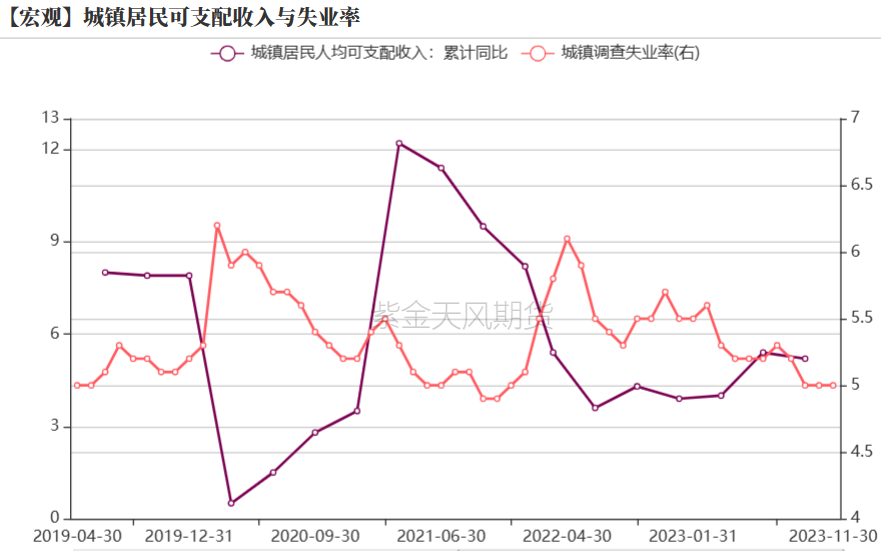

2024年需求展望 需求的不确定因素:疫情放开后的第二个年度

数据来源:紫金天风期货

需求不可忽视的因素:宏观预期  数据来源:紫金天风期货

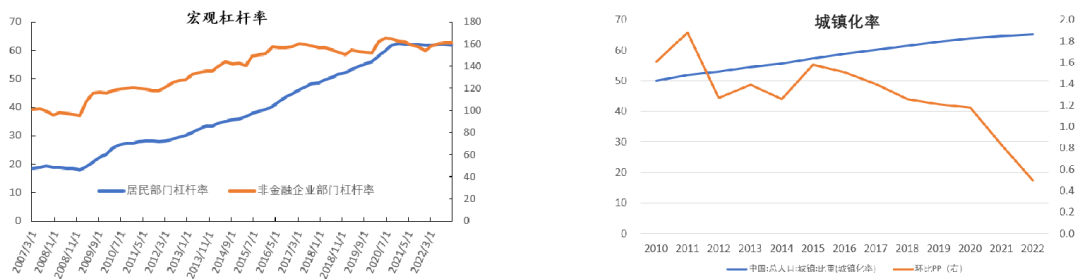

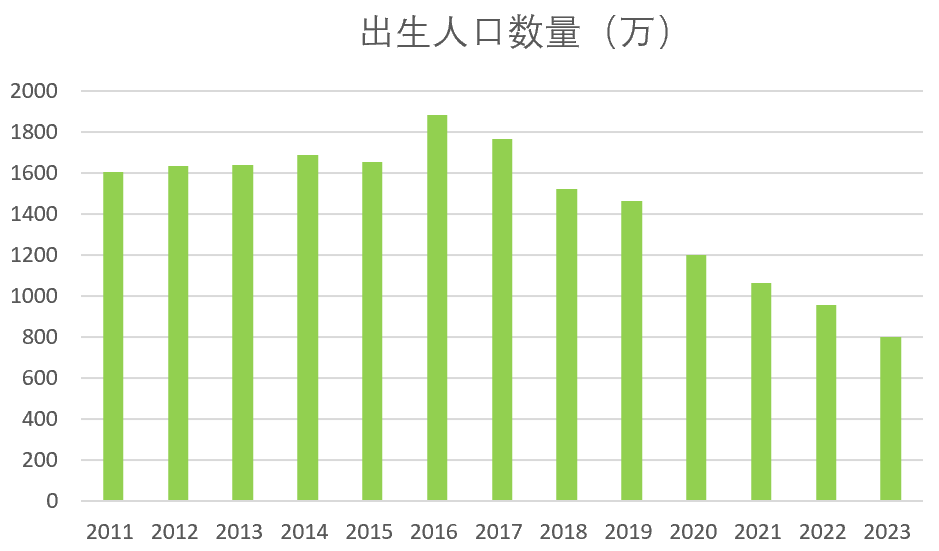

地产:平急两用、老旧小区改造是亮点 房地产:受人口结构、居民购房意愿和能力多重压力

数据来源:紫金天风期货

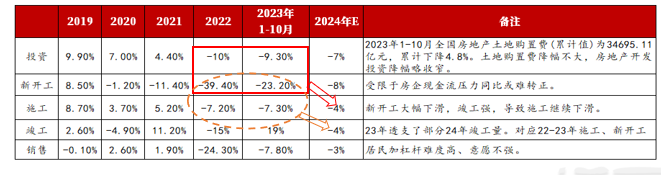

地产继续下滑,幅度收窄

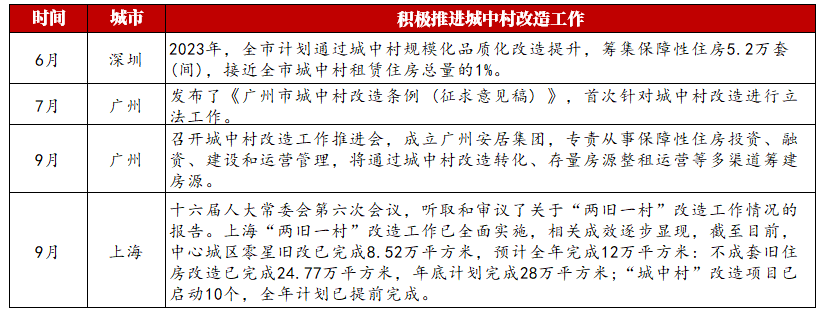

关注保障房及城中村改造

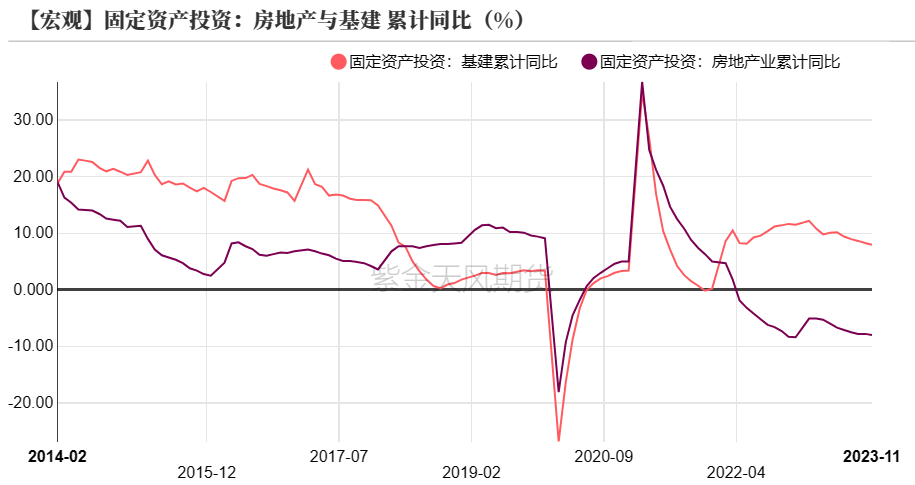

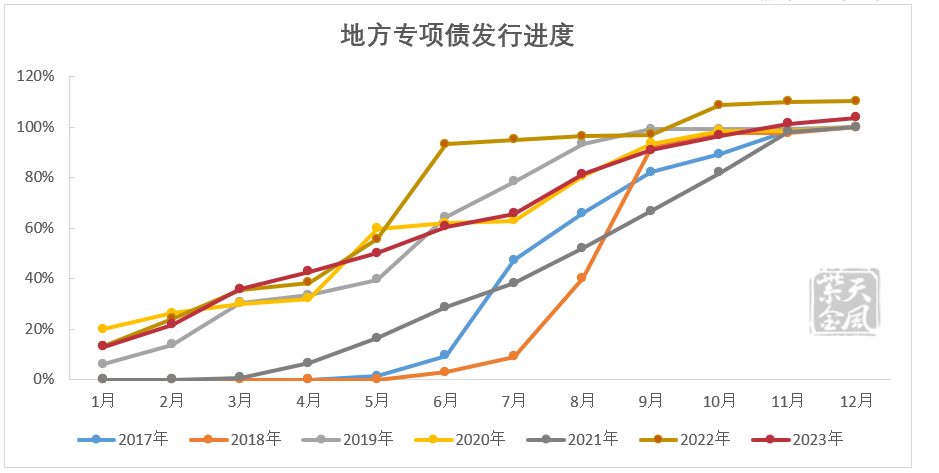

基建略放缓,但有韧性 基建略有放缓,增速约6%: - 更规范。在化解地方政府债务风险背景下,地方新建项目融资将规范运行,过往导致隐性债务膨胀的信贷等融资将会受到规制。地方建设资金来源主要通过地方政府专项债和中央财政转移给予支持。

- 高基数。鉴于2022、2023年基建投资持续保持较高增速,在地方政府融资投融资机制规范化、严格化下,预计2024年基建投资略有放缓。

- 基建仍然重要。万亿国债提供资金增量,逆周期调节弥补地产下行。

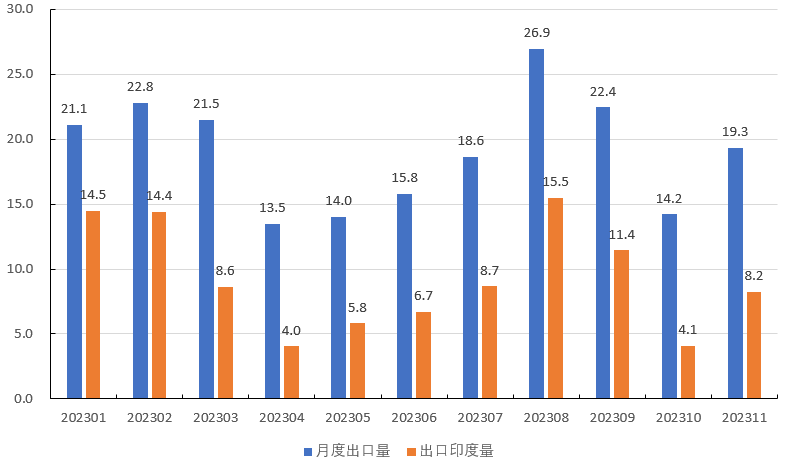

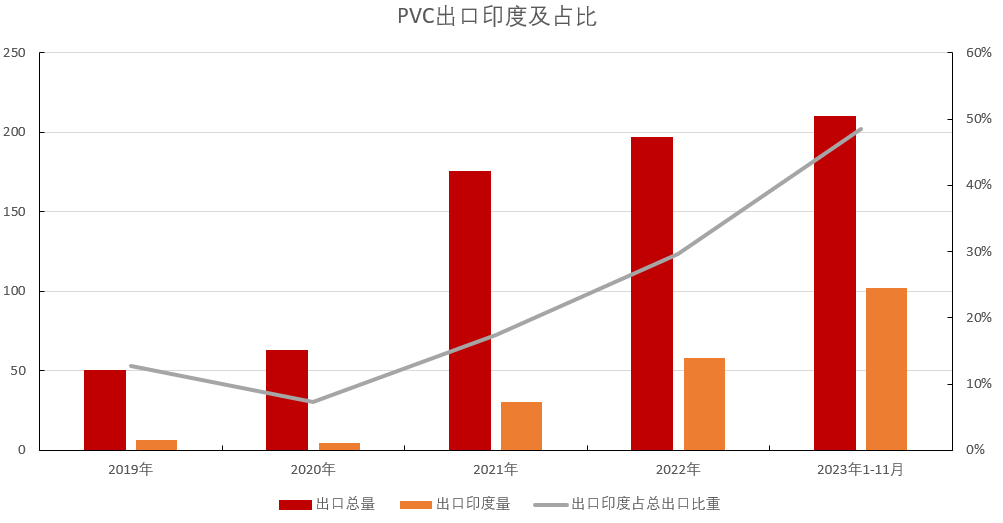

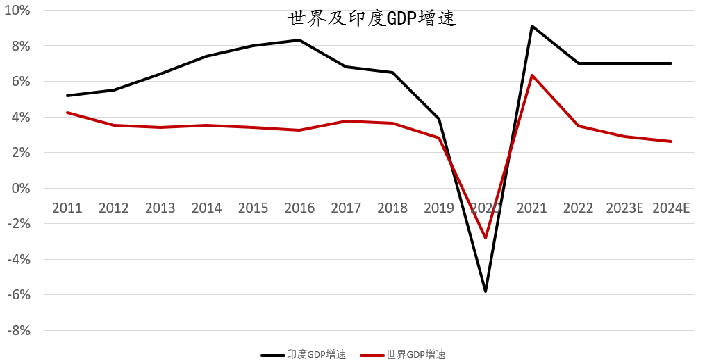

出口:多空交织 出口:2024年或高位维持

数据来源:紫金天风期货

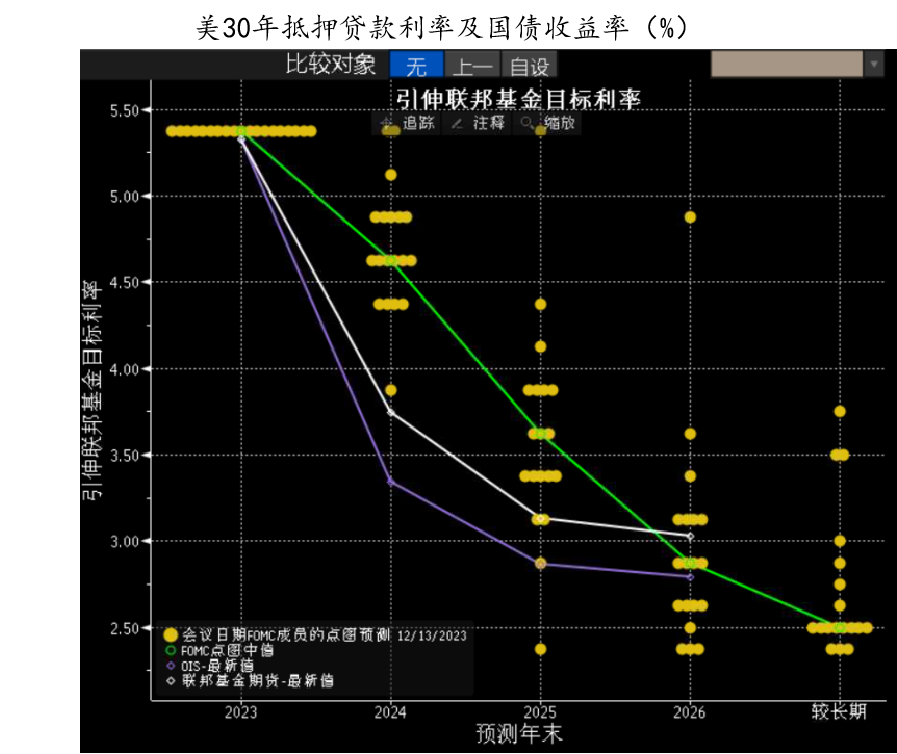

出口:美联储开启降息周期 开启降息 美联储更新预估显示2024年降息75个基点,预估中值显示,2024年底联邦基金利率为4.6%,当前政策利率水准为5.4%。年内或有三次降息。美联储或引领全球降息。 降息对出口影响几何? 利多的点:美联储降息引领房贷利率下行。进而刺激美国内需求。其他国家或跟随降息,进而带动全球需求。 - 利空的点:降息,人民币贬值压力缓解,可能开启升值周期,汇率角度不利于出口。降息另一方面可能伴随温和衰退。

总体来看,印度需求依旧有增量预期,且海外在美联储的引领下,可能开启全球的降息周期,带来需求恢复。但是另一方面也要看到,加息的末期可能伴随着衰退,且原油弱下滑、人民币的升值国内出口可能会收到海外的挤压。

数据来源:紫金天风期货

PVC估值 低波动,但不代表没机会  数据来源:紫金天风期货

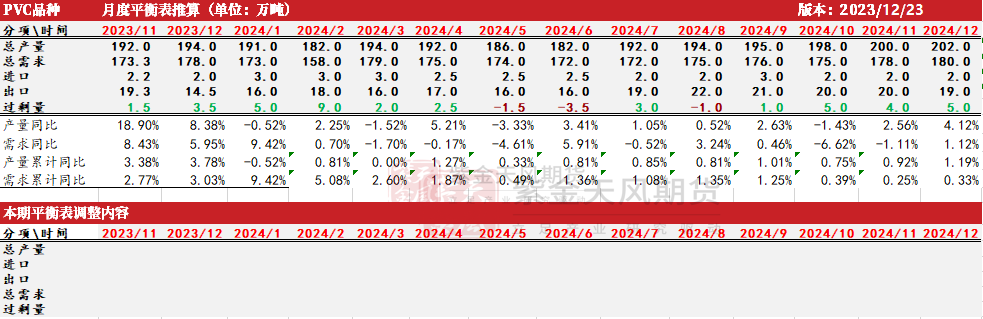

PVC平衡 PVC年度平衡表  数据来源:紫金天风期货

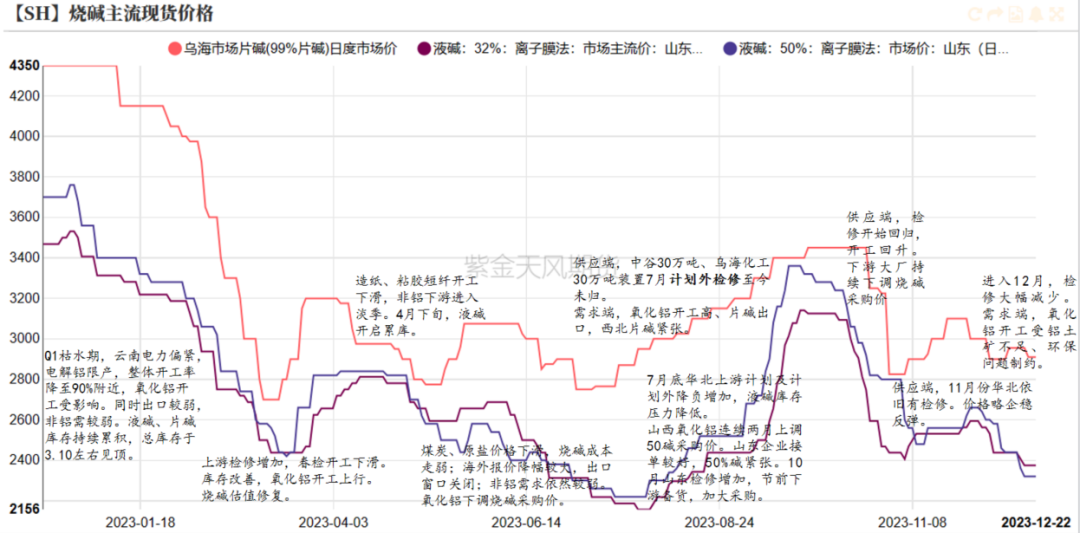

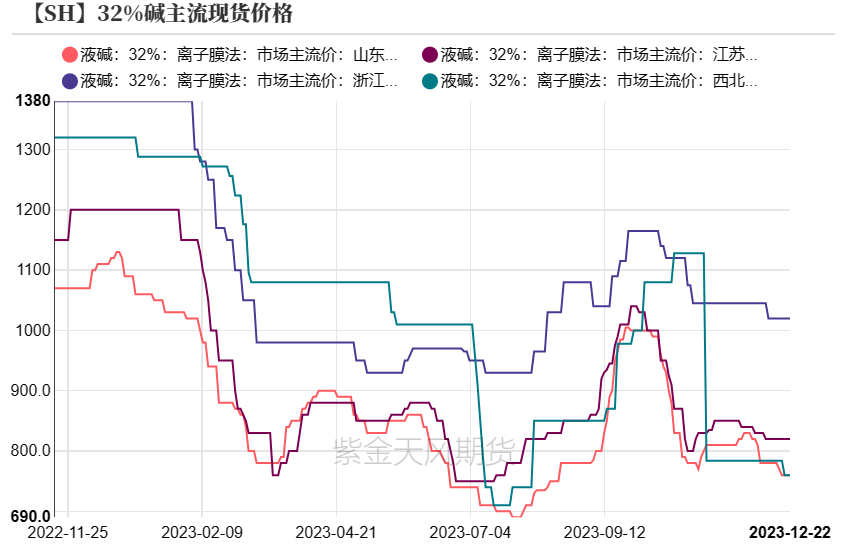

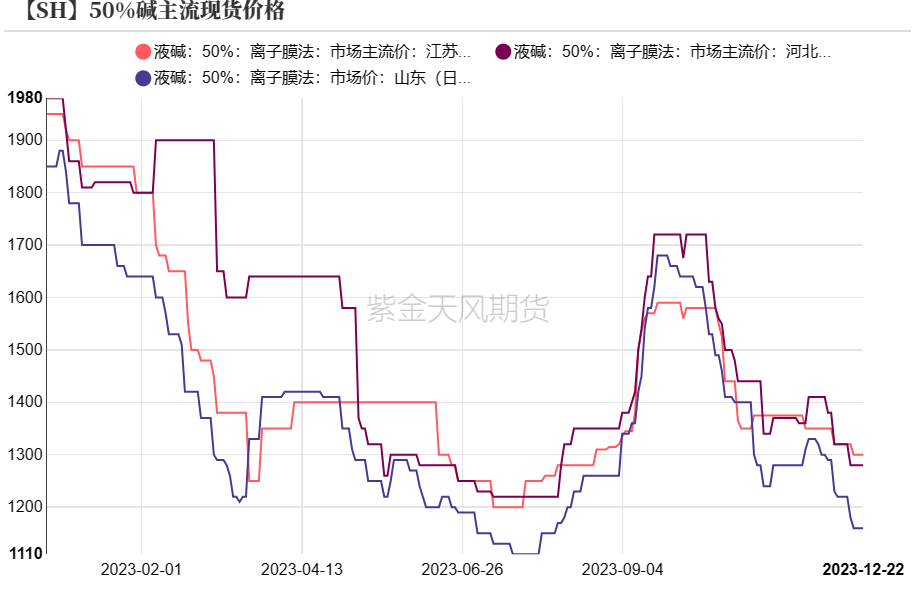

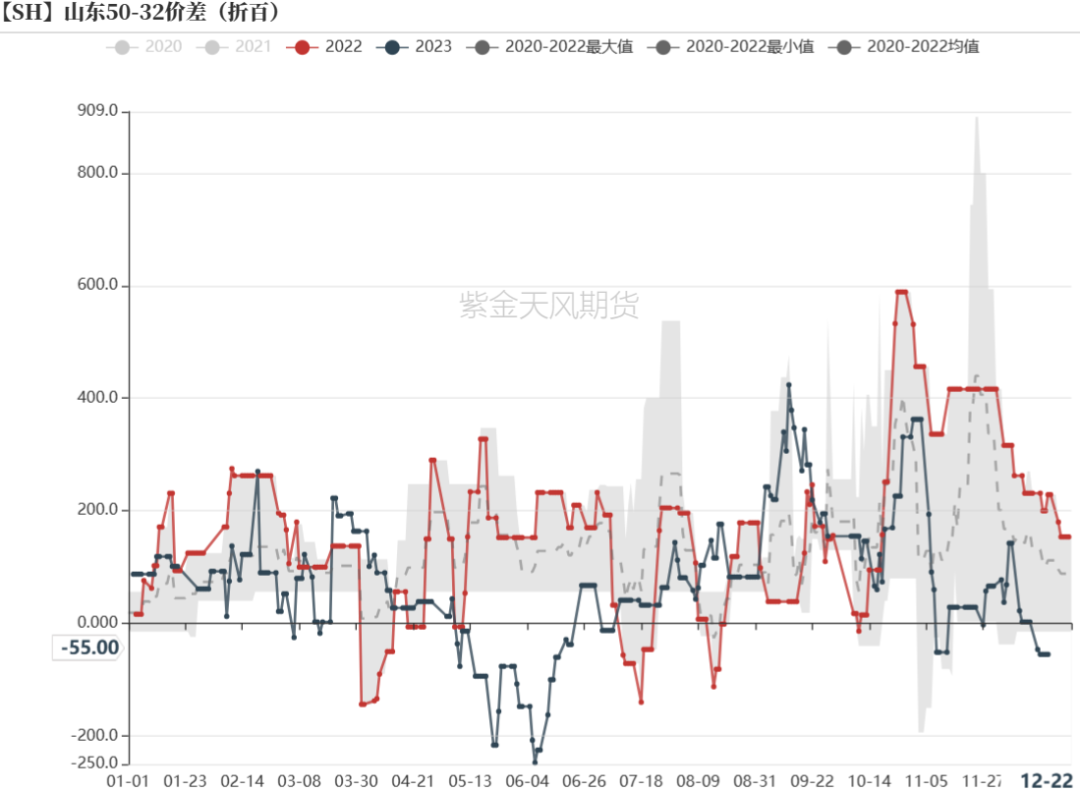

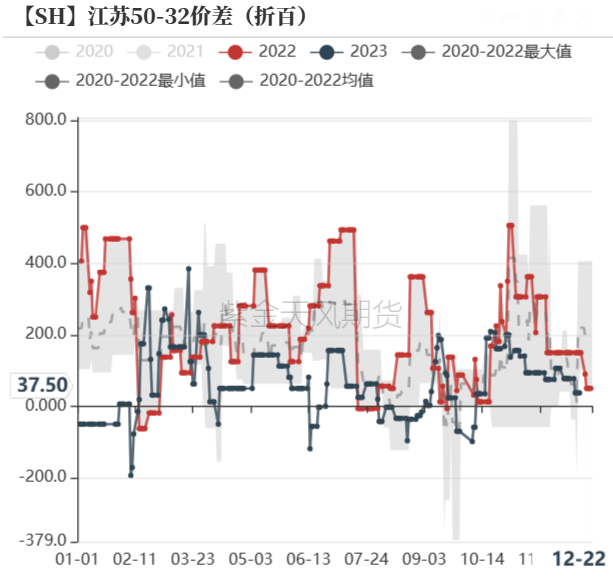

烧碱:供需错配为行情的源动力 现货行情回顾

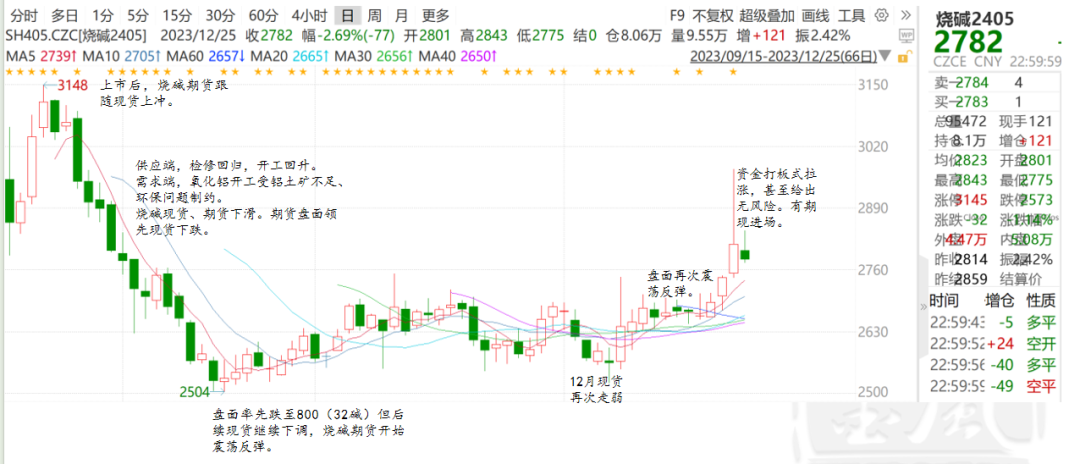

期货行情回顾

现货价格

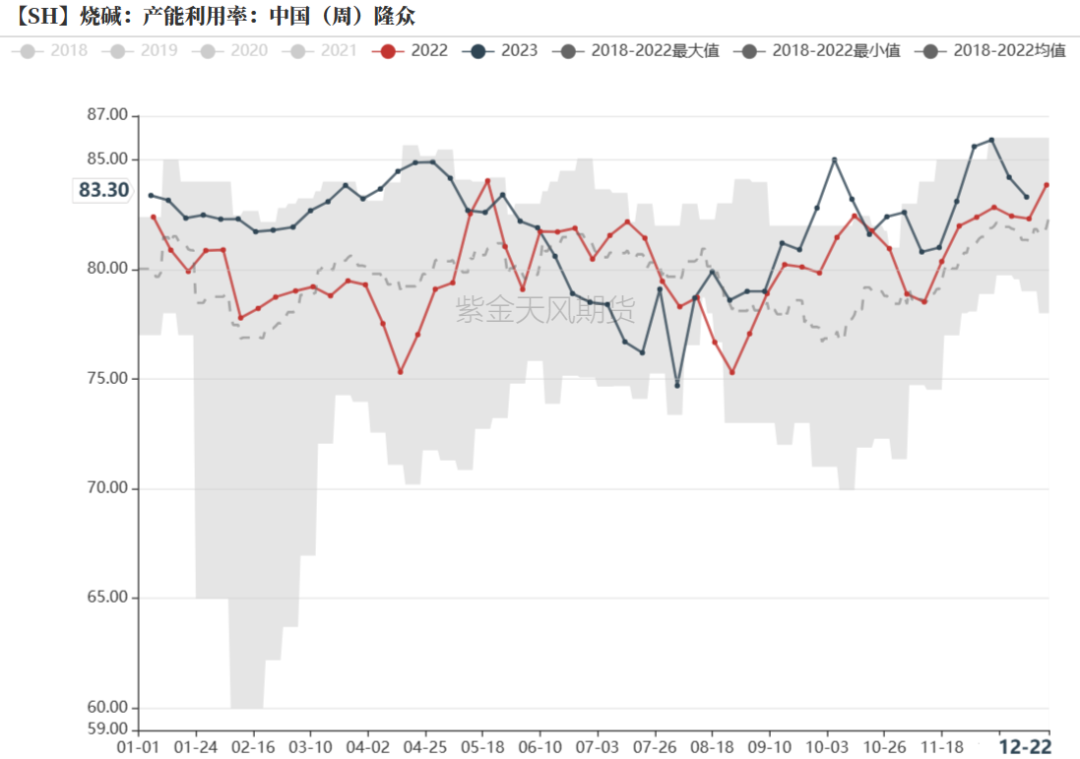

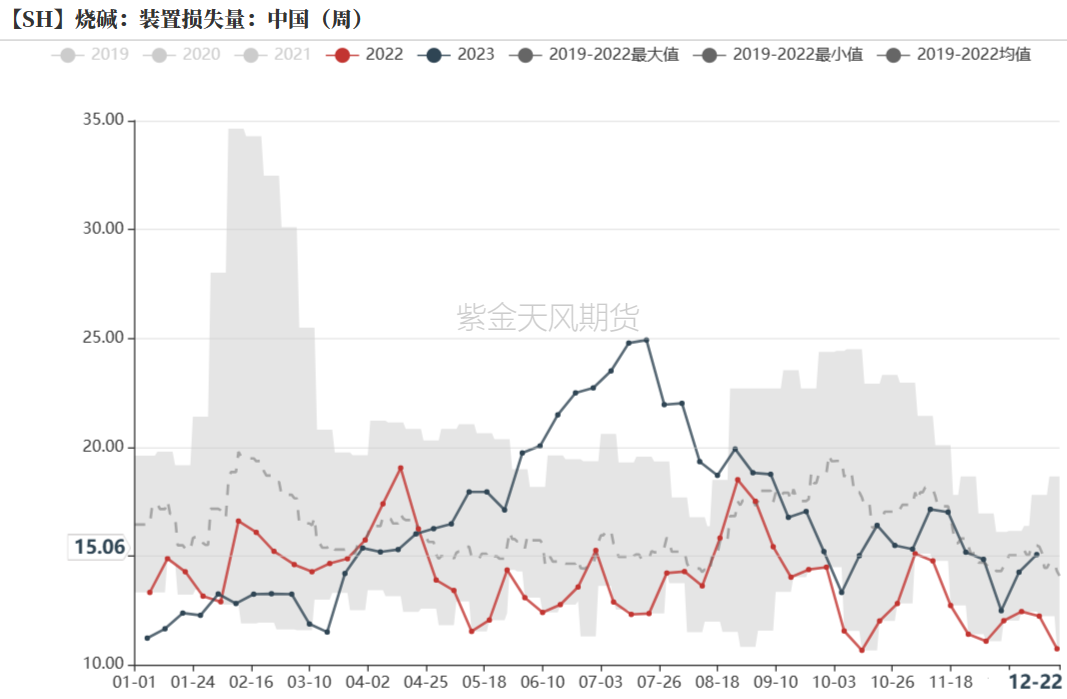

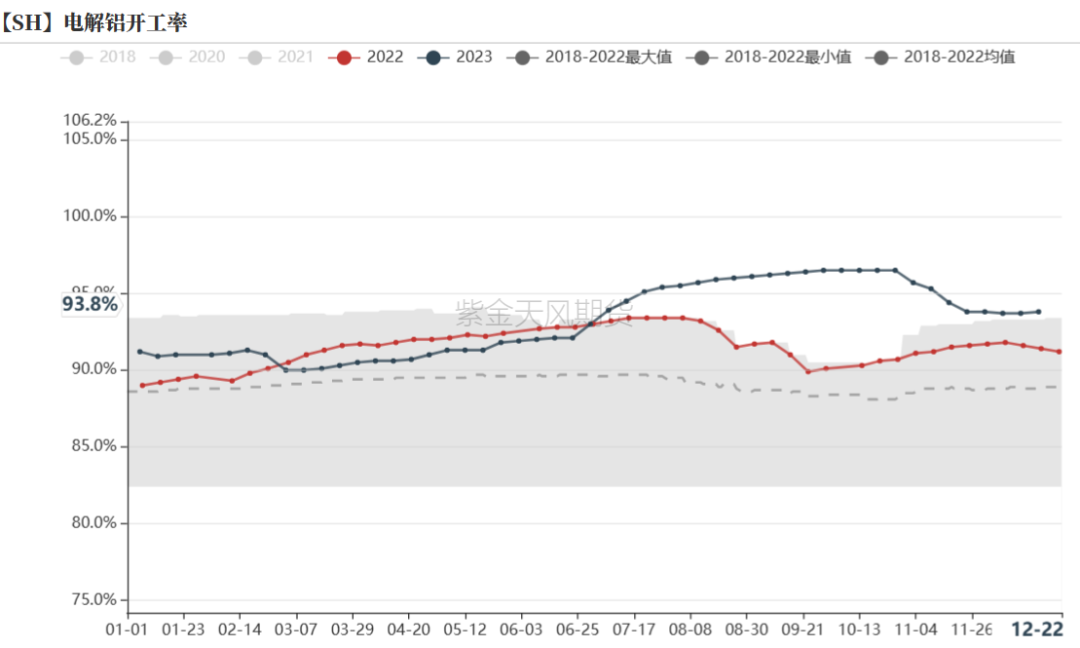

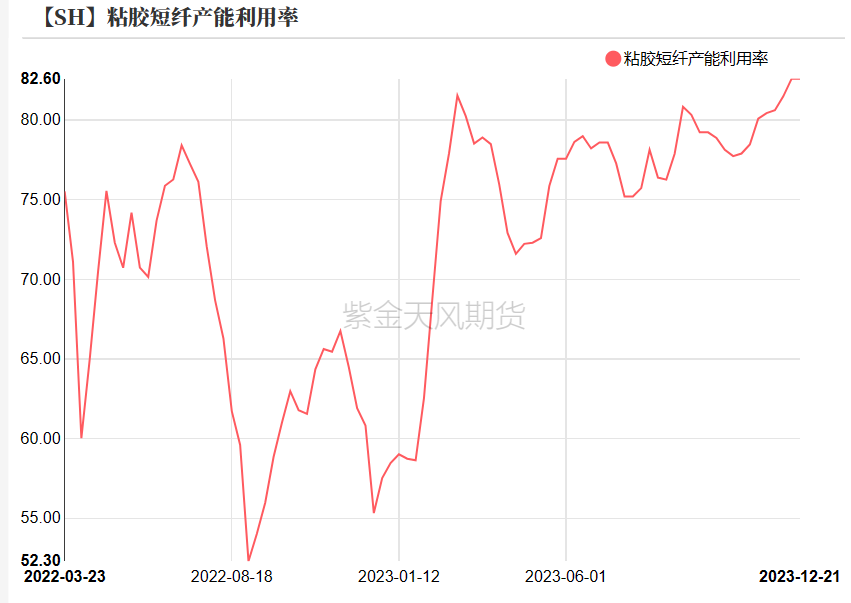

烧碱:供应回顾及展望 烧碱全年全年产量约3913万吨。整体开工不低,年内阶段性检修。 2月价格大幅下行、液碱罐容压力凸显。后开启检修。开工下行。 6月片碱厂检修增加。 7月初整体检修减少,氧化铝开工高位,烧碱价格反弹伴随着开工回升。 10月华北检修增加。价格持续反弹。 11月中下旬,12月烧碱开工持续回升。

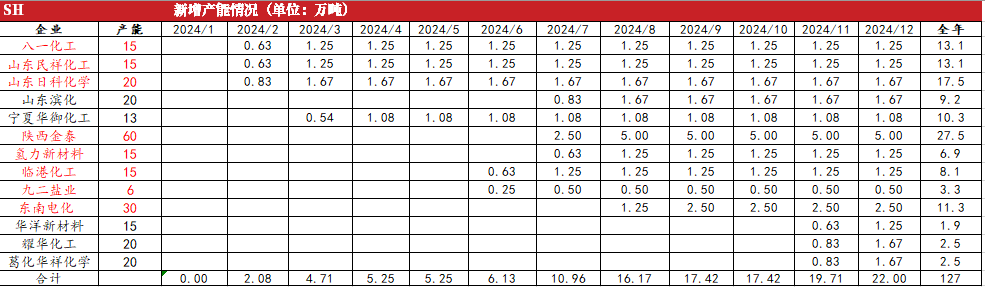

2024年烧碱供应展望

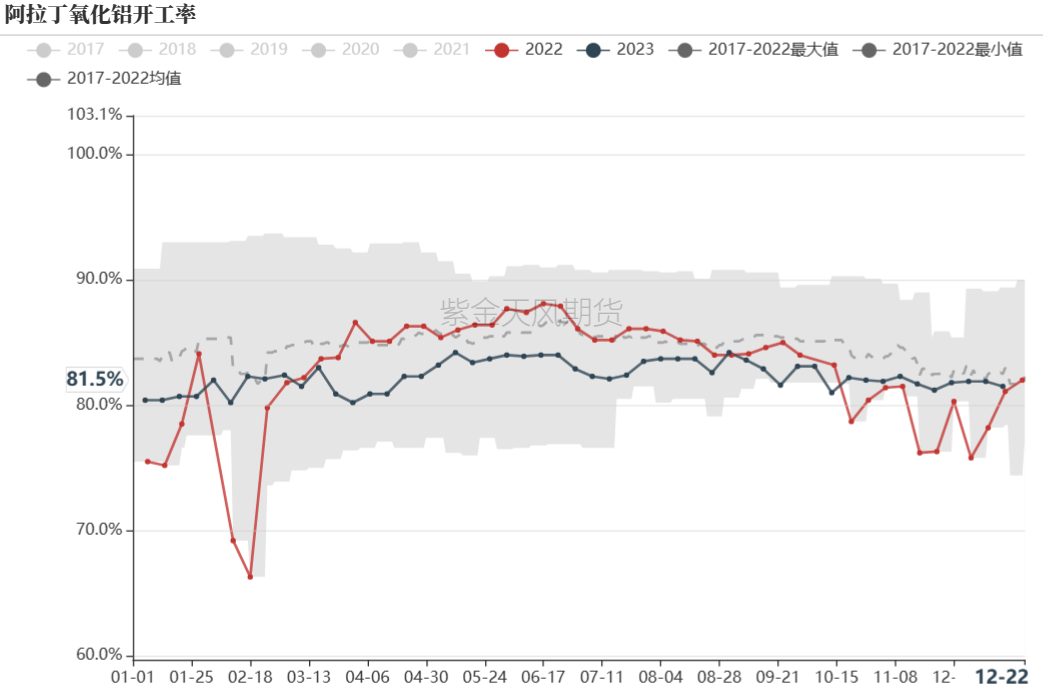

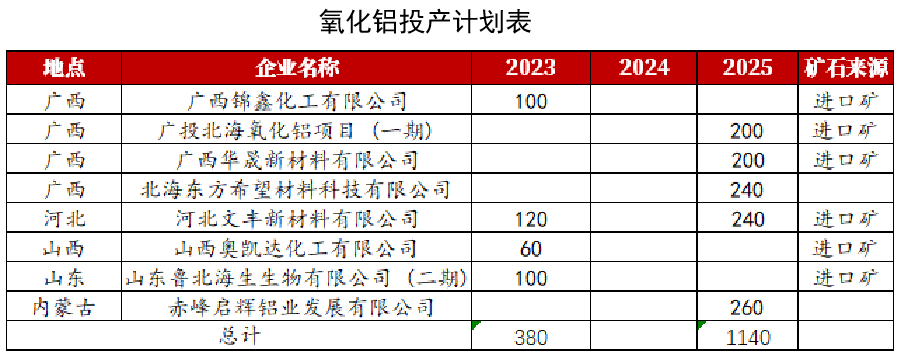

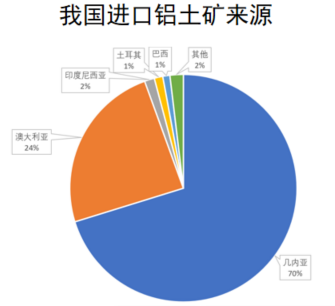

烧碱:需求及展望 氧化铝依旧是烧碱消费主力,但耗碱量提升空间受限

注:电解铝单耗按1.925计算;氧化铝单耗按0.16计算。 氧化铝需求

数据来源:紫金天风期货

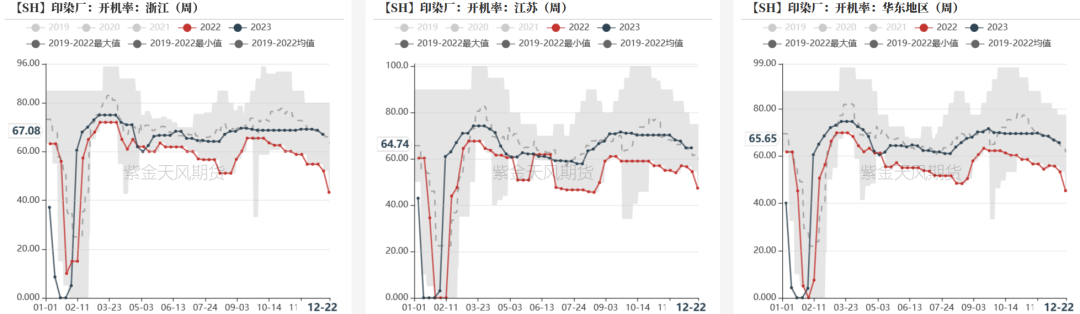

非铝需求:传统需求平稳增加

数据来源:紫金天风期货

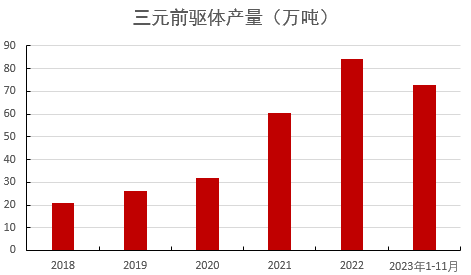

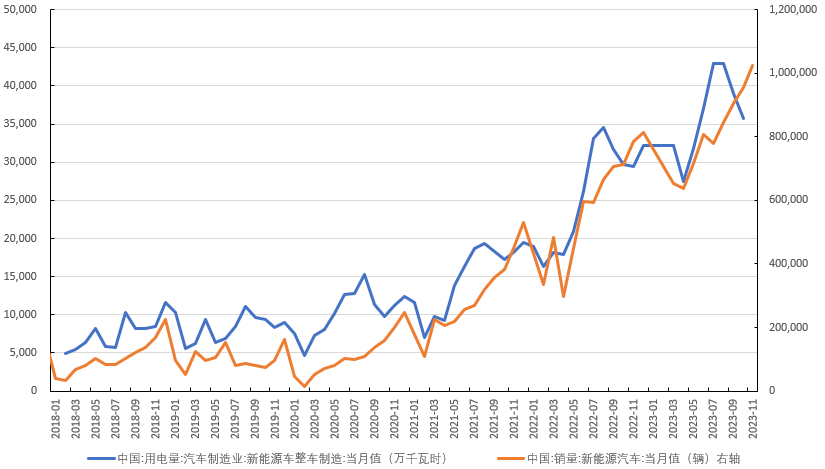

非铝需求:新能源或为主要增量

数据来源:紫金天风期货

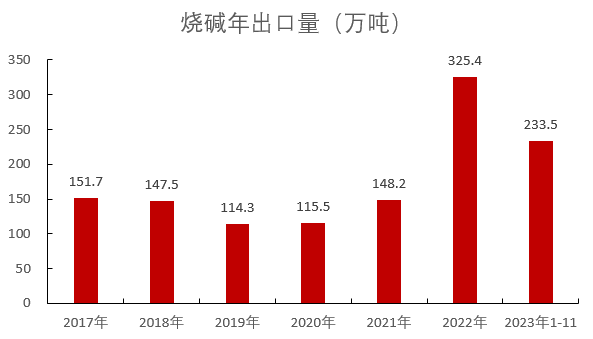

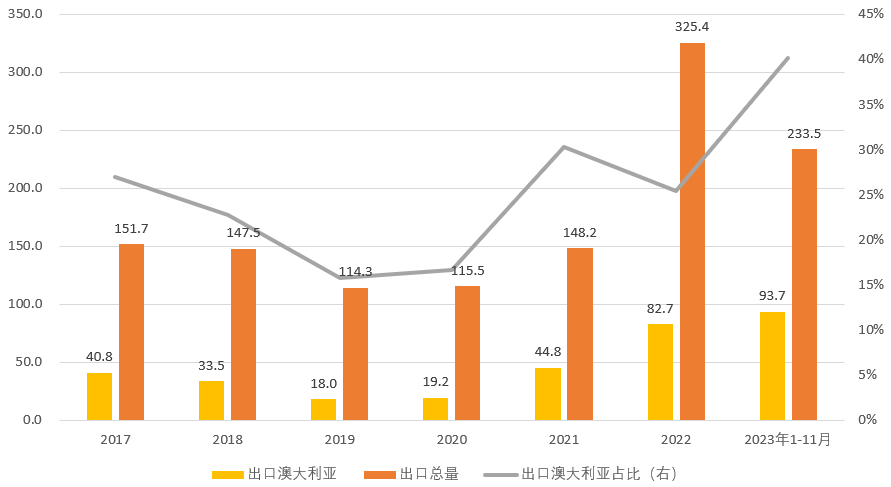

烧碱出口回归常态,产成品出口有望增加 2023年出口走弱。全年出口约250万吨,较2022年下滑28%。 出口澳大利亚占比40%,出口印尼占比18%。 出口欧洲大幅降低。欧洲至能源危机结束,氯碱供应回升,其自身需求也弱,欧洲烧碱库存累库,欧洲由2022年的进口转为出口。 2024年展望:出口回归常态,但亦有亮点。 澳大利亚存量需求较高,且锂产业发展较好。澳洲拥有最大的锂辉石生产商,拥有全球第二大锂矿储量。 印尼需求较好,国内大型企业海外建氧化铝厂,或带来烧碱需求增量。另一方面印度烧碱过剩,2023年Q3印度出口东南亚,对我国的出口产生影响。 - 出口依然重要。国内如果过剩,烧碱边际在于出口和检修。

数据来源:紫金天风期货

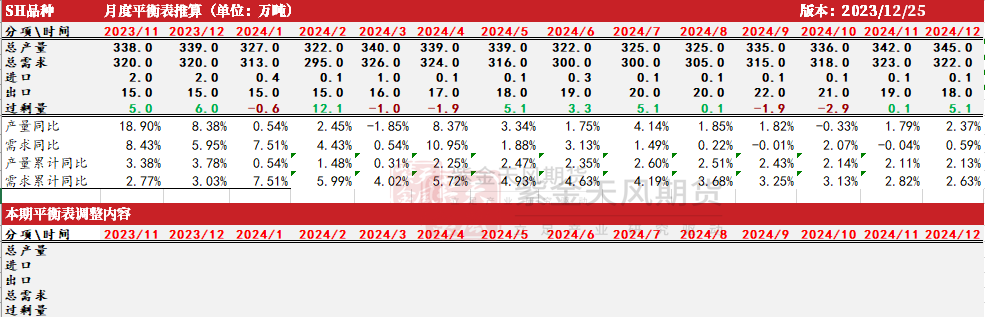

烧碱平衡展望 烧碱年度平衡表  数据来源:紫金天风期货

2024年交易策略 PVC策略推荐 - 策略一:单边5500-6700区间操作。按照目前需求及最新的供应评估,PVC是偏过剩格局。地产放开、城中村改造改造等等带来的需求增量目前还难以量化。买,主要基于低估值时的成本支撑及利润调节开工、宏观预期、出口阶段性较好。空,基于偏过剩格局,利润修复后装置重启,海外阶段性的躺平。但要注意交易节奏,评估好盈亏比。

数据来源:紫金天风期货 烧碱策略推荐 策略五:跨品种交易机会之纯碱——做缩、做扩两碱价差在2024年依然有机会。 四季报我们提出了SA405-SH405。从供应需求角度相关性来看二者相关性很小,但是二者的价差十分流畅。 烧碱大幅反弹后,近日提出SA409-SH409。做缩纯碱和烧碱09合约价差。 年中关注,SH409-SA409。具体策略关注资金天风期货公众号每周日云策略。

|

|

|  |

|