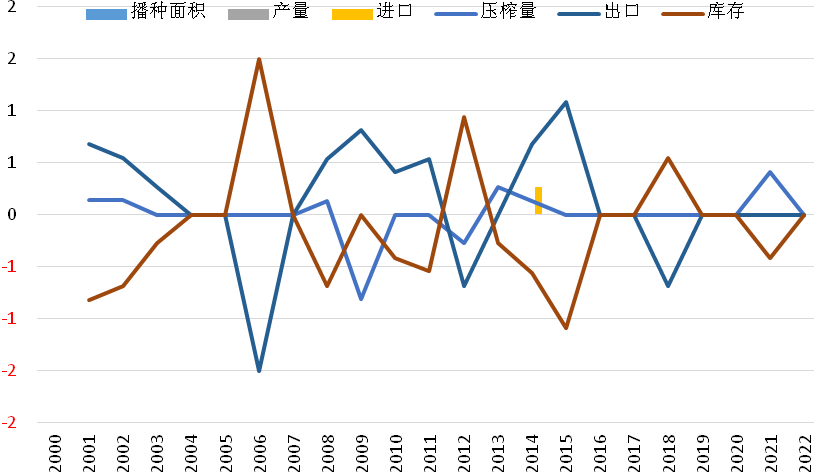

来源:中华粮网 2023年12月USDA报告单产将不会调整,等到1月定产。当前出口进度正常,预计维持不变。尽管压榨利润高,美豆粕(3376, 5.00, 0.15%)出口增加,但是考虑到美国RINs注册生成和生物柴油生产将会过剩,压榨量可能继续小幅下调,最终2023/2024年度库存上调。 巴西大豆(4941, -28.00, -0.56%)产量将会维持不变,12月报告更多是基于11月底之前(生长初期)的数据。阿根廷等其他国家大豆产量可以弥补巴西的损失,巴西进入雨季后,天气炒作引起的单边波动下降。中长期美盘重心继续下移,底部支撑在1200美分/蒲式耳附近(2023年种植成本),国内豆粕单边和基差维持弱势,关注12月关键生长期天气情况。 往年12月报告调整情况 一般12月份美国农业部不会调整大豆单产,因为当季大豆最终产量预测值是在收获后的次年1月公布,根据的是本年12月进行的综合农业调查。 从2000年以来,每年美国农业部公布的12月报告中,美国大豆的种植面积、收获面积以及产量从未调整。23次12月报告中,进口调整只有1次(2013年),压榨调整有8次(2次出口下调,6次出口上调),出口调整有12次(9次出口上调,3次出口下调),出口调整的概率稍大一些。由于压榨和出口上调的可能性相对大一些,其他未变,最终库存也是多次下调。 图1:USDA历年12月报告中种植面积、产量、进口、压榨量、出口和库存调整情况(百万英亩、百万吨)

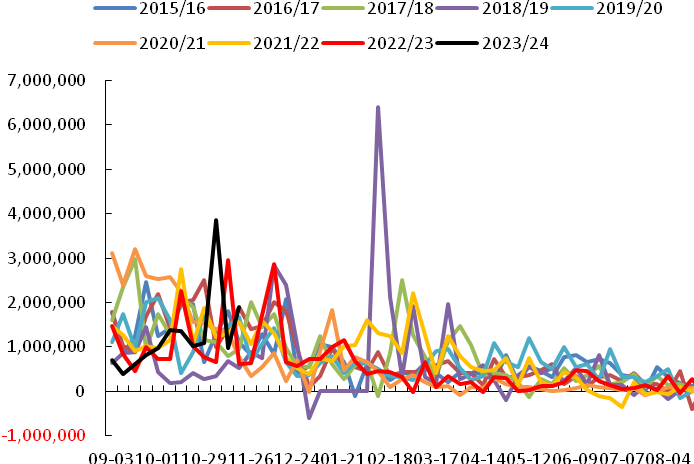

数据来源:USDA,紫金天风期货研究所 美豆出口与压榨情况 2023年11月初,中国在进博会采购大量美国大豆。USDA周度销售报告显示,11月9日当周美豆销售达到385万吨,其中净销售到中国261万吨,均处于历史同期偏高水平。截至11月23日,2023/2024年度美国大豆累计销售3095万吨,完成整个作物年度出口目标4776万吨的62%。最近几年中,元旦前当季美国大豆累计净销售量会达到全部出口的80%左右(整个作物年度累计净销售量和全部出口量差额在±100万吨以内),也就是3802万吨,目前还差848万吨。距离元旦还有6周左右时间,平均每周需要销售140万吨附近。然而,美豆收获上市以来,2023/2024年度平均销售130万吨上下,因此暂时全年的出口目标还是很有可能完成的,短期美豆出口目标不会调整。 图2:美国大豆旧作周度净销售量(吨)

数据来源:USDA,紫金天风期货研究所 图3:美国大豆旧作周度净销售中国量(吨)

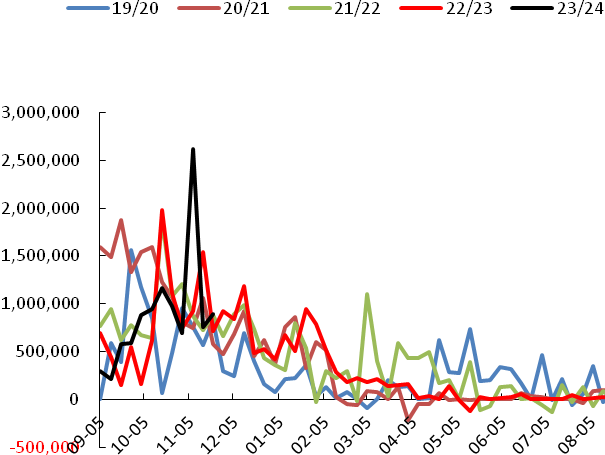

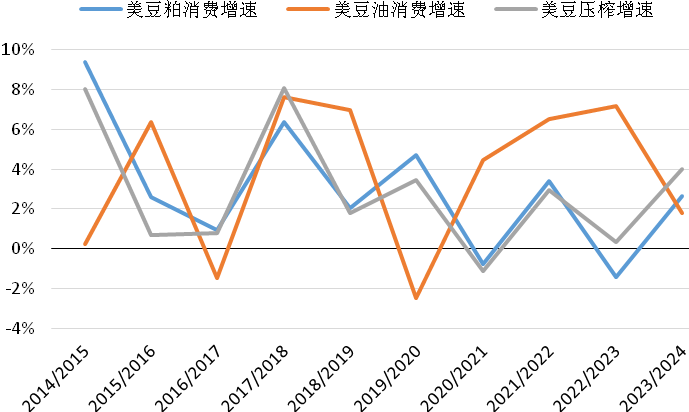

数据来源:USDA,紫金天风期货研究所 10月份美国大豆压榨2.014亿蒲式耳,高于9月的1.75亿蒲式耳,处于历年同期最高水平。截至11月17日当周,美豆压榨利润为4.12美元/蒲式耳,前一周为3.74美元/蒲式耳,去年同期为4.48美元/蒲式耳,2018年至2022年历史同期均值为2.73美元/蒲式耳,当前美豆压榨利润依然较高。 前几年,美豆油的旺盛需求带动美豆压榨持续增加,且美豆油消费增速明显高于美豆粕。然而,进入2023/2024年度,美豆油消费增速放缓,并低于美豆粕,美豆压榨增速成为最高。尽管在阿根廷旧作大豆减产背景下,豆粕出口下降,美豆粕出口增加弥补其不足,但是也要考虑生物柴油端的潜在影响。 美豆压榨量处于高位,为生物柴油提供了较为充足的原料,如果美豆油用于生物柴油生产的消耗量维持较高,到今年底也不得不面对RINs注册生成过剩的情形。最终RINs价格继续下跌,导致生物柴油掺混利润下降,利空美豆油需求和价格,反作用于美豆压榨利润。另外,从6月开始美国可再生柴油持续累库,这在一定程度上也反映了可再生柴油生产过剩,豆油消耗偏多。 因此,中长期美豆油潜在消耗变动,也不利于2023/2024年度美国大豆压榨上调,这点从11月报告小幅下调大豆压榨也可以看出,12月报告可能延续小范围调整。 图4:美国大豆月度压榨量(百万蒲式耳)

数据来源:USDA,紫金天风期货研究所 图5:美国大豆压榨、豆粕和豆油消费增速(%)

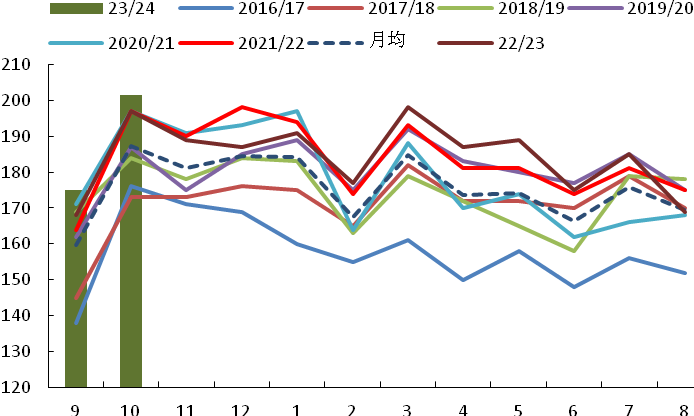

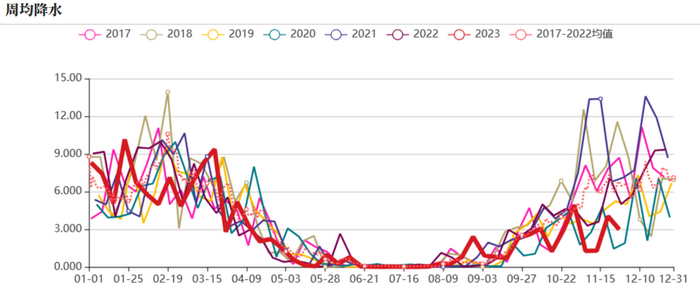

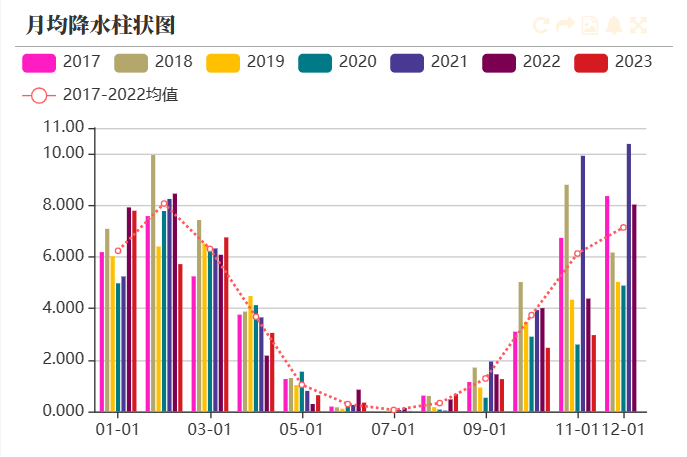

数据来源:USDA,紫金天风期货研究所 国内豆粕单边和基差双跌 11月中旬以来,国内豆粕2401合约从最高的4140元/吨附近,下跌至现在的3900元/吨,单边下跌了240元/吨。华东地区现货基差从2401+70走弱至目前在2401-40,现货基差下跌了110元/吨。 一方面,随着进口大豆到港增多,油厂开机率上调,12月份进口大豆到港量在1000万吨左右,近端豆粕供应充足;另一方面,需求端生猪价格持续低迷,养殖处于亏损状态,肉禽、蛋禽端也不乐观,饲料企业采用随用随买的策略,周度提货量处于历史偏低水平。早先看多豆粕基差并大量采购的贸易商面对这样的行情,开始甩货,造成基差进一步下跌,从升水转为贴水。 最后决定单边走势的还是美豆,而影响美盘的主要因素就是南美大豆天气情况以及美豆自身的出口情况。11月后半月早先偏干的中西部迎来降雨,美豆2401合约从1380美分/蒲式耳下跌至目前的1320美分/蒲式耳。截至11月23日,巴西2023/2024年度大豆播种面积达到预期面积的74%,为2015/2016年度以来同期最低进度。一周前播种进度为68%,去年同期为87%。 9月份开始,巴西大豆主产区月度降雨将会迎来季节性改善,进入雨季,当前巴西大豆还未完全进入关键生长期,早期大豆需水量是不高的。另外,根据巴西气象局中长期的预测,从2023年12月到2024年2月,巴西中西部降雨将会继续改善。 因此,不同于其他外部咨询机构下调产量,巴西官方的商贸部(CONAB)在最近的报告中,反而上调2023/2024年度大豆产量40万吨,至1.624亿吨,高于早先预估的1.62亿吨。这说明,巴西商贸部对于2023/2024年度巴西大豆产量信心较高。而根据最新的Stone X预估,2023/2024年度巴西大豆产量为1.619亿吨,低于早先预测的1.6503亿吨,较上次下调300万吨左右,但是仍然高于2022/2023年度的1.58亿吨。 不同于其他机构相对激进的调整巴西大豆产量,USDA相对于保守一些,只有等到减产更为清晰的时候才会调整,并最终参考巴西商贸部数据。根据2011/2012、2015/2016、2018/2019以及2021/2022年度的历史数据,USDA通常在次年1月前不会调整巴西大豆产量,毕竟还未完全进入关键生长期,有些地方仍然存在补种和加快推进的机会,叠加阿根廷和其他国家增产弥补,进入雨季后即使再度炒作天气,美豆也不会像之前那样波动,国内偏差的现货情况以及下游对南美供应的恢复预期较为一致,国内单边波动幅度也随之减小。 图6:巴西马托格罗索州周度降雨(mm)

数据来源:路透,紫金天风期货研究所 图7:巴西马托格罗索州月度降雨(mm)

数据来源:路透,紫金天风期货研究所 |

|

|  |

|

微信:

微信: QQ:

QQ: