CFC金属研究 重要提示:本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合! 作者 | 张维鑫 中信建投期货研究发展部 本报告完成时间 | 2023年11月19日 观点:市场情绪转暖与低库存逻辑并行驱动铜价上涨,但衰退忧虑逐渐蔓延,经济前景仍有忧虑,价格继续突破缺乏动能。 理由:宏观氛围改善有限。美通胀超预期降温,巩固加息结束预期,强美元压力缓和对金属形成一定提振。不过,美零售数据走软,油价震荡走跌,经济与需求前景均不宜乐观。 供需紧张有所改善。原生供应增速恢复,国内10月精铜产量同比增长,三季度全球十大铜矿企业产量环比增长。此外,刚果金陆运司机罢工风险解除,预计8.9万吨滞留铜恢复运输。再生供应仍紧缺,国内再生铜杆企业因原料紧张有所减产。需求弹性边际转弱,SMM精铜杆样本企业成品库存仍有增加,精铜杆消费走弱。 国内显性库存紧张存在支撑。本周上期所铜去库3820吨,SMM主流社库环比上周去库0.65万吨,继续刷新年内新低,LME铜累库1275吨。本周盘面高位震荡,现货高升水坚挺,展望下周,进口盈利窗口打开,而下游畏高提货热情回落,预计现货升水有望收窄。 整体来看,宏观氛围转暖提振价格,低库存支撑价格中枢上修,不过考虑到经济前景仍有忧虑,价格继续突破缺乏动能。 操作策略:策略上,前多逢高止盈部分,逐步布局空单 风险提示:国内经济超预期、美联储货币政策 一 行情综述 本周铜价偏强运行,沪铜(67890, 90.00, 0.13%)主力运行于67000-68000元/吨,伦铜则运行于8028-8321美元/吨。本周美国通胀降温强化市场加息结束预期,美元指数回落至104,提振铜价上扬。此外,上半周11合约交割期间挤仓风险对价格形成一定支撑。 二 行情分析 (一)宏观数据部分 1、国际宏观 10月美国CPI同比增长3.2%,略低于市场预期的3.3%,10月核心CPI同比上涨4%,也略低于市场预期的4.1%。数据发布当日,美债利率下跌超过15BP,市场交易鸽派预期。随后发布的美国首次申请失业救济人数也超出市场预期,再添劳动力市场降温迹象,市场鸽派预期进一步强化。同时,美国参议院投票通过了旨在避免政府关门的权宜支出法案,市场预期的扰动因素减少。然而,仍需警惕市场抢跑押注美联储降息预期,目前美国财政压力逐渐累积,继中国连抛美债后,日本也开始减持,叠加穆迪下调美国主权信用评级,美债未来或面临潜在流动性风险,美债供给端的压力或支撑收益率维持在高位运行。11月15日,美国劳工部数据显示,在汽油价格下跌的影响下,美国10月PPI同比由上月的2.2%大幅放缓至1.3%,远低于预期的1.9%;10月PPI环比转为下降0.5%,创2020年4月以来的最大跌幅,远不及预期的环比上涨0.1%。剔除波动较大的食品和能源,美国10月核心PPI同比也由上月2.7%显著放缓至2.4%,涨幅为2021年初以来最小,预期为2.7%。10月核心PPI环比0%,预期为0.3%,9月前值为0.3%。 美国10月份零售销售额环比下滑0.1%,为今年3月份以来的首次下滑,较前值修正值0.9%大幅放缓,但降幅小于经济学家预期的0.3% 2、国内宏观 中国10月新增人民币贷款7384亿元,预期6400亿元,同比多增1058亿元,前值2.31万亿元。分部门看,住户贷款减少346亿元,企(事)业单位贷款增加5163亿元,非银行业金融机构贷款增加2088亿元。10月M2同比增长10.3%,预期10.5%,前值10.3%。M1同比增长1.9%,增速分别比上月末和上年同期低0.2个和3.9个百分点。M0同比增长10.2%。当月净回笼现金688亿元。10月社会融资规模增量为1.85万亿元,预期1.82万亿元,比上年同期多9108亿元,前值4.12万亿元;其中,对实体经济发放的人民币贷款增加4837亿元,同比多增232亿元。10月末社会融资规模存量为374.17万亿元,同比增长9.3%。 中国10月规模以上工业增加值同比增长4.6%,预期4.3%,前值4.5%。1-10月份,规模以上工业增加值同比增长4.1%。1-10月固定资产投资(不含农户)同比增长2.9%,预期增3.1%,1-9月增3.1%。其中,民间固定资产投资同比下降0.5%。从环比来看,10月份固定资产投资(不含农户)增长0.1%。10月社会消费品零售总额同比增长7.6%,预期7.3%,前值5.5%。其中,除汽车以外的消费品零售额增长7.2%。1-10月,社会消费品零售总额同比增长6.9%。10月城镇调查失业率为5.0%,环比持平;31个大城市城镇调查失业率为5.0%,下降0.2个百分点。 各线城市商品住宅销售价格环比下降。10月份,一线城市新建商品住宅销售价格环比由上月持平转为下降0.3%,其中北京、广州和深圳环比分别下降0.4%、0.7%和0.5%,上海环比上涨0.2%;二手住宅环比由上月上涨0.2%转为下降0.8%,其中北京、上海、广州和深圳环比分别下降1.1%、0.8%、0.8%和0.5%。二线城市新建商品住宅销售价格环比下降0.2%,降幅比上月收窄0.1个百分点;二手住宅环比下降0.5%,降幅与上月相同。三线城市新建商品住宅和二手住宅销售价格环比分别下降0.5%和0.6%,降幅比上月分别扩大0.2和0.1个百分点。 (二)基本面数据图表 1、供应部分

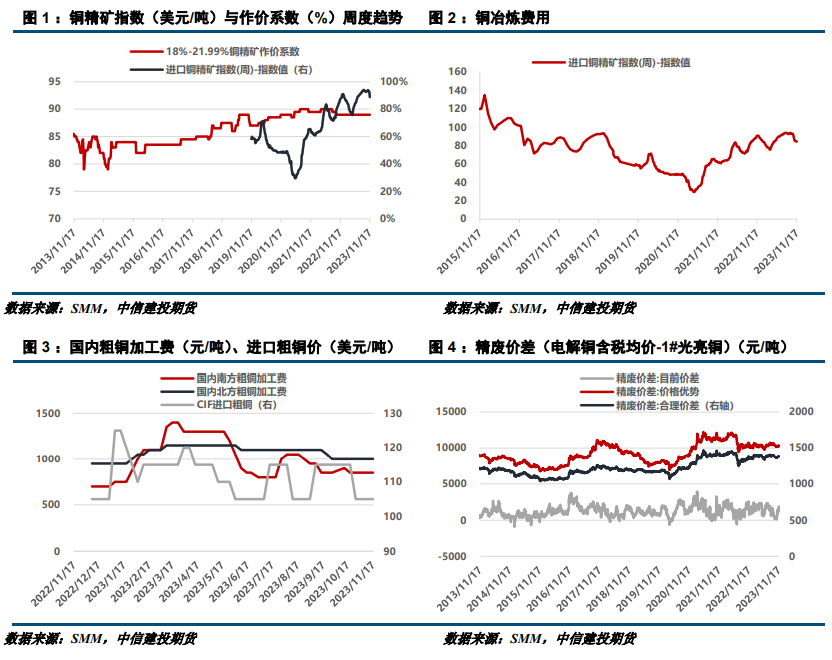

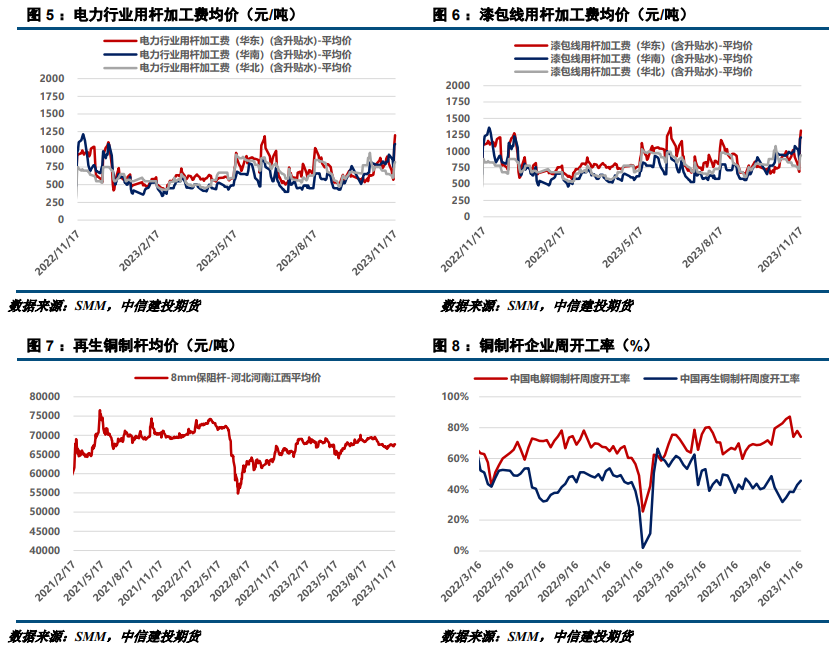

2、需求部分

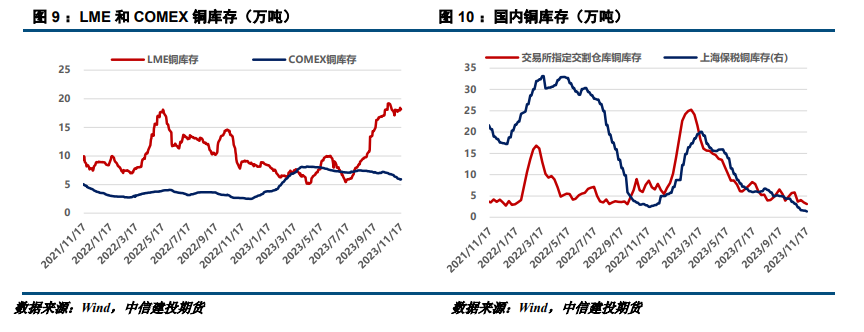

3、库存情况

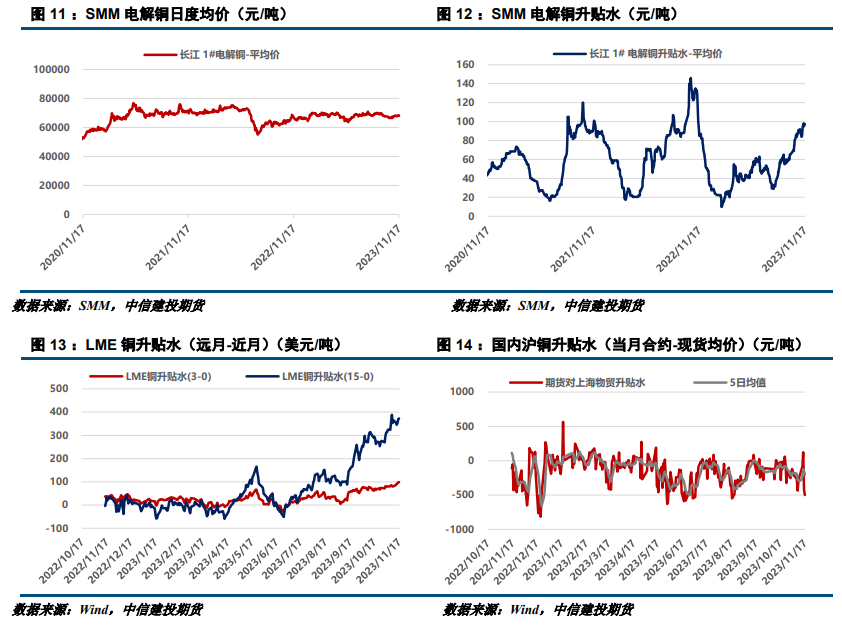

4、期现数据

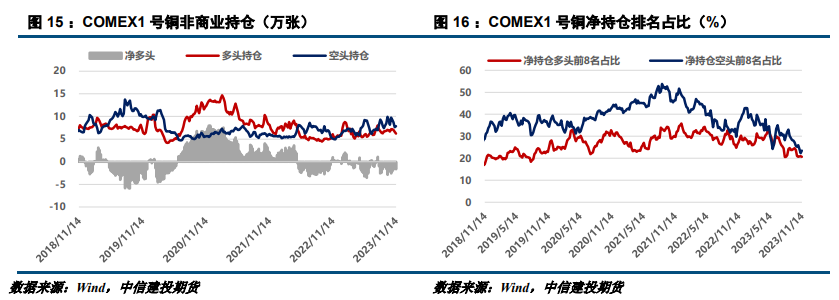

5、持仓信息

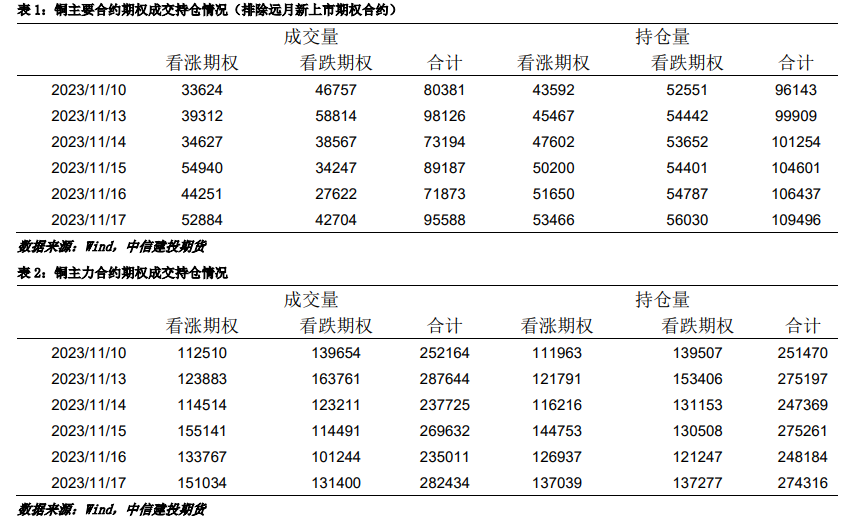

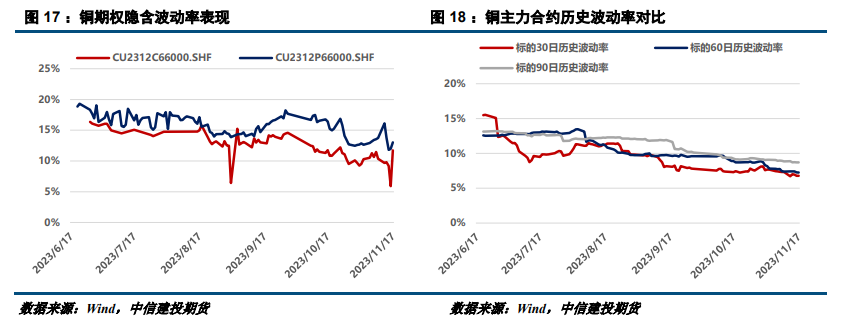

三 期权市场动态追踪

作者姓名:张维鑫 期货交易咨询从业信息:Z0015332 |

|

|  |

|