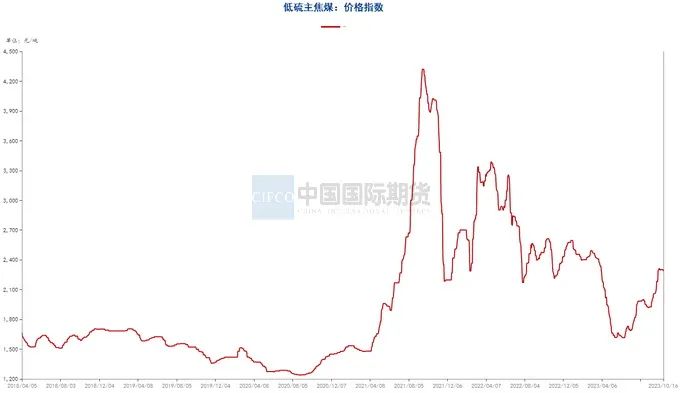

来源:中国国际期货 内容摘要: 综合来看,如我们前述所提,近期宏观利好消息不断,市场风险偏好有所抬升,带动成材价格小幅上涨,钢厂盈利水平有所修复导致实际减产情况不及预期,市场在交易短暂的负反馈后再度交易正反馈,双焦价格再度呈现出高位震荡的走势。不过当前钢厂利润虽然有所修复但是依旧处于低位,在钢厂利润未有明显改观前,炉料价格的涨幅也将面临一定的压力。 具体操作上,钢厂未有实质减产前,炉料依旧以买入为主。结构性交易方面,前期逢低买入的双焦跨期正套可移仓至远月或逐步平仓了结,此外近期双焦期货价格呈高位震荡的走势,仍可继续关注基差交易的入场机会,对于有一定库存的企业可以在盘面升水时适当关注卖出套保的交易机会。 正文: 一、10月双焦市场价格走势回顾 10月份双焦市场呈震荡走弱的走势。现货方面,至10月最后一个交易日,mysteel低硫主焦煤(1901, -9.00, -0.47%)价格指数从月初的2298.6元/吨下跌至2205.3元/吨,下跌93.3点,跌幅4.06%。mysteel焦炭(2502, -13.00, -0.52%)综合绝对价格指数从月初的2282.5元/吨下跌至2192.7元/吨,下跌89.8,跌幅3.93%。 期货方面,JM2401合约从月初的1862点下跌至月底的1815点,下跌47点,跌幅2.52%。J2401合约从月初的2499.5点下跌至月底的2453点,下跌46.5点,跌幅1.86%。整体看,煤焦期现价格与月初相比均有不同程度的回落,主要是双焦前期涨幅较大,下游采购抵触情况有所加剧所致。 图1-1:低硫主焦煤价格指数(元/吨)  资料来源:钢联数据端,wind资讯,中期研究院

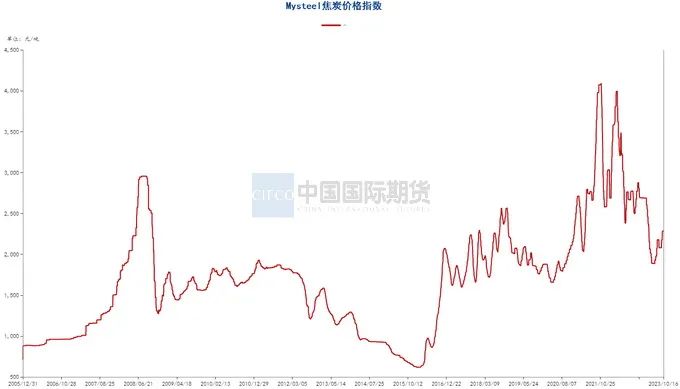

图1-2:焦炭综合绝对价格指数(元/吨)  资料来源:钢联数据端,wind资讯,中期研究院

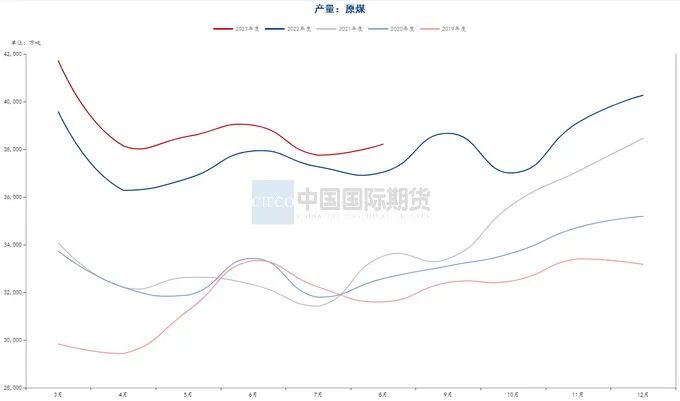

二、双焦市场基本面情况 2.1 双焦供给情况 国家统计局最新公布的数据显示,9月份生产原煤3.9亿吨,同比增长0.4%,增速比8月份放缓1.6个百分点,日均产量1310万吨。进口煤炭4214万吨,同比增长27.8%,增速比8月份回落23.0个百分点。1—9月份生产原煤34.4亿吨,同比增长3.0%。进口煤炭3.5亿吨,同比增长73.1%。此外,1-9月份全国焦炭产量36831万吨,同比增2.6%。9月份焦炭产量为4144万吨,同比增3.6%,环比降0.3%,据此测算,9月份焦炭日均产量为138万吨,环比增3.0%。目前看,9月份煤炭供应略有回落,主要是上游矿难事故频发导致安检措施有所增加所导致。 图2-1:原煤月度产量(万吨)  资料来源:钢联数据端,wind资讯,中期研究院

图2-2:原煤产量同比(%)  资料来源:钢联数据端,wind资讯,中期研究院

图2-3:焦炭月度产量(万吨)  资料来源:钢联数据端,wind资讯,中期研究院

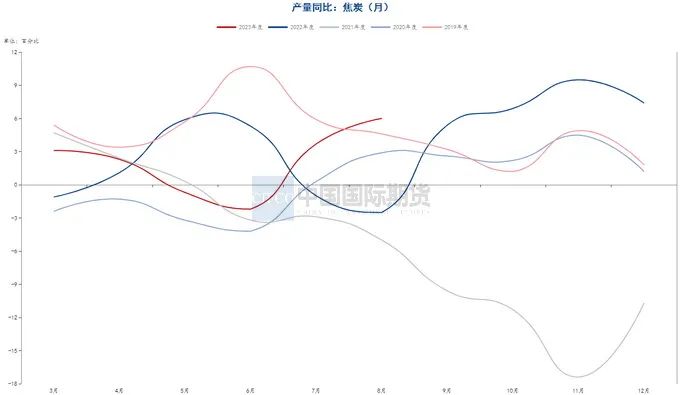

图2-4:焦炭产量同比(%)  资料来源:钢联数据端,wind资讯,中期研究院

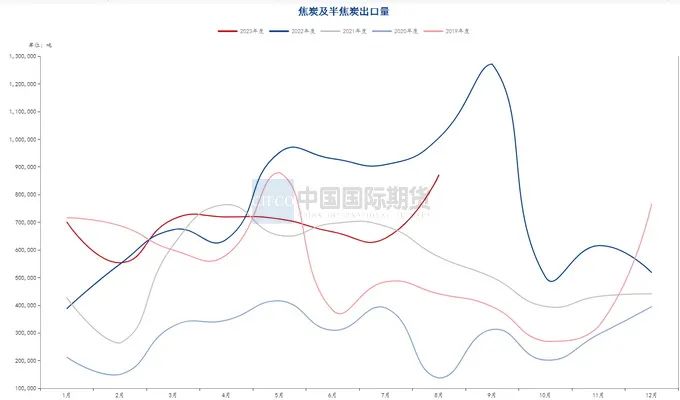

2.2 双焦进出口情况 9月份焦煤进口保持小幅增长态势。据海关总署最新数据显示,9月份中国进口炼焦煤1082.48万吨,占煤炭总进口量的25.69%,环比增加13.08%,同比增加58.15%。1-9月份中国累计进口炼焦煤7272.93万吨,同比增长60.08%,进口总量由多到少分别依次是蒙古国、俄罗斯、加拿大、美国、 印尼和澳大利亚,占比分别是51.84%、27.35%、7.68%、5.65%、3.98%、2.35%。蒙古国炼焦依旧保持进口领先地位,从目前的进口局面看,蒙古和俄罗斯后续有望继续保持较高的进口量。 出口方面,1-9月份焦炭出口总量为643.7万吨,较去年同期减少87.6万吨,降幅12.0%,其中9月焦炭出口86.2万吨,环比下降1.0%, 较去年同期下降32.2%。 图2-5:焦煤进口量(吨)  资料来源:钢联数据端,wind资讯,中期研究院

图2-6:焦炭出口量(吨)  资料来源:钢联数据端,wind资讯,中期研究院

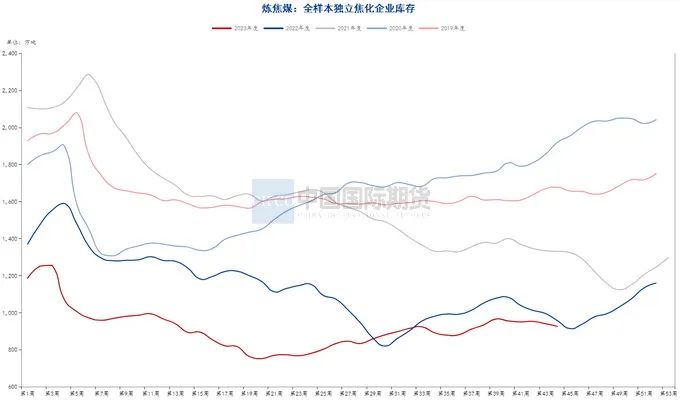

2.3 双焦库存情况 最新一期钢联的数据显示,双焦整体库存小幅走高,焦炭库存累积相对明显。焦炭方面,230家独立焦化厂企业焦炭库存49.59万吨,环比增加8.15万吨,247家钢铁企业焦炭库存571.94万吨,环比增加12.43万吨,港口焦炭总库存190.3万吨,环比增加1.85万吨,焦炭总库存832.69万吨,环比增加24.03万吨。焦煤方面,110家样本洗煤厂精煤库存131.2万吨,环比增加14.31万吨,247家钢厂焦化厂炼焦煤库存737.97万吨,环比增加0.16万吨,全样本独立焦化厂炼焦煤库存925.84万吨,环比减少14.78万吨,主要港口炼焦煤库存208.72万吨,环比增加3.85万吨。 图2-7:独立焦化企业焦煤库存(吨)  资料来源:钢联数据端,wind资讯,中期研究院

图2-8:全样本焦化企业焦炭库存(吨)  资料来源:钢联数据端,wind资讯,中期研究院

图2-9:247家钢铁企业焦煤库存  资料来源:钢联数据端,wind资讯,中期研究院

图2-10:247家钢铁企业焦炭库存  资料来源:钢联数据端,wind资讯,中期研究院

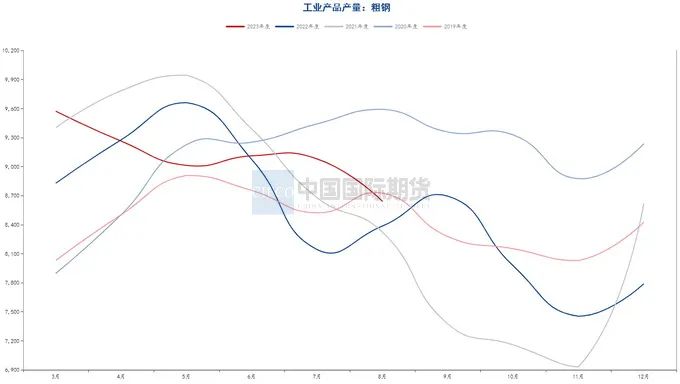

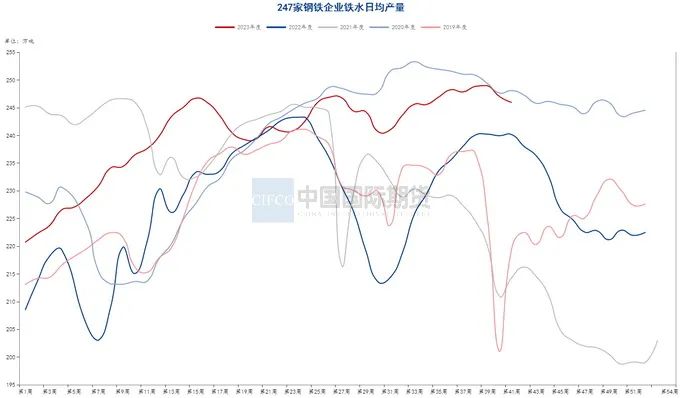

2.4 双焦需求情况 统计局最新一期公布的数据显示,9月份全国粗钢产量8211万吨,同比下降5.6%,日均产量273.70万吨,环比下降1.8%,1-9月份全国粗钢产量79507万吨,同比增长1.7%。钢联的高频数据显示,最新一期的247 家钢厂日均铁水产量 242.73万吨,环比月初减少4.28万吨,比去年同期增加6.35万吨。目前看旺季钢价上涨动能略显不足,但是上游炉料价格持续调涨,钢厂生产利润亏损加剧,部分地区钢厂不得不出台限产检修的措施,预计铁水后续将逐渐呈回落态势。 图2-11:统计局粗钢产量(万吨)  资料来源:钢联数据端,wind资讯,中期研究院

图2-12:247家钢铁企业日均铁水产量(万吨)  资料来源:钢联数据端,wind资讯,中期研究院

2.5 上下游利润情况 焦化利润:10月份以来国内双焦价格窄幅震荡,焦化利润相对变化不大,最新一期钢联调研数据显示,独立焦化企业吨焦利润至5元/吨,焦化利润较前期略有走好,主要是炼焦煤涨幅有所回落所致。 钢厂利润:进入10月份以后,炉料价格小幅走弱而钢价略有走好导致钢厂利润有所改善,从钢联调研统计的钢厂利润数据看,至10月底螺纹钢(3775, -24.00, -0.63%)高炉生产利润为-336.52元/吨,电炉利润为-196.59元/吨,与月初相比高炉利润小幅回升,不过整体看钢厂利润依旧处于历史同期较低位置。 图2-13:螺纹钢-高炉利润  资料来源:钢联数据端,wind资讯,中期研究院

图2-14:独立焦化企业吨焦利润(元/吨)  资料来源:钢联数据端,wind资讯,中期研究院

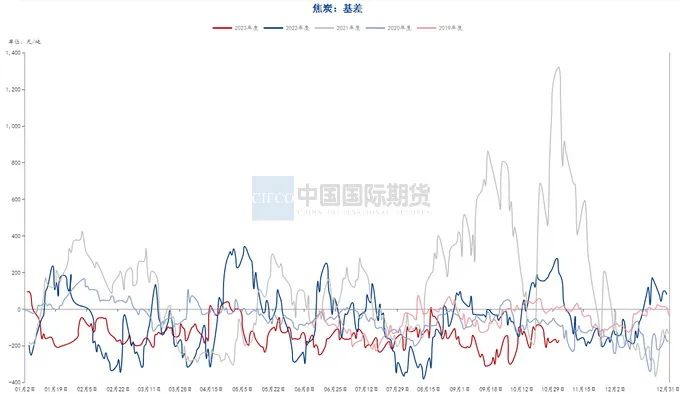

三、主要价差跟踪 3.1 双焦期现价差 价差方面,截至10月最后一个交易日,焦煤主力合约基差在235元/吨,基差与月初相比变化不大。焦炭主力合约基差在-183点,与月初相比略有上涨。主要是因为焦煤近日期现价格均有所回落,市场预期后续焦煤供应开始偏向宽松,而焦炭依仍处于政策性去产能的阶段,现货价格相对坚挺所致。 图3-1:焦煤主力合约基差(元/吨)  资料来源:钢联数据端,wind资讯,中期研究院

图3-2:焦炭主力合约基差(元/吨)  资料来源:钢联数据端,wind资讯,中期研究院

3.2 双焦合约价差 跨期价差方面,焦煤1-5合约价差10月最后一个交易日为104点,较月初小幅回落。焦炭1-5合约价差最后一个交易日为79点,与月初相比有所下降。主要是由于近月期货价格普遍升水后基差交易入场价格受压所致。跨品种价差方面,10月最后一个交易日焦炭和焦煤的价差为638,价差小幅回落,主是焦煤本月价格略有下降所致。一月合约10月最后一个交易日螺纹钢和焦炭的价差为1280,价差与月初比变化不大,主要是10月份焦炭与螺纹价格变化不大所致。 图3-3:焦煤1-5合约价差  资料来源:钢联数据端,wind资讯,中期研究院

图3-4:焦炭1-5合约价差  资料来源:钢联数据端,wind资讯,中期研究院

图3-5:1月合约焦煤焦炭价差  资料来源:钢联数据端,wind资讯,中期研究院

图3-6:1月合约焦炭螺纹钢价差  资料来源:钢联数据端,wind资讯,中期研究院

四、观点总结及操作建议 综合来看,如我们前述所提,近期宏观利好消息不断,市场风险偏好有所抬升,带动成材价格小幅上涨,钢厂盈利水平有所修复导致实际减产情况不及预期,市场在交易短暂的负反馈后再度交易正反馈,双焦价格再度呈现出高位震荡的走势。不过当前钢厂利润虽然有所修复但是依旧处于低位,在钢厂利润未有明显改观前,炉料价格的涨幅也将面临一定的压力。具体操作上,钢厂未有实质减产前,炉料依旧以买入为主。结构性交易方面,前期逢低买入的双焦跨期正套可移仓至远月或逐步平仓了结,此外近期双焦期货价格呈高位震荡的走势,仍可继续关注基差交易的入场机会,对于有一定库存的企业可以在盘面升水时适当关注卖出套保的交易机会。 中期研究院 欧阳玉萍 投资咨询号 Z0002627 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);