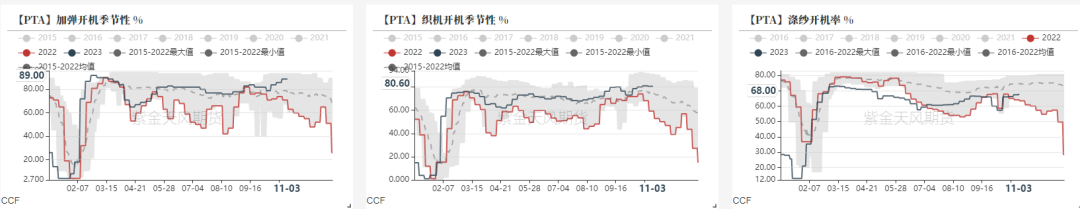

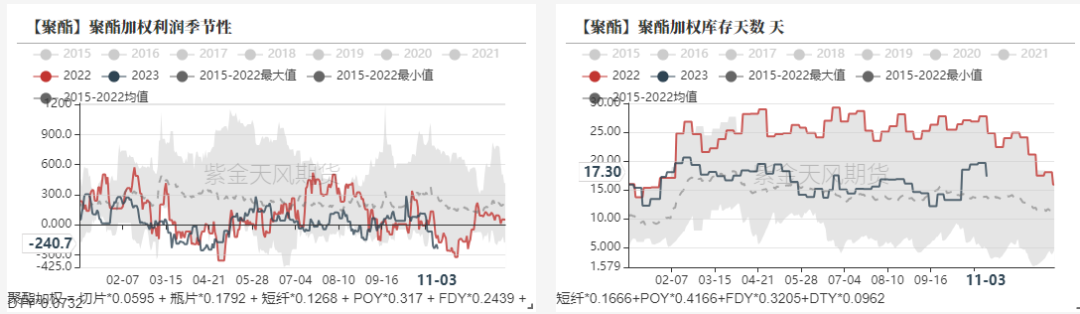

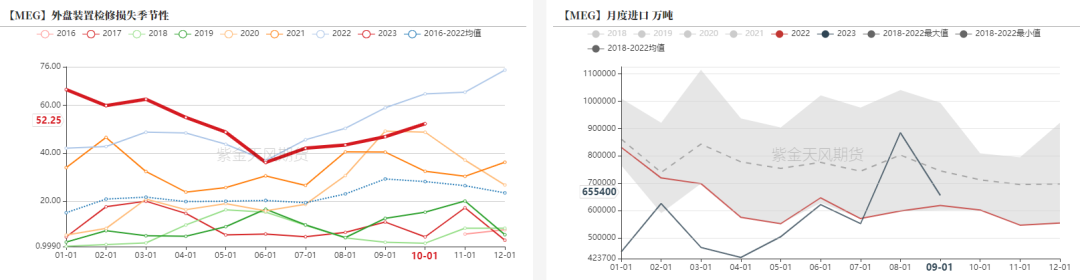

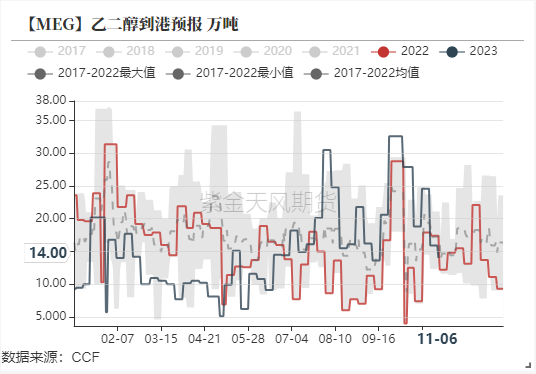

来源:油市小蓝莓 【20231107】聚酯周报:PTA(5820, -60.00, -1.02%)&MEG:弱驱动与低估值 PTA观点小结 核心观点:中性 PTA现实检修偏紧,预期新投产累库,情绪改善加工费修复,PTA-原油估值不高,成本端原油预估震荡,需求走弱和新投产担忧下,基本面偏弱,宏观有支撑。 月差:谨慎偏空基差、月差低位,结构转平,预期11-12月仍有累库压力,月差逢高反套。 现货:中性 PTA现货市场商谈一般,基差稳定,价格商谈区间在5880~5920附近。据悉11月货在01+30~35有成交。 装置变动:谨慎偏多 PTA按计划进行中,恒力继续延长检修,YS宁波220检修,亚东检修长停,仪征计划预充检修,11月检修偏高。新增方面,YS海南和汉邦11月预计投产贡献产量。 下游需求:中性 织造高负荷,聚酯负荷持稳回升,当前需求中性,后续有边际走弱迹象。 供需平衡:谨慎偏空 10月维持紧平衡,11月平衡松平衡,11-12月供应增量较高,有累库压力,基本面驱动弹性不大。 加工利润:中性 产业链利润修复后企稳,PXN+PTA加工费走强,PTA-原油估值中性。 PX观点小结 核心观点:中性 PX维持松平衡,韩国PX装置及国内装置有小幅提负,需求PTA检修偏高。现实松、预期紧,短期预期窄幅震荡,关注商谈合约市场博弈情况。 月差:中性 现实累库压力,月差偏弱。 现货:谨慎偏空 实货12月在988/1020商谈,浮动价12月在-2.5,1月在+4均有卖盘;近期主流供应商卖盘积极。 装置变动:中性 国内产量维持高位,盛虹、青岛丽冬提负,浙石化降负后恢复,威联计划检修1-2周,国内供应高位。 进口:谨慎偏空 汽油淡季企稳,韩国多套装置按计划提负,进口存在回升预期。 下游需求:谨慎偏空 PTA检修偏高,需求小幅减弱。关注PTA新装置投产后对PX支撑。 供需平衡 :中性 供应端国内和进口有小幅回升预期 ,需求检修较高,PX10-12月维持松平衡。 加工利润:中性 PXN修复至370美元,汽油企稳情况,亚洲有供应回升担忧,短期340-400区间震荡。 乙二醇观点小结 核心观点:中性 乙二醇11-12月紧平衡,低估值,高库存,弱驱动,短期预计底部震荡,关注意外检修及宏观情绪改善。 月差:谨慎偏空 高库存缺乏驱动,贸易商和下游工厂持货意愿差,逢低反套思路。 现货:中性 MEG基差收敛,市场商谈一般。目前现货基差在01合约贴水64-68元/吨附近,4138-4145元/吨有成交。 装置变动:中性 供应检修重启中,镇海炼化、成都石油检修中,广汇延长检修,中化泉州按计划检修。 进口:谨慎偏多 10月到港偏高,11月预报下降,后续存下降预期。 下游需求:中性 织造提负,聚酯负荷维持90%,目前需求中性,存季节性走弱担忧。 供需平衡:中性 国内检修、进口预期下降,11-12月平衡偏紧,高库存,低估值。 加工利润:谨慎偏多 主流工艺亏损有所改善,关注成本油煤的支撑。 终端持稳,聚酯开工高位 织造高负荷,内需订单支撑

数据来源:CCF,紫金天风期货研究所

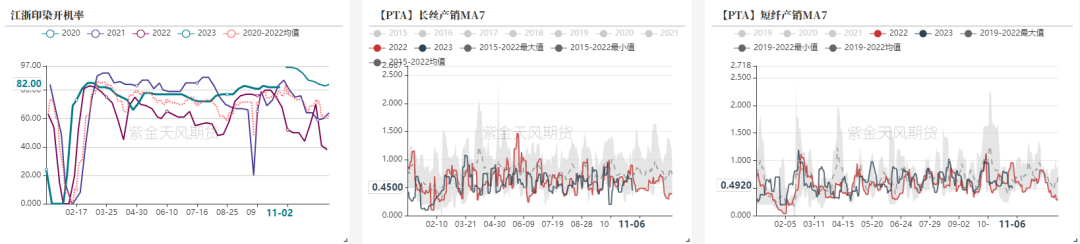

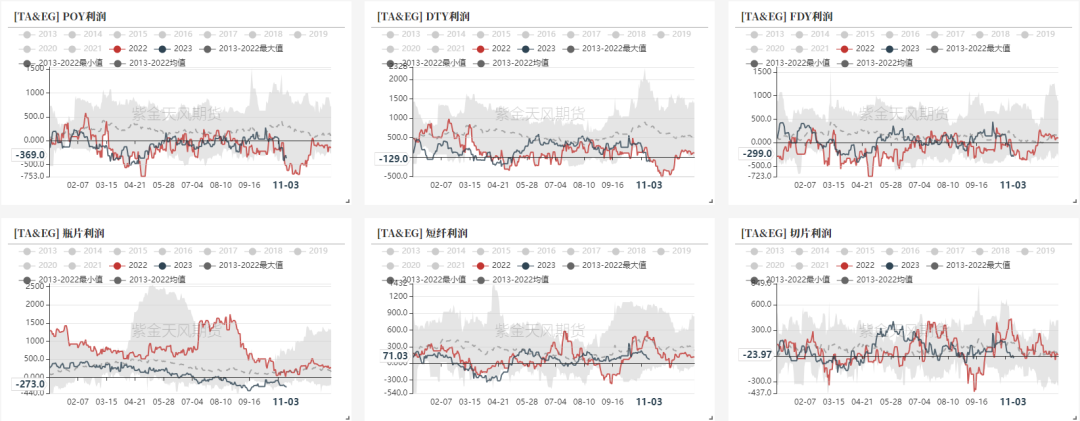

聚酯高开工维持,现金流亏损

数据来源:CCF,紫金天风期货研究所

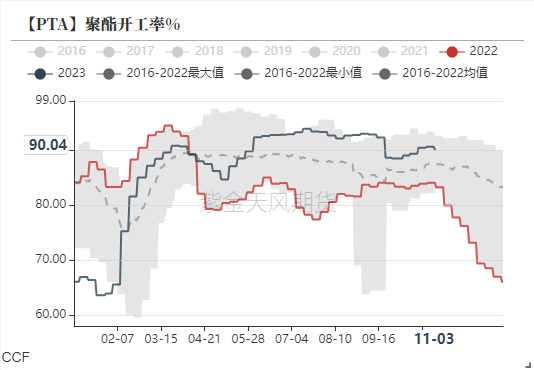

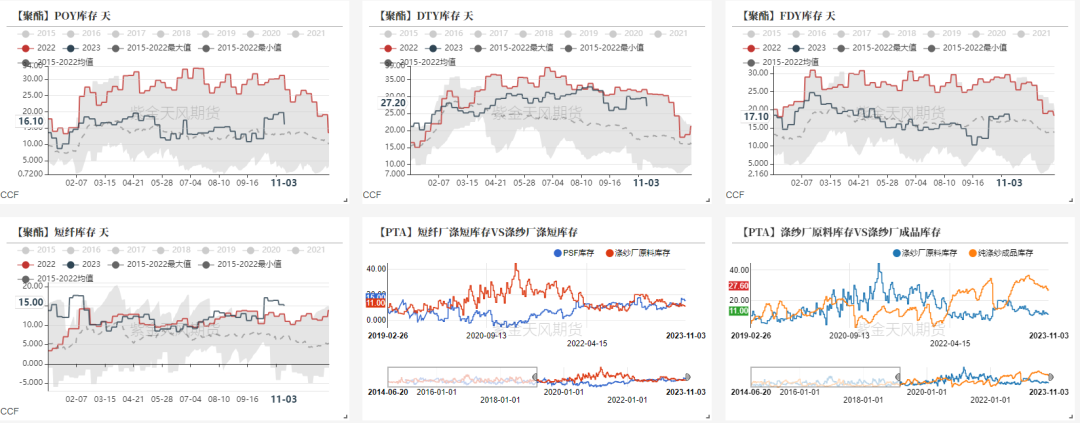

聚酯库存略有下降  数据来源:CCF,紫金天风期货研究所

聚酯现金流亏损  数据来源:CCF,紫金天风期货研究所

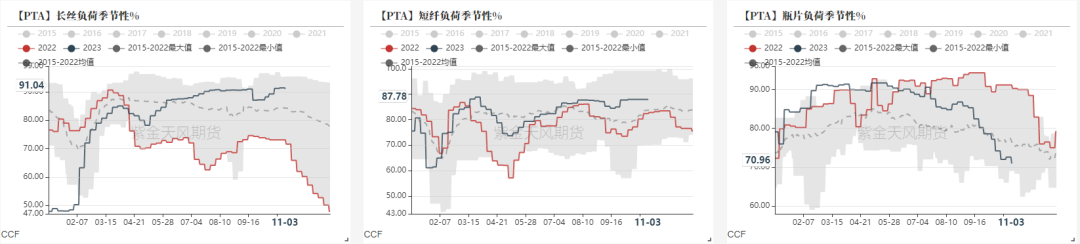

聚酯开工评估  数据来源:CCF,紫金天风期货研究所

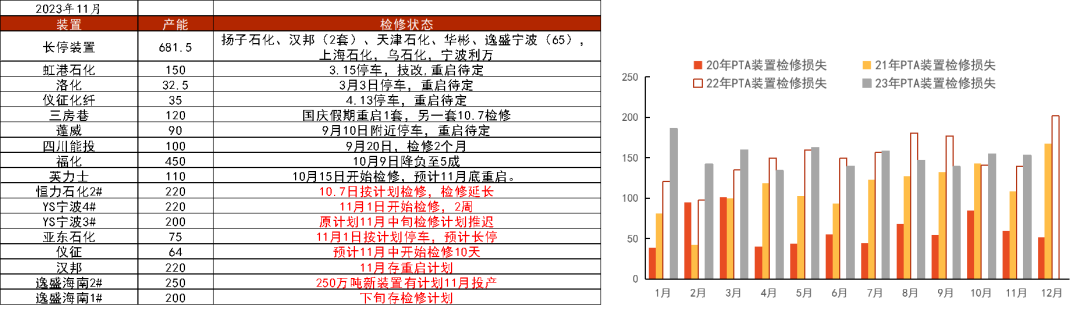

PTA供需有转弱担忧 PTA按计划检修,供应或有增量  数据来源:CCF,紫金天风期货研究所

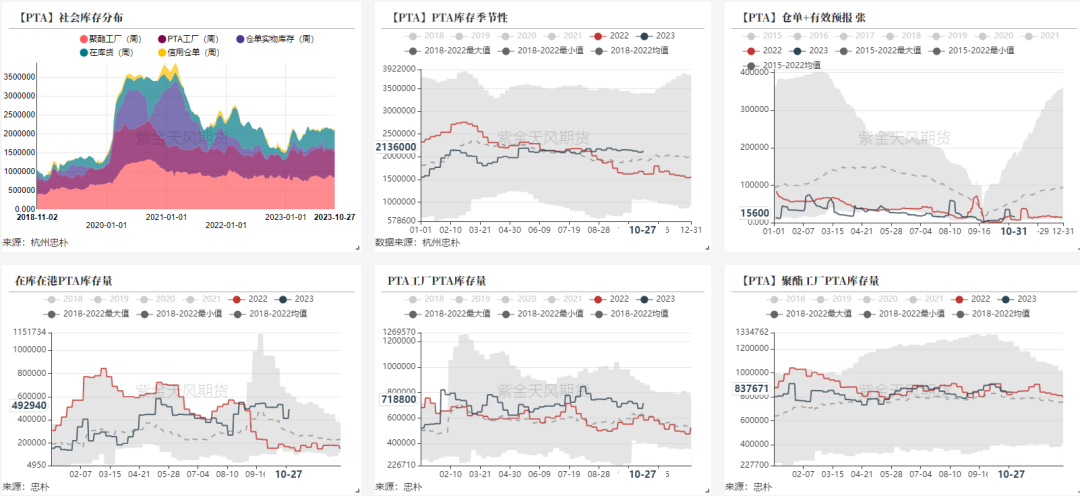

PTA库存持稳  数据来源:杭州忠朴,郑商所,紫金天风期货研究所

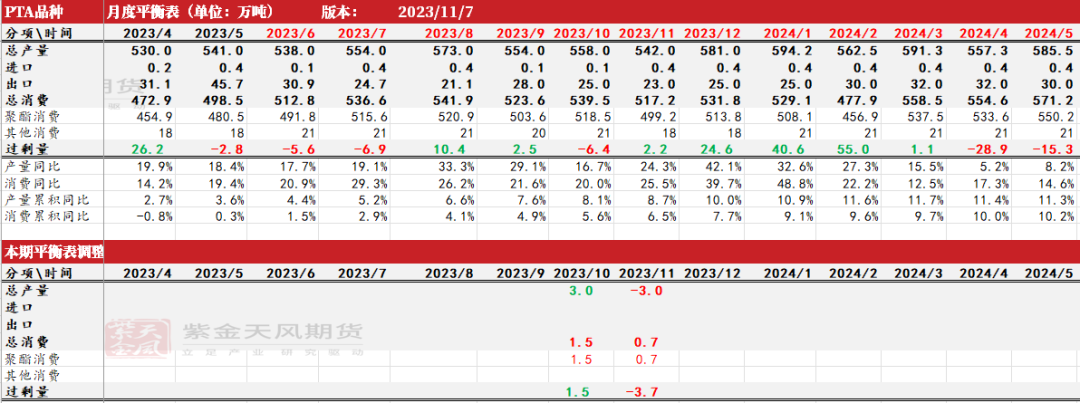

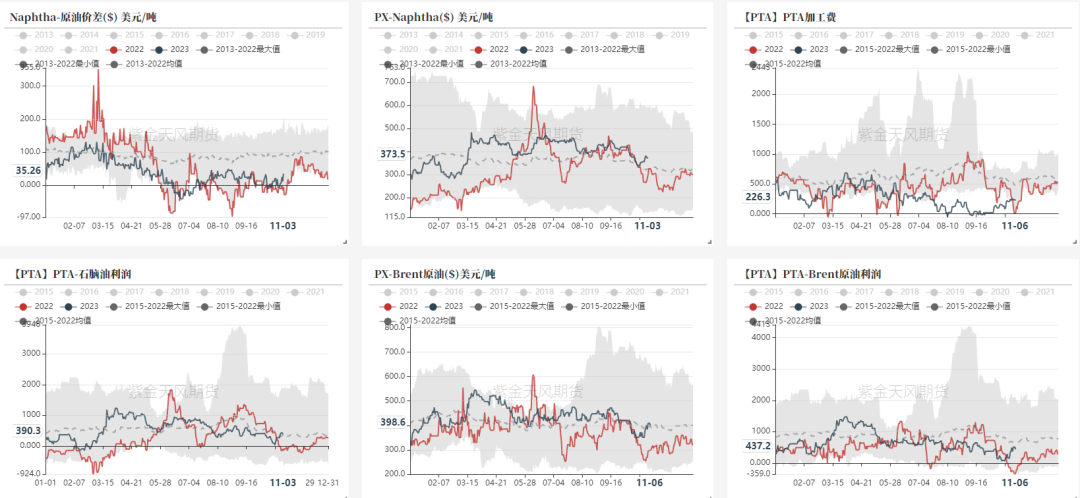

PTA平衡表 PTA检修略增加,现实偏紧,但预期新装置投产叠加需求季节性走弱,平衡有累库压力。PTA加工费修复,基本面驱动略偏弱,宏观有一定支撑,短期预计偏弱震荡。 供应端,检修略有增加,11月恒力2#继续检修中,亚东石化和YS宁波4#220万吨装置月初按计划检修,仪征64万吨装置计划月中检修。YS海南新装置预计上旬试车,YS海南1#下旬存检修计划。 需求端,织造开工维持年内高位,截止3日聚酯负荷回落至89.6%(环比-1.1%),短期瓶片减产,聚酯大厂负荷预计维持高位,10-12月负荷评估90%,89%和88%。 平衡表,10月小幅去库,11月维持松平衡。PTA加工费250元附近,PXN370+美元,加工费估值相对合理,短期大概率维持震荡。往上驱动来自宏观和平衡表小幅改善,加工费不低空间预期不大,往下的驱动来自于新装置投产以及国内炼厂提负PX供应增长。

数据来源:CCF,紫金天风期货研究所

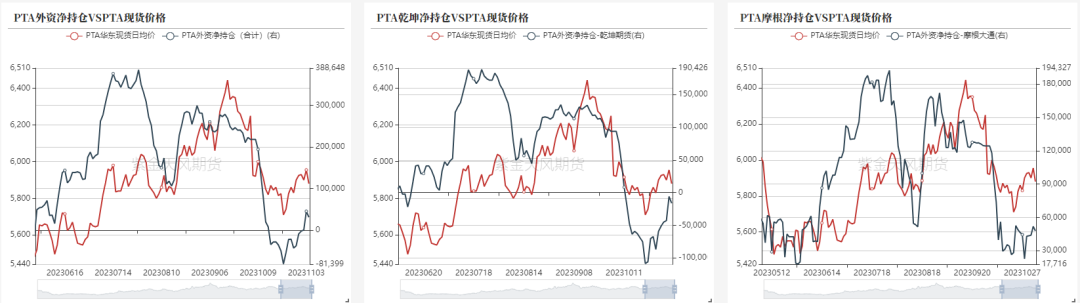

PTA部分席位净持仓VSPTA价格  数据来源:郑商所,紫金天风期货研究所

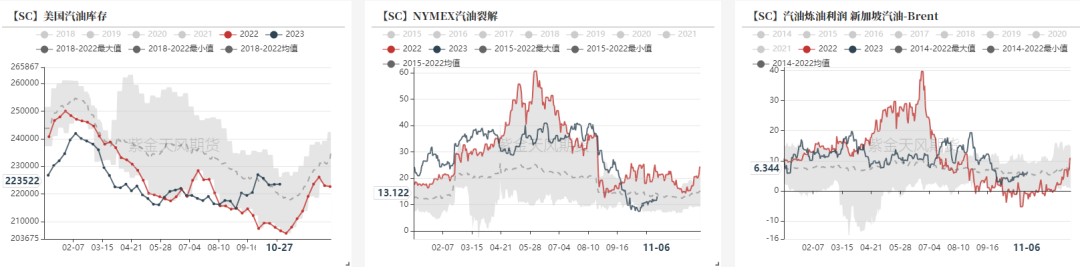

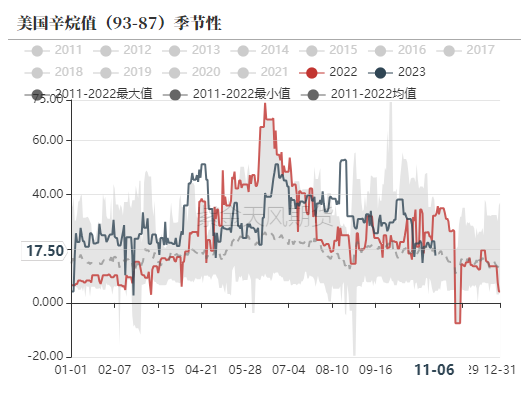

汽油企稳,PXN有所修复 北美汽油裂解企稳

数据来源:路透,紫金天风期货研究所

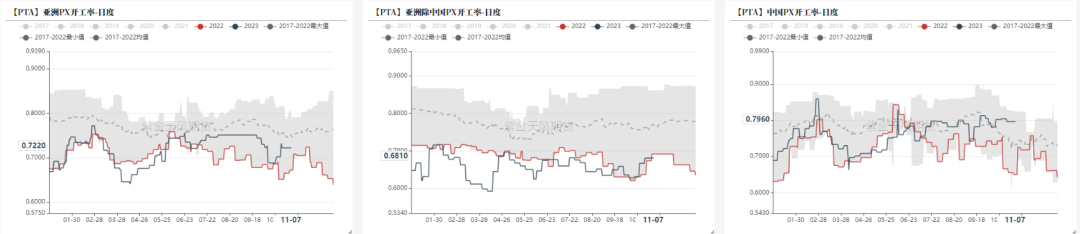

亚洲歧化短流程小幅提负  数据来源:WIND,紫金天风期货研究所

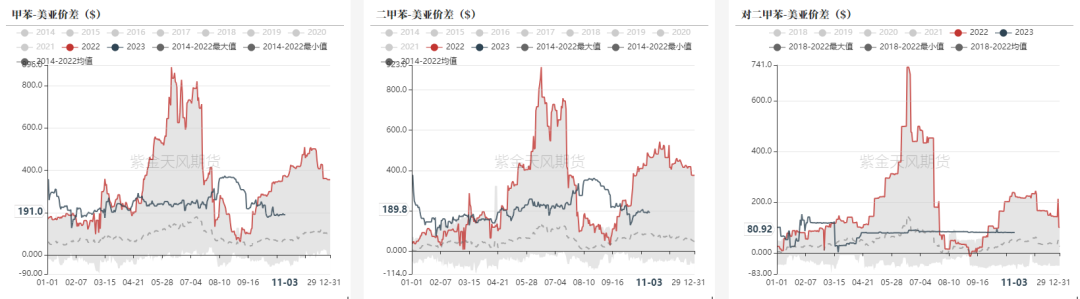

芳烃美亚价差企稳,套利物流减少  数据来源:隆众资讯,紫金天风期货研究所

亚洲PX供应略有增加  数据来源:隆众资讯,紫金天风期货研究所

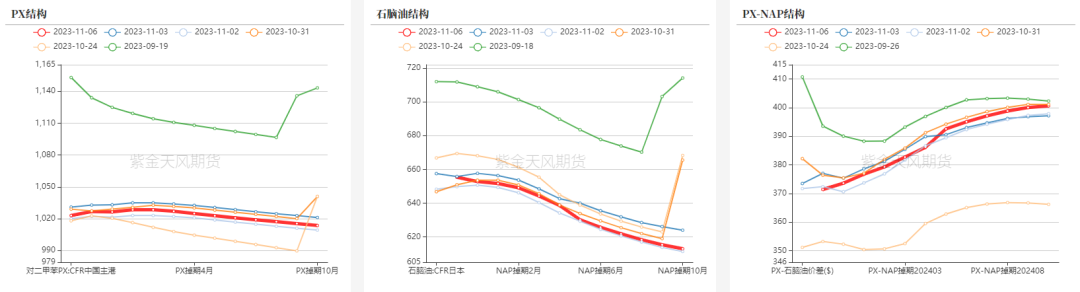

PX平衡表 PX现实偏松,需求PTA检修偏高,亚洲PX小幅提负,11-12月PX小幅累库,PX格局近端松平衡,远期供需格局偏紧,短期预计震荡格局,关注国内装置提负和合约商谈情况。 供应方面,浙石化周内小幅降负15-20%上周五提负,青岛丽冬小幅提负,盛虹提负至9-10成,威联一条线计划停车1-2周。海外装置,韩国Hanwha、SKGC、JX多套装置整体提负至9-10成,其他装置变化不大。 平衡来看,供应端有回升担忧,需求检修较高,PX年底前维持松平衡。汽油持稳,PXN在现实转弱与预期格局尚好下博弈,预计340-400美元区间震荡。

数据来源:CCF,紫金天风期货研究所

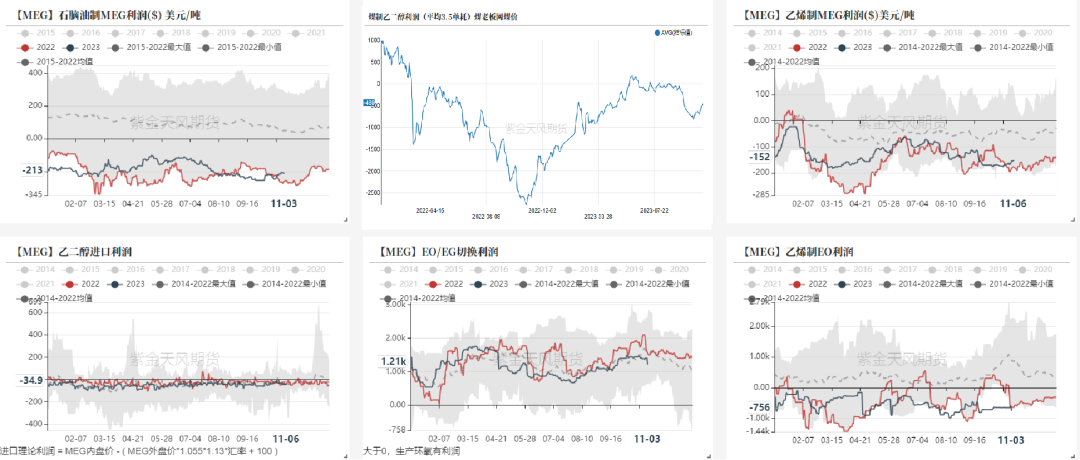

产业链利润修复后持稳  数据来源:紫金天风期货研究所

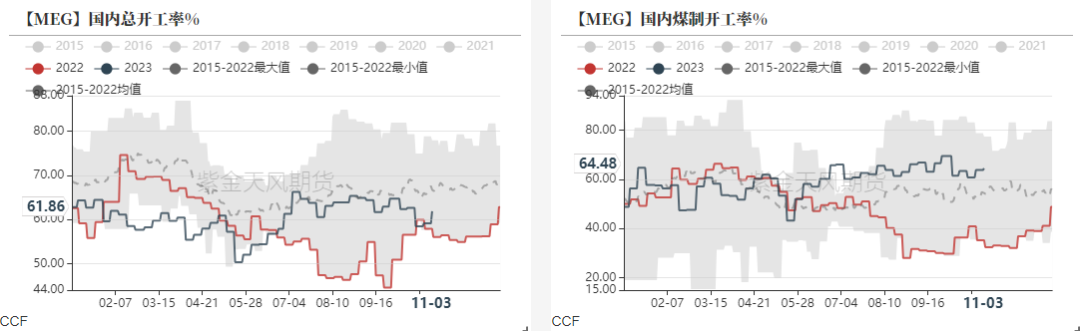

EG高库存低估值 乙二醇负荷企稳小幅回升  数据来源:CCF,紫金天风期货研究所

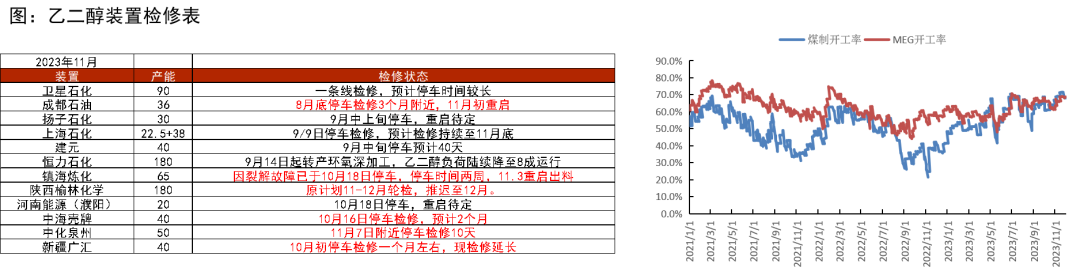

装置按计划检修重启中  数据来源:CCF,紫金天风期货研究所

新装置预计年底  数据来源:CCF,紫金天风期货研究所

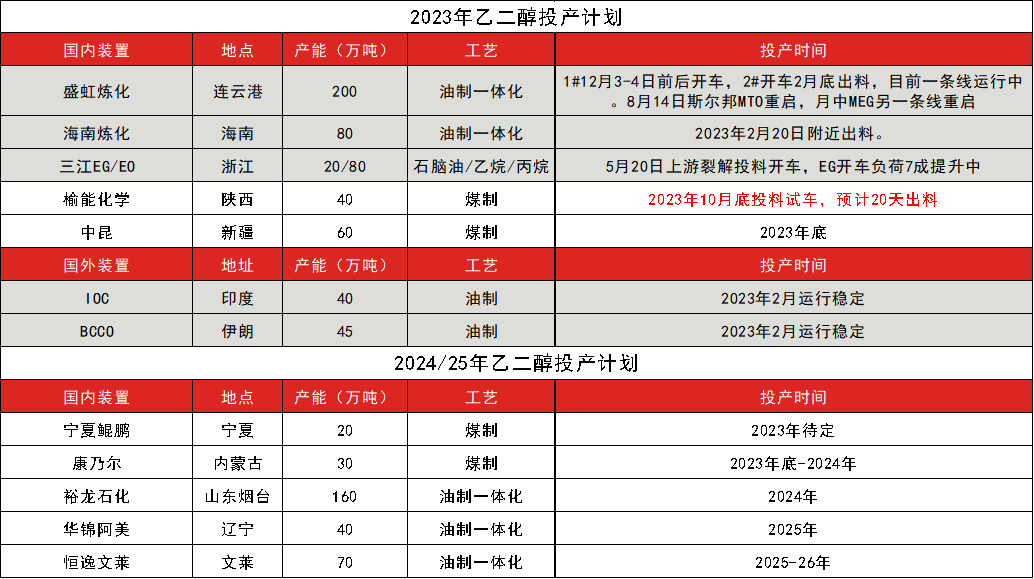

主流工艺维持亏损  数据来源:紫金天风期货研究所

到港量边际下降  数据来源:海关总署,紫金天风期货研究所

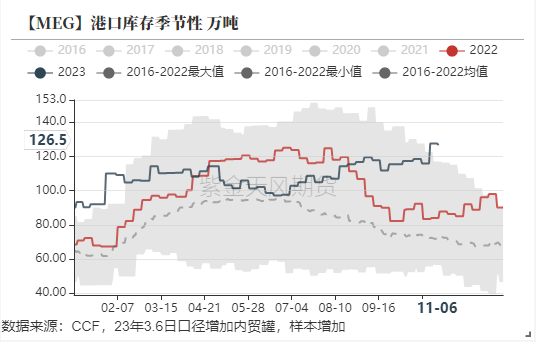

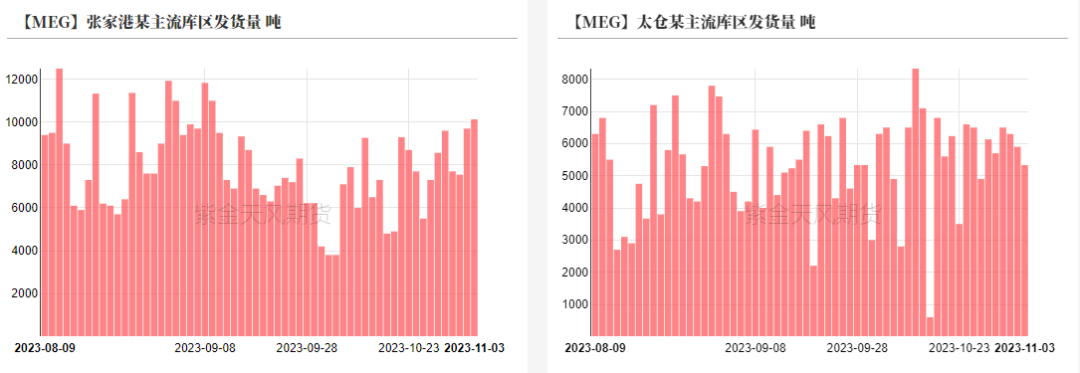

港口库存高位 从到港量来看,10月30日-11月5日预计到港15.6万吨,实际到港11万吨,实际到港偏低,下游提货正常,港口小幅去库。 截止11月6日,华东主港地区MEG港口库存约126.5万吨,环比上周去库1.1万吨。当前库存处于历史高位。 11.6-11.12,预计到货总量在14万吨附近,到港偏低,乙二醇库存或小幅去库。 聚酯工厂乙二醇备货15.1天,持稳略有小幅下降。

数据来源:CCF,紫金天风期货研究所

乙二醇平衡表 乙二醇11-12月紧平衡,低估值,高库存,弱驱动,短期预计底部震荡,关注意外检修及宏观情绪改善。 供应端,乙二醇装置重启中,中化泉州按计划停车10天,镇海炼化65万吨检修两周后重启,成都石油周末重启升温,广汇重启延后。海外检修,印度信赖75万吨检修结束,加拿大Shell50万吨装置10月中下停车,其他变化不大。 需求端,织造负荷高位持稳,聚酯截至3日开工89.6%(环比-1.1%),负荷变化不大,瓶片仍有停车计划,后续存在季节性走弱担忧。 平衡来看, 10月预计小幅去库,11-12月偏紧格局,但港口库存回升至120万吨历史高位,短期小幅去库带来改善有限,市场情绪改善低估值下方空间不大,高库存上方压力仍在,短期底部震荡思路。

数据来源:CCF,紫金天风期货研究所

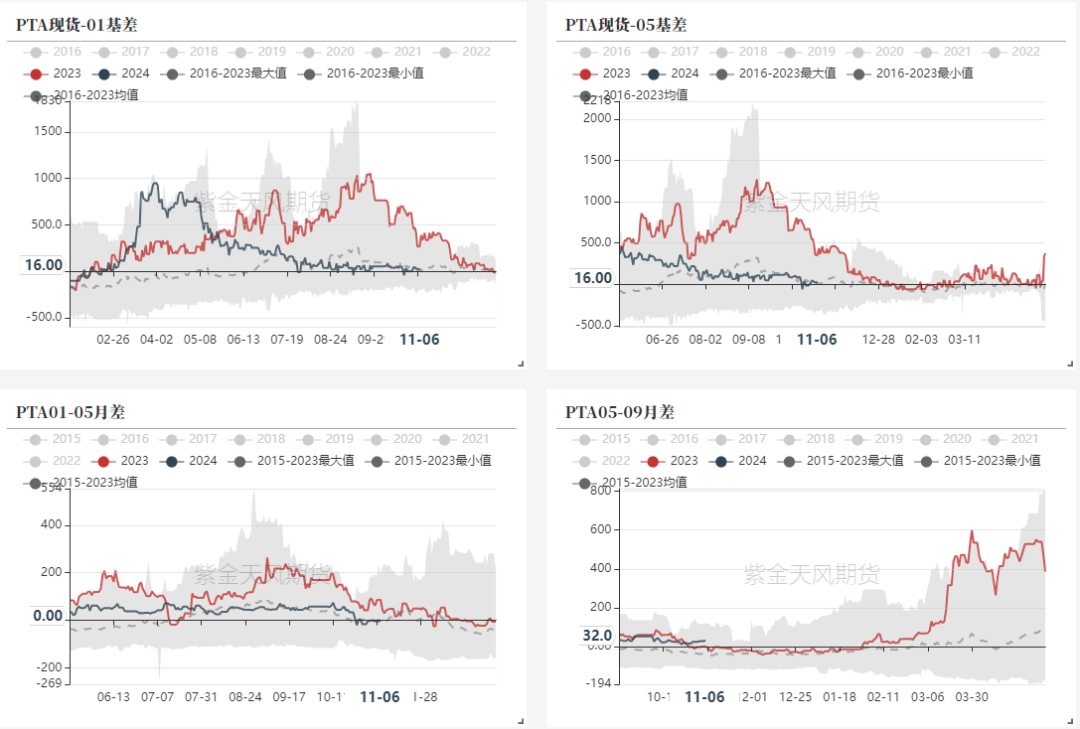

价差结构 PTA基差持稳,月差偏弱  数据来源:WIND,CCF,紫金天风期货研究所

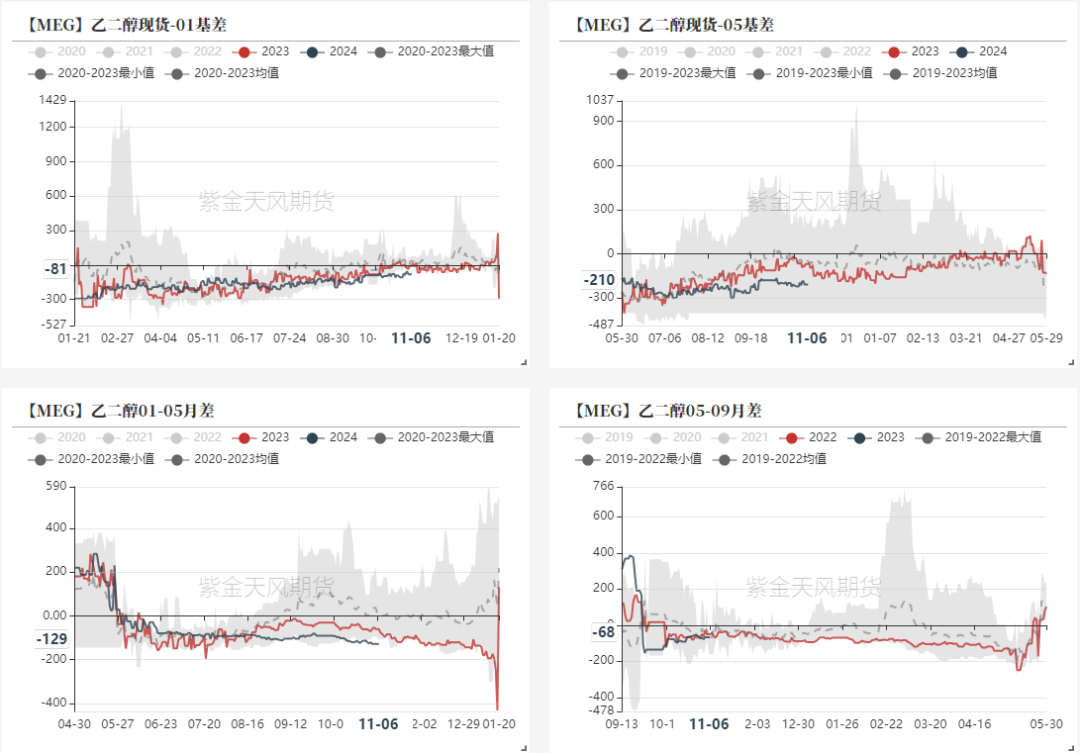

乙二醇基差收敛,月差偏弱  数据来源:WIND,CCF,紫金天风期货研究所

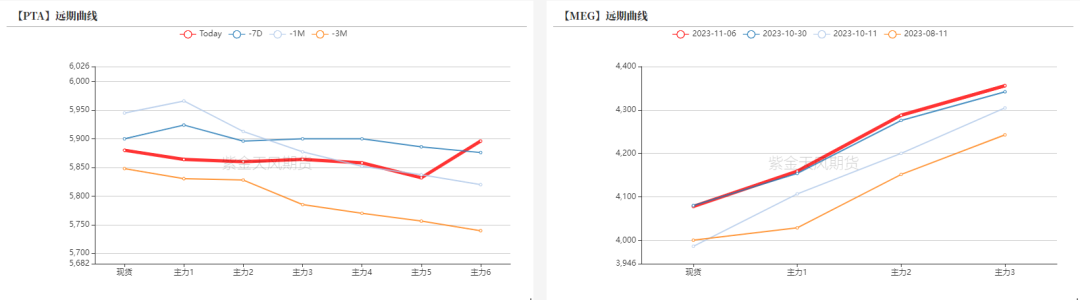

远月结构

数据来源:郑商所,大商所,新交所,紫金天风期货研究所

|

|

|  |

|