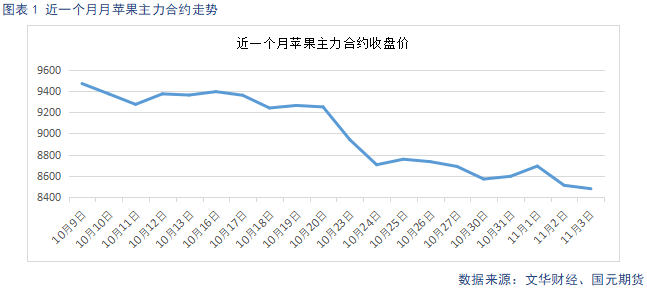

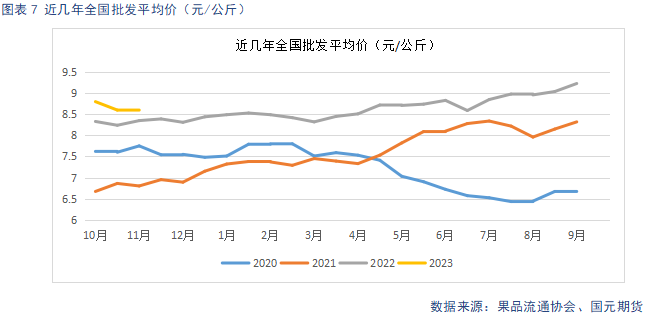

来源:国元期货研究 策略观点 本月新果上市,价格高于去年同期,今年果锈、果个等问题比较明显,加之今年持续到节后的连阴雨天气,影响了上色,整体质量不及去年。好货占比较少,客商积极采购,随着上市量逐步扩大,好货占比进一步下降,客商对性价比不高,但货源占比较大的一般货挑拣压价,果农被动入库情况突出,入库量高于去年同期,并且今年上市高峰期推迟,目前还有货源在陆续入库,加重市场对库存压力的担忧。11月价格呈现两极分化,好货价格偏强,一般货价格有继续走低的趋势。11月上旬,库存量继续增加,价格偏弱运行,待11月中下旬入库结束后,将转为消费导向,关注去库情况。今年库容结构里,一般货、果农货占比较大,但年前出库压力不大,让价销售意愿不会太强,价格企稳。建议8000-9000区间高抛低吸。 一、行情回顾

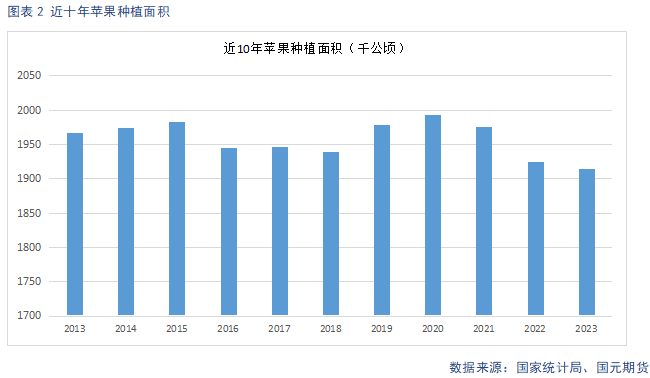

10月晚熟富士开始上市,今年早熟果及冷库果较高的价格,提高了晚熟价格的预期,开称后价格比照去年有显著提高。本果季质量欠佳,好货占比较去年偏低,持续到节后的阴雨天气,推迟了上色,10月上旬总体上市量不高。客商前期积极订购好货货源,以满足自身订单需求,好货货源偏紧,推高整体价格。待到霜降前后,进入上市高峰期,供应量逐步增大的同时,商品率低的情况也越发突显,好货占比进一步降低,客商顾虑后期销售风险,对性价比较低的高价一般货采购谨慎,多挑拣压价,果农惜售情绪影响下,被动入库较多。截止11月2日,库存高于去年同期,加上上市高峰期推迟,仍有货源在陆续入库,本果季库存高于预期,且果农一般货占比较大。 二、苹果(8918, 284.00, 3.29%)基本面分析 2.1 种植面积逐年下滑,支撑价格长期趋势 21年以来,苹果种植面积逐年下滑。与过去种植面积区间波动不同,这次种植面积的下滑是各种因素导致的长期趋势。首先是果树的老龄化,90年代我国苹果产业进入高速发展期,种植规模不断扩张。时至今日,大量果树步入老龄,经济效益不高。再者近几年,国家不断强调“严守18亿亩耕地红线”,像陕西关中地区,这类传统粮食产区,老龄果树淘汰砍伐后,不再种植苹果,改种粮食,保证粮食生产。最后就是种植成本不断增加,果树作为经济作物,需要耗费大量人力精力管理,而当今果农老龄化严重,人工成本逐年增加,还有农资、苗木等等投入,总体经济收益不佳。所以近几年砍伐面积逐年增加,砍伐后改种或弃种的比例也在增加。这种情况对苹果价格具有长期趋势的支撑。

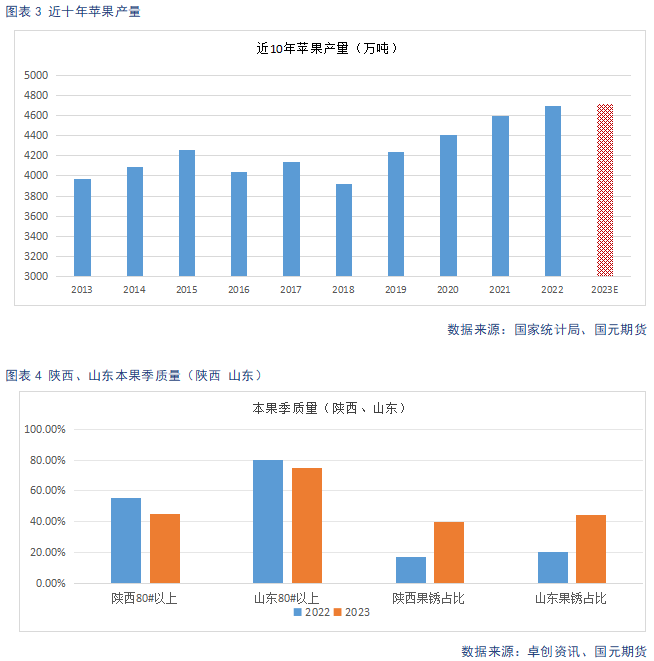

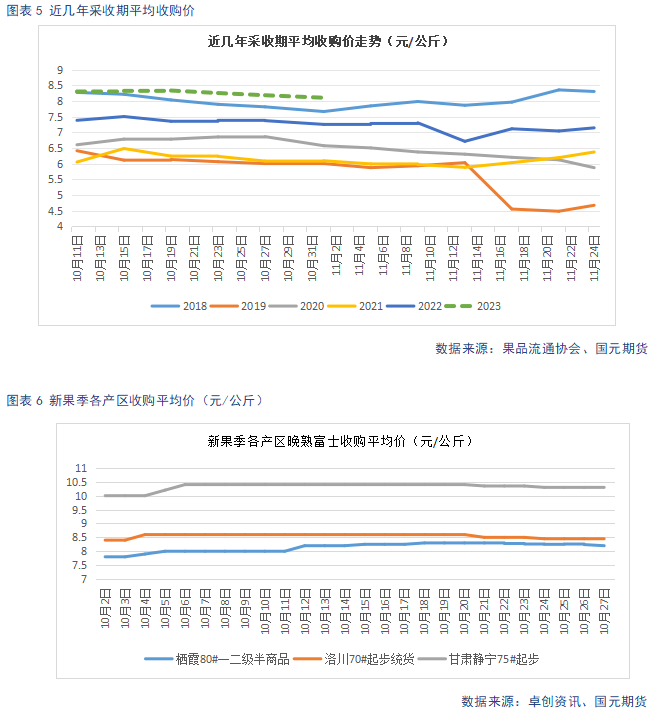

2.2 产量与去年基本持平,整体质量欠佳 今年4月份,甘肃及陕北部分优生区遭遇霜冻灾害,正值花期,冷空气沉降下,川道下的果园受灾较严重。但经过几个月生长期的修复,产量比预期有所恢复,对比去年的产量基本持平。 在霜冻、干旱等自然灾害下导致的商品率不佳,在陕西、山东两个主产区情况比较突出,主要是果锈、裂果、雹伤等占比均高于去年。据卓创资讯抽样统计,本果季果个大小较去年有所下滑,其中陕西80#及以上货源占比45.09%,较去年下降10.3%;山东80#及以上货源占比74.8%,较去年下滑5.3%。果面质量问题上,果锈问题尤其突出,本果季陕西地区果锈占比39.95%,较去年上升23.28%;山东地区果锈占比44.5%,比去年上升24.6%。 进入上色期后,持续半个多月的连续阴雨天气,对苹果的摘袋,上色都造成了影响。国庆后摘袋的部分山东条纹货源,上色情况不太理想,表光偏暗,着色不均偏淡,随着收购进入后期,这部分货源进一步拉低了好货比例。

2.3 好货占比低 价格两极分化 今年本果季新果开秤价较去年同比上涨0.5元/斤左右,在历年收购价中,也处于相对高位。开秤后,价格保持在高位平稳运行。本果季好货占比较少,好货难寻,贸易商为满足自身订单需求,收购前期积极挑拣好果订货,推动了好货的平稳偏强运行。价格出现明显的两极分化,由于担心后期市场风险,对性价比不高的一般货挑拣压价情绪较浓,由于本果季一般货占比较大,整体价格出现下滑。果农有一定惜售心理,被动入库较多。

2.4 市场表现尚可,优果优价 本月市场表现尚可,优果优价,因上果季后期冷库果价格高昂,新果上市初期,价格偏高,销售利润较好,交易较为活跃。随着上市供应量增加,整体质量出现下滑,加之南方部分市场受降雨天气影响,出货速度下降,销区库存略有积压,整体价格下滑。

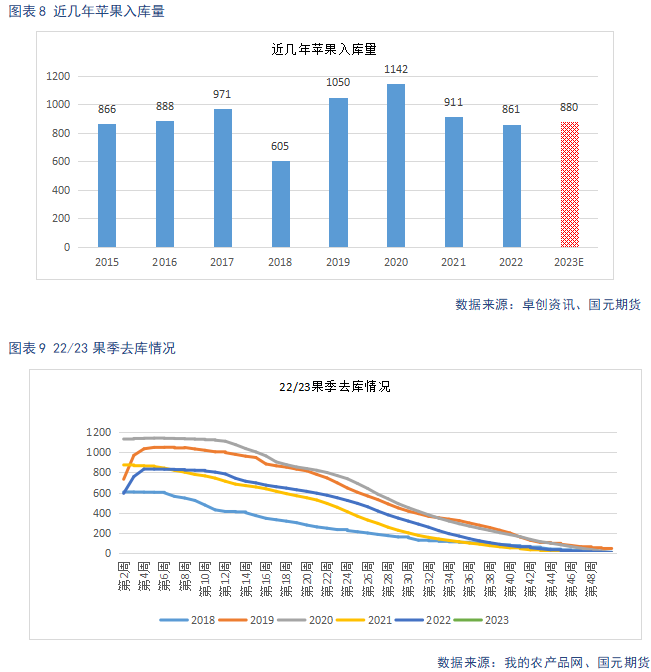

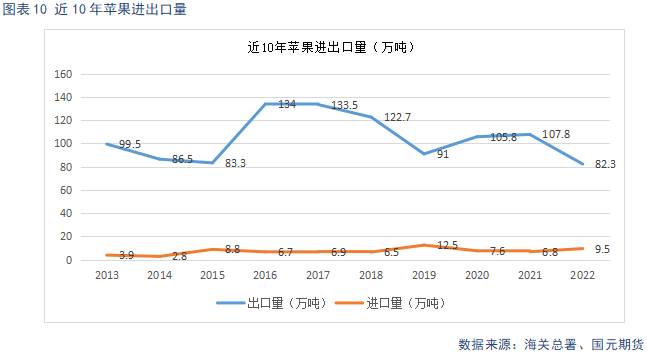

2.5 果农货入库占比较大,引发市场担忧 截止11月2日,本果季入库量823万吨,高出去年同期8%左右,考虑到今年上市高峰期推迟,目前仍有果农货陆续入库,今年入库量超出预期,预估在880-900万吨左右。目前客商入库已接近尾声,由于今年货源质量不佳,客商多挑拣好货采购,对高价一般货较为谨慎,前期的高价以及上果季冷库果获利颇丰,使果农有一定抗价惜售心理,后期果农自行入库的情况明显增多,其中库容结构中,好货占比偏少,果农一般货占比偏大,部分果农货质量欠佳,后续储存期恐出质量问题。综合近几年冷库出货情况来看,通常库存量在800万吨上下,利于苹果良性销售。今年入库量超出预期,且一般货、果农货占比较大,而果农在渠道、议价权、抗风险能力上较弱,引发市场对后期去库及质量情况的担忧。

2.6 出口货源增加,四季度出口季节性增长 进口方面,近十年我国苹果进口量基本在10万吨上下,对比我国产量,影响甚微。出口方面,22年我国鲜苹果出口量共计约82万吨左右,处于历史最低位,主要因为22年果季产量不大,国内需求旺盛导致。截止23年9月底,我国苹果出口量为50.49万吨,其中23年9月鲜苹果出口量约为8.11万吨,环比增加14.18%,同比增加11.02%。鲜苹果出口有季节性规律,8-12月早熟开始上市,紧接着晚熟下树,适合出口的货源供应量增加,新季苹果上市之后,四季度货源充足,苹果整体出口量增加。

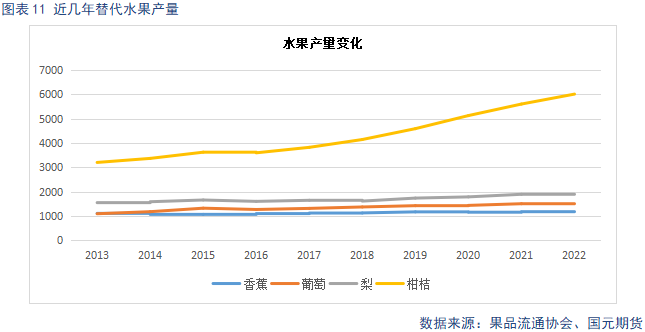

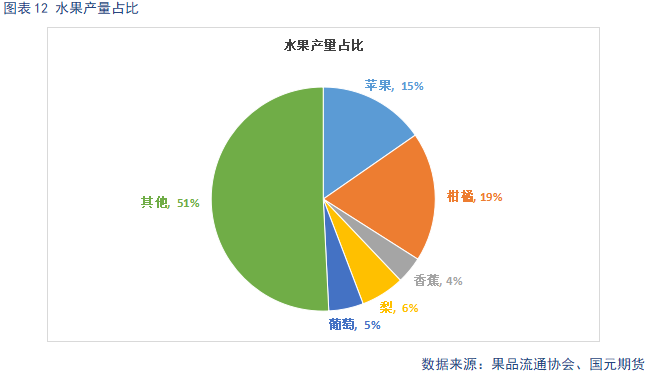

2.7 柑橘类逐步上市,压制苹果高价 近几年,全国水果种植面积逐年增加。截止2022年,全国水果产量达 31296万吨,其中,柑桔增幅最快,产量达6003万吨,占比19%。其中柑桔、梨、香蕉和苹果的替代关系最强。柑桔、梨的生长周期与苹果相近。今年柑橘类上市时间有所推迟,至10月下旬,柑橘类逐渐供应市场,其中今年蜜桔量大价低,对本季高价苹果产生替代性冲击,抑制市场对高价苹果的接受度。

三、行情总结 受早熟果及后期库存果高价影响,本果季开秤价较去年有明显上涨。本果季产量与去年基本持平,但质量欠佳,好货占比较少,上市初期客商积极订购好货,后期供给量逐步增大,好货占比进一步下降,客商对性价比一般的货源采购谨慎,挑拣压价情况较多,价格根据质量两极分化,加之柑橘等替代水果逐步上市,市场对高价一般货源的接受度也有所下降,整体价格走弱。果农有一定惜售情绪,被动入库较多。当前入库量高于去年同期,客商入库基本结束,考虑到今年上市高峰期推迟,后续仍会有果农货源陆续入库,本果季入库量将明显高于去年,同时库存结构里,一般货、果农货占比较大,引发市场对库存果后期销售、质量问题的担忧情绪。11月中下旬入库基本结束,在此期间,价格偏弱运行,入库结束后,市场关注的重点将集中在去库销售,春节前库存果没有过大去库压力,让价销售的意愿不会太强,没有大幅下跌的条件,价格将企稳反弹。参考区间8000-9000元/吨。 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);