长江镍周评:美元固守高位避险浪潮反复及镍供过于求格局主导 本周镍价弱势震荡

|

- UID

- 2

- 积分

- 2946407

- 威望

- 1423240 布

- 龙e币

- 1523167 刀

- 在线时间

- 13794 小时

- 注册时间

- 2009-12-3

- 最后登录

- 2025-4-27

|

长江镍周评:美元固守高位避险浪潮反复及镍供过于求格局主导 本周镍价弱势震荡

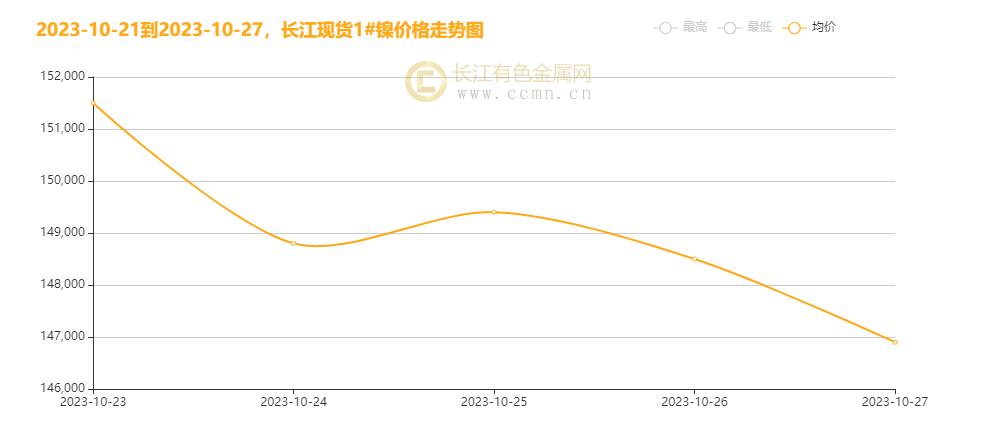

一、本周国内现货镍价走势

▲CCMN现货镍本周走势图 影响本周镍价走势的主要因素回顾: 本周长江现货1#镍呈现弱势震荡,宏观面,本周市场围绕密集公布经济数据为主导,以此来判断加息前景,周初,美国债劵收益率飙升,录得自2007年以来首次升5%,冲击了包括金属在内的更广泛的金融市场,令投资者风险偏好减弱,美股陷入熊市,长江现货1#镍价高开低走,截止24号,中国宣布将增发万亿国债助力经济复苏,提振市场信心,夜盘有色金属大幅收涨,大基建产业链全线暴涨,受宏观利好及周边金属涨势带动,25日镍价迎小幅上涨,但涨势难以巩固,26日美国商务部公布初始估算数据显示,今年美国第三季度GDP环比增长4.9%,超出市场预期,强劲的经济数据推升美元,美股三大股指全线下跌,此外,镍价在供过于求的格局下,LME伦镍库存累积拖累价格走势,叠加中东紧张局势令避险需求高涨,周五镍价仍然收跌,总体来看,本周镍价受宏观因素及过剩预期忧虑主导,镍价呈弱势震荡。供应方面,国内方面,从去年11月开始,一级镍较电池级硫酸镍的溢价不断扩大,从每吨10000元增长到每吨50000元。这种高溢价刺激了国内多家企业增加电积镍的产能布局。预计这些新增产能将在2023年至2024年陆续释放,这将有助于满足不断增长的市场需求,产量方面,预计10月全国精炼镍产量2.28万吨,环比增2.94%,同比增48.05%。全球最大的高品位镍的主要生产商俄罗斯诺镍公司表示,其三季度镍产量较上一季度增长21%,达到53,945吨,镍市供应宽松促使镍价持续承压,国内外精练镍持续投产,需求低迷背景下,LME伦镍出现累库,下游需求呈弱势,供应格局转向过剩。需求方面,上周整体需求转弱,不锈钢厂减产动作增速,对镍消费需求形成拖累,不锈钢库存有所累积,新能源汽车对镍消费维持疲弱,硫酸镍价格弱稳行情,镍基高温合金和电镀对镍存在一定程度的刚性需求,市场总体需求仍以逢低买入为主,近期不锈钢厂受订单及高库存压力而减产,镍铁需求仍旧承压,后市镍铁或转向过剩,不锈钢高库存但需求疲弱。 不锈钢方面:不锈钢主力合约2312最高14635,最低收报14500,最新收报14580,下跌40,跌幅为0.27% ,本周黑色系跟随宏观面走势反复,国内财政利好赞助,钢材迎涨两日后再度走弱,终端需求提升缓慢,钢厂盈利状况较差,终端需求不佳,购销偏谨慎,整体市场消化节奏缓慢,因此全球不锈钢社会库存小幅累增趋势,现货价格跌多涨少。近期受宏观利空因素影响,钢材期货震荡运行为主,且钢企利润持续收窄,钢材现货成交一般,本周不锈钢呈弱震荡。当前仍是强预期和弱现实格局,重点还需关注政策变动情况对钢市盘面的影响。 二、伦敦期货镍走势

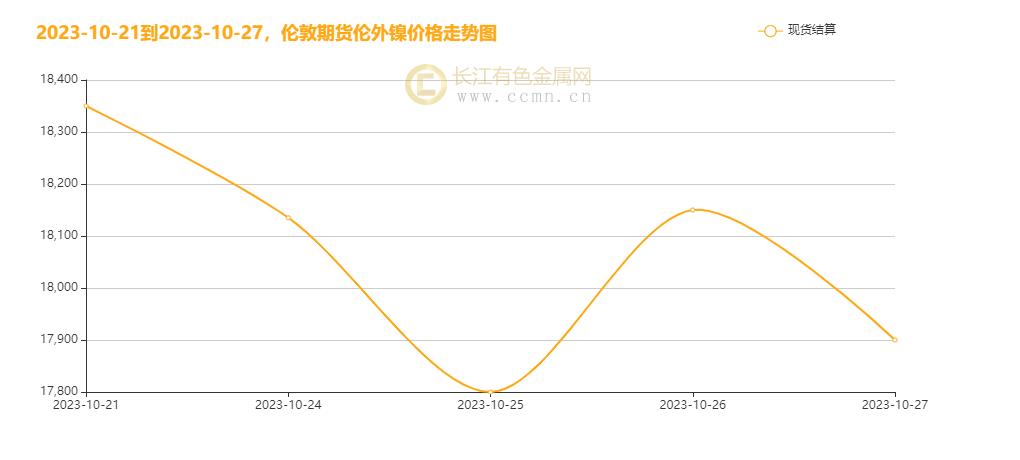

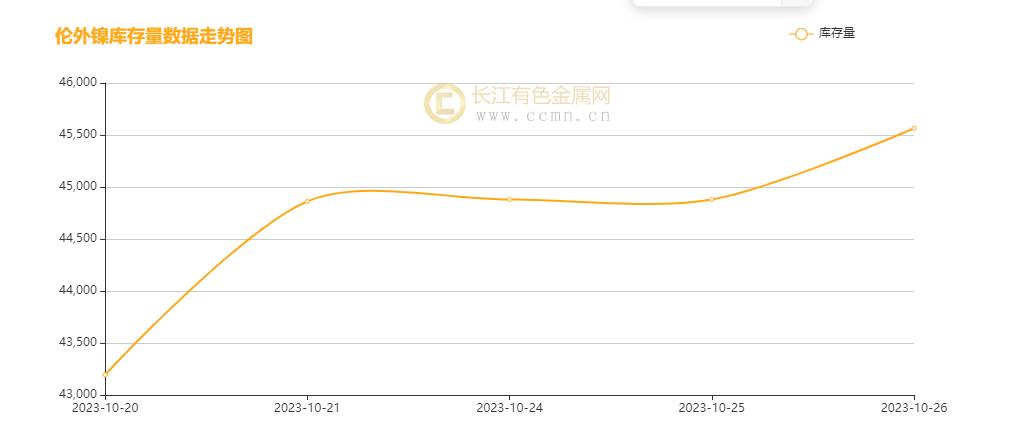

▲ CCMN本周伦镍走势图 聚焦伦镍市场:国际局势复杂多变,上周,美债惨遭抛售状态仍在持续,10年美债收益率在5%关口上下徘徊,自2007年以来首次,欧洲股市谨慎收低,随后美国公布GDP之后,美债收益率有所下跌,伦镍在探底后26日迎小幅反弹,主要受国内增发万亿国债为地方财政添薪助力经济复苏,利好消息鼓舞下市场信心恢复,有色金属普遍迎涨,此后,美国商务部数据显示,美国第三季度增长4.9%,高于市场预期,强劲的经济数据助推美元上升,此外,中东冲突吸引避险需求,再度利空来袭,令伦镍承压弱势震荡。宏观面情绪左右和镍供强需求格局下,本周伦镍起伏波动较大。 三、伦镍周库存情况  ▲ CCMN伦镍本周库存走势图

10月27日LME镍库存总量45564较前一日库存量增加0,本周伦镍库存出现累库,供应维持增势而弱需求下,市场缺乏流动性,LME镍库存去库动力不足利空镍价。 镍价下周后市展望 回顾本周,多空消息交织频现,美国三季度经济数据表现强于预期,但是难改美联储暂停加息预期,美元指数延续偏强行情,地缘政治局势持续演绎引发避险需求,而面对复杂多变的国际局势,我国将增发1万亿元国债为财政添薪,为市场添信心的重大举措,提振有色金属板块弱势中暂获喘息,此外,中东局势动荡不安,加剧市场避险资金涌入,市场风险偏好遭受打压,有色金属价格涨势受限;电积镍新增产能继续攀升,镍价走势震荡,多个镍铁、硫酸镍及中间品产能投放,镍供应日益激增,镍处于低库存、高利润、弱预期的格局之中,同时,价格回落吸纳逢低采买热度,对价格反弹起到支撑作用,预计短期镍价弱势震荡后或反弹。投资者密切关注巴以冲突的事态发展,本观点仅供参考,不做操盘指引(长江有色金属网 www.ccmn.cn服务电话0592-5668838) |

论坛官方微信、群(期货热点、量化探讨、开户与绑定实盘)

|

|

|

|

|

|

|

|

|  |

|