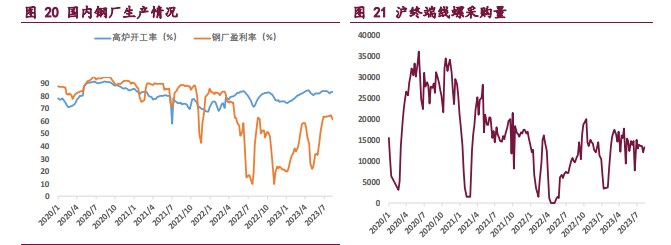

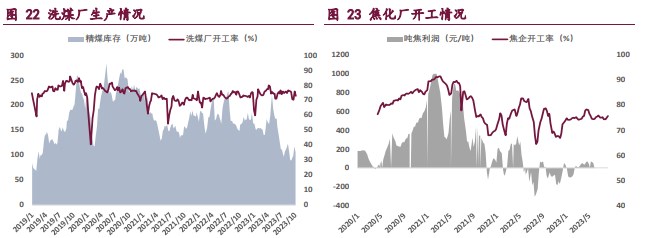

来源:宝城期货 作者:宝城期货 研报正文 核心观点 焦炭(2404, -5.00, -0.21%):河北钢厂开启焦炭首轮压价,焦化利润或进一步承压。10 月 26 日,主产区焦企召开市场分析会议,会议指出由于焦煤(1768, -5.00, -0.28%)跌价幅度较小,焦化行业仍处于普遍亏损状态,而近期钢材价格回升后,钢厂利润有所恢复,焦炭让利空间或相对有限。 另外,中央财政将于四季度增发 2023 年国债 10000 亿元,并通过转移支付方式全部安排给地方。资金用途主要集中于灾后水利设施的重建和升级工作,虽然避开了城建和交通运输,但水利工程中水坝、水池、水渠的修建同样需要大量建筑钢材,且水利建设过程中需要的施工机械也能间接带动机械工业用钢需求。本轮国债的增发一定程度上缓解了市场对钢材需求的担忧,提振黑色系商品市场情绪。 整体来看,焦炭处于预期和现实博弈阶段,虽然政策利好带动期价低位反弹,但考虑铁水产量持续回落,焦炭需求压力仍存,后续期货主力合约或延续 2280.5~2570 元/ 吨区间宽幅震荡运行。 焦煤:市场回归强预期和弱现实博弈,一方面政策端利好释放,四季度新增万亿国债,用于灾后水利设施重建和升级,黑色商品需求预期有所改善;另一方面,钢厂、焦化厂利润水平仍不容乐观,下游负反馈的担忧并未彻底褪去,焦煤多空博弈加剧,期货主力合约开始宽幅震荡运行。 供需角度来看,焦煤基本面变化不大,主产区煤矿安监形势依然严峻,蒙煤通关量维持高位,焦煤供应平稳运行,本周全国 110 家洗煤厂精煤日均产量 63.28 万吨,环比增 1.13 万吨,与节前水平接近;焦化厂焦炭日均产量合计 115.35 吨,环比减 1.57 万吨,焦煤需求偏弱运行。 综合来看,焦煤基本面支撑不足,短期政策利好带动期价向上反弹,我们认为本轮反弹的持续性取决于主力多头席位有无大幅增仓现象,若近期资金无明显转多,考虑到煤矿保供要求以及下游采暖季环保限产临近,预计 9 月高点附近仍有较大压力,焦煤主力或在 1650~1950 元/吨区间内宽幅震荡。 一 产业资讯 (1)百城首套平均房贷利率低至 3.88%,一线城市仍保持较高水平 10 月 26 日,贝壳研究院数据显示,10 月份百城首、二套平均房贷利率分别降至 3.88%、4.44%。与此同时,本月银行平均放款周期为 20 天,与上月持平,维持较快的放款速度。具体来看,一线城市中,10 月份首、二套房贷利率分别为 4.38%、4.88%,较上个月分别降低 10BP、7BP;二线城市首套房贷利率维持上月的 3.88%,二套利率为 4.45%,较上月降低 10BP。三四线城市首、二套房贷利率分别降低 2BP、14BP 至 3.85%、4.41%。 据了解,一线城市房贷利率仍保持较高水平,尤其是北京、上海均处在全国最高水平。百城中仅有一线城市首套利率高于 4%,14 个城市二套利率高于 4.4%。 (2)Mysteel:印尼煤炭出口迎来转机 预计进口煤价仍有下行空间 据最新消息显示,印尼 RKAB 新规迎来转机,部分印尼煤矿增产申请已得到有关部门的口头批复。但据 Mysteel 了解,仍有部分矿方表示暂未收到批复通知。另印尼用于申请 LHV 驳船交税的 MVP 系统已恢复正常,煤炭装船已无影响。预计短期内,印尼煤炭出口量将有明显增加。 二 现货市场

三 期货市场

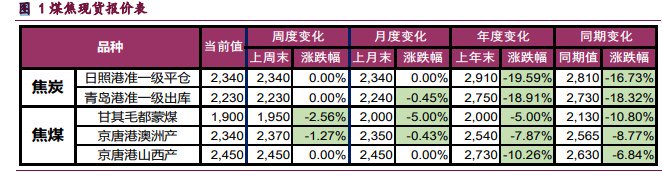

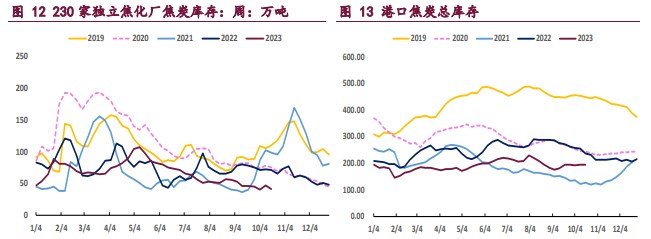

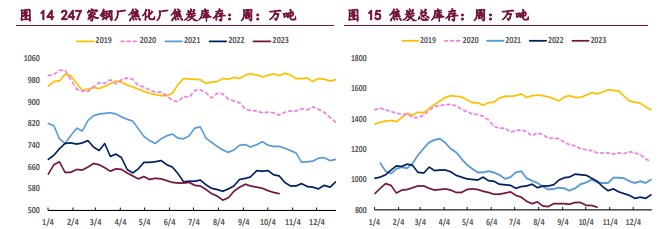

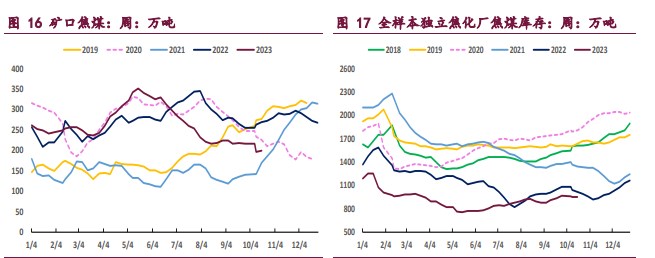

四 相关图表

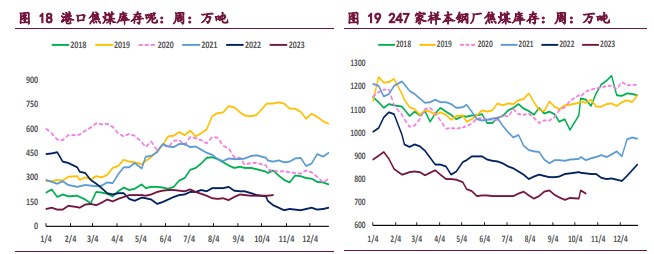

五 后市研判 焦炭:河北钢厂开启焦炭首轮压价,焦化利润或进一步承压。10 月 26 日,主产区焦企召开市场分析会议,会议指出由于焦煤跌价幅度较小,焦化行业仍处于普遍亏损状态,而近期钢材价格回升后,钢厂利润有所恢复,焦炭让利空间或相对有限。 另外,中央财政将于四季度增发 2023 年国债 10000 亿元,并通过转移支付方式全部安排给地方。资金用途主要集中于灾后水利设施的重建和升级工作,虽然避开了城建和交通运输,但水利工程中水坝、水池、水渠的修建同样需要大量建筑钢材,且水利建设过程中需要的施工机械也能间接带动机械工业用钢需求。本轮国债的增发一定程度上缓解了市场对钢材需求的担忧,提振黑色系商品市场情绪。 整体来看,焦炭处于预期和现实博弈阶段,虽然政策利好带动期价低位反弹,但考虑铁水产量持续回落,焦炭需求压力仍存,后续期货主力合约或延续 2280.5~2570 元/吨区间宽幅震荡运行。 焦煤:市场回归强预期和弱现实博弈,一方面政策端利好释放,四季度新增万亿国债,用于灾后水利设施重建和升级,黑色商品需求预期有所改善;另一方面,钢厂、焦化厂利润水平仍不容乐观,下游负反馈的担忧并未彻底褪去,焦煤多空博弈加剧,期货主力合约开始宽幅震荡运行。 供需角度来看,焦煤基本面变化不大,主产区煤矿安监形势依然严峻,蒙煤通关量维持高位,焦煤供应平稳运行,本周全国 110 家洗煤厂精煤日均产量 63.28 万吨,环比增 1.13 万吨,与节前水平接近;焦化厂焦炭日均产量合计 115.35 吨,环比减 1.57 万吨,焦煤需求偏弱运行。 综合来看,焦煤基本面支撑不足,短期政策利好带动期价向上反弹,我们认为本轮反弹的持续性取决于主力多头席位有无大幅增仓现象,若近期资金无明显转多,考虑到煤矿保供要求以及下游采暖季环保限产临近,预计 9 月高点附近仍有较大压力,焦煤主力或在 1650~1950 元/吨区间内宽幅震荡。 |

|

|  |

|

2025年最全的C++期货程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-160231-1-1.html ;

2025年最全的C++期货程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-160231-1-1.html ;  2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: );

);