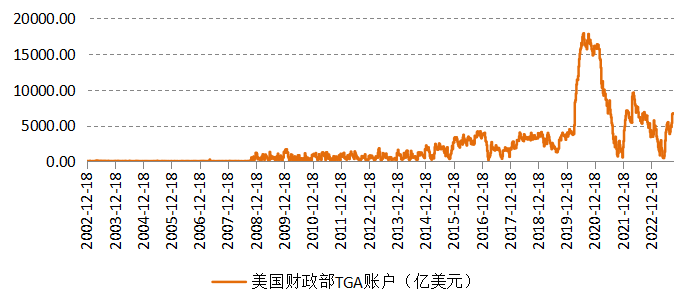

近期,美债市场剧烈波动引发了全球金融市场急剧动荡,尤其是假期期间海外美债收益率暴涨后回落,对货币政策敏感的2年期美债收益率一度攀升至5.15%,创下2006年7月19日以来最高纪录;反映美国经济发展前景的长端美债收益率也在上升,10年期和30年期美债收益率分别冲高至4.81%和4.95%,都创下了17年以来的新高。为何美债收益率会超预期上涨呢?我们认为美债收益率走势与美联储的货币政策出现一定程度的背离,这意味着美债收益率上行并非由美国经济增长加快驱动的,也非仅仅是美联储加息预期升温带来的,更多是由期限溢价和供需失衡带来的。 展望后市,美债收益率很大可能会继续回落,主要原因是四季度美国经济增长大概率会明显减速,而核心通胀的回落意味着进一步加息的必要性下降。期限溢价方面,随着经济减速、政策不确定性减弱和供需失衡的修复,期限溢价也会回落。除非未来美国通胀超预期上行,否则美债收益率大概率正在筑顶。 美债收益率暴涨由多重因素触发 假期期间美债收益率暴涨打得金融市场措手不及。引发美债收益率暴涨的原因并非单一的加息预期升温,而是多个因素共振的结果,包括美国财政部大规模发债、海外央行的减持、美联储的缩表、对冲基金的做空,以及投资者对美国财政信心的动摇等。 首先,由于美国就业市场稳健和原油价格反弹,美联储加息预期的升温导致短端美债收益率上行。美国劳工部公布的9月非农就业超预期,以及制造业PMI反弹使得美国通胀可能存在反复。美联储最新点阵图暗示,今年仍有一次额外加息的可能,并且2024年降息的次数可能由4次缩减为2次。 其次,美国在这几个月大规模发债,而美联储缩减QE和海外机构抛售美债,导致美债供需失衡,美债长端收益率也大幅攀升。供给方面,在6月暂停债务上限后的4个月内,美国国债规模增加了1万多亿美元,总规模创历史新高的33万亿美元。而在未来12个月内,预计将有约7.6万亿美元的低利率债务到期,届时美财政部将不可避免地继续发行天量债券,持续的供大于求意味着债券价格的下跌,即收益率的升高。美国财政部TGA账户资金大幅攀升表明美国财政部发债规模在这几个月明显攀升。数据显示,截至10月4日,美国TGA账户资金规模从5月31日的历史低点485.12亿美元大幅攀升至6789.59亿美元,增长了1300%。  图为美国TGA账户金额的变化(单位:亿美元)

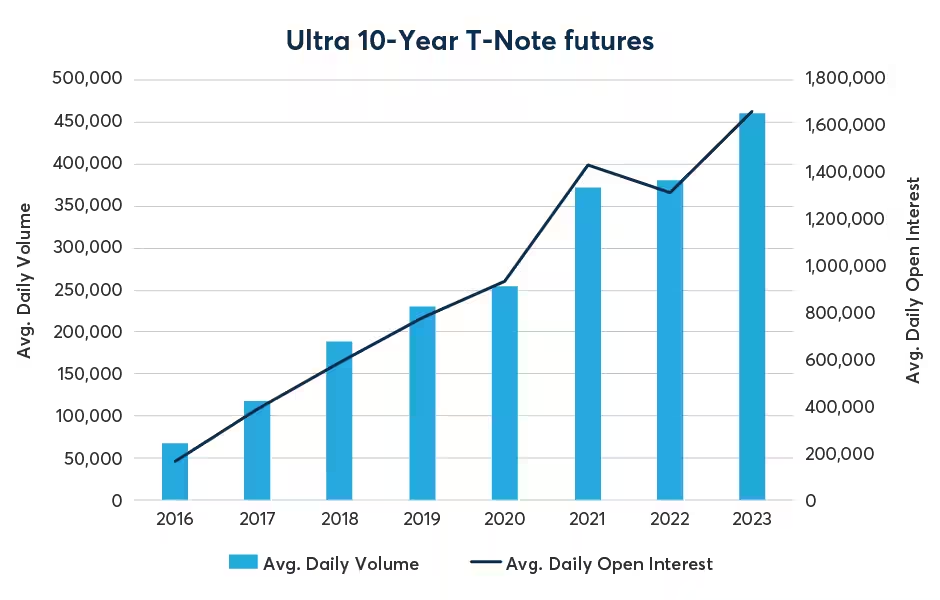

需求方面,海外央行减持美债和对冲基金做空美债都构成了需求的减弱,还有就是美联储OT操作导致美联储持有的美债规模大幅下滑。最新数据显示,今年8月,全球各国央行持有的美债总额为7.04万亿美元,较7月减少了105亿美元,较去年同期减少了1.2万亿美元。 最后,美债期限溢价上行带动收益率攀升。投资者之所以需要更多的风险补偿,一方面是对降息路径延后的不确定性重新定价,另一方面与财政发债供给增加有关。本轮美债收益率攀升主要特征是长端美债收益率补涨,长短端利差倒挂缓和。统计数据显示,去年至今年一季度,美债收益率上行幅度较大的品种主要是对货币政策比较敏感的短端美债,而长端美债受益于市场对于加息后美国经济硬着陆的担忧而上涨较慢,导致长短端美债收益率倒挂。 美国核心通胀压力有所缓解 通过多个经济指标相互验证,例如通胀预期、核心通胀、薪资增长、非制造业PMI等,我们发现这一轮美债收益率的上升是因为期限溢价的快速上升和供需失衡,而不是来自经济增长强劲,未来大概率会回落,目前正在筑顶。 一方面,美国经济将在四季度明显减速,这是美债收益率未来下行的最大牵引力。经济数据方面,尽管美国制造业PMI反弹,但是非制造业PMI明显下行,这意味着对美国经济影响较大的服务业在放缓,即将进入微缩的阶段。非制造业是美国经济的最大组成部分,在经济中占有主导地位,近几个月来最大的变化是对旅行、旅游和娱乐等消费服务的需求下降,以及金融服务活动的下滑。 房地产继续在降温。反映美国房地产开发商信心的9月全美住宅建筑商协会(NAHB)/富国银行住房市场指数下跌至45点,创4月以来最低纪录,远低于去年同期的56.7点。 那么制造业补库周期的启动能不能逆转美国经济下行的趋势呢?通过研究我们认为不能,美国私人部门的消费对美国经济的贡献超过70%,而随着美国居民超额储蓄的消耗殆尽、大学生信用卡贷款偿还本金的重启,美国居民消费四季度大概率负增长。从美国制造业库存来看,生产上已经开始温和补库,8月美国制造业存货量同比增速由负转正,回升至0.11%。 另一方面,美国核心通胀压力继续缓和,体现在美国非农部分薪资增速放缓和剔除房租的服务业价格指数增速回落,美联储加息的必要性下降。9月美国非农部门平均时薪环比增长0.2%,低于预期的0.3%,8月前值为0.2%。 综上所述,美债收益率9月至10月初的上涨呈现不一样的特征:长端收益率补涨的熊陡,这种特征往往发生在加息周期。然而,目前美国处于加息尾声,核心通胀的回落和薪资增长的放缓,意味着未来加息的力度减弱,次数也会减少。因此美债供需失衡和期限溢价带来的美债收益率涨势很难持续,投资者可以考虑运用芝商所旗下的超长10年期美国国债期货合约(代码:TN)对冲美债收益率未来的下行风险或者捕捉潜在的交易机会。随着美债市场剧烈波动,该产品的交易量也持续上升(见下图)。

(作者单位:广州金控期货) 本文内容仅供参考,据此入市风险自担 |

|

|  |

|

微信:

微信: QQ:

QQ: