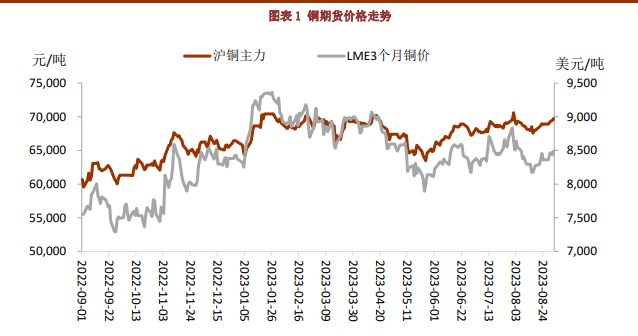

研报正文 一、2023 年 8 月铜行情回顾 2023 年 8 月,铜价整体宽幅震荡。一方面,鲍威尔暗示美联储未来货币政策或偏谨慎,不排除加息可能,美国就业市场放缓制造业回落令市场对美联储延续紧缩的预期有所减缓;另一方面,国内宏观政策调控逐步加码,楼市迎来重磅利好政策包括降首付比和降利率及 “认房不认贷”等政策的力度和幅度远超市场预期。基本面来看,国内产量回升但进口增量不及预期,终端需求有旺季来临的修复预期,8 月国内库存长时间低位徘徊,现货偏紧升水重心较高,国内正逐步从紧平衡将宽平衡结构过度。截至 8 月底,伦铜报收于 8437 美元/ 吨,月度跌幅-4.5%;沪铜(67240, 60.00, 0.09%)报收于 69790 元/吨,月度涨幅 0.37%。8 月人民币兑美元汇率先降后升,海外库存缓慢爬升,沪伦比反弹至 8.27 一线,整体维持内强外弱格局。

进入 8 月以来,国内精铜消费仍保留淡季特征,但临近月末部分初端加工企业开工率边际略有回暖。精铜制杆企业受地产类线缆订单趋弱以及成品库存偏高等影响开工率暂未突破 7 成;铜板带箔企业在新能源端的订单表现较好、但在电子消费以及电力金具行业订单走弱,开工率基本与往年持平;空调排产高峰过后铜管进入正常生产节奏,虽企业开工率快速回落,但同比产量仍有增速;7 月中下旬,国内库存在 8 月维持底部低位徘徊,虽然 8 月产量边际回升但进口增量不及预期,现货升水重心始终偏高,月中最高升至 525 元/吨; 8 月以来,近月与次月的 BACK 结构重新走扩,主因部分进口货源流入后直接送往下游,国内显性库存增量有限,预计 9 月国内终端用铜消费将稳步改善,升水将在宽平衡结构下回归合理区间。

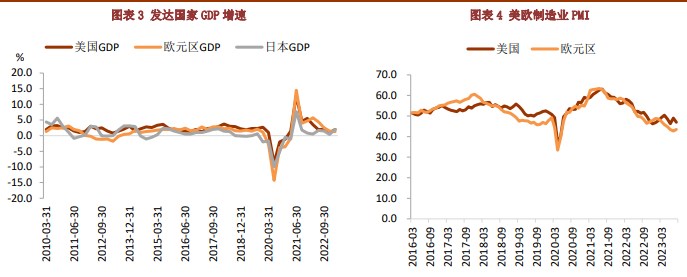

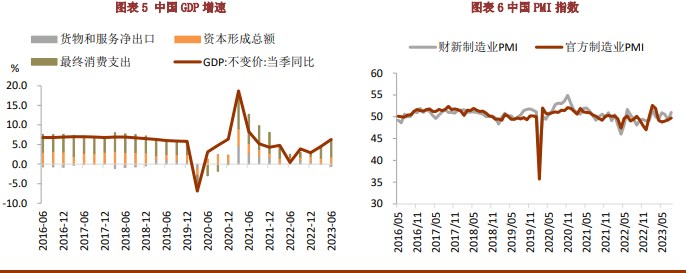

二、宏观经济分析 1、鲍威尔暗示货币政策偏谨慎,不排除加息可能 鲍威尔年会讲话强调通胀依旧过高,尽管近期的通胀水平正从峰值逐步回落,但在恢复物价稳定方面还有很长的路要走,经济降温的速度不及预期,潜在通胀仍在存在进一步上行的风险,美联储需要明确地看到在通胀方面取得的持续性进展,如果条件合适,美联储将进一步加息,并且否定了短期降息的可能性,重申 2%是长期通胀目标不动摇,整体表态中性偏鹰且措辞谨慎,利率市场交易美联储 11 月仍有加息可能。数据方面,美国 7 月核心 PCE 同比+4.2%,环比+0.2%,增速均符合预期,个人消费支出+0.8%,略高于预期,显示当前核心通胀如预期温和增长且消费支出强劲,整体美国经济的消费端仍具韧性。当前市场普通预期美联储 9 月将暂停加息,不排除 11 月有进一步加息的可能。 虽然欧央行行长拉加德未在央行年会传达明确的货币政策信号,但部分管委会委员包括德国和奥地利央行行长仍继续释放鹰派言论,市场也同时增强了对欧央行 9 月继续加息的预期。 2、美国制造业回落就业放缓,软着陆预期有所降温 美国 8 月 Markit 制造业 PMI 初值超预期降至 47,创 2 月份以来新低,其中新订单指数降至 45.3,连续第四个月萎缩,8 月服务业 PMI 初值为 51,不及预期和前值,显示美国短期商业活动未见明显扩张,制造业较为疲软,引发了市场对美国三季度经济增长的担忧。就业市场方面,虽然 8 月新增非农人数略超预期,但 6-7 月非农数据大幅下修,失业率意外升至 3.8%,创去年 2 月以来新高,ADP 新增就业人数和 JOLTS 职业空缺数均大幅低于预期,显示美国劳动力市场需求有走弱迹象,同时,8 月薪资增幅继续放缓至 5.9%,就业市场整体略有降温;再叠加由于企业投资下滑拖累导致美国二季度 GDP 增速季环比下修至 2.1%,低于预期和初值的 2.4%,显示美国近期各项经济数据均出现回落,打压美元指数持续上行的动力,稍显疲软的数据令利率互换市场显示美国年内加息的可能性再度下滑,从而推动铜价止跌企稳并震荡向上。 3、国内宏观政策逐步发力,楼市迎来全面松绑 8 月国内宏观政策调控政策超预期发力,央行、发改委以及财政部打出维稳房地产以及活跃资本市场的宏观调控政策组合拳,其中证券市场迎来十五年以来首次印花税减半政策,房地产迎来多项重磅利好政策刺激,上广深及多个一二线城市官宣实施“认房不认贷”,改善性需求将得到直接受益,央行和金管局也连发下调住房商贷首付及二套比例以及降低存量首套住房贷款利率政策,或短期极大地提振楼市成交量并促进房地产开发投资意愿的回升,维稳资本市场信心,同时也将一定程度上减轻购房者的还贷压力,提振居民消费水平,拉动国内总需求的实质性改善。本次楼市降利率和首付比例的力度和政策出台的速度体现了国家稳地产稳市场扩内需的坚定决心,部分一线城市楼盘销量呈现井喷式上升,政策效果十分显著。8 月 LPR 虽然呈现非对称下调且整体幅度低于预期,但一年期下调 10 个基点也体现了央行“稳增长”基调下充分支持实体经济发展,降低中小企业融资成本的态度。人民币汇率迅速收复 7.30 一线,短期或跟随中国经济政策的全面发力带动下进入升值通道。 宏观数据方面,中国 8 月官方制造业 PMI 为 49.7,环比回升 0.4%,生产、新订单指数均环比回升至荣枯线上方,但原料和成品库存均上升,显示制造业的生产活动在边际扩张但终端需求难有起色,整体景气度仍在进一步回升但改善程度有限;7 月工业增加值同比增长 3.7%,1-7 月城镇固定资产投资同比增长 3.4%,7 月社零增速同比 2.5%,出口延续负增长同比下降 14.5%,增速均低于预期,显示整体国内经济的三驾马车仍然负重前行,国内经济基本面仍然在筑底寻求向上修复的阶段。整体上,我们预计 7 至 8 月的国内经济数据或已经见底,一方面是基数效应在四季度将进一步走弱,另一方面国内宏观政策的超预期发力将对短期维稳资本市场信心、提振工业企业扩张投资以及居民消费端的改善形成较强预期支撑,房地产销售的回暖或将带动楼市开发投资的意愿回归从而提振有色金属以及铜四季度的需求预期。

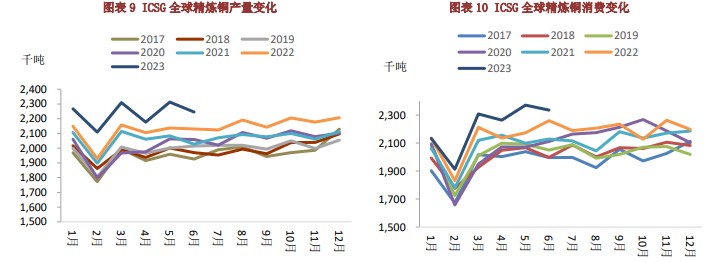

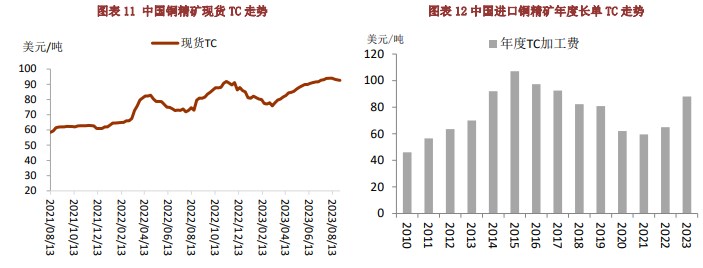

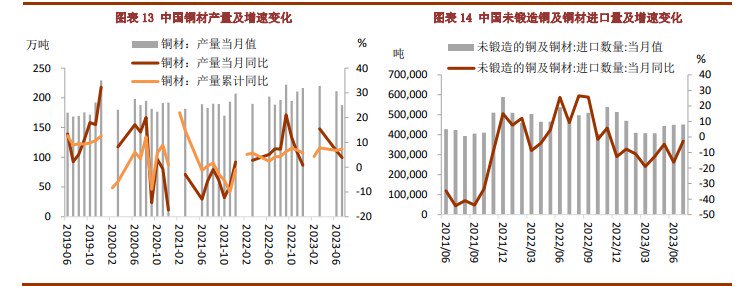

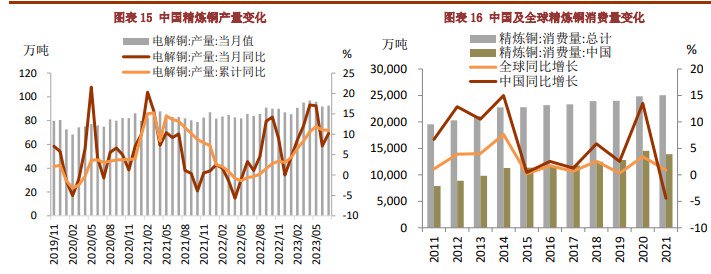

三、基本面分析 1、四季度精矿需求回升,现货 TC 高位震荡 8 月进口铜精矿现货加工费 TC 指数维持高位,基本维持在 93-94 美元/吨区间内,8 月下旬小幅回落,主要由于 8 月全球矿山干扰率较低,海外新建项目产能投产进程顺利供应仍然较为宽松,但 9 月国内白银有色有熔炉投料计划,大冶计划 10 月恢复生产等对铜精矿的需求预期增加。 新项目投产进度方面,泰克资源位于智利的 QB2 项目二季度铜精矿产量为 0.29 万吨,目前 1 号产线运行良好,符合预期,2 号产线正在调试中,同时精矿管道、精矿过滤厂和储存系统正在港口运营,由于短期 2 号线施工和调试的延误,今年 QB2 项目的指导产量已下调至 8-10 万吨。 英美资源财报显示,其今年第二季度矿产铜达 20.91 万吨,同比增长 56%,其中旗下位于秘鲁的奎拉维克项目上半年产量达 13.78 万吨,环比增加 32%,目前该项目尾矿坝增长阶段正在按计划进行,该项目预计全年产量 31-35 万吨。旗下位于智利的 Collahuasi(科亚瓦西)铜矿二季度产量达 13.02 万吨,环比持平。 紫金矿业旗下的卡莫阿铜矿上半年实现矿产铜 19.7 万吨,其中二季度生产铜 10.4 万吨,连续刷新产量记录。卡莫阿铜矿一期和二期选矿厂目前单日处理量达 2.9 万吨,创下全新纪录,相当于 980 万吨铜的年化产能,远高于今年 2 月一期和二期选厂扩产后的 920 万吨/年的处理能力;同时,月度平均回收率高达 87%,超越一期和二期选厂回收率的设计指标。目前三期项目正在顺利推进,包括建设非洲最大的铜冶炼厂,在卡莫阿三期扩建完成后,未来 10 年平均产量将提升至约 62 万吨/年,使卡莫阿铜矿成为全球第四大铜矿山以及非洲大陆最大铜矿。8 月紫金矿业斥资 16.5 亿元收购西藏大型铜矿朱诺铜矿的相对控股权,改项目保有铜金属量为 220 万吨,平均品位约 0.62%。 力拓旗下位于蒙古的 OT 铜金矿上半年矿产铜达 8.5 万吨,同比去年增加 2.5 万吨,地下矿的开采进程较为顺利,预计全年将贡献增量 5 万吨左右,预计从 2028 到 2036 年,OT 露天和地下矿场年总产量将达 50 万吨。 洛阳钼业位于非洲刚果的 KFM 混合湿法项目二季度投顺利投产同时也已基本达产,财报数据显示上半年 KFM 铜金属产量为 2.98 万吨,大幅超越第一季度产量,今年 KFM 指引产量为 8 万吨,同时伴随 2.5-3 万吨的钴产量。旗下 TFM 混合项目东区氧化矿选矿生产线近期投料试车成功,今年上半年,TFM 混合矿中区项目已实现短流程投料试车,洛钼将全力推进 TFM 达产甚至超产的任务目标,并冲击全球十大铜矿。 根据智利国家统计局数据显示,智利 7 月铜产量达 43.4 万吨,同比增加 0.94%,环比小幅回落,7 月输送给中国的铜精矿数量明显下降,主因几大主要矿区的项目产量迟迟未恢复至往年同期水平。Codelco(智利国家铜业公司)7 月产量为 12.47 万吨,同比下降 2.6%,其中 Escondida(埃斯康迪达)铜矿 7 月产量仅 8.24 万吨,同比增长 1.2%,大幅低于往年同期,英美、嘉能可联合控股的 Collahuasi(科亚瓦西)铜矿 7 月产量回升至 5 万吨,同比增长 5.7%,与此同时,由于 Codelco 铜产量的长期下滑将接受智利国会委员会的调查,调查重心将关注包括特恩尼特以及丘基卡马塔地下矿在内的多个项目延误和延迟规划等问题。 2、国内精铜产量保持稳定 根据 ICSG公布的数据显示,2023 年 6 月全球精炼铜产量为 225 万吨,消费量达 234 万吨,6 月精炼铜短缺 12 万吨,1-6 月全球精炼铜过剩 12.3 万吨,而去年同期为短缺 19.6 万吨。 根据 SMM 调研数据显示,7 月我国精铜产量达 92.59 万吨,同比增长 10.2%,环比增长0.9%,高于预期的 90.2 万吨。进入 7 月以来,国内冶炼厂产能利用率维持较高水平, 7 月炼厂检修较为集中,导致产量环比 6 月小幅回落。 根据 Mysteel 对国内电解铜冶炼企业近期生产的和检修计划调研数据显示,从国内新扩建项目进度来看,大冶阳新弘盛铜业进展顺利,6 月已顺利达产,上半年累计生产精铜 13.8 万吨,预计全年产量将达 36 万吨;江铜国兴新建精炼项目 6 月中下旬已有精铜生产出来,预计 8 月份满产;老线复产方面,祥光铜业上半年复产顺利,目前 40 万吨精炼产能维持满负荷运行,预计今年产量在 36 万吨左右,比去年提高 10 万吨;被中金岭南收购后的东营方圆年产能逐步提高至 40 万吨,且 8 月份短修已经结束仅对产量影响 0.5 万吨,总体去去年提高 11 万吨。 白银有色的 20 万吨精炼项目又将熔炉投料计划提前至 9-10 月。 检修方面,大冶有色 10 万吨老线计划 10 月份复产,预计整体影响产量 10 万吨左右; 8 月除大冶外几乎没有额外检修计划,进入 9 月以后,铜陵金冠 9 月计划短修 15 天,预计减产 1 万吨;金隆铜业 9-10 月计划检修 30 天,预计减产 1 万吨;富冶和鼎 15 万吨老线 9 月计划检修 35 天,预计减产 1 万吨;广西南国铜业取消检修计划,预计带来 3 万吨的产量回补。 整体来看,8 月国内新建项目产量释放普遍符合预期,老线复产进程顺利,检修影响产量较少,预计 8 月国内精铜产量将回升至 95 万吨以上。

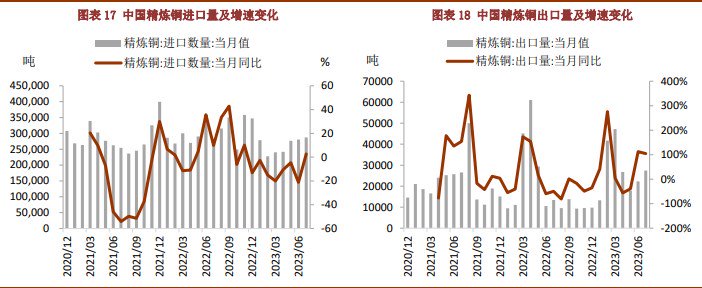

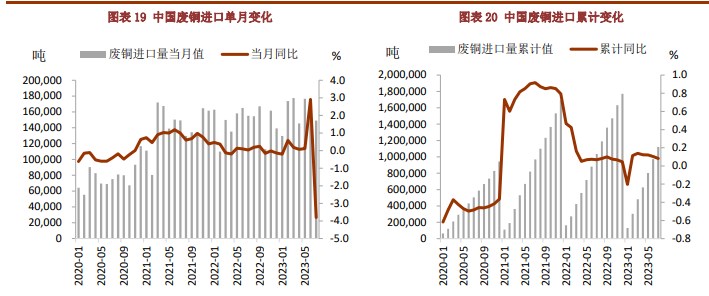

3、8 月进口量边际将持续改善 根据海关数据,我国 7 月我国未锻造铜及铜材进口量 45.1 万吨,同比下降 2.7%;铜矿砂及精矿进口量 197.5 万吨,同比上升 3.89%;7 月精炼铜进口量 28.7 万吨,同比涨幅 2.78%,为今年以来的首次正值,今年 1-7 月累计进口量 183.3 万吨,较去年同比下降 10.6%。 进入 8 月以后,国内终端消费保留了季节性淡季特征,直至 8 月下旬初端加工用铜需求才有所回暖,但 8 月进口量整体增幅不及预期,且部分货源到港后直接发往下游对国内显性库存的贡献较少,现货升水重心偏高也印证了短期供应现实偏紧的问题。8 月初现货进口窗口亏损较大,贸易商难以觅得良机锁定比价,8 月中下旬进口亏损逐步缩小逐步靠近盈亏平衡线将带动进口商积极开展进口业务,8 月俄铜和非洲铜的到货量仍然较大,非洲湿法铜船期稳定均陆续到港进行进口报关,保税区清关量也持续回升,整体 8 月进口货源供应较为充沛,8 月沪伦比值剔除汇率因素后,在内外库存结构性分化的条件下仍然维持高位,预计 9 月初进口窗口仍有阶段性的打开空间,预计 8-9 月进口量将延续回升态势,但整体进口改善程度或有限。

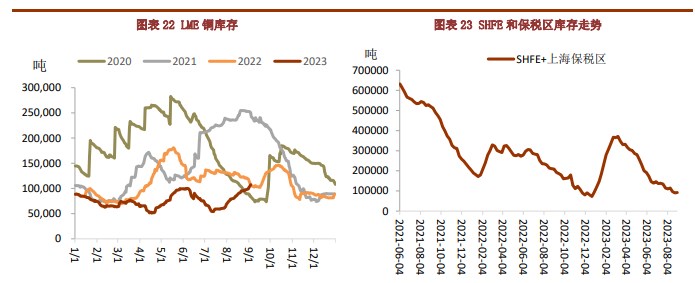

4、国内库存低位下探,海外库存持续攀升 进入 8 月份,国内库存缓慢下降,海外库存高位持续爬升,内外结构分化,全球显性库存仍然低位徘徊。随着国内淡季累库预期被证伪,近月 BACK 结构持续走扩,海外 0-3 维持着较大的 C 结构。 截止 8 月 25 日,LME、COMEX 和 SHFE 三大交易所的库存分别为 9.75 万吨、3.49 万吨和 4.06 万吨,合计 17.3 万吨,月环比略上升 2.3%,全球显性库存维持低位运行,LME 注销仓单比例 8 月降至年内新低叠加 LME 库存反弹至 10 万吨的年内高点附近,推动伦铜 0-3 升水结构维持较大 C 结构,随后 LME 库存边际增量对 C 结构的弹性逐渐下降,月末 C 结构收窄。LME 亚洲库库存维持在 3.5 万吨,整体变化不大,主要增量来自于欧美地区。 截止 8 月 25 日,国内铜显性库存(SHFE+上海保税区)为 9.1 万吨,环比 7 月下降 2.37 万吨。其中 SHFE 总库存降至 4.06 万吨,环比 6 月下降 2.07 万吨,上海保税区库存 5.05 万吨,环比 7 月下滑 0.3 万吨,整体国内库存 8 月仍在低位下探,主因 7 月国内产量边际下滑,炼厂集中检修对废铜和阳极板的需求力度较大,以及 7-8 月的进口增量边际改善不及预期,难以国内显性库存形成有效补充。目前海外精铜供应已逐步恢复,虽然东南亚部分炼厂仍在停检状态,但欧美检修干扰率较低,在进口窗口处于阶段性开放的节奏下,部分非标非洲湿法铜和俄铜货源直接进入国内市场销售,没有注册进入交易所和保税区的迹象,因此在低库存的背景下,8 月国内供需仍然能维持长时间的紧平衡,月差结构仍坚挺维持 BACK 结构,LME 亚洲库也难有较大幅度的累库预期,保税区库存在全球显现库存较低以及融资铜需求减弱的拖累下难以形成较强的累库预期,9 月国内库存或将从紧平衡逐步过渡至宽平衡结构期间有累库预期。

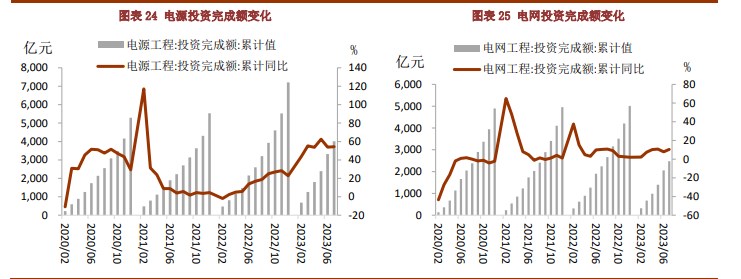

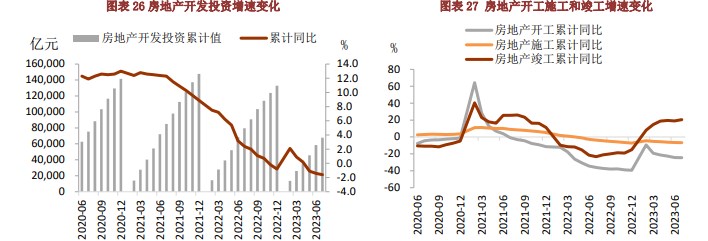

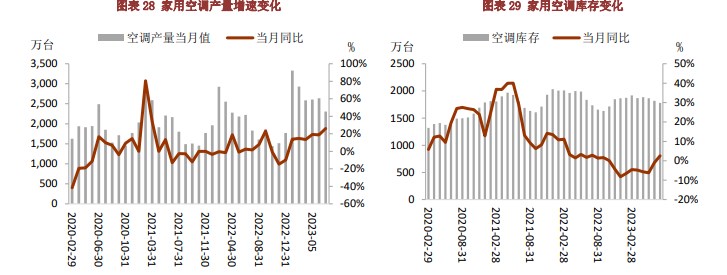

5、新能源产业高速增长,传统行业现实偏弱预期增强 电网投资完成额同比增速平稳 国家统计局数据显示,1-7 月我国电网投资完成额 2473 亿,同比增长 10.4%。1-7 月我国电源工程投资完成额 4013 亿,同比增长 54.4%,其中,太阳能发电 1612 亿元,同比增长109%,核电 439 亿元,同比增长 51%,风电 960 亿元,同比增长 40.3%,今年特高压和储能电网订单增速明显,中低压电网订单增速稍显乏力,由于线缆用铜量大多集中在中低压,整体电网投资增速对精铜消费的提振或较为有限,整体保持平稳。 光伏保持高增长,风电增速偏弱 中国光伏工业协会的预计,2023 年我国光伏新增装机量将达到 120GW,7 月新增装机量达 18.7GW,1-6 月累计完成 97.2GW,同比增长 158%,完成率已超过 80%,或提前完成今年目标。受产业链成本重心下移的推动,我国 1-7 月的光伏组件产量同比增长 46%,出口方面产业链下游的组件和逆变器出口形势仍然强劲。我国 7 月新增风电装机量 3.3GW,1-7 月累计新增装机量 26.3GW,累计同比增长 76%,受黑色产业成本较高等影响,风电新增装机总量仍较为低迷。整体来看,光伏受成本推动下年内装机量需求将持续增加且总量或超出市场预期,风电增速仍然偏弱或继续维持弱复苏。 房地产迎来重磅利好政策,楼市信心短期维稳 国家统计局数据,1-7 月我国房地产开发投资累计总额 6.77 万亿,累计同比下降 1.6%。 1-7 月我国商品房销售面积累计达 6.65 万平方米,同比下降 6.5%,其中住宅销售面积为 5.76 万平方米,同比下降 4.3%,房地产新开工面积累计为 5.69 万平方米,同比降幅继续扩大至 24.5%,房地产竣工面积达 3.84 万平方米,累计同比增长 20.5%。 8 月中下旬,房地产重磅利好政策频出,一是央行超预期下调住房商贷首付比例,二是多家大中型银行降低首套存量房贷利率,无论是房企或购房者都将从上述利好组合拳政策当中获益,再叠加多个一二线和省会城市宣布实施“认房不认贷”,短期或将极大地刺激楼市量价的回升,从而进一步提升房地产投资开发的力度,居民端也将进一步释放购房的合理需求,充分享受还贷压力的减弱并一定程度增加购房以外的消费支出,本轮地产的政策组合拳的出台力度和速度是远超市场预期的,短期将极大地维稳楼市信心,稳定我国三季度经济基本盘。 空调排产稳步回落,销售旺季临近尾声 国家统计局数据显示,2023 年 7 月我国家用空调产量达 1645.3 万台,同比增长 32%, 7 月家用开空调销量为 1660.9 万台,同比增长 22.9%。其中内销 1175.5 万台,同比增长 27.6%,出口量小幅降至 485.5 万台,同比增长 12.9%,截止 7 月底,家用空调工业库存为 1779.7 万台,同比增长 2.5%。 产业在线数据显示,我国 7 月家用空调排产 1312 万台,较去年同期产量增长 14.7%,空调排产高峰期已过,产量回落明显,但同比往年仍有增量,预计 8 月铜管开工率将快速回落。厄尔尼诺现象、稳增长扩内需、发改委鼓励家电企业开展回收利用以及竣工带来的刚性需求推动了今年二三季度消费的高速增长,8 月为新旧冷年的交替阶段,也预示着今年空调销量旺季已临近尾声,终端消费将逐步趋于平淡,从近期生产端的数据来看,中小厂商排产下滑明显,大型企业维持平稳也有小幅回落,下半年空调市场将难以维持上半年的产销高增速,对精铜消费的边际改善力度逐步减弱。 汽车产销平稳,新能源车销量延续高增长 中汽协数据显示,我国 7 月新能源汽车产销量分别为 80.5 万辆和 78 万辆,同比分别增长 30.6%和 31.6%,7 月市场占有率达 32.7%,1-7 月新能源汽车销量累计达 452.6 万辆,同比增长 41.7%。1-7 月我国汽车总产量达 1565 万辆,同比增长 7.4%。乘联会预计 8 月狭义乘用车销量至 185 万辆,环比+4.7%;其中新能源汽车零售约 70 万辆,环比增长 9.2%,渗透率达 37.8%。8 月中旬乘用车市场的总体折扣利率为 18%,终端优惠得以延续,三季度是各大厂商完成全面目标的关键阶段,新能源主力新品已经开始放量。 政策上发改委引发《关于促进汽车消费的若干条措施》,其中包括优化汽车限购政策管理、持续以旧换新、加快培育二手车市场发展、加强新能源汽车配套设施建设以及降低新能源汽车的购买和使用成本,加大汽车消费金融服务等,预计整个三季度新能源汽车将在政策刺激下保持较快增长。 传统行业现实较弱,新兴产业增速较快,政策刺激下旺季回暖预期强化 需求端整体来看,光伏和新能源汽车将继续保持较快增长,电网和电源工程投资增速将稳中有力;房地产有较强的复苏预期,白色家电产量平稳回落,电子产品和机械类用铜没有增量,风电增速偏低,燃油车产销将逐步减速,整体传统行业终端消费增量短期有限但有较强的增长预期,新兴产业增速较快但用铜总量有限,整体 8 月终端消费延续淡季特征但仍有一定韧性,随着国内宏观调控政策的不断加码,旺季的需求回暖预期正在不断强化。

四、行情展望 宏观方面,9 月美联储暂停加息的预期基本确定,鲍威尔维持谨慎的货币政策立场,美国经济数据短期回落或将减缓美联储未来紧缩周期的脚步;近期央行、发改委等部门打出宏观调控政策组合拳,楼市迎来多项重磅利好政策刺激,短期或极大地维稳资本市场信心,促进国内总需求的实质性改善。 基本面来看,9 月国内精矿需求预期回升,TC 高位震荡;国内产量保持稳定,进口边际持续改善,国内精铜供应趋于宽松。需求端,传统行业需求现实较弱但复苏预期较强,新兴产业用铜增速较快但总量有限,预计 9 月需求将在国内政策的带动下有较强的修复预期。库存结构来看,国内库存低位下探,海外库存持续攀升,全球显性库存重心偏低仍对铜价有一定支撑。 整体来看,我们认为欧美央行短期维持谨慎的货币政策立场对铜价影响或偏中性,当前国内宏观政策调控的持续发力短期将极大地维稳资本市场信心,楼市较强的复苏预期将拉动建筑和家电板块的用铜增速回升,与此同时,国内较低的显性库存水平仍然支撑铜价,预计铜价将进入震荡偏强走势。 预计 9 月份铜价将震荡偏强运行,沪铜主要波动区间在 68000-71000 元/吨之间,伦铜的主要波动区间在 8300-8800 美元/吨之间。 风险点:通胀回落不及预期,海外央行延续激进式紧缩政策。 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);