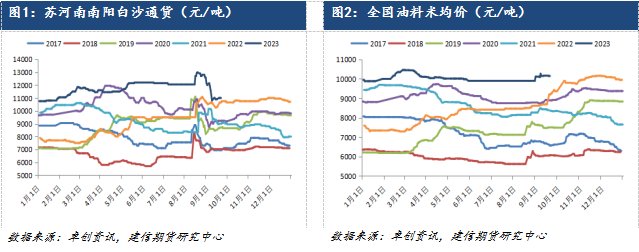

建信期货研究服务 期货从业资格号:F3076808 目前花生正值收获上市期,本文旨在梳理23/24年度供需基本面情况,并提示国庆中秋长假期间潜在的风险点及关注要点。 一、23/24年度花生或供需双增 供应端方面的回暖是市场当下普遍的共识,今年春夏播种之际,由于当时通货花生价格处于历史高位,故无论是传统的河南、山东产区还是新兴的辽宁、吉林产区,整体种植积极性都有较大程度的恢复,平均预估面积或有1.5-2成左右的恢复,但略低于2021年的水平。而接下来的生长季,虽然全球进入厄尔尼诺气候,传统上我国夏季可能会出现南涝北旱的问题,但今年春夏我国的天气十分适宜国内农产品的生长,河南及山东主产区在过去90天的降雨量略微高于往年同期,而东北地区虽有2-4成的降雨量偏多,但由于很少有集中性的暴雨导致积水问题,故全国来看,今年单产的提升似乎已基本板上钉钉。在面积单产双增的背景下,今年新季产量或有2成以上的增长,具体产量要等上市后有个大致的数,但或许会逼近2021年的水平。 相对来说需求端的争议会更大一些,去年由于大减产导致原料价格较高,而花生油粕价格却达不到相应的涨幅,致使油厂的压榨利润极低,某大厂在春节后就未曾开收,整个行业的收购量也处于历史极低的位置。根据第三方机构数据显示,2023年年初至今,代表性油厂收购花生约29.6万吨,去年则为134.5万吨,同比降幅约78.0%。虽然没有明确的数据统计,但根据收购量和调研反馈,22/23年度油厂及贸易商大概率处于去库阶段,特别是贸易商手中的花生库存基本维持在历史最低,从这一角度出发,在花生上市后,部分贸易商及油厂是有补库的需求,特别是在大量上量现货落价后,进行适当采购是值得期待的,预计在今年10月至春节前的第一个收购旺季,需求量也将会较上半年有一定程度的提升。 当下的格局是河南等地的春花生已全面上市,今年春花生的量较去年仍然有一定的减少,主要也是由于小麦的价格较好,部分春花生改种小麦加夏花生的模式,收益相对更高。在5月后,通米价格一直维持在12000元/吨的高位,8月春花生少量上市后,由于补库的需求,价格一度高开至接近13000元/吨,而后在供应逐步上量和补库需求暂歇后一路下滑,目前白沙通货米报价基本在10600-11200元/吨,大杂花生在10600-10800元/吨。考虑到夏花生即将大量收获上市,而东北地区的新米预期也将会在十一前后收获,在没有长时间阴雨的天气预估下,预计在大量上市初期,通货花生仍然有部分走弱的空间,根据调研反馈,目前主流的贸易商和农户心理底价是在10000元/吨上方。

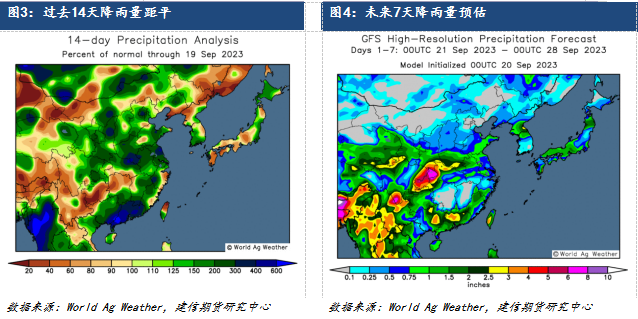

二、国庆节前后风险点及关注点 今年中秋国庆节假日较长,共有十个自然日是无法交易的,故笔者在此梳理出部分需要关注的风险点,也建议投资者们轻仓或空仓过节,降低风险。 1.收获期天气问题 刚刚在上文中就已经提及,夏花生今年是大大增加的,而在天气没有大问题的情况下,预计仍然会施压现货及盘面,这也是目前11、01合约贴水于现货的关键原因。而这一逻辑的关键落脚点便是天气。从过去十四天来看,根据World Ag Weather,河南全省绝大部分地区的降雨量是往年同期的150%-200%,而豫南部分区域更是有4-5倍多的降雨,十分不利于花生的收获及晾晒。未来7天降雨量仍然会保持较多的预估,而河南气象局预计未来15-30天,许昌以南降雨量偏多0-2成、许昌以北偏少0-2成、豫南30~40毫米、其他地区15~30毫米。而且我们需要注意到的是截止9月20日7时河南省土壤水分监测显示,全省近八成测站土壤含水量接近饱和,豫南地区部分农田出现积水,易诱发涝渍灾害,影响后期灌浆和机收作业。可以说这一点在盘面上还并未完全反应,也是容易造成节假日风险较大的一个不确定性因素。另外我们也需关注东北产区的温度及降雨问题,一般在国庆节后东北产区也将陆续上货,冻粒米问题是需要考虑的,但目前天气预报暂时未观测到这一风险。

2.油厂入市意向及价格调整 油厂、特别是大型油厂的收购意愿及态度对于盘面及市场情绪的影响较大。就拿去年来说,9.16日收盘后,鲁花便宣布入市收购,而后一交易日花生期货合约便跳空高开,日涨幅接近300元/吨,这种消息更多是突发性的,也很难进行预测,不排除会有部分油厂在国庆节前或者收假后公布收购标准及价格,盘面相应的波动可能会加大。另外盘面是在10.9号才开始交易,而现货厂商上班时间是在10.7,而此时正值夏花生大量上市和油厂逐步入市的博弈期,本身现货价格就存在大幅波动的可能性,更别说油厂收购价格可能也会较节前调整,正如同当下某大厂较十天前开收价格低了600元/吨,国庆十天后的变动值得警惕。 3.宏观风险 虽然花生是国内供需及国内定价为主的品种,受宏观及国际局势的影响相对小一点,但毕竟身为油脂油料大家庭中的一员,其价格或多或少会与三大油脂、小包装油价格、豆粕(3968, 27.00, 0.69%)价格所影响,宏观因素也需要考虑。正如22年6月份,全球经济衰退风险加剧,美股和大宗商品出现恐慌性抛售,花生也出现千元以上的月度跌幅,要知道这是在去年种植面积大减的背景下发生的,对于一个农产品而言,减种20%甚至更多是十分夸张的利多,然而在宏观的催动下,任何大宗商品都难以独善其身。在今年的国庆中秋长假就需考虑到各类宏观因素的变动,比如9.30日之后美国政府停摆的风险及可能性、9月末USDA对农产品库存数据的报告、俄乌局势、高加索地区纷争、国内PMI数据、美国就业数据等。 三、总结 花生目前的逻辑主线还是比较清晰的,新季供应增幅预计较大,而关于需求的增幅市场上存在一定的担忧,再加上目前通货米价格来到历史的高位区,整年度价格震荡向下是比较普遍的看法,这从远月逐月贴水的价差也可以看出。逻辑上自然是没有太大的问题,但落地到操作层面,仍然不能想当然的一味偏空去对待。就比如刚刚在上文中提到的天气问题、油厂入市、宏观因素等扰动项,除此之外是否可能存在部分油厂为了自身期货盘面上的头寸、或者是主要竞争对手盘面的头寸,先报相对较高的价格带动市场情绪而后严控标准收购,或者逐步降价,也是可能对盘面短期造成冲击的点。故无论如何而言,本次节假日将有10个自然日的空档期,变数较大,建议投资者轻仓或空仓过节。 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);