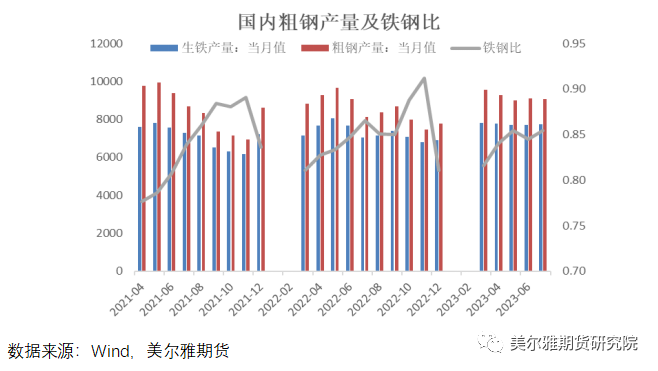

作者:美尔雅期货 黑色小组 纵观黑色系商品,铁矿(837, -15.50, -1.82%)成为领涨八月的明星品种,强现实弱预期格局突出使得铁矿远月合约长期处于大贴水状态不但使得单边做多的安全边际和胜率明显高于单边做空,也使得铁矿跨期正套成为长期稳健盈利的优质策略。2023年铁矿强现实、弱预期的结构仍然十分明显,一方面现实端高需求、低库存,现货货权集中,支撑力较强,一方面远月始终有限产预期的压制。但鉴于时至今日,铁水产量至今仍高位运行,市场对于限产执行力、效果各方面的怀疑都开始加重,本文以粗钢产量平控逻辑入手,分析黑色系品种的强弱关系。 一 粗钢产量平控定量推算 根据统计局公布的数据,2023年1-7月国内粗钢产量6.3亿吨,同比去年增量为2000万吨,而9-12月国内粗钢月均产量为8000万吨,若将产量平控需要完成的减量计划分摊至最后四个月完成,今年9-12月粗钢月均产量则需降为7500万吨,四季度整体在减产量上的压力较大。

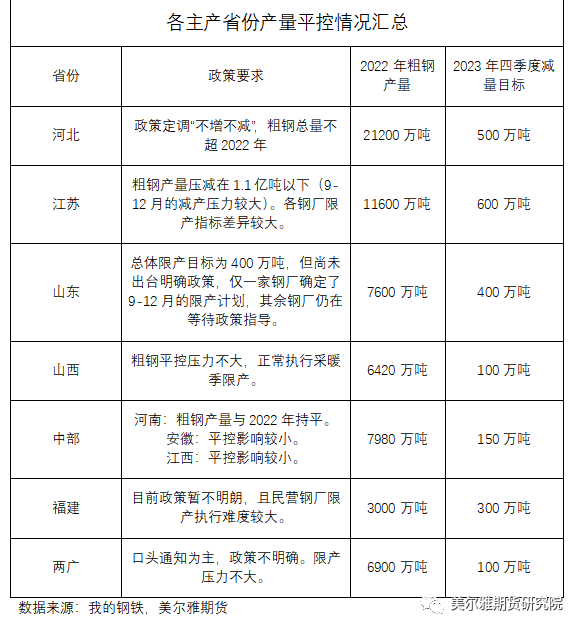

根据钢联统计的各主产省区的平控计划,河北、山东、江苏等省仍然是减产的重点区域,而河北、山东采暖季有常规限产要求,所以限产压力还是主要集中在江苏、福建等南方片区。

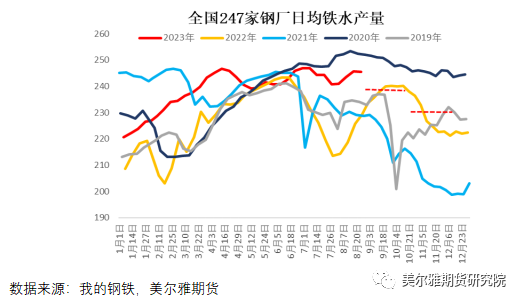

由于产量平控基本以“一地一策、一厂一策”的模式执行,平控方案的具体执行很难被有效的跟踪,政策约束力也明显不足,即使国有钢厂能够按规定执行,民营钢厂的响应仍然不积极,这也是市场上质疑平控政策实际执行力和效果的根本缘由。个人认为,减产在四季度仍会有一个集中加码兑现的窗口期,但是毕竟今年时间已所剩不多,能不能达到与2022年相比产量平控的目标还要打问号。即使不能达到平控的要求,只要周均铁水产量能下降至235万吨左右,月均粗钢产量逐步降至8000万吨附近,对钢材供需平衡的改善仍然会比较明显。分品种看,需求差、效益不好的普材品种,特别是建材品种的产量已经提前压减到低位,而高附加值、效益较好的钢材品种产量仍处于高位,都存在不同程度的供应压力、库存压力,所以减产关键在于后期这些卷板系、品种钢的减产力度。 二 关于粗钢产量平控的节奏 随着钢厂设备升级改造和产能在品种间的调整优化,今年钢厂,特别是长流程钢厂的生产一直较为顺畅,一季度正常复产之后,二季度由于煤焦端的大幅让利,钢厂利润没有出现持续的严重亏损,长流程减产力度不足,铁水产量始终处于高位区间波动,到目前仍然维持在245万吨的高位。8、9月限产仍相对缺乏抓手,决定实际产量水平的仍然是钢厂利润情况,而现阶段由于钢厂利润承压已明显加重,自主压减产量开始增加,并调低亏钱的钢材品种的产量,此阶段铁水还是以品种间调配为主,产量会有小幅压减,但自主减产空间仍然不大,很难将铁水打到240下方,而随着采暖季来临,政策限产有了抓手,北方乃至其他区域的限产力度会明显加大。考虑到更大力度的减产可能只有不足三个月的时间窗口,大概率是很难达到平控要求的减量水平。

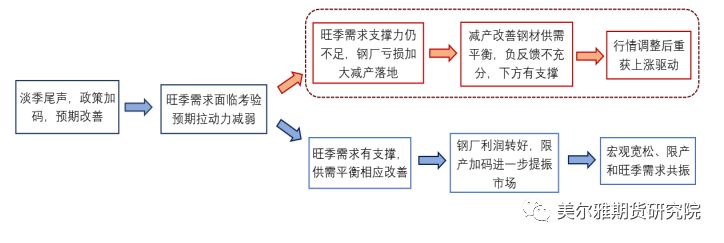

三 限产逻辑对钢材和铁矿的不同影响 今年的粗钢产量平控一直在演绎“狼来了”的故事,一边是声势浩大的喊着限产,一边是铁水产量倔强的继续攀高,叠加铁矿现实产业层面看确实较钢材明显偏紧,所以目前看仍然是铁矿领涨、钢材跟涨的局面,想要看到这种局面实实在在的转变,就需要限产实实在在的落地,削弱铁矿的需求刚性,改善钢材的供需平衡,才能够带动钢材的补涨。那是否意味着矿价会有比较大幅的回落呢?答案也是否定的。历史已经一次次证明,限产并不构成铁矿的利空,铁矿的真正利空只有成本崩塌和成材—炉料形成负反馈两种路径。铁矿成本崩塌在于矿山供应端,是小概率事件,成材—炉料负反馈的前提是钢厂无法忍受持续亏损的压力下压减产量引发的连锁反应,核心在于钢厂持续亏损无解。如果减产帮助钢厂改善供需平衡和盈利,则对于主流资源紧张、结构性矛盾突出的铁矿而言,仍然是易涨难跌的状态,只是上涨流畅性较前期下降。 在目前的时间点,钢厂利润已经持续受炉料压制,亏损面扩大,间接反映矿强材弱的局面已经拉扯到比较极限的位置,后期走势的关键仍在于成材的逻辑。若九月成材需求不能顶,则将出现成材季节性旺季证伪,钢厂自主减产开始兑现,这时形成一个阶段性的负反馈过程,但是宏观强刺激和限产支撑下,这轮调整的时间和空间都不大,减产到一定程度,成材将重获上行驱动。若九月成材的需求稳中有增,则更不可能给出理想的多头加仓机会,成材的调整会更有限,上行驱动也更突出。

综上所述,个人认为以炉料,特别是铁矿作为主驱动的上涨过程已到尾声,短期将验证成材需求的承接能力,但纵使旺季需求证伪,下跌空间也不大,最终还将随着成材端的减产,步入到下一个上涨通道。而下一个上涨通道主要由限产落地驱动,转为成材领涨、炉料跟涨的状态,盘面利润只有靠限产才能获得修复的驱动,而铁矿尽管很难大幅回落,但上行的流畅性下降,波动增大。 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);