CFC金属研究 重要提示:本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

作者:唐惠珽 中信建投期货黑色分析师 期货交易咨询从业信息:Z0019171 本报告完成时间 | 2023年08月27日 本期策略

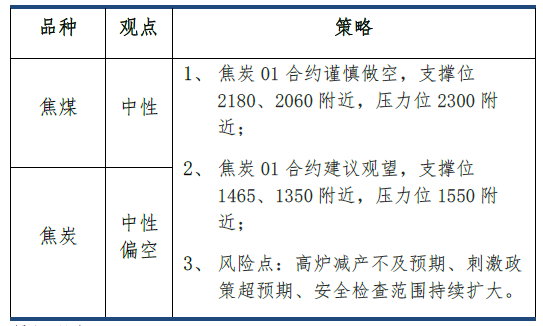

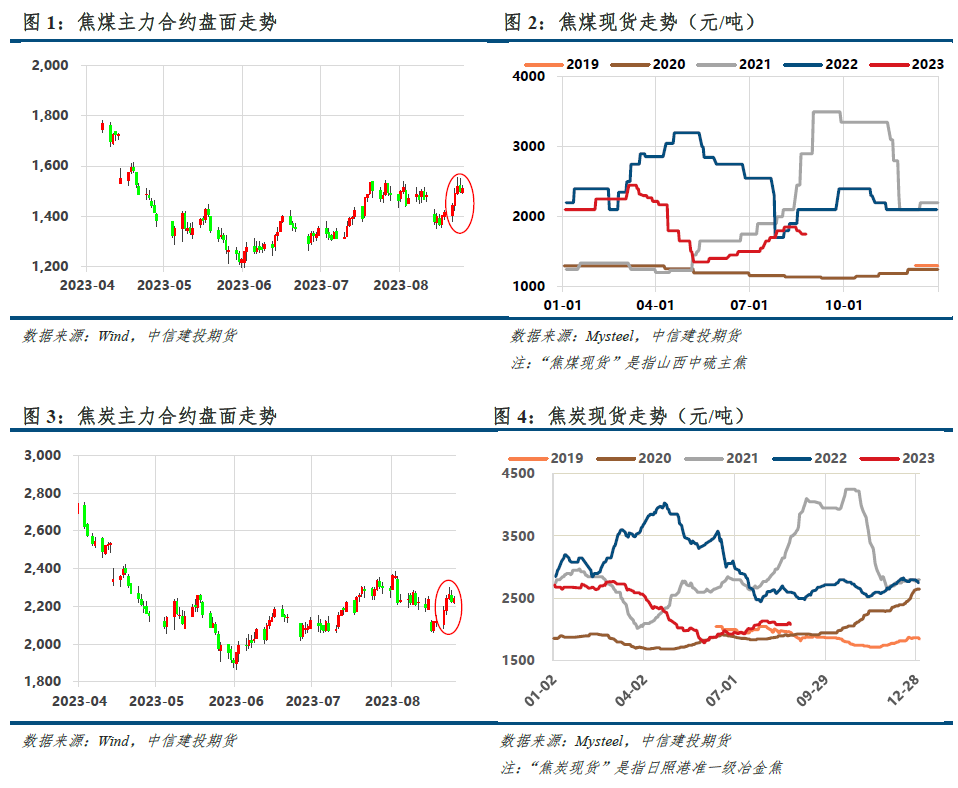

最新观点: 宏观经济仍在磨底阶段,终端需求仍无起色,部分地区出台粗钢压减政策,铁水产量预期下行,但现阶段仍处于高位。主流煤矿逐步增产,部分煤矿结束安全检查,煤价上涨驱动已被削弱,成本支撑松动。在焦煤(1519, 10.00, 0.66%)不再强势、终端需求偏弱的背景下,利润再分配带来的做空驱动仍有效,预计焦价再跌200元,焦钢毛利差才能回落至0%附近,对应现货折仓单价格2050元。 我们判断9月底,旺季预期证伪,粗钢压减逐步落地,铁水产量实际转向,将促使双焦再次寻底。然而,双焦01合约离交割尚远,资金与预期交易权重高于基本面,需继续追踪安全检查范围是否持续扩大。考虑第四季度双焦存在多个供应炒作热点,中期可考虑择机逢低做多01合约,窗口期在9月中下旬。 利多因素: 1. 铁水产量仍处于高位,平控预期短期证伪; 2. 煤焦库存偏低,且Q4存在较多供应变数; 3. 环保安全权重提升,扰动国产煤供应; 利空因素: 1. 宏观经济仍在磨底阶段,终端需求仍无起色; 2. 主流煤矿逐步增产,中蒙口岸日通关创新高; 3. 焦钢毛利差高位略降,利润分配矛盾仍在。 上期策略回顾: 焦钢毛利差升至10%,利润分配矛盾加剧 正文 01 行情回顾 本周,山西太原、晋中等地突发煤矿事故,区域新增2000万吨煤矿产能停产整顿,市场情绪被点燃,焦煤带动黑色板块强势上涨。与此同时,铁水产量高位暂稳,但终端需求不佳,高炉利润恶化,下游对高价原料接受度降低,焦煤现货继续下调,焦价首轮调降落地,部分焦企抵制调降,双焦期货整体偏强运行。 截至8月25日,盘面焦煤主力合约收盘价1509点,环比上周+6.72%,山西中硫主焦煤出厂价1750元/吨,环比上周-50元/吨;盘面焦炭(2242, 10.50, 0.47%)主力合约收盘价2241点,环比上周+5.73%,日照港准一级冶金焦出库价2080元/吨,环比上周暂无波动。本周,焦炭出口外贸订单价格、炼焦煤价格指数触顶回落,进口海运煤价格仍在继续攀升。

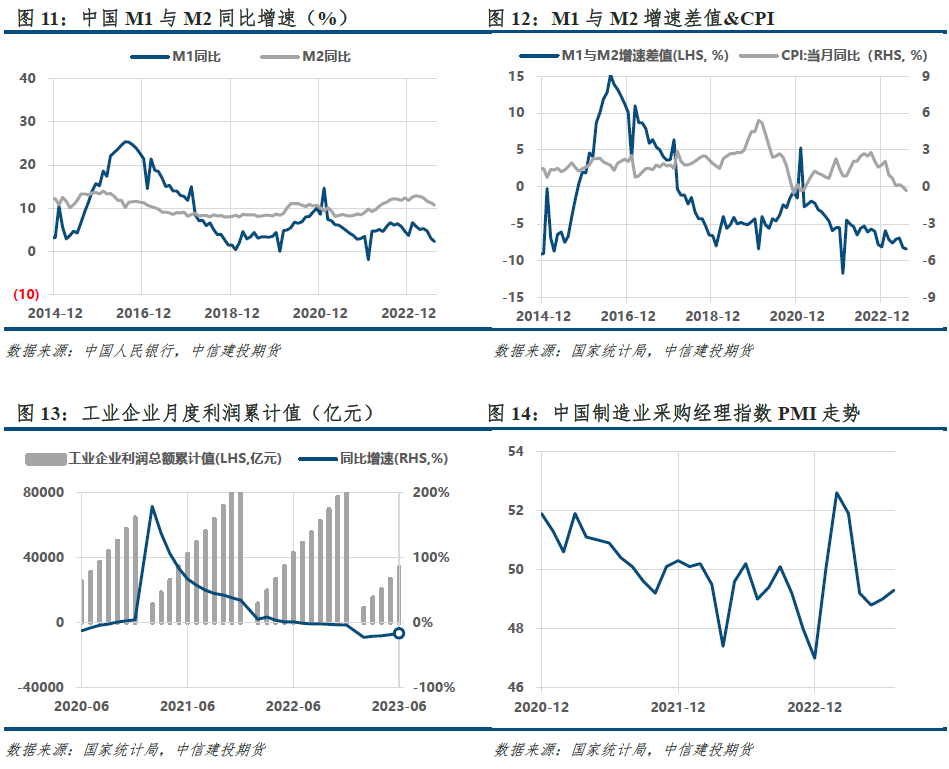

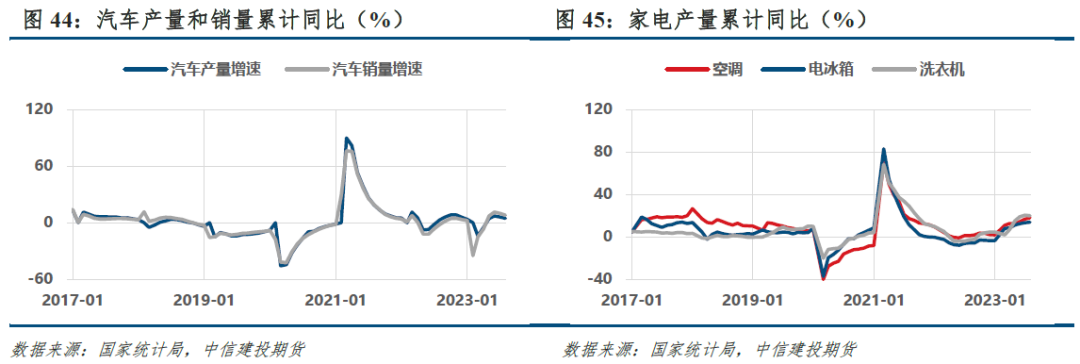

02 宏观数据

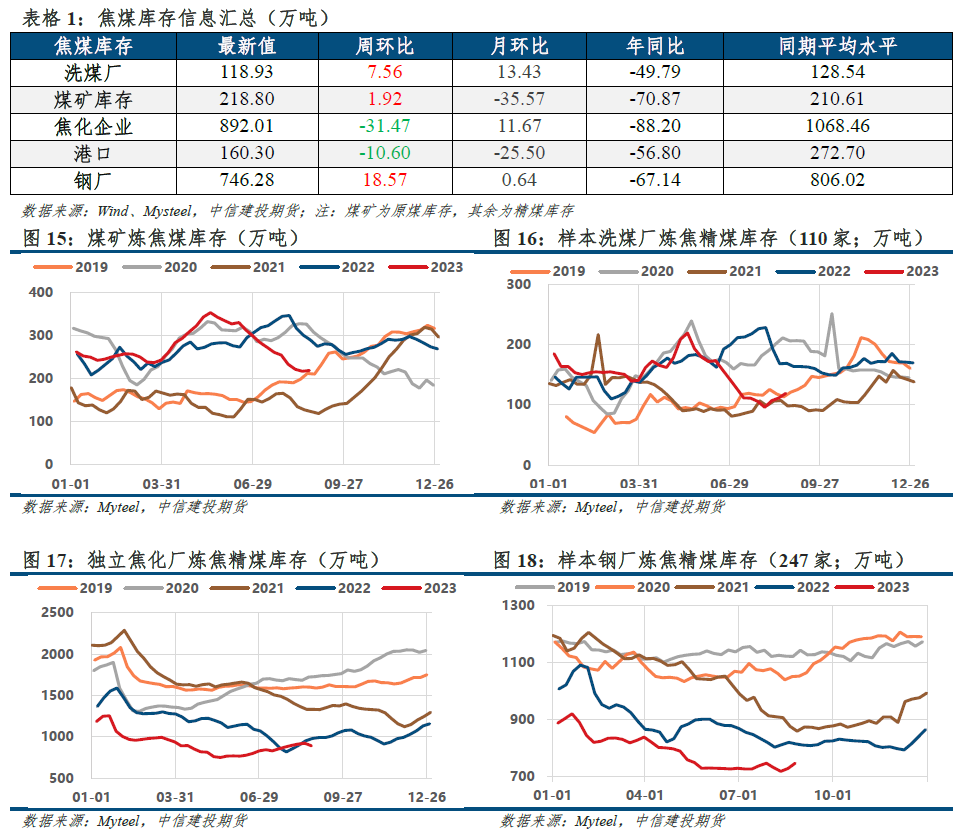

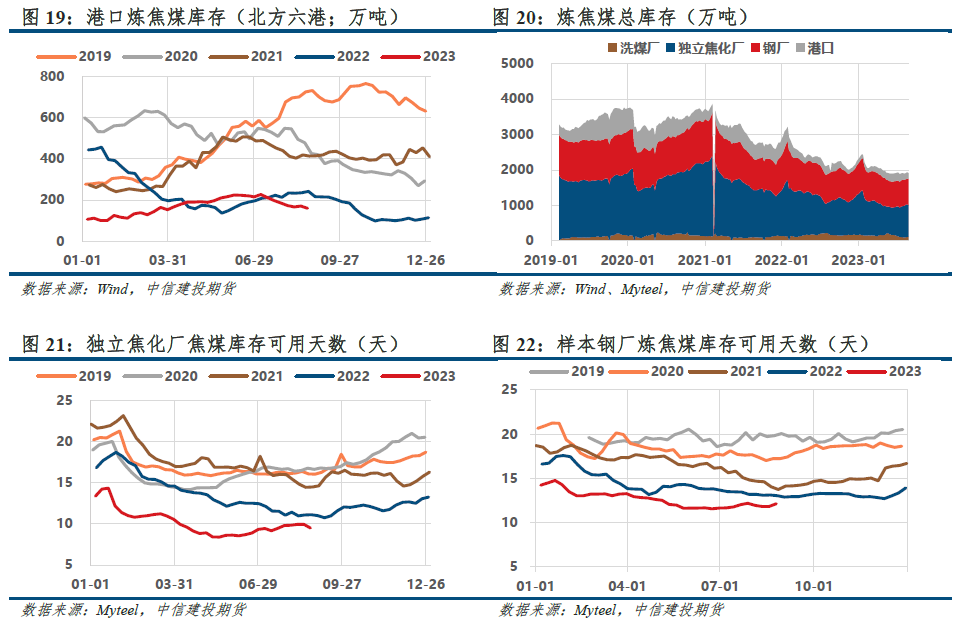

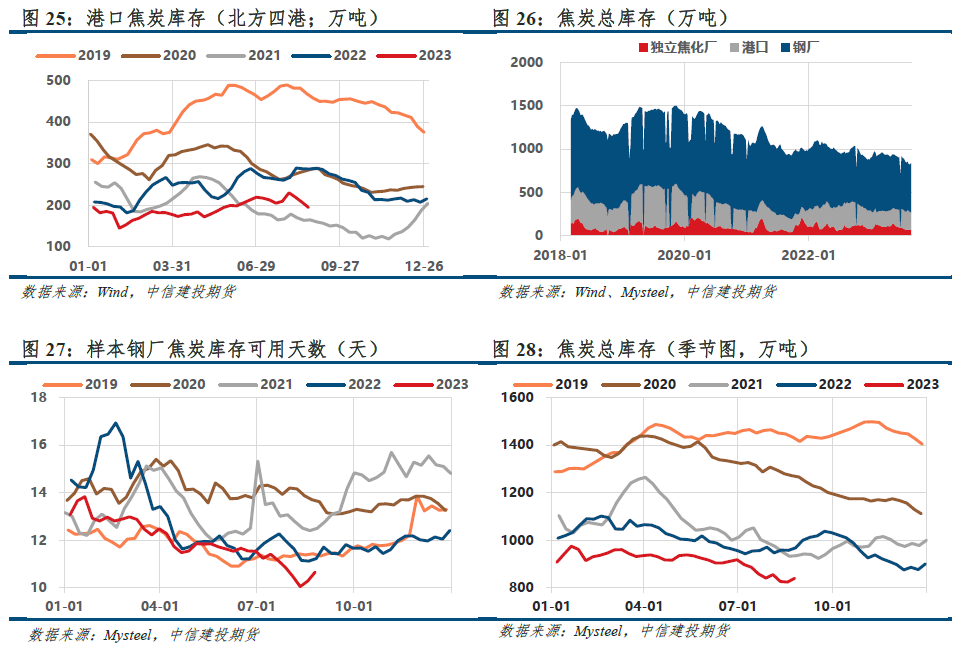

03 双焦基本面数据 3.1 钢厂采购积极性增强,上游有累库迹象 焦煤:本周,煤矿、洗煤厂库存累积,钢厂加速补库,焦企、港口显著去库;整体库存有所下滑,焦钢厂内炼焦煤库存可用天数分化,焦煤库存驱动中性。

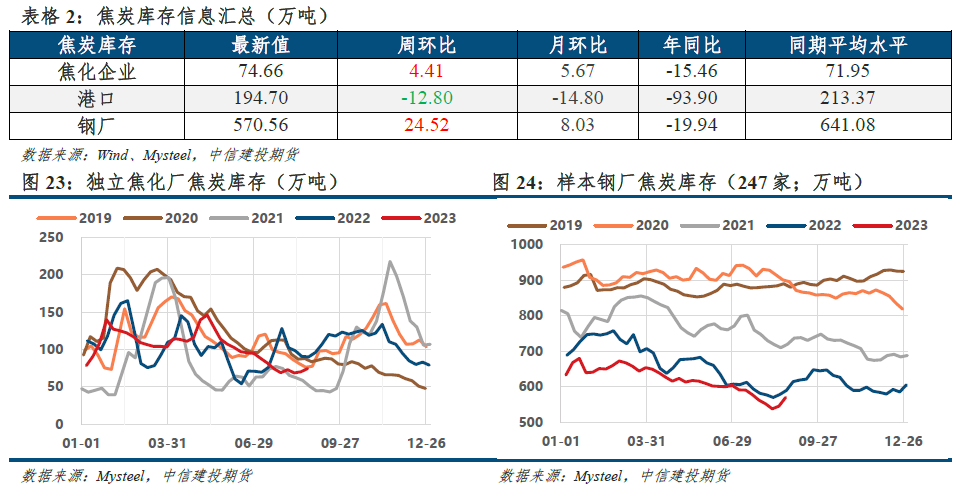

焦炭:本周,焦企库存续增,钢厂采购积极,港口库存仍在下滑;整体库存转增,钢厂场内焦炭库存可用天数增加,焦炭库存驱动向下。

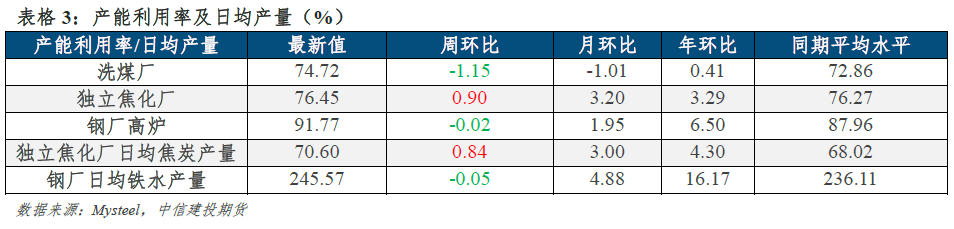

3.2 铁水日均产量高位,焦钢产量比反弹 本周,焦化厂产能利用率有所回升。本周,宏观预期偏弱,高炉盈利恶化,钢厂高炉部分复产,铁水产量高位暂稳;煤价触顶回落,焦价首轮调降落地,吨焦利润可观,焦企开工率有所改善,焦钢产量比回升。煤矿正常生产,供应逐步恢复;中蒙口岸日通关车数达到1400车,海运煤放量驱动减弱。

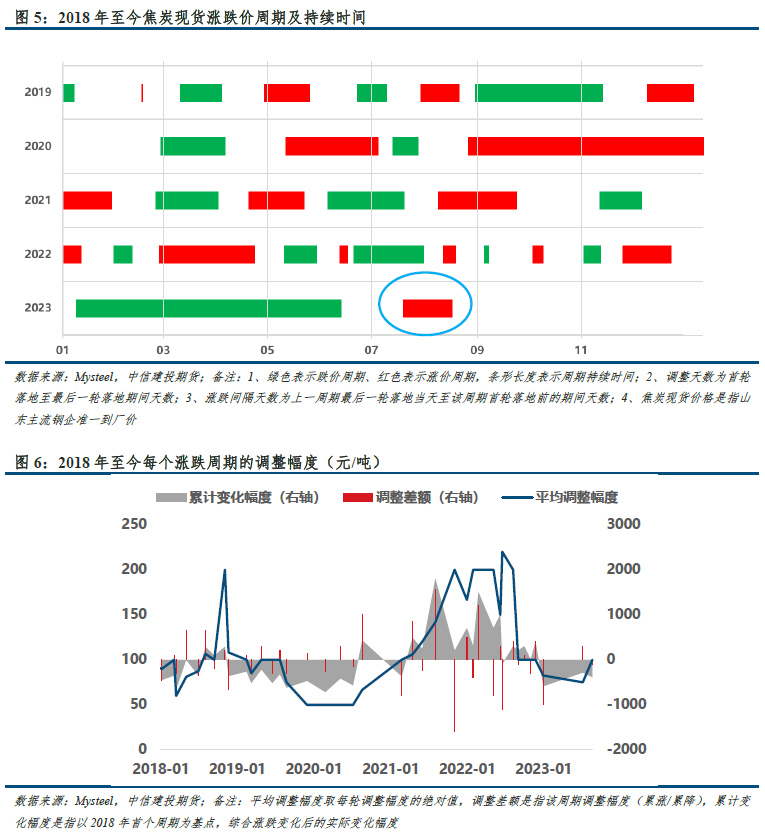

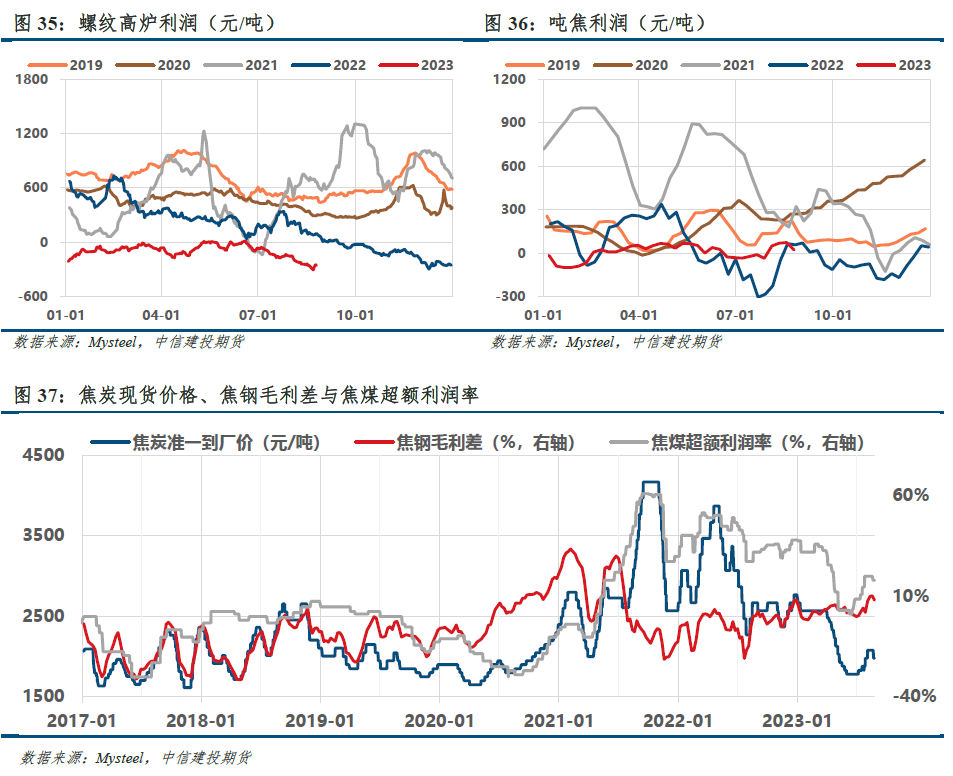

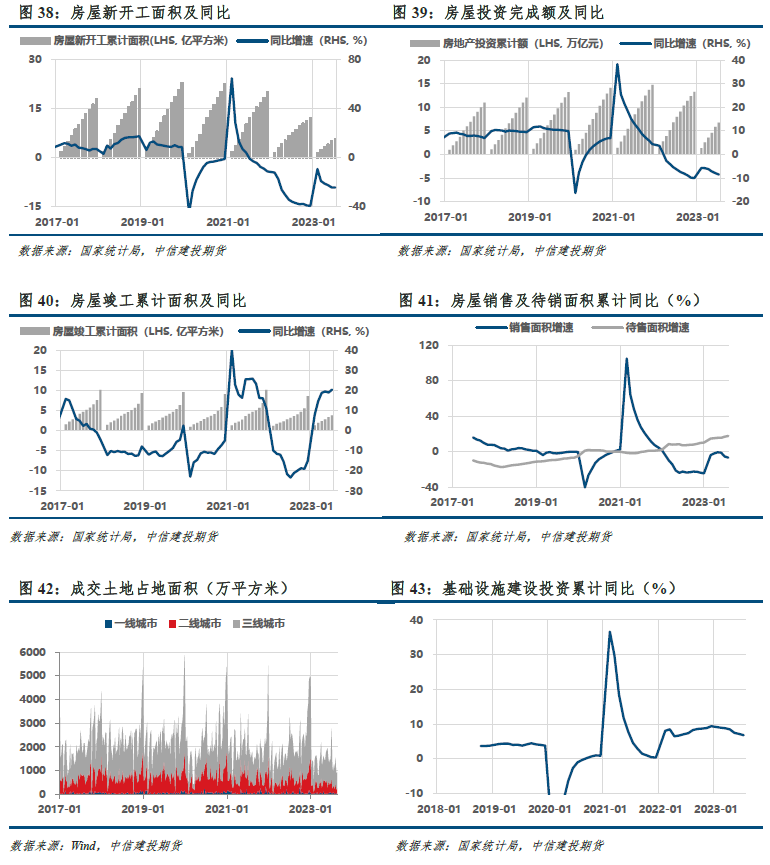

3.3 焦钢毛利差高位略降,利润驱动向下 终端需求仍无起色,宏观政策预期摇摆,铁水日均产量高位,钢材价格震荡偏弱,钢厂周度螺纹高炉亏损走扩至-273元/吨附近(-54);区域煤矿事故频发,焦煤整体供应边际趋松,焦煤利润小幅回吐,中间环节谨慎观望,成本支撑松动,吨焦利润可观;焦钢产量比反弹,焦钢毛利差高位回落至8%附近,焦煤超额利润率回吐至18%。在焦煤不再强势、终端需求偏弱的背景下,利润再分配带来的做空驱动仍有效,预计焦价再跌200元,焦钢毛利差才能回落至0%附近,对应现货折仓单价格2050元。 第四季度双焦供需预测更新: 目前,螺纹高炉利润与铁水日均产量的相关度愈发走弱,即将进入9月,行政指令强制粗钢平控的可能性也在降低。最新数据显示,前7个月粗钢产量累计同比增长2.5%,生铁产量累计同比增长3.5%,可见短流程生产降幅明显。若执行粗钢产量平控,8-12月粗钢产量同比需下滑4.3%,钢联口径的日均铁水产量需维持在207万吨下方,铁水日均产量当前水平246万吨,有14%的下滑空间。前期,我们判断夏季(7-8月)短流程难有复产,铁水或继续高位运行,符合实际情况;展望后市,9月底需求证伪后,负反馈叠加压减政策落地,铁水产量下滑。 焦化产能严重过剩,潜在供需错配影响力弱。相较于2020年,当前在产产能规模增加(+3800万吨),产能置换缺口减小(2020年H2净减1924万吨,2023年H2预计最多净减1627万吨),再叠加产能利用率偏低(仅在72%~76%),综合作用下,产能置换的缺口对供给的实际冲击将被严重削弱。更不用说,当前需求端相对低迷,7月至今日均铁水产量244万吨,后续有下滑风险,而2020H2在248万吨,所以欲重现2020年行情的难度偏高。拉近时间,聚焦下半年相对于上半年的变化,由于炉料需求面临较大的下滑风险(-14%),产能置换缺口(1.4%~2.8%)只能对冲部分利空。因此,尽管存在产能置换缺口,但难以撼动焦炭的弱势地位。 近期,蒙煤通关创新高,国内外价差收窄,海运煤进口放量驱动减弱。我们倾向于将下半年的蒙煤进口量锁定在1924万吨至2696万吨区间,取均值2310万吨。蒙煤锚定的盘面价格底部或位于1180元/吨附近,在边境交易模式下,蒙煤定价权逐日提升。在国内市场偏弱以及蒙煤快速放量的背景下,我们认为下半年来自加拿大、美国的炼焦煤进口总量或为650万吨上下,美煤下滑的部分可能由加煤补足;预计受到铁路检修以及性价比下滑的影响,俄罗斯炼焦煤进口量下调至1300万吨。 国产煤供应方面,环保安全的权重逐步提升,且存在季节性紧张和行政扰动。煤矿事故散点频发,环保、安全检查引发停产整顿,导致区域性供应短缺;某主流煤矿逐步增产,叠加前期停产煤矿逐步复产,短期焦煤供应扰动正在消减,利空焦煤价格。展望后市,安全检查范围扩大、供暖季限产成为Q4炒作的焦点。此外,10月内蒙古乌海地区35个露天煤矿启动整合工作,涉及产能约1400万吨,据悉当前该地区实际在产产能3000多万吨,煤矿整合涉及工作面削减,或对区域供应造成部分影响。

3.4 终端需求无起色,政策托底预期减弱

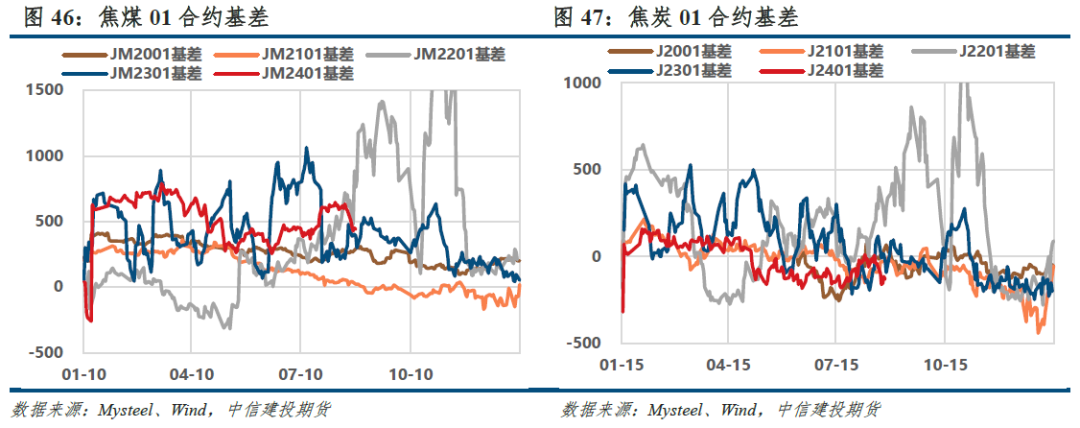

3.5 基差走弱,空钢厂利润头寸盈利 基差方面,山西太原、晋中等地突发煤矿事故,区域新增2000万吨煤矿产能停产整顿,市场情绪被点燃,焦煤带动黑色板块强势上涨。与此同时,铁水产量高位暂稳,但终端需求不佳,高炉利润恶化,下游对高价原料接受度降低,焦煤现货继续下调,焦价首轮调降落地,部分焦企抵制调降,双焦期货整体偏强运行,基差显著走弱(基差历史分位:JM09 58%,J09 50%)。 现实:焦炭方面,宏观预期偏弱,高炉盈利恶化,钢厂高炉部分复产,铁水产量高位暂稳;煤价触顶回落,焦价首轮调降落地,吨焦利润可观,焦企开工率有所改善,焦钢产量比回升。焦煤方面,煤矿正常生产,供应逐步恢复;下游对高价煤打压力度不减,煤矿出货不畅,中间环节谨慎观望;口岸日通关车数近期突破1400车。 现货价格预期:终端需求仍无起色,部分地区出台粗钢压减政策,铁水产量预期下行,但现阶段仍处于高位。主流煤矿逐步增产,部分煤矿结束安全检查,煤价上涨驱动已被削弱,成本支撑松动。在焦煤不再强势、终端需求偏弱的背景下,利润再分配带来的做空驱动仍有效,预计焦价再跌200元,焦钢毛利差才能回落至0%附近,对应现货折仓单价格2050元。 综上所述,预计基差后期将以现货下跌、期货震荡的方式继续走弱。

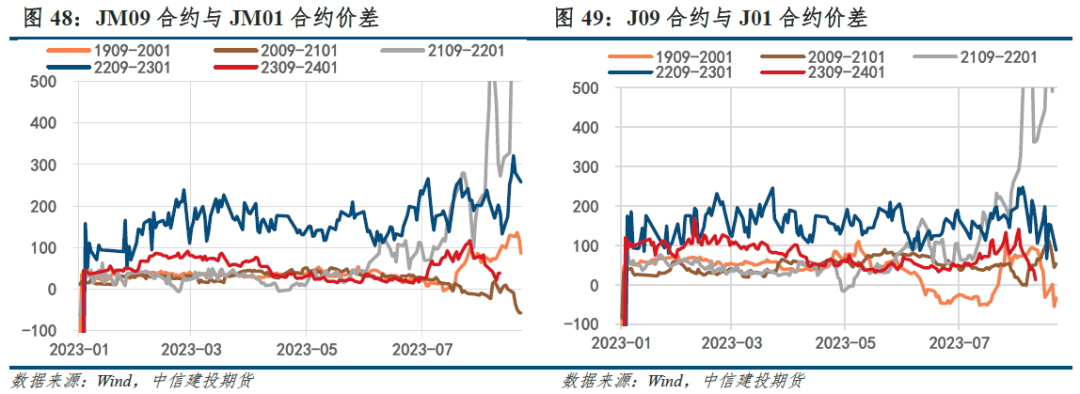

期差方面,临近交割,前期9-1反套头寸可逐步止盈离场。当前05合约流动性较低,不推荐布局1-5跨期头寸。

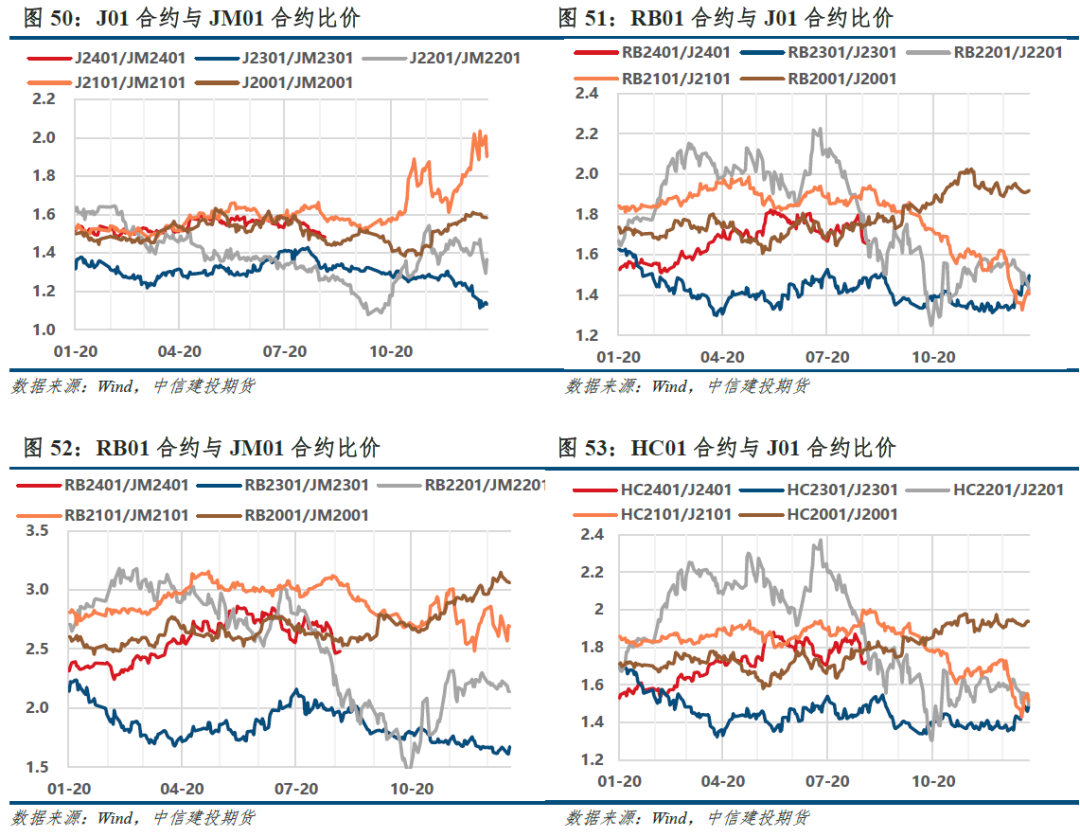

比价方面,09合约煤焦比1.485,位于历史低位(1%);钢焦比1.671,位于历史中位(24%),空钢厂利润头寸显著盈利。 宏观经济仍在磨底阶段,终端需求仍无起色,部分地区出台粗钢压减政策,铁水产量预期下行,但现阶段仍处于高位。主流煤矿逐步增产,部分煤矿结束安全检查,煤价上涨驱动已被削弱,成本支撑松动。在焦煤不再强势、终端需求偏弱的背景下,利润再分配带来的做空驱动仍有效,预计焦价再跌200元,焦钢毛利差才能回落至0%附近,对应现货折仓单价格2050元。我们判断9月底,旺季预期证伪,粗钢压减逐步落地,铁水产量实际转向,将促使双焦再次寻底。然而,双焦01合约离交割尚远,资金与预期交易权重高于基本面,需继续追踪安全检查范围是否持续扩大。考虑第四季度双焦存在多个供应炒作热点,中期可考虑择机逢低做多01合约,窗口期在9月中下旬。 操作上,焦炭01合约短期以偏空操作为主,支撑位2180、2060附近,压力位2300附近;焦炭01合约建议观望,支撑位1465、1350附近,压力位1550附近。风险点:高炉减产不及预期、刺激政策超预期、安全检查范围持续扩大。

分析师:唐惠珽 期货交易咨询从业信息:Z0019171 期货从业信息:F3080720 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);