CFC金属研究 重要提示:本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合! 作者 | 王彦青 中信建投期货研究发展部 研究助理 | 刘佳奇 中信建投期货研究发展部 本报告完成时间 | 2023年8月20日 宏观方面,在美国经济软着陆预期不断升温的同时,7月美联储会议纪要中偏鹰的表态又使得加息预期再度升温,美元指数偏强运行对镍价施压明显。国内经济数据大幅不及预期,对市场信心打击明显,超预期的降息对市场情绪提振也较为有限。 纯镍方面,下游维持刚需,硫酸镍走弱导致转产电积镍成本下降,亦驱动镍价中枢有所回落。硫酸镍方面,终端需求持续疲软,下游前驱体订单无好转,盐厂库存压力犹在,有低价去库操作。镍矿方面,印尼廉政调查停发RKAB,导致市场担忧镍矿配额偏紧,出现抢矿热潮,带动产业链整体成本上移明显。镍铁方面,受原料端镍矿配额问题扰动影响,铁价本周偏强运行,成交价可以见到1170元/镍的高价。不锈钢方面,原料问题扰动使得钢价在本周持续偏强运行,但是价格的快速上涨也使得下游开始转向观望,本周不锈钢重回累库,在8月高排产之下,我们认为如果现货需求没有足够的承接,那么钢价回落风险较高。 总的来说,目前镍价更多地受宏观因素扰动,宏观面的博弈重回市场可能使得镍价走势开始偏震荡;不锈钢方面目前最大的扰动还是原料问题,但连涨之后下游接受度走弱可能会抑制需求,后市关注事件走向以及不锈钢需求情况。沪镍(168310, 1240.00, 0.74%)2309参考区间160000-170000元/吨。SS2310参考区间15100-16100元/吨。 操作策略:操作上,沪镍轻仓做空,不锈钢暂时观望。 不确定性风险:地缘政治,美联储政策,国内经济复苏 一 行情回顾 本周沪镍偏弱运行,不锈钢偏强运行。美国软着陆预期不断走强叠加来自美联储会议纪要的鹰派表态不断提振美元指数,对镍价施压明显,硫酸镍价格走弱带来的转产电积镍成本下移,也推动镍价回落明显。印尼镍矿配额问题持续扰动不锈钢,但随着下游情绪转向观望,钢价上涨动能也在不断减弱。

二 价格影响因素分析 1、宏观面 1·1、国外:美联储会议纪要偏鹰,经济软着陆预期走强

美联储会议纪要显示,通胀风险可能要求进一步收紧政策;两名美联储官员倾向于在7月份保持利率稳定。多数美联储官员认为通胀存在“重大”上行风险。多位与会者警告意外过度收紧政策的风险,一些与会者认为经济风险变得更加平衡。与会者表示,经济活动似乎正在逐渐放缓。美联储工作人员不再预计会出现经济衰退,预计失业率将小幅上升。与会者表示通胀高得令人无法接受,需要更多证据才能让人们相信物价压力正在消退。 1·2、国内:经济数据不及预期,央行超预期降息

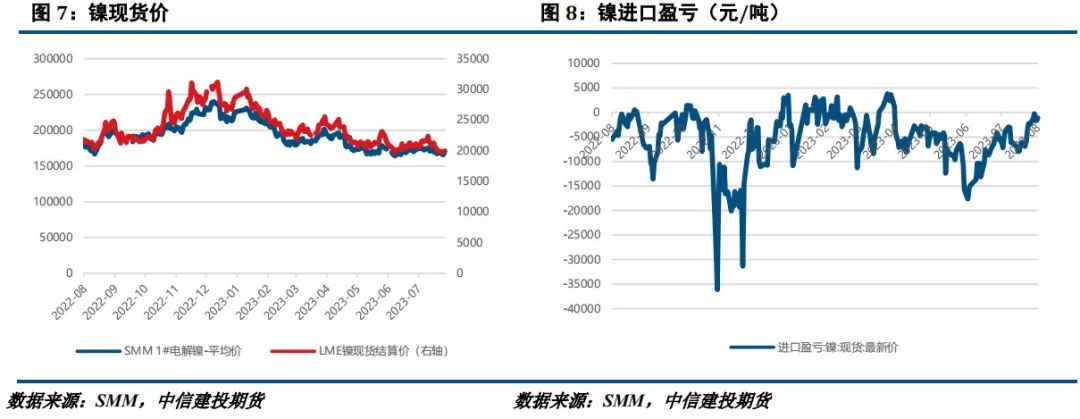

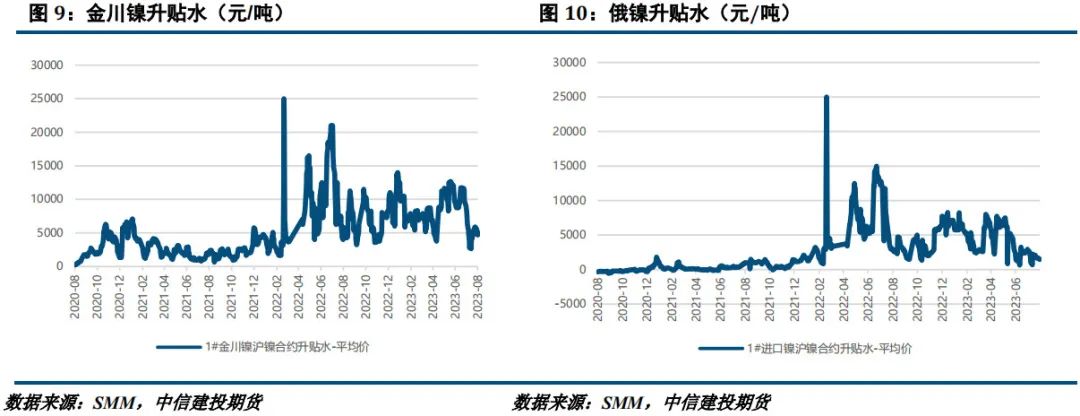

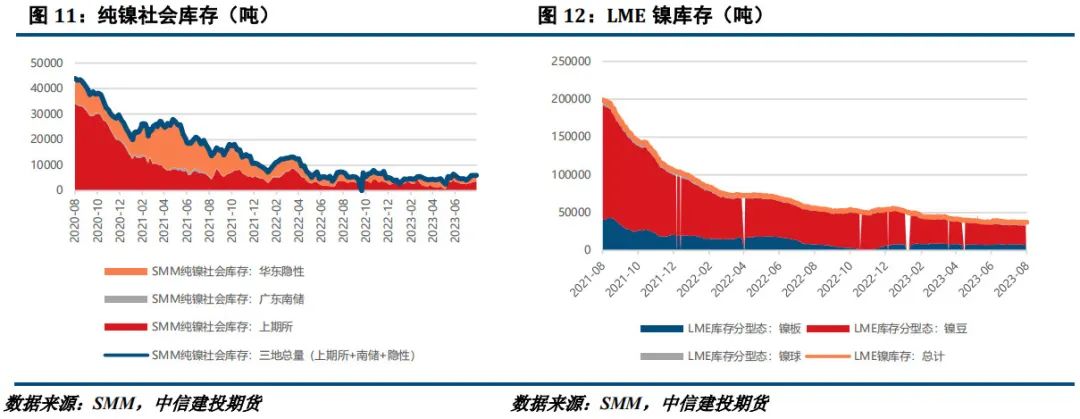

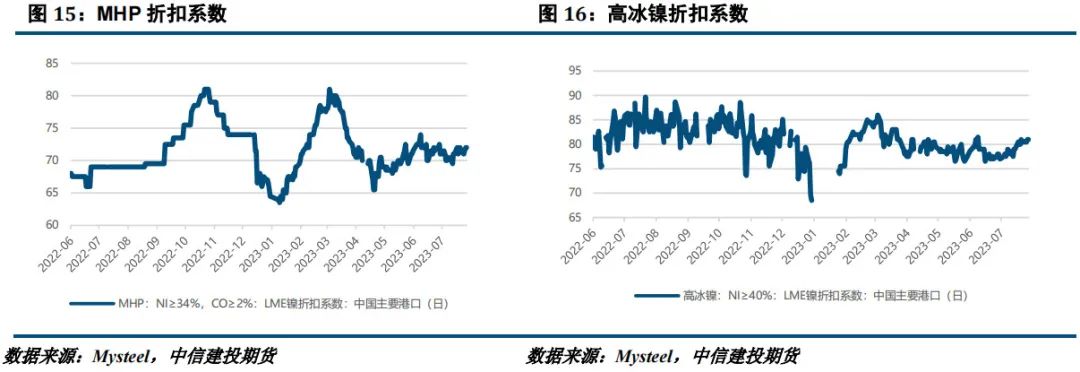

央行发布《2023年第二季度中国货币政策执行报告》,涉及货币政策、人民币汇率、房地产等重磅内容。报告指出,宏观经济有望延续好转态势,未来与金融数据将更加匹配。稳健的货币政策要精准有力,更好发挥货币政策工具的总量和结构双重功能,稳固支持实体经济恢复发展。报告明确,要保持货币信贷总量适度、节奏平稳;推动实体经济融资成本稳中有降;坚决防范汇率超调风险,保持人民币汇率在合理均衡水平上的基本稳定;适时调整优化房地产政策,促进房地产市场平稳健康发展。报告预计,8月开始我国CPI有望逐步回升,全年呈U型走势;PPI同比已于7月触底反弹,未来降幅还将趋于收敛。要发挥好金融在促消费、稳投资、扩内需中的积极作用,保持物价水平基本稳定。 国家统计局公布70城房价数据显示,7月各线城市房价环比稳中略降,其中一二线城市二手房价降幅扩大,一线城市环比下跌0.8%,领跌各线城市。同时,房价上涨城市数量有所减少,70城中仅20个城市新房价格指数环比上涨,较6月份减少11个;而新房价格环比下跌的城市达49个,创今年以来下跌城市数量新高。 三大关键政策利率同日“降息”。央行进行2040亿元7天逆回购,中标利率下调10基点至1.9%;续作4010亿元1年期MLF,中标利率下调15基点至2.5%。同时,央行将常备借贷便利利率(SLF)下调10个基点。市场人士认为,此次降息不论是时点还是幅度均超预期,明确释放了货币政策发力支持稳增长的信号,8月LPR报价料将下行,5年以上LPR不排除调整幅度更大。此外,仍有可能降准。 中国7月经济数据出炉,主要指标同比增速较上月有所放缓。国家统计局发布数据显示,7月份,全国规模以上工业增加值同比增长3.7%,社会消费品零售同比增长2.5%。全国城镇调查失业率为5.3%,比上月上升0.1个百分点。1-7月,固定资产投资同比增3.4%,房地产投资同比下降8.5%。另外,服务零售额指标首次亮相,1-7月同比增长20.3%,明显快于商品零售额增速。自8月份开始,全国青年人等分年龄段的城镇调查失业率将暂停发布,待相关统计方法制度进一步完善后会及时恢复发布。 2、基本面 本周纯镍价格上涨。宏观方面,美国经济软着陆预期不断升温,美联储7月议息会议纪要中官员们也不再担忧经济衰退,不断他们认为通胀风险依旧很高,加息预期亦有所走强,美元指数持续反弹,镍价在本周承压明显。成本角度看,转产电积镍成本偏弱震荡,镍价下方仍有空间。供应方面,进口窗口持续关闭,俄镍散单进口动力不足,但随着人民币贬值,进口亏损有所修复,后市或有进口预期。需求方面,在需求不振的情况下,本周市场整体成交清淡。库存方面,格林美申请注册LME品牌,参考此前华友钴业经验,预计一个月左右的时间即可注册成功,交割品扩容有望缓解镍市低库存。总的来说,纯镍供需短期无太大亮点,宏观情绪扰动或使得镍价偏弱震荡。8月18日SMM电解镍171100元/吨,相较上周上涨1.85%。

本周硫酸镍价格下跌。成本方面,MHP及高冰镍系数稍有走强,目前生产硫酸镍利润在成本线附近挣扎,对硫酸镍形成支撑。供应方面,印尼硫酸镍逐步到港,市场供应持续增加;盐厂挺价动力有限,开工率下降,存在低价出货去库存的现象,SMM消息称目前硫酸镍系数降至95左右。需求方面,终端新能源汽车进入销售淡季,前驱体企业订单无好转,且一体化企业比例较高,导致需求持续走弱。总的来说,短期内需求偏弱的格局难以改变,但成本存在支撑,硫酸镍价格或震荡偏弱。8月18日电池级硫酸镍价格31400元/吨,相较上周下降0.32%。

本周镍矿价格上涨。供应方面,印尼配额问题仍在扰动市场,部分印尼铁厂选择从菲律宾进口镍矿,一定程度上或挤压国内镍矿进口。需求方面,终端不锈钢厂提高排产增加镍铁需求,进而增加镍矿需求。总的来说,消息面扰动叠加下游需求较强或支撑矿价高位运行。8月18日菲律宾红土镍矿1.5%(CIF)均价58美元/湿吨,相较上周上涨5.45%。

本周镍铁价格快速上涨。供应方面,印尼廉政调查导致RKAB停发的扰动仍在持续,市场上出现抢矿热潮,镍矿紧缺预期推动镍铁成本快速上涨,铁厂利润承压明显。需求方面,钢厂8月排产走高,带动镍铁采购需求,紧缺预期下镍铁成交价可以见到1170的高价,不过由于全产业链成本快速上涨,不锈钢价格高位之下终端市场观望情绪愈发浓烈,镍铁需求后市或将走弱。总的来说,消息面扰动将铁价推到了高位,随着下游情绪转向观望以及终端需求遇冷,铁价继续上行的动能或较为有限。8月18日8-12%高镍生铁(出厂价)均价1157.5元/镍点,相较上周价格上涨5.23%。

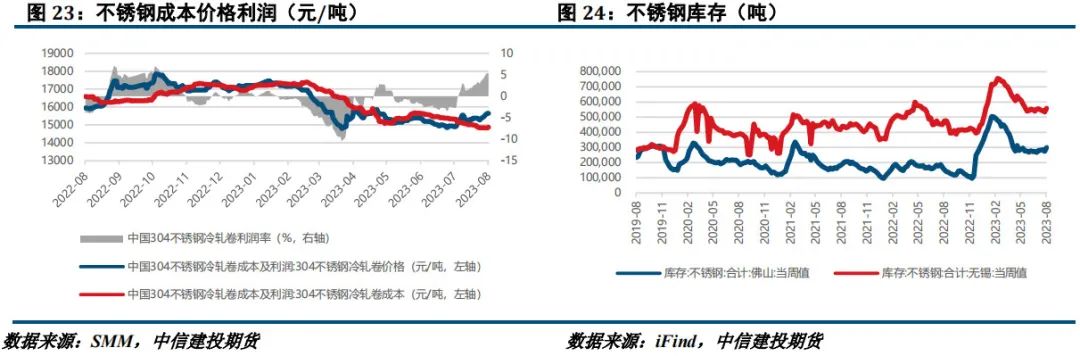

本周不锈钢现货价格上涨。供应方面,成本支撑快速走强叠加旺季预期,钢厂挺价意愿十分明显。需求方面,目前市场维持出货状态,但消息面扰动带动钢价快速上涨,下游抵触高价资源的情绪较为明显,实际成交清淡,但旺季预期下市场对于后市需求仍保有一定预期。成本利润方面,受印尼消息扰动,镍铁价格快速上涨,叠加钢厂8月高排产提高成本中枢,目前不锈钢成本支撑十分明显。库存方面,本周不锈钢重回累库,主要原因是价格调涨过快,市场接受程度有限,转观望居多,叠加周内市场有部分到货,因此社会总库存呈现增量。总的来说,印尼消息扰动提高全产业链成本,不锈钢成本支撑十分明显,但在宏观情绪转弱的背景下,我们认为后市需求承接力度较为有限,再考虑到现货市场多数参与者对于高价资源已经转向观望,后市不锈钢存较大回落空间。

策略 宏观方面,在美国经济软着陆预期不断升温的同时,7月美联储会议纪要中偏鹰的表态又使得加息预期再度升温,美元指数偏强运行对镍价施压明显。国内经济数据大幅不及预期,对市场信心打击明显,超预期的降息对市场情绪提振也较为有限。 纯镍方面,下游维持刚需,硫酸镍走弱导致转产电积镍成本下降,亦驱动镍价中枢有所回落。硫酸镍方面,终端需求持续疲软,下游前驱体订单无好转,盐厂库存压力犹在,有低价去库操作。镍矿方面,印尼廉政调查停发RKAB,导致市场担忧镍矿配额偏紧,出现抢矿热潮,带动产业链整体成本上移明显。镍铁方面,受原料端镍矿配额问题扰动影响,铁价本周偏强运行,成交价可以见到1170元/镍的高价。不锈钢方面,原料问题扰动使得钢价在本周持续偏强运行,但是价格的快速上涨也使得下游开始转向观望,本周不锈钢重回累库,在8月高排产之下,我们认为如果现货需求没有足够的承接,那么钢价回落风险较高。 总的来说,目前镍价更多地受宏观因素扰动,宏观面的博弈重回市场可能使得镍价走势开始偏震荡;不锈钢方面目前最大的扰动还是原料问题,但连涨之后下游接受度走弱可能会抑制需求,后市关注事件走向以及不锈钢需求情况。沪镍2309参考区间160000-170000元/吨。SS2310参考区间15100-16100元/吨。 操作上,沪镍轻仓做空,不锈钢暂时观望。 作者姓名:王彦青 期货交易咨询从业信息:Z0014569 电话:023-81157292 研究助理:刘佳奇 期货从业信息:F03119322 |

|

|  |

|

微信:

微信: QQ:

QQ: