CFC金属研究 重要提示:本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

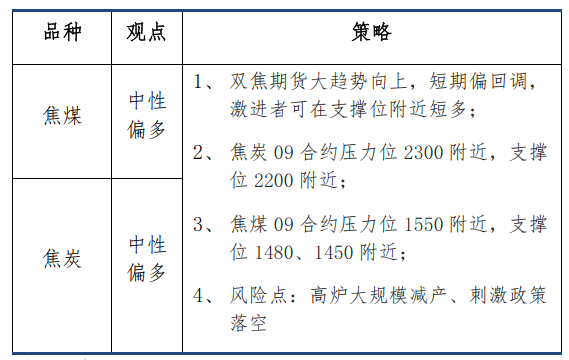

作者:唐惠珽 中信建投期货黑色分析师 期货交易咨询从业信息:Z0019171 本报告完成时间 | 2023年07月22日 本期策略

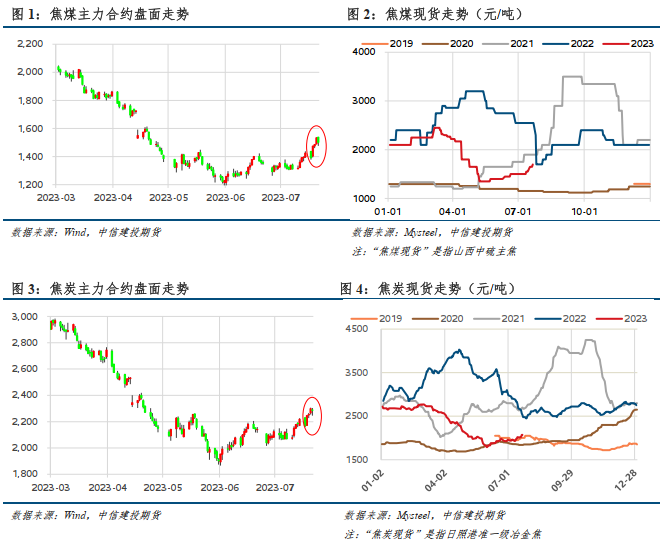

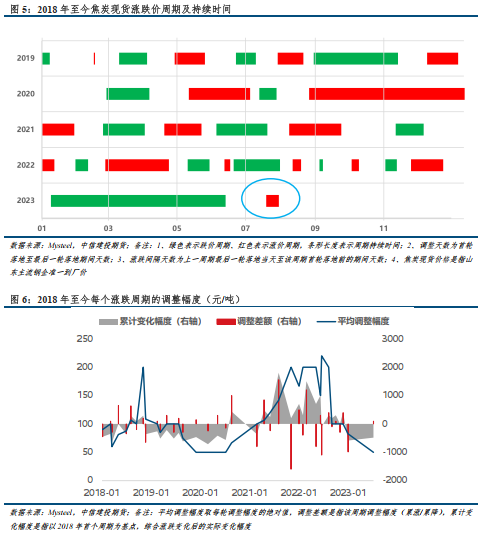

最新观点: 焦炭(2267, -8.00, -0.35%)预期涨价四轮,折仓单2260,盘面基本平水;焦钢毛利差回升至4.2%,利润分配矛盾累积;焦炭库存创五年新低,焦炭价格韧性得以支撑。 吨焦亏损200时,焦企减产意愿强烈,焦煤(1480, -27.50, -1.82%)压力区间1530至1580;环保安全的权重逐步提升,但煤炭保供的政策基调并未出现根本转变,对供应扰动预期差仍有交易价值;然而,唐山环保限产、部分停产煤矿快速复产使得焦煤承压回调。 关注宏观政策对盘面情绪的扰动,下周铁元素略强于炭元素。 利多因素: Ø 海外宏观情绪回暖,国内政策窗口期临近; Ø 焦炭库存创新低,焦煤采购积极性回升; Ø 环保安全的权重逐步提升,扰动国产煤供应; 利空因素: Ø 国内经济形势严峻,地产需求疲弱; Ø 唐山开始环保限产,铁水下跌风险偏高; Ø 焦钢毛利差回升至4.2%,利润分配矛盾累积。 上期策略回顾: 涨价预期透支,等待政策窗口兑现 正文 01 行情回顾 本周,周一核心经济数据偏空,华东钢厂采购远期澳煤,双焦偏弱运行;晋蒙地区部分煤矿因安全检查停产整顿,焦煤供应端出现超预期的扰动,市场交易热情高涨,焦煤端利润快速增厚,上行至压力区间附近后,受唐山限产影响,双焦回吐部分前期涨幅。 截至7月21日,盘面焦煤主力合约收盘价1501.5点,环比上周+5.33%,山西中硫主焦煤出厂价1700元/吨,环比上周+150元/吨;盘面焦炭主力合约收盘价2285.5点,环比上周+3%,日照港准一级冶金焦出库价2070元/吨,环比上周+50元/吨。本周,焦炭出口外贸订单价格探涨,炼焦煤价格指数、进口蒙煤价格均有不同程度上涨,进口海运煤震荡运行。

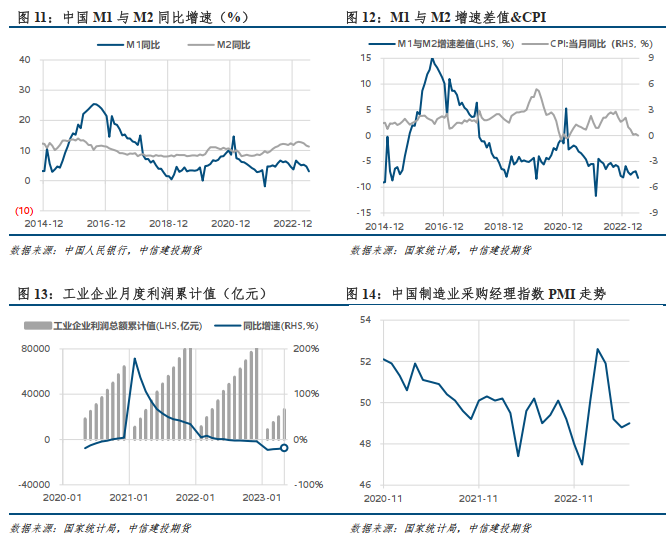

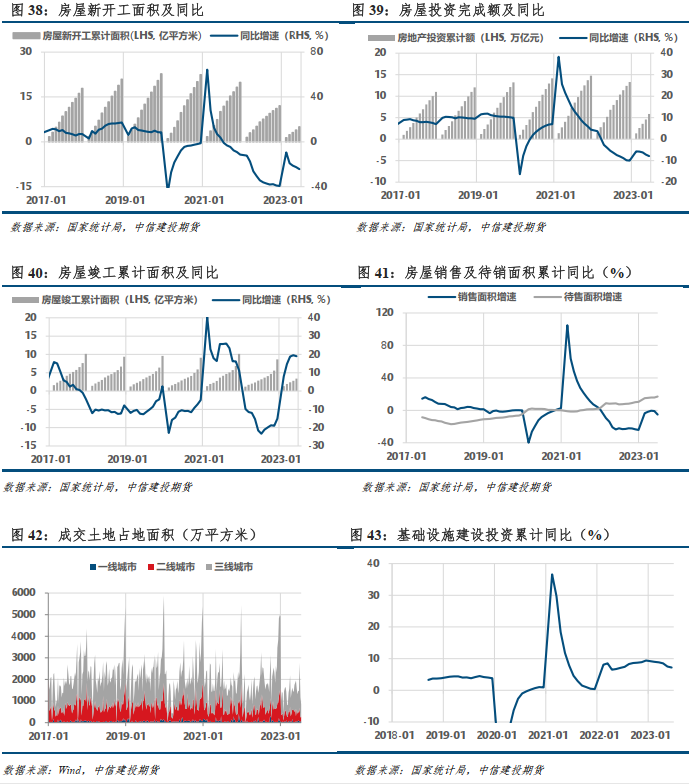

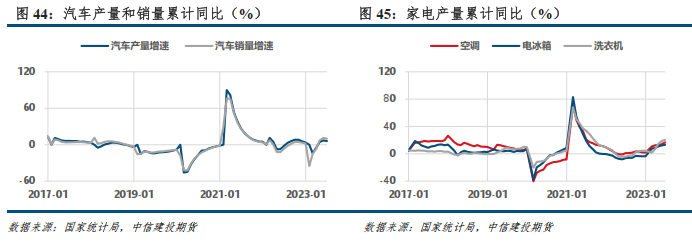

02 宏观数据

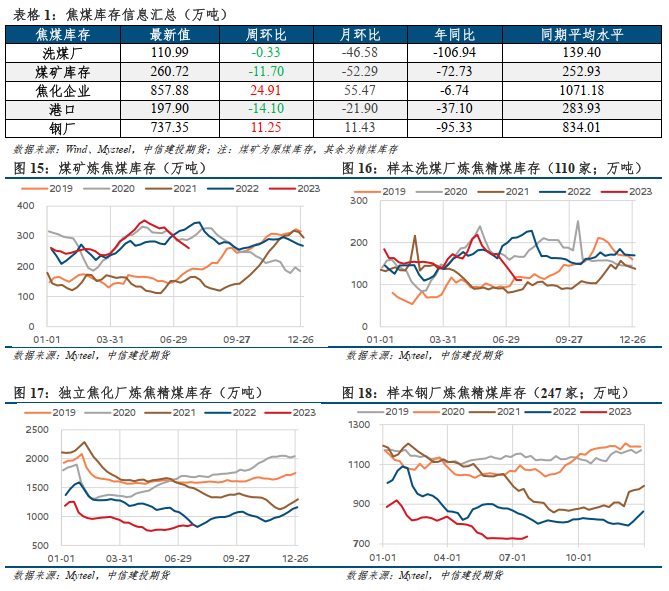

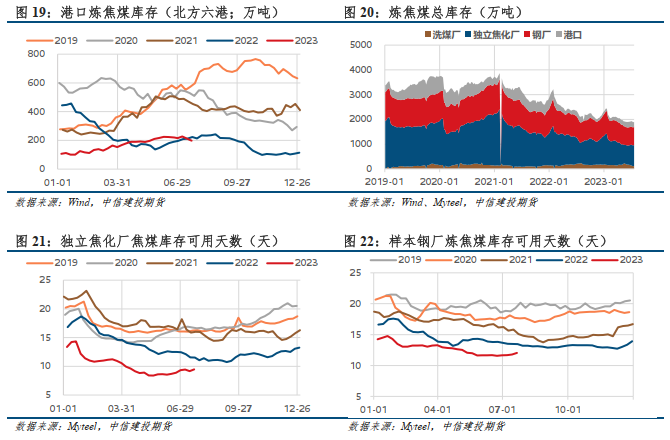

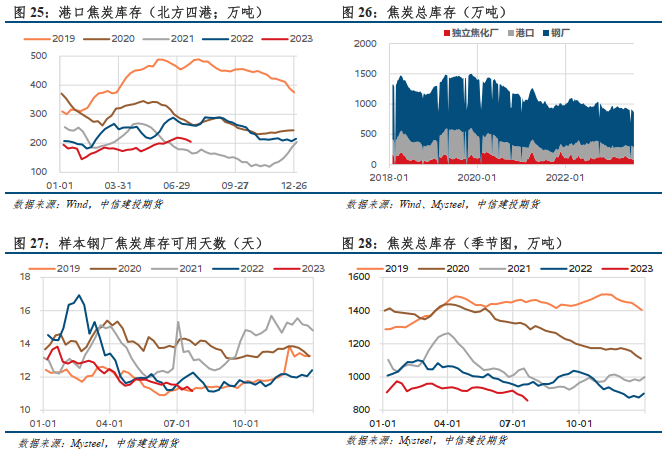

03 双焦基本面数据 3.1 焦煤采购需求渐起,焦炭库存创五年新低 焦煤:本周,煤矿显著降库,洗煤厂库存略降,焦企库存大幅累积,钢厂有所补库,港口库存减少至同期低位;整体库存增加,焦企厂内炼焦煤库存可用天数增加,焦煤库存驱动向下。

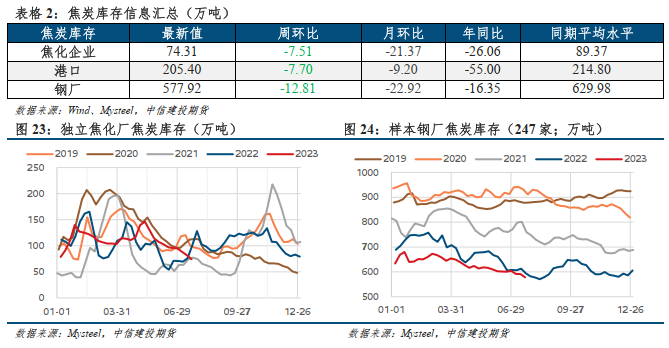

焦炭:本周,焦企去库至同期低位,钢厂库存续降,港口库存略减;整体库存下滑,创近五年历史新低,钢厂场内焦炭库存可用天数减少,焦炭库存驱动向上。

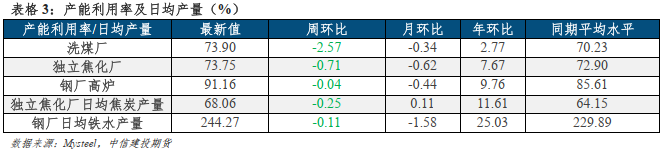

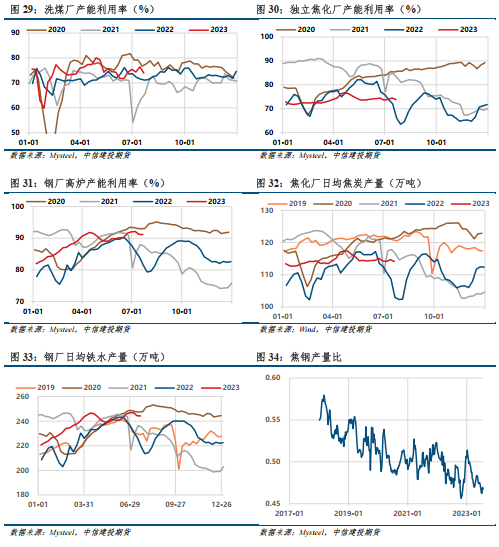

3.2 铁水日均产量减少,焦钢产量比下滑 本周,下游处于需求淡季,钢厂盈利恶化,铁水产量高位略降;原料煤价格大涨,焦价第三轮提涨开启,吨焦亏损收窄,部分焦企有减产动作,焦钢产量比回落。多座煤矿因安全检查停产,库存已出至低位,报价上涨较快;口岸日通车稍有回落,288口岸库存190万吨(-2)。

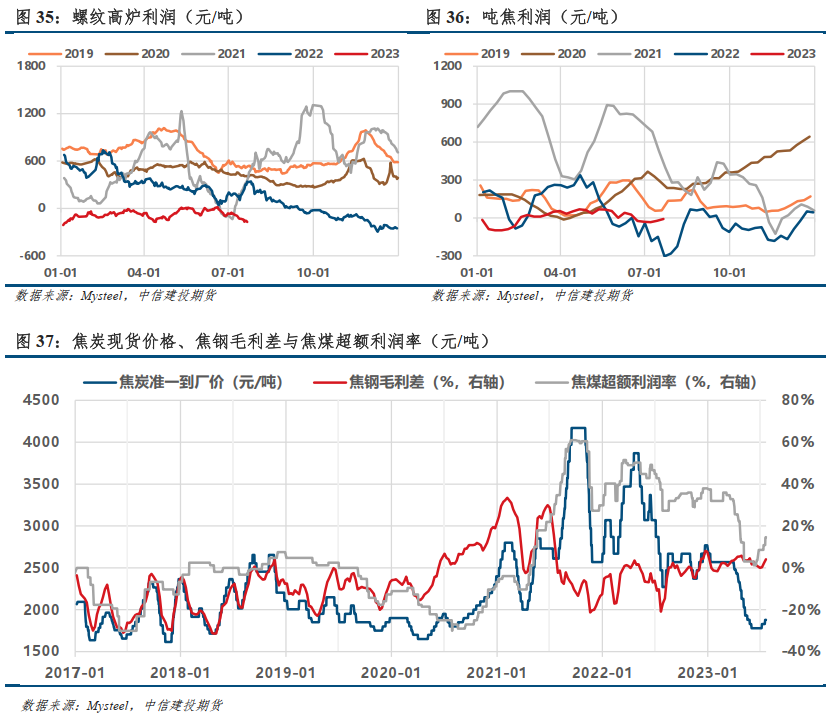

3.3 焦钢毛利差持续回升,利润驱动向下 高温天气和南方暴雨持续弱化终端需求,宏观政策预期减弱,铁水日均产量下滑,钢材价格震荡偏强,但焦价第二轮提涨落地后,钢厂利润恶化,周度螺纹高炉亏损扩大至-159元/吨附近(-42);受安全检查影响,原料供应边际收紧,且中间环节投机需求高涨,成本支撑增强,焦化利润略有改善,焦钢产量比略有回落,焦价第三轮提涨开启,焦钢毛利差回升至4.1%附近,焦煤超额利润率回升至14.7%,利润驱动向下。 下半年双焦供需预测: 目前,螺纹高炉利润与铁水日均产量的相关度愈发走弱,行政指令对产量的影响权重显著增加;若粗钢产量平控政策落地,炉料需求面临较大的回落风险。最新数据显示,上半年粗钢产量累计同比增长1.7%,生铁产量累计同比增长2.9%,可见短流程生产降幅明显。若执行粗钢产量平控,下半年粗钢产量环比2023H1需下滑10.9%,同比2022H2需下滑1.8%,钢联口径的日均铁水产量需维持在211万吨下方,铁水日均产量当前水平244万吨,后续仍有超30万吨/日的回落空间。下半年变化路径推演:夏季(7-8月)限电担忧仍在,短流程难有复产,铁水或继续高位运行;8月底需求证伪后,负反馈叠加压减政策落地,铁水产量下滑。 焦化产能严重过剩,潜在供需错配影响力弱。相较于2020年,当前在产产能规模增加(+3800万吨),产能置换缺口减小(2020年H2净减1924万吨,2023年H2预计最多净减1627万吨),再叠加产能利用率偏低(仅在72%~76%),综合作用下,产能置换的缺口对供给的实际冲击将被严重削弱。更不用说,当前需求端相对低迷,2023H2日均铁水产量预估232万吨以下,而2020H2在248万吨,所以欲重现2020年行情的难度偏高。拉近时间,聚焦下半年相对于上半年的变化,由于炉料需求面临较大的下滑风险(-4.7%),产能置换缺口(1.4%~2.8%)只能对冲部分利空。因此,尽管存在产能置换缺口,但难以撼动焦炭的弱势地位。 进口煤下半年无明显增量,蒙煤长协锚定盘面底价。综合考虑蒙古计划、口岸设施以及中国煤炭政策基调,我们倾向于将下半年的蒙煤进口量锁定在1835万吨至2696万吨区间,均值2265万吨。基于头部贸易商的三季度长协价,估算得出折仓单价格1150元,由此可见,蒙煤三季度长协锚定的盘面价格底部在1150元附近。在国内市场低迷以及蒙煤快速放量的背景下,我们认为下半年来自加拿大、美国的炼焦煤进口总量或为620万吨上下,俄罗斯炼焦煤进口量约为1340万吨。 国产煤供应方面,环保安全的权重逐步提升,且存在季节性紧张和行政扰动。煤矿事故散点频发,环保、安全检查导致停产整顿导致区域性供应短缺。与此同时,极端天气、供暖季限产分别是Q3和Q4可以炒作的焦点。但是,煤炭保供的政策基调未有明显转向,发改委强调确保发电厂电煤库存保持高位,迎峰度夏预期较难通过边际煤种传递至焦煤市场。此外,10月内蒙古乌海地区35个露天煤矿启动整合工作,涉及产能约1400万吨,据悉当前该地区实际在产产能3000多万吨,煤矿整合涉及工作面削减,或对区域供应造成部分影响。

3.4 终端需求淡季,政策托底预期减弱

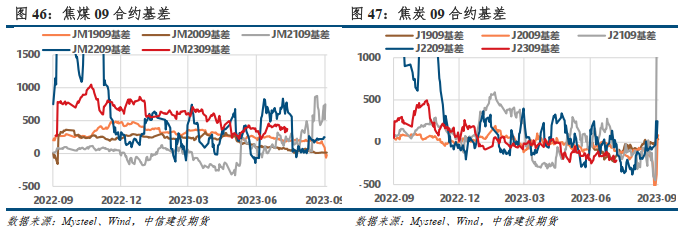

3.5 基差走弱,焦煤端利润扩张 基差方面,周一核心经济数据偏空,华东钢厂采购远期澳煤,双焦偏弱运行;晋蒙地区部分煤矿因安全检查停产整顿,焦煤供应端出现超预期的扰动,市场交易热情高涨,焦煤端利润快速增厚,上行至压力区间附近后,受唐山限产影响,双焦回吐部分前期涨幅,基差走弱(基差历史分位:JM09 27%,J09 7%)。 现实:焦炭方面,下游处于需求淡季,钢厂盈利恶化,铁水产量高位略降;原料煤价格大涨,焦价第三轮提涨开启,吨焦亏损收窄,部分焦企有减产动作,焦钢产量比回落。焦煤方面,多座煤矿因安全检查停产,库存已出至低位,报价上涨较快;下游对原料的补库需求增加,中间贸易商采购活跃;口岸日通车稍有回落,288口岸库存190万吨(-2)。 现货价格预期:原料煤价格涨幅超前,对焦价形成有力支撑,焦炭整体库存创五年新低,库存驱动向上,我们于7月18日将焦价预期上调至四轮,累涨200元/吨。当前焦价第三轮调价涨幅扩大至100元/吨,然下游需求淡季、唐山环保限产,焦钢毛利差走高至4.1%,或压制煤焦价格,因此,我们仍维持累涨200元/吨的价格预期,对应现货折仓单价格2260元/吨,与盘面基本平水。 综上所述,预计基差后期将以现货上涨、期货震荡回调的方式走强。

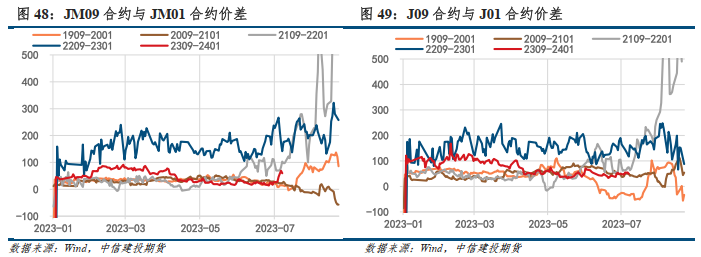

期差方面,若粗钢平控,H2日均铁水产量需维持在211万吨下方;夏季短流程难有复产,铁水或维持高位,8月底需求证伪后,铁水大概率下滑;但Q4的产能置换缺口可以对冲部分利空。进口煤下半年无明显增量,国内供应存在预期差,事故频发与停产整顿在H2持续扰动市场,而供暖季限产和煤矿整合或为Q4炒作焦点。中期策略继续推荐逢高布局9-1反套。

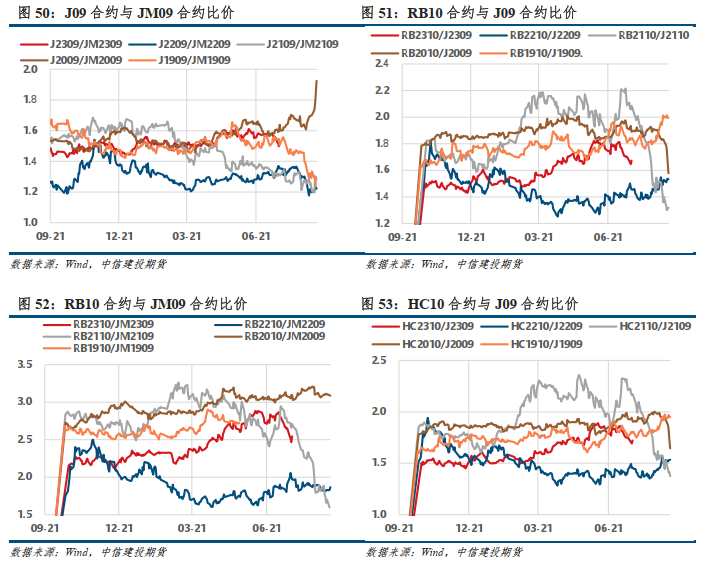

比价方面,09合约煤焦比1.522,位于历史中低位(44%);钢焦比1.673,位于历史中位(54%),原料煤表现持续强劲。 焦炭预期涨价四轮,折仓单2260,盘面基本平水;焦钢毛利差回升至4.2%,利润分配矛盾累积;焦炭库存创五年新低,焦炭价格韧性得以支撑。吨焦亏损200时,焦企减产意愿强烈,焦煤压力区间1530至1580;供应扰动预期差仍有交易价值,但唐山环保限产、部分停产煤矿快速复产使得焦煤承压回调。关注宏观政策对盘面情绪的扰动,下周铁元素略强于炭元素。 操作上,双焦期货大趋势向上,短期偏回调,激进者可在支撑位附近短多,焦炭09合约压力位2300附近,支撑位2200附近;焦煤09合约压力位1550附近,支撑位1480、1450附近。风险点:高炉大规模减产、刺激政策落空、煤矿快速复产。

建投黑色团队 分析师:张少达 期货交易咨询从业信息:Z0017566 分析师:楚新莉 期货交易咨询从业信息:Z0018419 分析师:唐惠珽 期货交易咨询从业信息:Z0019171 研究助理:沈锐 期货从业信息:F03114198 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);