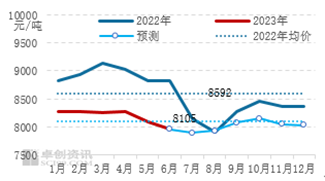

卓创高级分析师 杨静 李雪菡 【导语】 2023年上半年国内LLDPE市场价格重心较去年明显下移,运行区间收窄。上游国际原油价格逐步回落,成本端支撑力度减弱,同时供应量的逐步增加,叠加需求端延续偏弱,PE现货价格延续偏弱运行。下半年国际原油价格存震荡走高的预期,需求端受国内经济持续修复或将有所回升,但随着国内石化部分PE装置恢复生产,供应端或对市场形成抑制,预计下半年LLDPE市场震荡回落后逐步反弹,但年末受需求淡季影响和新增产能的释放,市场或存一定压力,原料价格出现回调。 2023年上半年国内LLDPE市场整体呈波浪式震荡后下跌的趋势,其走势与我们在《2022-2023中国LLDPE市场年度报告》中预测的基本一致,上半年市场在“强预期和弱现实”的背景下,行情未有较大起色。截止到2023年1-6月份,国内LLDPE均价在8194元/吨,较上年同期下跌8.37%。截止到6月27日国内LLDPE价格收于7970元/吨,该价格较年初下跌3.98%。 2023年上半年LLDPE市场价格运行的高点出现在1月末,价格达到8450元/吨。一方面原油价格跌后反弹带来的成本支撑;另一方面春节前后,市场参与者对需求复苏存在较强的预期,整体支撑价格走高。然由于终端需求表现疲软,加之二季度需求淡季的来临,市场气氛进一步偏弱,LLDPE价格窄幅波动,随后在5月初价格进入明显的下行通道,并持续至5月底。5月31日LLDPE价格收于7900元/吨,达到年内低点。 图1 2022-2023年LLDPE价格走势对比图  数据来源:卓创资讯

图2 2020-2023年LLDPE价格趋势图

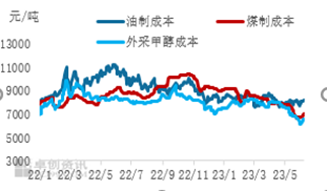

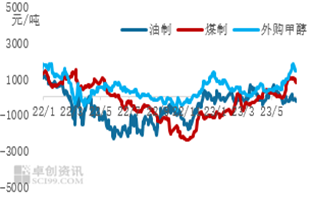

数据来源:卓创资讯 一.成本利润涨跌不一 对各环节心态有所影响 2023年上半年不同生产路径企业成本较2022年上半年整体不同幅度走低。其中油制LLDPE平均生产成本在8195元/吨左右,较去年上半年同比下降15.08%;煤制LLDPE平均成本8165元/吨左右,较去年上半年同比下降0.93%;外采甲醇(2318, 62.00, 2.75%)制LLDPE平均成本7608元/吨左右,较去年上半年同比下降8.64%。 2023年上半年国内LLDPE价格整体呈先涨后跌走势,不同生产路径企业成本均有所走低,但转换到利润呈现涨跌不一走势。卓创资讯LLDPE利润模型显示,2023年上半年油制、煤制、甲醇制三种工艺利润分别在10元/吨、-101元/吨、597元/吨,较去年上半年相比,油制利润有所改善,煤制和甲醇制利润缩减。 图3 2022-2023年油制LLDPE成本利润图  数据来源:卓创资讯

图4 2022-2023年煤制LLDPE成本利润图

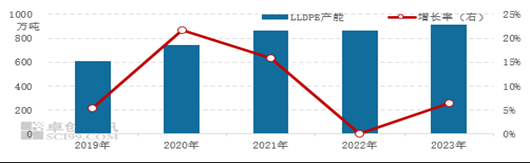

数据来源:卓创资讯 二. 供应面:国产及进口供应不同程度增加 1.国内产能集中增加 近年来,中国LLDPE产能增速整体呈先增后缓趋势。其中2020-2021年大炼化时代来临背景下,叠加农用薄膜和包装膜需求稳步增长,LLDPE装置和全密度装置进入集中投产期,装置集中投产带来产能明显增速。2022年LLDPE品种原计划投产装置普遍延期无新增产能,2023年上半年广东石化/海南炼化全密度装置集中投产,LLDPE品种产能再次投放,较去年环比增加6.39%。 图5 2019-2023年国内LLDPE产能变化趋势

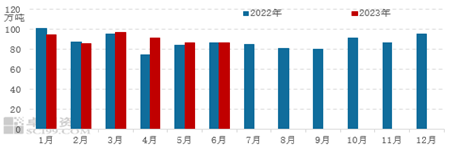

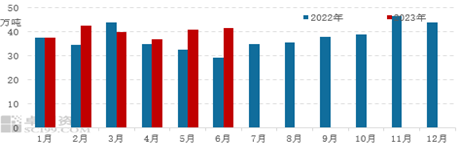

数据来源:卓创资讯 2.新装置投产带来国产量增加 据卓创资讯统计,2023年上半年国内石化LLDPE累计产量预计在542.10万吨,较去年上半年环比增加2.21%。其中2月份受春节假期叠加自然日最少的影响,国产量处于半年能最低点;3月份LLDPE国产量达半年内最高点。 主要原因:2月中下旬广东石化以及海南炼化PE装置陆续投产,3月份LLDPE产品逐渐流入市场,叠加月内自然日有所增加,因此3月份LLDPE国产量达半年内高位。二季度随着下游需求淡季,部分企业停工检修,供应量较3月份有所下滑。 图6 2022-2023年中国LLDPE国产量月度统计

数据来源:卓创资讯 3.上半年LLDPE进口同比增加 2023年上半年中国LLDPE进口量预计在239.68万吨,较去年上半年增加12.57%。其中受春节假期延期通关影响,叠加国内经济逐步复苏,强预期带动贸易商进口货源接盘意向较强,2月份进口货源集中到港进口量处于上半年最高点;4月份受装置检修等因素影响,东南亚地区整体货源供应减少,叠加国内LLDPE新增装置产能释放,导致中国PE市场价格一直处于全球洼地,部分进口货源内部消化或流向套利空间更高的其他地区,进口贸易商接货意向减弱。 图7 2022-2023年中国LLDPE进口量月度统计

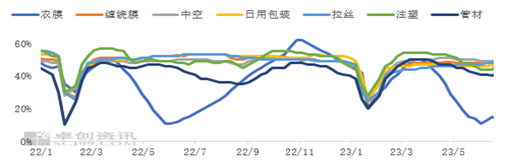

数据来源:卓创资讯 三.需求面:国内需求转淡 出口支撑有限 1.订单根据不畅 下游行业开工不及去年 2023年上半年下游开工先增后降,整体开工不及去年同期。前期受春节假期影响,下游各行业多停工放假,元宵节后随着工厂陆续复产复工,加之受市场对年后看涨预期影响,下游年前订单多有累积,因此各下游行业开工迅速回升,但后期新增订单有限下,终端工厂开工采购力度不强,按单生产,消化成品库存为主。随着二季度进入传统需求淡季,不同下游行业开工均呈不同程度下滑。 图8 2022-2023年PE主要下游行业开工率变化趋势

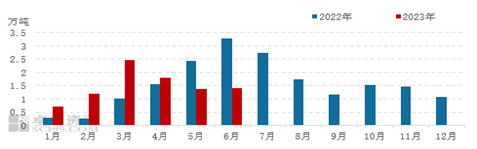

数据来源:卓创资讯 2.出口量有所提升 但支撑力度有限 2023年上半年中国LLDPE出口量预计在8.97万吨,预计较去年上半年增加1.36%。其中3-4月份LLDPE出口量增加明显,但整体出口总量依然较少,对国内市场价格带来支撑力和影响力度有限。其中出口的主要地区分别为沙特、中东某国家、泰国 、俄罗斯联邦及韩国等。出口增量的主要原因在于目前LLDPE价格外强内弱,中国PE市场价格仍处价格洼地,一定程度上给予出口更多利好支撑,另有人民币兑美元汇率持续走高,国内贸易商的接盘积极性受挫,将更多的寻找出口机会。 图9 2022-2023年中国LLDPE出口量月度统计

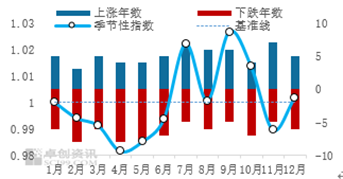

数据来源:卓创资讯 预测:供需博弈 价格先涨后跌 LLPPE价格波动具有一定的季节性特征,整体呈震荡下跌后逐步反弹,其中7月、9月和11月上涨概率较大,主要受需求旺季的影响。结合上游原料价格变动的情况,以及国内经济不断改善,预计今年下半年LLDPE市场依然将延续上述季节性波动规律。 图10 LLDPE价格季节性分析走势图  数据来源:卓创资讯

图11 2023年下半年LLDPE价格预测

数据来源:卓创资讯 整体来看,美联储加息步伐有所放缓,欧佩克+减产和美国原油产量均受限,加之夏季来临需求端带来的支撑,下半年国际原油的价格或将震荡走高,预计WTI大概率在70-80美元/桶之间运行。从供需方面来看,需求端受国内经济不断改善的支撑或将有所回暖,加之“金九银十”需求旺季来临,下半年LLDPE需求或将逐步改善;然据统计虽然下半年全密度装置新增产能预计在60万吨(考虑到装置投产惯性延期,产量释放有限),但存量产能利用率预期同比提升,国产货源供应较为充裕,或将对价格回暖形成一定抑制作用。从库存周期的角度来看,2023年下半年部分行业参与者或将由主动降库存逐步转变为被动降库存,亦是需求回暖的直接体现。综合上述分析,卓创资讯延续《2022-2023中国LLDPE市场年度报告》中关于下半年的趋势预测,预计下半年LLDPE市场震荡回落后逐步反弹,但年末受需求淡季影响和新增产能的释放,市场或存一定压力,原料价格出现回调,主流价格运行区间或在7900-8150元/吨。从季节性波动特点来看,下半年的高点大概率出现在10月份,低点或出现在7月份。 风险提示:美联储加息步伐放缓,全球经济低迷,出口订单下滑 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);