卓创资讯分析师张肇欣 【导语】 上半年国内煤炭市场供需格局宽松,原煤价格偏弱,喷吹煤坑口价格持续承压下滑,并跌破近两年内最低点;下半年金九银十和迎峰度冬需求支撑下,下游需求端或有阶段性支撑,但煤炭供需基本面宽松格局难改,喷吹煤价格无持续上涨基础,预计下半年喷吹煤价格整体区间震荡调整。 一、上半年市场供需格局宽松,喷吹煤价格持续下滑 2023年上半年国内煤炭市场整体供需格局偏宽松,煤炭价格整体呈持续下滑走势,且降幅明显,喷吹煤坑口价格也一路承压下行,并在3月底4月初快速跌破去年最低价继续向下探底,创2021年6月以来价格新低。截至6月30日,山西长治地区喷吹煤主流成交价收于1105元/吨,较2022年年末累计下滑880元/吨,跌幅44.33%;较去年同期下滑507.5元/吨,降幅31.47%。 图1 2020年至今长治地区喷吹煤价格走势图

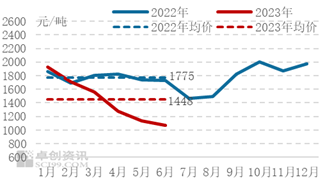

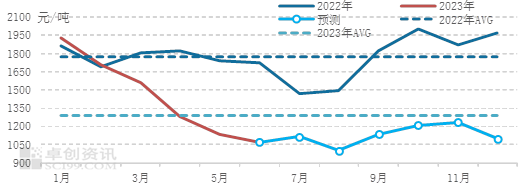

图2 2022年与2023年长治地区喷吹煤价格对比

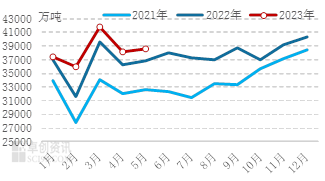

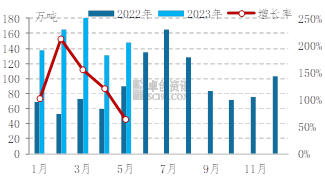

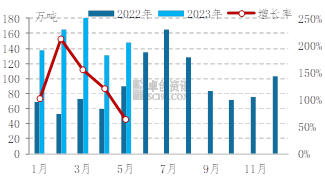

数据来源:卓创资讯 数据来源:卓创资讯 根据卓创资讯《2022-2023中国无烟煤市场年度报告》中预测的内容,“2023年中国无烟煤价格在供需格局紧张程度略有缓解的预期下,其年度均价较今年将有所下滑,年内走势则仍随季节性需求变化先降后涨。”“在冬季供暖季结束,煤炭需求进入淡季之时,无烟煤价格将失去利好,全面下滑”。如上图所示,2023年无烟喷吹煤坑口价格整体下滑,上半年均价明显低于去年,这与卓创资讯年报预测趋势一致。但由于国际经济形势的疲软超预期,国内经济的复苏弱于预期,导致2023年国内无烟煤喷吹煤价格下滑比预测的速度更快、幅度更大。2023年上半年山西长治地区喷吹煤主流成交均价1448元/吨,较2022年上半年均价下滑327元/吨,降幅18.42%。其中1-6月份国内喷吹煤价格最高点出现在1月初,最低点出现在6月中旬,以长治地区喷吹煤坑口主流成交价格为例,1月初高点价格为1985元/吨,6月中旬低点价格为1040元/吨,高低价差945元/吨,振幅47.61%。 二、影响上半年喷吹煤价格走势的驱动因素分析 上半年喷吹煤价格持续下滑,主要原因在于供需基本面格局偏宽松,原煤成本端支撑偏弱,及下游钢厂盈利情况不佳,终端负反馈持续向上传导。具体分析如下: 首先,供应端增量明显,需求端稳中有减,供过于求矛盾凸显,坑口原煤价格承压。 供应端,国内增产保供基调不变,煤矿开工率维持高位,原煤产量继续保持同比增加。如下图3所示,2023年国内原煤产量继续保持同比增加,1-5月份,全国生产原煤19.1亿吨,同比增长4.8%;且根据卓创资讯跟踪统计的山西地区86家主要无烟煤矿,上半年平均开工率90.29%,较2022年全年平均开工率略增1.23个百分点,国内煤矿高开工运行下,原煤产量维持增量。另外2023年包括澳洲煤在内的进口煤炭政策全面放开,进口煤数量显著增长,对国内供应形成有效补充,增加供应偏宽松的程度。根据中华人民共和国海关总署数据显示,1-5月份中国进口煤炭1.8亿吨,同比增长89.6%,其中无烟煤(含喷吹煤)1-5月累计进口量767.02万吨,同比增加123.16%,达到去年全年无烟煤进口总量的70%左右。国内产量与进口煤数量的同步增加,导致国内煤炭资源更加充裕,抑制原煤价格,喷吹煤成本面支撑偏弱,价格持续下行。 图3 2021-2023年全国原煤产量变化

图4 2022-2023年中国无烟煤(含喷吹煤)月度进口量对比

数据来源:国家统计局 数据来源:中华人民共和国海关总署 需求端,工业用电不足及新能源出力增加,导致电厂开机率维持同比偏低水平,电煤需求整体偏弱。根据卓创资讯跟踪的山东部分主力电厂电力机组运行情况来看,截至6月29日,电厂电力机组运行率为50%,较去年同期降20个百分点左右。煤炭主力下游需求减弱,导致煤炭整体供需宽松,抑制原煤价格。另外,喷吹煤下游钢厂高炉开工基本平稳,无增量空间,在终端钢材价格持续下滑,钢厂多数亏损情况下,下游维持低库存运行,抑制采购需求。根据卓创资讯跟踪的山东主流钢厂喷吹煤库存情况如图5,截至6月30日,上半年山东地区喷吹煤库存可用天数平均为10.6天,而去年上半年平均库存可用天数为13.2天,同比减少2.6天,钢厂整体放缓采购步伐,维持低库存运行,一定程度抑制市场需求。 图5 山东主流钢厂喷吹煤库存天数

图6 唐山钢坯理论成本及利润变化

数据来源:卓创资讯 数据来源:卓创资讯 第二,钢材需求疲软,下游钢厂在盈亏平衡线挣扎,终端负反馈持续向上传导,市场价格承压。 2023年国内经济复苏进程迟缓,钢材市场需求持续疲软,上半年尤其是3月份以后国内钢材市场在弱现实打击下进入深跌。以唐山地区钢坯出厂价格为例,5月31日钢坯出厂价降至3300元/吨,为2021年以来历史新低,截至6月30日,唐山钢坯上半年平均毛利空间为38.6元/吨,去年同期利润空间为248.7元/吨,降幅84.5%。下游钢厂盈利水平持续不佳,终端钢材市场成交疲软,需求端的负反馈持续向上游传导,钢厂维持低库存运行,压价采购,市场喷吹煤价格偏弱下滑运行。 三、下半年喷吹煤市场行情预测与展望 2023年中国煤炭市场进口政策变化导致国内煤炭供应增量超预期,而需求端表现遭遇弱现实致使国内用煤需求增量不及预期,这些变化导致2023年煤炭市场整体承压运行,无烟煤价格较2022年年报预测值整体偏低。展望下半年,在增产保供、进口全面放开的政策前提下,中国煤炭市场供应端维持增量,而下游需求增量难言乐观,整体供需基本面仍显宽松,因此下半年不具备强势上涨的基础。迎峰度夏、金九银十、迎峰度冬这些节点市场会有情绪上和需求端的阶段性支撑,从而引发喷吹煤价格短期的上涨行情,但是持续性和反弹力度都比较有限。具体分析如下: 图7 2023年下半年长治地区喷吹煤主流成交价格预测

数据来源:卓创资讯 下半年煤炭供应端保持同比增量,喷吹煤资源充足。 国内产量方面,目前国家政策面继续实施煤炭增产保供,预计下半年煤矿开工率维持高位稳定,原煤月产量继续同比增加,但同比增幅较上半年或略有收窄。根据上半年国内原煤产量及山西煤矿整体开工率数据,预计全年煤炭产量同比增幅在4%左右达到46.8亿吨,无烟煤、喷吹煤坑口产量同步增加。 进口量方面,2023年国家对煤炭进口全面放开,并实施零关税政策,该政策执行至2023年年底。无烟喷吹煤进口资源主要来自欧洲某国,目前该国对于煤炭出口意愿较大,对中国以出口炼焦煤(1328, -8.50, -0.64%)、无烟煤、喷吹煤为主,预计下半年继续小幅增量对中国出口无烟喷吹煤。预计2023年中国进口无烟煤总量将同比增加50%左右至1660万吨,其中喷吹煤进口量或达到1000万吨以上。 下半年需求端增量有限,终端钢材需求疲软或继续抑制市场需求。 在经济复苏进程缓慢,国内工业用煤需求表现不理想,而房地产提振有限背景下,钢材市场需求仍显疲软。下半年金九银十传统消费旺季节点,钢材市场需求或有阶段性增量,但同比往年难有明显增幅,且钢厂经营压力较大,迎峰度冬节点,钢铁行业限产政策或成为提振钢材价格的直接有效支撑,这为四季度喷吹煤市场需求带来利空压力。 综合上述供需基本面变化趋势,下半年喷吹煤供需格局宽松的局面难有明显改观,在迎风度夏电煤需求支撑减弱、而钢材需求仍处于淡季的8月份,喷吹煤价格仍有继续下行风险,预计8月份为全年喷吹煤价格最低点;金九银十消费需求提振,带动喷吹煤价格阶段性上涨,衔接迎峰度冬电煤行情,预计下半年喷吹煤价格高点大概率出现在11月初,但鉴于电厂长协煤保障及整体供应充足,煤炭价格或很快回落。下半年煤炭价格整体低位运行,喷吹煤价格或随原煤价格小幅涨跌,预计2023年下半年山西长治地区喷吹煤主流成交价格在900-1250元/吨震荡运行。 风险提示:海外经济下行超预期,美联储加息步伐延续;地缘政治风险超预期。 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);