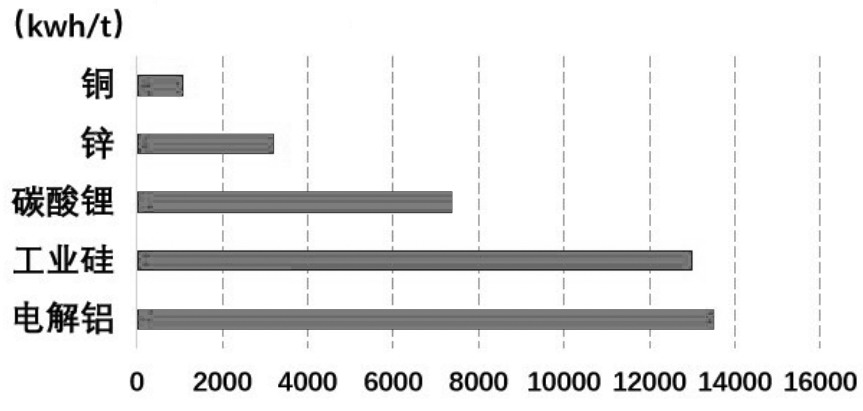

期货日报 有色金属板块的领头羊“铜博士”被誉为观察宏观和实体经济变化的晴雨表,因其价格变化与宏观经济周期、通胀周期呈现高度正相关性,其在经济增长低位复苏的背景下,具备较强的价格上涨空间和动力,但在经济增长不乐观的背景下,价格将整体承压,只是比其他品种具有更多敏感性和韧性。故而,市场认为铜价更能直观地反映未来经济增长趋势。 不过,笔者参考下半年国内外宏观经济和有色金属行业变化趋势分析,铜价似乎难以持续乐观,预计以铜为代表的顺周期性商品三季度延续分化走势,铜、铝有望在有色金属板块中继续表现出坚挺抗跌性,但镍、锌将加速产能出清洗牌速度,供需整体偏弱。截至7月5日收盘,文华商品指数有色金属板块下跌超8%,铜、铝、锌、铅、镍、锡各品种分化差异较大,期货价格年内涨跌幅分别为2%、-5%、-16%、-3%、-32%和6%。 [国际宏观因素主导 加息尾声影响犹存] 从国际宏观趋势来看,进入三季度,欧美央行仍表现出继续加息抑制通胀的倾向,背后的原因是欧美央行担心金融条件过早放松会削弱此前压制通胀的阶段性成果。目前,全球金融市场最关键的分歧在于未来何时降息。此前,市场普遍认为各大央行下半年会从加息转为降息,但6月下旬以来欧美央行官方则表示会将高利率维持一段时间。在海外宏观决策反复切换和后续欧美加息高度不确定的背景下,股债汇、大宗商品等资产价格高波动似乎成为新常态。 结合高频数据可以发现,今年上半年,欧美经济结构内部分化严重,欧美制造业持续衰退,而消费服务业和就业市场相对坚挺。基于美联储表态路径推演可知,三季度,以美联储为首的欧美央行可能继续加息,海外货币政策和流动性将面临进一步收紧风险。 回顾近一年来欧美开启的“加息潮”,其外溢效应持续引发新兴经济体的资本回流至美国、各国金融市场动荡加剧、非美货币贬值等。从上述宏观因素对大宗商品的影响来看,全球需求疲软压制以有色金属为代表的工业品板块,欧美加息快速收紧流动性,整体上打压与大宗商品相关的通胀水平。细分来看,对有色金属消费占比较大的可选和耐用品的影响更突出。 通过跟踪多个模型数据,笔者发现,下半年,以欧美为代表的海外实体经济转弱,乃至陷入温和衰退的迹象进一步显现,尤其是对有色金属等海外需求占比较高的板块影响深远。一方面,海外有色金属消费增速下滑的概率较大;另一方面,受地缘政治等因素的影响,以有色金属为代表的全球实物供应链面临区域割裂风险,损失的是效率,增加的是成本,受困的是行业企业。目前,有色金属主要下游面对可选消费的大幅下滑更多靠刚需来支撑,而海外市场和国内制造业消费补库尚未到来,有色金属行业陷入终端需求下滑、产能过剩压力加大、行业利润缩小的困局,这不仅导致大宗商品供应过剩压力加大,进而引发大宗商品价格高位回落,还会通过挤压生产企业的利润加速行业洗牌重塑。 [夏季用电高峰将至 关注产业结构调整] 进入三季度,有色金属等顺周期类资产迎来“开门红”行情。站在7月初,国内市场已然从“干旱少雨的春季”转向“酷暑多雨的夏季”,这也从侧面反映,在极端天气频发的背景下,有色金属等高耗能行业正在发生变化。 今年以来,我国高温日数创1961年以来历史同期最多,极端天气导致气象灾害频发、用电负荷增长。近日,中国气象局国家气候中心组织有关专家在京召开盛夏(7月至8月)全国气候趋势及主要气象灾害预测会商会,预计盛夏我国极端天气气候事件偏多,阶段性强降水、暴雨洪涝、高温热浪等灾害较重。 从天气因素对大宗商品市场的影响来看,天气因素给我国区域经济和相关行业供需带来较大影响,进而影响到相关大宗商品原材料,尤其是2021—2022年北半球气候异常,叠加多重因素导致能源紧张和原材料供应受阻,大宗商品价格大幅走高。此外,今年上半年,我国西南地区缺电导致电解铝企业减产和停产,对区域经济增长和相关实体行业供应链稳定产生较大影响。对于今年夏季的异常酷暑,有关部门已经密集部署备战迎峰度夏。据中国电力企业联合会统计与数据中心预测,2023年若出现长时段大范围的极端气候,我国最高用电负荷可能比2022年增加1亿千瓦左右,或达到14.7亿千瓦。 面对盛夏用电负荷高峰的考验,有色金属后市行情成为市场关注的焦点。在有色金属等板块的周期性波动中,历史不会重复过去每个细节,但过程却会出现惊人的相似。近年来,全球极端天气频发,高温干旱天气容易影响区域生产经营活动,尤其是电力紧张问题将较大程度地打乱甚至影响经济和行业发展。在我国用电占比中,相比于电扇、空调等居民用电消耗,工业用电消耗占比高达七成,其中有色金属冶炼、黑色金属冶炼、化学原料制品、非金属矿物制品四大高载能行业又是我国工业领域最主要的耗电门类。 回顾2021—2023年上半年,多国气候异常,高温干旱天气频发,我国也出现过用电高峰期电力供应不稳定的情况,但我国明确优先保障民生用电,重点压限高能耗、高污染行业用电,尤其是铝冶炼行业。 今年下半年,作为高耗能行业,铝冶炼行业可能会面临在用电高峰期出现错避峰负荷、分级预警、让电于民等情况。一般来说,如果我国南方、华东区域出现电力供需形势偏紧的情况,那么电力缺口可能影响有色金属的加工和终端消费环节。根据行业多年经验分析,电力消费避峰加强或天气环保因素,主要影响有色金属供需的开工率和实际产量预期。在国内外有色金属表观库存相对较低的背景下,生产端的扰动可能会被放大,这将带来铜、铝等低库存、紧平衡品种的结构走强,但这种情况往往是阶段性的,行业持续时间一般与电力紧张节奏相匹配,需密切关注市场热点因素不同时点的变化。  图为我国高耗电、高载能金属单吨耗电量

展望后市,有色金属等大宗商品的压制犹在,而结合国际宏观经济与有色金属板块自身独特的运行规律来看,铜、铝有望继续表现出抗跌性,镍、锌将加速产能出清,供需整体相对偏弱。笔者认为,三季度应注重对市场预期差的探寻和把握,同时跟踪天气、环保等因素对有色金属供需变化的影响,做到抓大放小把握趋势,注意风控顺势交易。(作者单位:国信期货) |

|

|  |

|