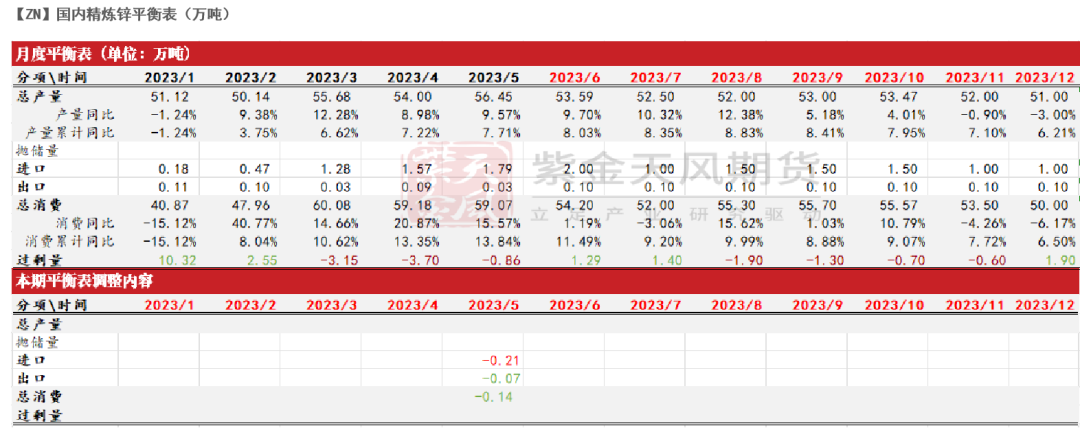

【20230627】锌:过剩不改 量级收窄 上周锌价回调,原因除基本面仍然较弱外,主要是欧美制造业PMI明显不及预期、美初请失业金人数再度高于预期,且海外央行的表态都更加鹰派,使得市场对经济下行的担忧再度占据上风。 假期过后我们简单回顾基本面:基本面过剩格局维持,但因海外高成本矿山停产、新项目延后,全球锌元素过剩量级有所收窄;国内方面,冶炼厂检修增多,但进口锌流入同样增加,下游镀锌开工仍略低于历史同期,淡季需求平平。具体来看: 近期平均矿山及冶炼利润分别回升至686元/吨以及136元/吨。目前矿端减停产有:海外Boliden旗下高成本矿山Tara因生产亏损宣布停产,Newmont旗下Pe asquito新项目为应对罢工而暂停投产;国内云南某矿山因采矿证更换而暂停生产。外加有能力复产的欧洲炼厂基本都已复产,全球锌矿过剩量收窄至约11万吨。当下矿端供应仍然宽松,月度国产TC再次上调50元/吨至4900元/吨,然而若矿山方面再现更多减产、欧洲炼厂冬季生产无虞,则当下原料偏宽的局面并非没有被反转的可能。冶炼端近期主要有甘肃、内蒙等地部分炼厂常规检修,6月锌锭产量环比或下降至53.59万吨;但进口锌锭近期加速流入或部分抵消炼厂检修影响。初端开工方面,除氧化锌开工环比略有抬升外,镀锌及锌合金开工率均低于历史均值。 欧洲炼厂方面:目前有能力复产的欧洲炼厂基本都已复产,但欧洲冶炼成本在远期仍有可能走高。荷兰TTF天然气价格在过去几周上蹿下跳,我们理解或是因为检修季意外频发(挪威意外拉长检修时间、荷兰关闭最大的气田等),但近期意外造成的实质影响较小(占消费量的不到2%),不改变今年欧洲天然气供应偏宽松的基本面,欧洲炼厂的成本至少在23Q3是可控的;然而,考虑到明年欧洲天然气供应有紧缺预期(厄尔尼诺或干扰欧洲后续从美国进口LNG、俄-欧经乌克兰的两条管道合约在明年到期且不续约的概率较大),欧洲天然气价格在23Q4消费旺季时走高的可能性仍然不可忽视。 策略上,关注逢高做空的机会。 月度平衡 根据海关数据,我们调整了5月进出口。预计6月进口量环比或继续增长。

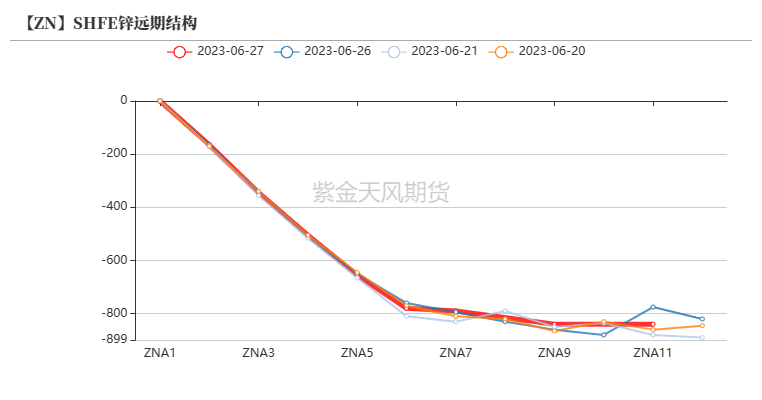

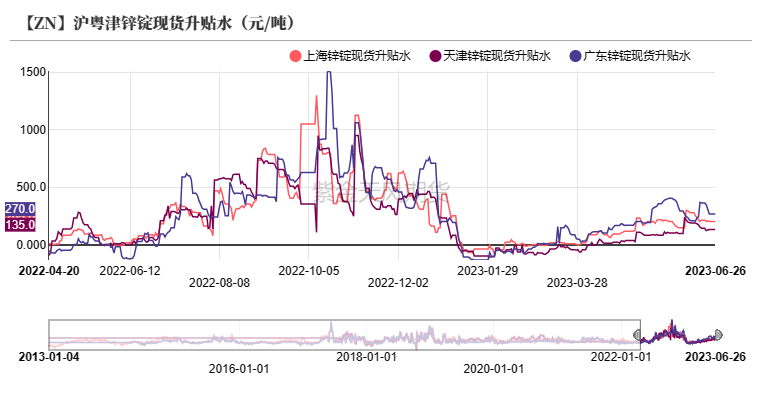

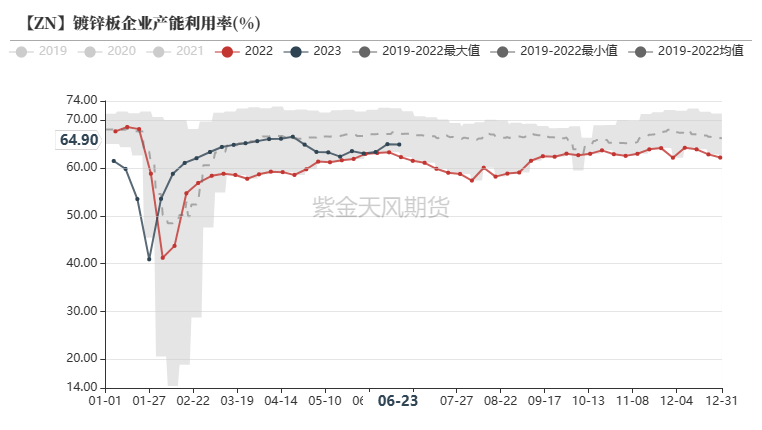

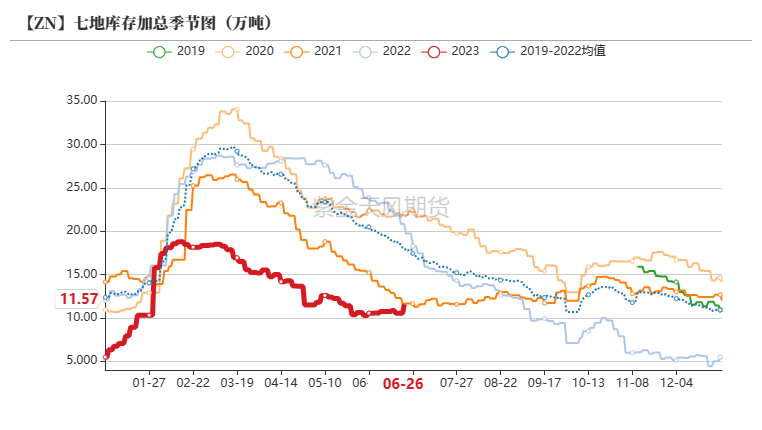

核心观点:偏弱 整体来看,基本面过剩格局维持,但因海外高成本矿山停产、新项目延后,全球锌元素过剩量级有所收窄;国内方面,冶炼厂检修较之前增多,但进口锌流入同样增加,一定程度上抵消检修影响,下游镀锌开工仍略低于历史同期,淡季需求平平。策略上,关注逢高做空的机会。 月差:中性 淡季下游订单一般,正套继续拉升的空间有限,可适时止盈离场。 冶炼利润:偏空 周度国产TC环比持平于4850元/金属吨;周度进口TC环比持平于175美元/干吨。平均冶炼利润环比修复至136元/吨。 现货升贴水:偏多 上海对07合约升水205-215元/吨;广东对08合约升水310-365元/吨;天津对07合约升水125-145元/吨。 镀锌开工率:偏空 镀锌板企业周度产能利用率环比-0.08%至64.90%;镀锌结构件企业周度开工率环比-4.45%至65.43%。 合金开工率:偏空 压铸锌合金企业周度开工率环比-1.90%至43.60%。 国内库存:偏空 周度国内七地社会库存环比+0.71万吨至11.57万吨;周度保税区库存环比持平于0.22万吨。 LME升贴水:偏空 LME锌0-3贴水扩大至13.25美元/吨;远月3-15贴水扩大至20.75美元/吨。 进口利润:偏空 进口矿相对国产矿的生产利润优势缩小至约747元/吨,进口锌锭亏损环比缩小至约258元/吨。 LME库存:偏多 周度LME锌库存环比-0.22万吨至7.88万吨。 担忧衰退锌价下跌 进口流入升水下行 衰退担忧仍存 外盘跌幅更深 上周欧美制造业PMI明显不及预期,美国最新初请失业金人数再次超预期;且海外央行表态更加鹰派;市场对经济周期下行的担忧仍然存在。上周沪锌主力合约开于20540元/吨,周内高点20545元/吨,低点20090元/吨,收于20155元/吨,周跌幅1.63%;伦锌开于2471.5美元/吨,收于2358.0元/吨,周跌幅4.84%。 结构上看,内盘保持back结构;LME锌0-3贴水扩大至13.25美元/吨;远月3-15贴水扩大至20.75美元/吨。

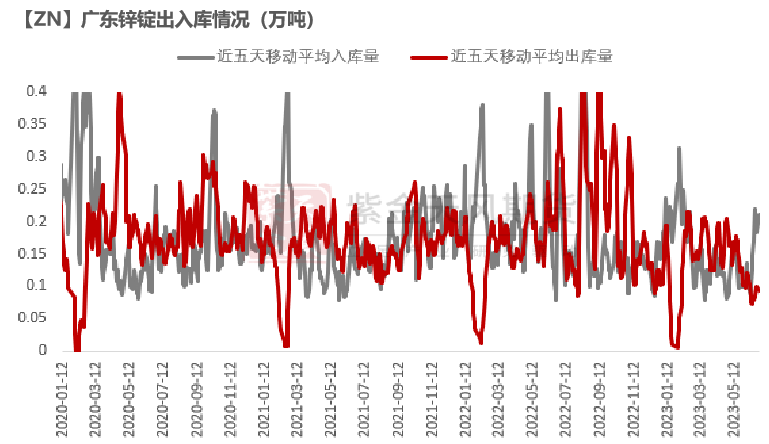

据来源:紫金天风风云 现货升水下行 进口持续流入 上周盘面下行,各地现货升水同样呈下行趋势,其中上海升水仅小幅下行,广东升水下行幅度明显。 上周现货价格区间高于以往,而下游大多仍然持看跌态度,整体成交平平,上周初端原料库存仅有略微上升。具体来看,天津市场在周内相对低位时成交不错;上海、宁波地区进口锌冲击仍然较为明显;广东地区成交相对最弱,仓库出库量近期下滑明显。

数据来源:SMM;紫金天风风云;紫金 研究所 研究所 供应端利润回升 进口锭继续流入 月度国产TC继续上调 月度国产TC继续上调50元/金属吨至4900元/金属吨,月度进口TC下调25美元/干吨至170美元/干吨。周度国产TC及进口TC不变,分别为4850元/金属吨、175美元/干吨。 前期锌价下跌后,Boliden旗下高成本矿山Tara(C1成本约为106USc/lb,去年产量约10.3万吨)因生产亏损而宣布停产,外加Newmont旗下Pe asquito新项目为应对工人罢工问题而暂停投产,目前全球锌矿过剩量明显收窄至11万吨左右。需要注意的是,如若矿山方面再现更多减产、欧洲炼厂冬季生产无虞,则当下原料偏宽的局面并非没有被反转的可能。 5月我国进口矿约为34.42万实物吨,环比增加2.40万吨/7.49%,同比增加10.03万吨/41.14%;今年1-5月我国累计进口锌精矿188.76万实物吨,同比增加36.36万吨/23.86%。自4月份开始,进口矿生产利润持续领先于国产矿,目前利润优势约为747元/吨,后续进口矿数量或继续维持高位。

数据来源:紫金天风风云;紫金 研究所 研究所 供应端利润回升 若以13800元/吨的矿山成本为基准,上周矿企平均利润环比上升至686元/吨。目前有海外高成本矿山停产、新项目暂停建设;国内某矿山因采矿证更换而暂时停产;暂无其他新增减产。 若以4850元/吨加工费为基准,上周冶炼平均利润环比上升至136元/吨。近期有甘肃、内蒙、陕西部分炼厂检修,6月产量或环比减少至约53.59万吨。

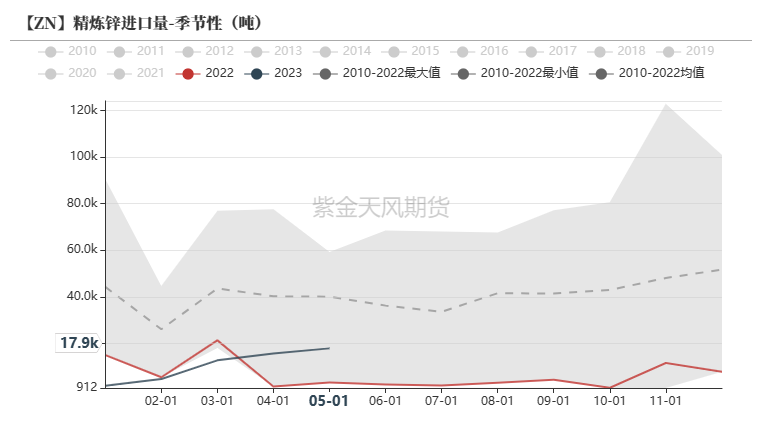

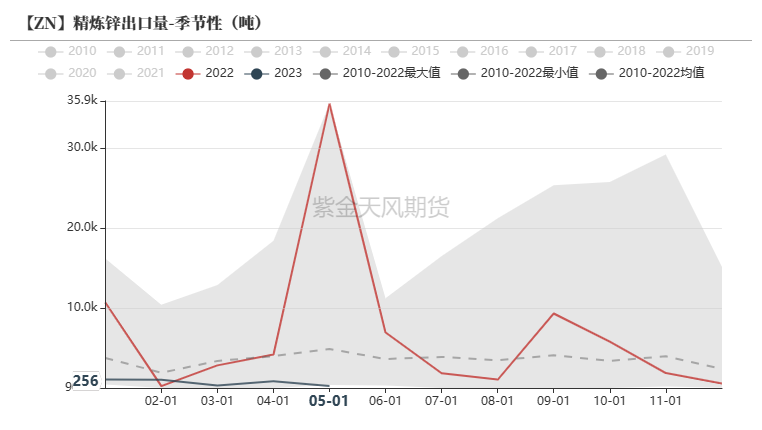

数据来源:紫金天风风云 进口锭继续流入 部分抵消检修影响 5月我国进口锌锭约1.79万吨,环比增长0.22万吨/14.26%;今年1-5月我国累计进口锌锭约5.29万吨,同比略增0.63万吨/13.58%;近期进口锌亏损指标环比缩小至258元/吨,部分品质一般的锌锭已经盈利,上海、宁波地区受到进口锌锭冲击较为明显。随着海外锌锭过剩量逐渐体现,我国锌锭进口窗口临近打开,或有更多进口锌锭流入我国境内,一定程度上抵消本月国内炼厂常规检修的影响、放大国内供应偏强的压力;6月进口锭数量环比或有明显增长。 5月我国出口锌锭约0.03万吨,环比减少0.06万吨/69.95%;今年1-5月我国累计出口锌锭约0.35万吨,同比减少5万吨/93.45%;后续出口量大概率延续低位。

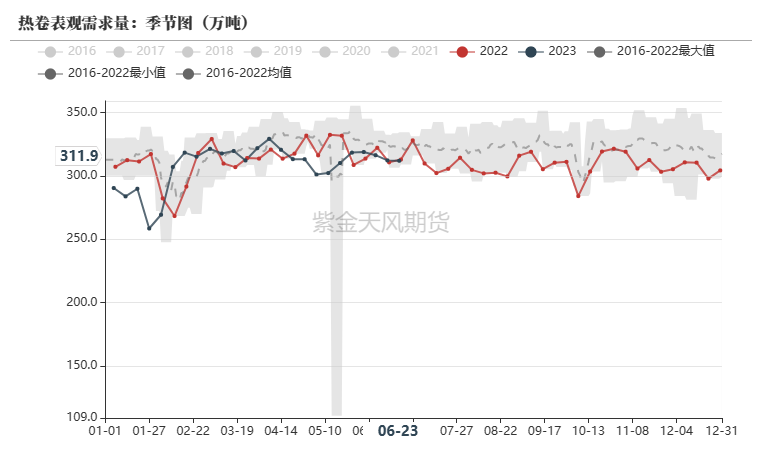

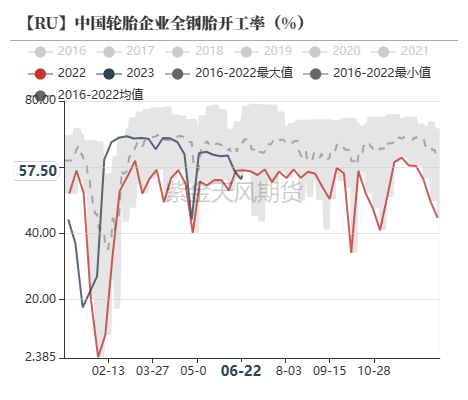

数据来源:紫金天风风云;紫金 研究所 研究所 原料库存略微累加 仅氧化锌开工回升 镀锌:开工率弱于历史同期 镀锌板企业周度产能利用率环比-0.08%至64.90%。上周,热卷总库存减少约3.1万吨至350.2万吨,冷轧总库存增加约0.7万吨至146.5万吨,23城镀锌板库存增加1万吨至108万吨。上周热卷表需环比偏弱,近期水泥出库量环比略增但同比仍降,混凝土发运量同环比继续下降,消费淡季需求较为一般。 镀锌结构件企业周度开工率环比-4.45%至65.43%。上周结构件下游交通订单仍以市政项目为主,资金回款仍然受限。

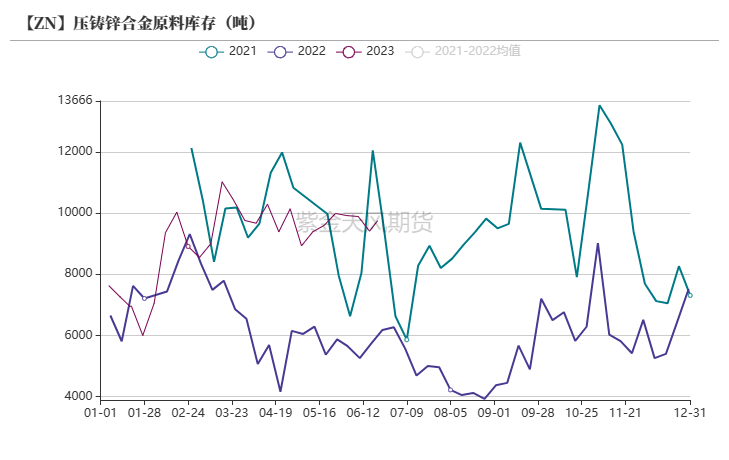

数据来源:紫金天风风云;SMM;Mysteel 锌合金:开工持续下降 压铸锌合金企业周度开工率环比-1.90%至43.60%;成品库存略降至0.97万吨左右;原料库存略增至约0.98万吨。 上周锌合金整体原料库存仅有小幅上涨,企业备库意愿一般;目前锌合金企业以前期积压订单为主,部分企业端午放假,整体开工率小幅下行。

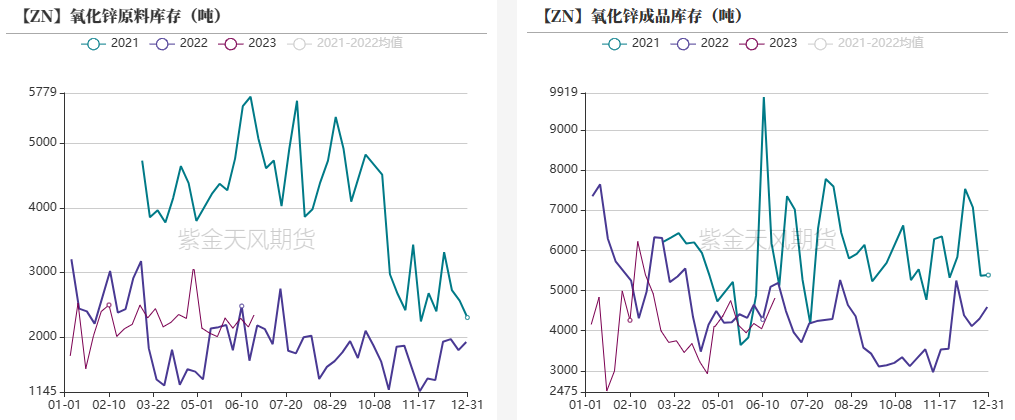

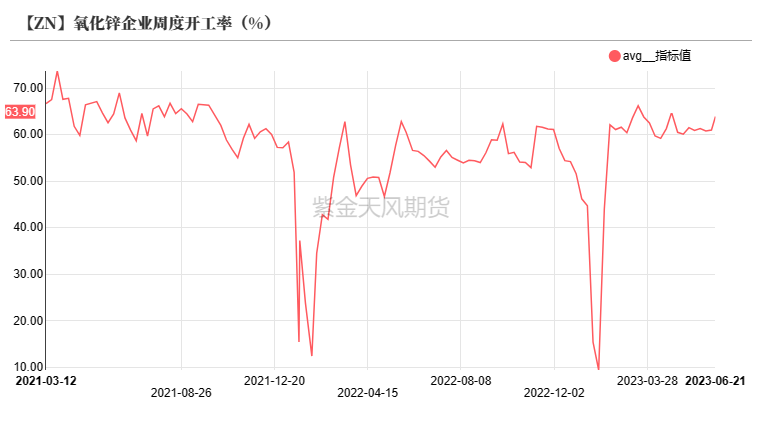

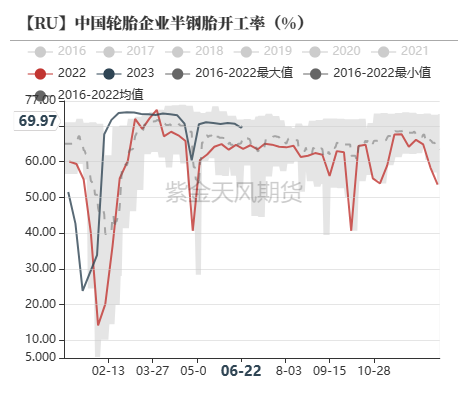

氧化锌:开工环比上行 氧化锌企业周度开工率环比+2.9%至约63.9%;成品库存增至约0.48万吨;原料库存略增至0.23万吨左右。 上周氧化锌企业节前保守备库,原料库存仅小幅上升;半钢胎企业开工较好,氧化锌下游订单相对平稳,端午几无氧化锌企业放假。

数据来源:紫金天风风云;SMM;紫金 研究所 研究所 国内社库累加 海外库存微减 国内社库累加 周度LME锌库存环比-0.22万吨至7.88万吨。 周度国内七地社会库存环比+0.71万吨至11.57万吨。 周度保税区库存环比持平于0.22万吨。

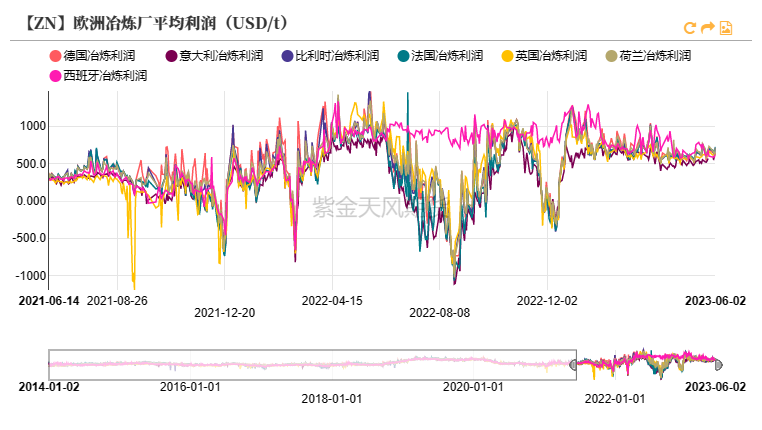

数据来源:紫金天风风云 欧洲冶炼情况跟踪 当前炼厂利润健康 远期气价存上行风险 上周荷兰天然气价格环比上行至约33.5EUR/GWh,欧洲平均电价环比下行至约95USD/MWh。荷兰TTF天然气价格在过去几周上蹿下跳,我们理解这或是因为检修季意外频发(挪威意外拉长检修时间、荷兰关闭最大的气田等),刺激市场神经,但实际上近期意外造成的影响较小(占消费量的不到2%),这并不改变今年欧洲天然气供应偏宽松的基本面,欧洲炼厂的成本至少在23Q3是可控的。然而,考虑到明年欧洲天然气供应有紧缺预期(厄尔尼诺或干扰欧洲后续从美国进口LNG、俄-欧经乌克兰的两条管道合约在明年到期且不续约的概率较大),欧洲天然气价格在23Q4传统消费旺季时走高的可能性仍然不可忽视。 欧洲炼厂现状:Nyrstar旗下三家冶炼厂在Q1即逐步复产,Glencore旗下Nordenham炼厂在6月宣布将于今夏复产,而旗下另一炼厂Portovesme因成本较高及工人问题,原生锌产能或永久损失。

数据来源:紫金天风风云;紫金 研究所 研究所 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);