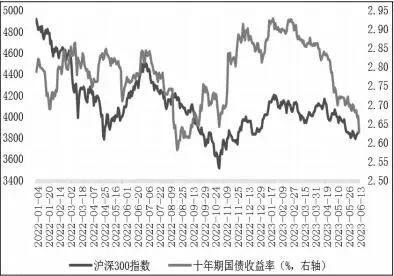

4月中旬至5月,股票市场、商品市场、外汇市场均出现较大幅度调整,十年期国债收益率也不断下行,本质在于国内经济复苏力度不及市场预期。6月上半月,虽然反复磨底的股票市场和持续下行的国债收益率并未体现出明显的预期修复情绪,但美元兑人民币汇率走弱趋势较前期有所放缓,且商品期货也出现反弹,一定程度表明过度谨慎的市场情绪得到部分改善。政策层面,上周以来稳增长信号频出。继6月8日工行、农行、建行、中行、交行和邮储银行六家国有大行集体下调存款挂牌利率后,6月12日包括招商银行、浦发银行、中信银行、光大银行、民生银行等全国性股份制商业银行下调了活期、定期存款利率。此外,6月13日早盘央行将7天逆回购利率下调10BP,当日晚间又将隔夜、7天期、1个月SLF利率下调10BP;6月15日早盘央行如期下调MLF利率10BP。后续来看,在利多因素的提振下,A股市场有望走高。  图为沪深300指数与十年期国债收益率

6月13日盘后,央行发布5月金融数据。受去年高基数影响,5月人民币贷款增量、社会融资增量均表现为环比改善、同比回落。数据显示,5月人民币贷款新增1.36万亿元,同比少增5418亿元;社会融资增量为1.56万亿元,同比少增1.31万亿元;M2同比增长11.6%,为年内首次低于12%。以上三项指标均不及市场预期,显示5月实体融资延续供需两弱格局。具体而言,从社融角度看,人民币贷款、政府和企业债券融资三项对其形成拖累。新增人民币贷款方面,企业部门短期贷款和票据融资分别少增2292亿元和6709亿元。企业中长贷规模虽有放缓,但同比和环比依然分别多增2147亿元和1029亿元,表明政策支持依然存在。因5月商品房成交回落及居民消费意愿降温,居民中长贷和短贷同比分别多增637亿元和148亿元,环比增幅更大,分别多增2840亿元和3243亿元。中长贷和短贷同比、环比数据差异较大,表明在5月商品房销售环比下降背景下,居民部门提前还贷情绪减弱,同时表明五一假期对消费具有一定支撑作用。 5月PMI和金融数据表明国内经济复苏力度放缓,这进一步推高了市场对于稳增长政策发力的预期。6月13日早盘央行将7天逆回购利率下调10BP,当日晚间又将隔夜、7天期、1个月SLF利率下调10BP。目前看,6月15日MLF利率下调10BP的概率较大,6月20日LPR调降的概率也在加大。回顾去年1月和8月,央行先后两次下调逆回购利率、MLF利率、SLF各期限利率和LPR,但彼时A股市场表现并不理想。我们认为,本次稳增长发力和去年存在明显区别。 首先,中美库存周期不同。去年上半年中美均处于库存周期高点,而当前均处于去库阶段。其中,中国工业企业产成品存货同比增速自去年4月见顶后回落,持续时间已经超过1年;美国库存总额同比增速自去年6月见顶后,回落时间也接近1年。按照库存周期3年半左右的历史平均规律来看,中美共振去库的周期几乎过半。 其次,外围宏观环境不同。去年俄乌冲突、美联储紧缩等事件很大程度上压制了市场风险偏好。今年俄乌冲突虽然存在,但目前演化并未超出市场预期。美联储政策方面,6月议息会议宣布维持联邦基金利率在5.00%—5.25%的水平,点阵图显示年内还有两次25BP幅度的加息。站在当前时点看,下半年海外紧缩周期暂停将为国内稳增长政策提供更大的操作空间。 最后,国内基本面状况不同。去年受疫情反复的影响,国内经济增长面临较大压力。而去年年末以来,由于疫情防控政策的优化调整,疫情对经济的影响明显减弱。 综上所述,如果美联储停止加息,那么意味着美元强势期的结束、美元流动性的边际转向和美债收益率的见顶,从中长期视角来看有利于全球资产估值中枢的抬升,从外部减轻对我国货币政策的掣肘。此外,4月中旬至5月期间,市场已经充分意识到经济复苏斜率放缓的状况,当前市场关注焦点在于稳增长加码预期是否逐步兑现。继6月8日六家国有大行集体下调存款挂牌利率后,6月12日部分全国性股份制商业银行下调活期、定期存款利率,6月13日早盘央行下调7天逆回购利率、当日晚间下调隔夜、7天期、1个月SLF利率,6月15日央行如期调降MLF利率。照此来看,6月20日调降LPR的概率较大。若预期落地,则短期在流动性边际宽松的背景下,A股市场有望温和反弹,高度取决于国内基本面的修复程度。操作上,建议投资者逢回调布局多单,同时注意风险控制。(作者单位:一德期货) |

|

|  |

|

微信:

微信: QQ:

QQ: