农产品高级分析师 王 俊 从业资格号:F0273729 交易咨询号:Z0002942

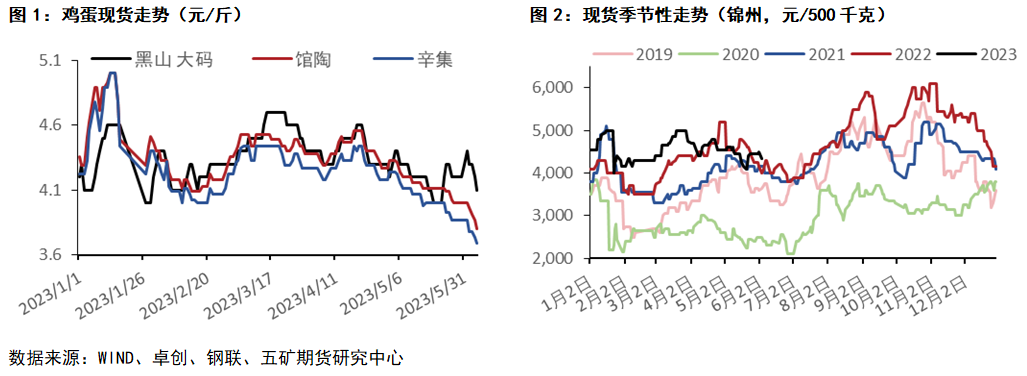

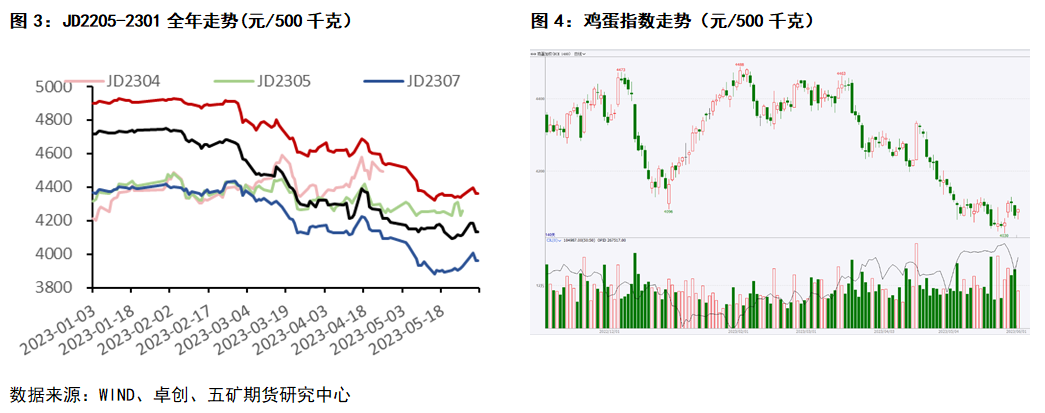

报告要点 POINTS 上半年蛋价走势先扬后抑、盛极而衰。4月前蛋价受到偏低存栏、偏高成本,以及偏好消费的支撑;4月后成本下移,老鸡积累,消费下行,走势偏弱。期货盘面提前交易估值和驱动,期现同步的仅01-04合约,05以及之后合约受成本下移和补栏上升的预期影响在2月以后便逐步走弱,节奏早于往年。 供需形势相比前两年有较大变化。由之前的“低补、低淘、低存栏”,逐步向“高补、低淘、高存栏”过渡,未来存栏恢复的大势已定,只是老鸡较多,阶段性的超淘或影响节奏。基本面的变化主要受到前期高利润以及养殖成本下降的直接影响。 在存栏上升、成本下移的大背景下,我们预计下半年蛋价整体将同比走弱;不过,考虑存栏积累需要时间,加之老鸡偏多背景下超淘易发生,阶段性蛋价仍存在强于预期走势的可能。几个节点价格的判断,预计梅雨季产区现货低点在成本线附近的3.4-3.5元/斤,且老鸡较多将推迟旺季启动的时点;8-9月份旺季高点在4.6-4.8元/斤,同比略低于前两年;9-10月价格有重新跌回3.5-3.6元/斤区间的可能。相比而言,四季度开始,蛋价同比波动重心预计将有较明显的下移,预计年底低点在3.3-3.5元/斤区间。 盘面上,上半年市场提前交易估值,2月开始08、09等远月合约下跌超过10%,当前远月估值与补栏和成本基本匹配,市场重回现货驱动定价,在梅雨跌价季结束前预计07、09等合约走势偏弱,但下方空间相对有限;中期随着现货走出偏弱季节,尤其是淘鸡因鸡龄和高温加大出栏量后,配合偏低存栏的助攻,盘面旺季的08、09等合约预计仍有反弹的空间,09合约关注3800-3900元/500千克一带支撑;长期看三、四季度存栏将趋势性恢复,建议关注这轮季节性反弹后远月的逢高抛空机会,09合约关注4300-4400元/500千克一带,01合约关注4200-4300元/500千克一带的压力。 01 2023年上半年市场回顾 2023年上半年蛋价走势整体可分成两段,4月前价格处于历史同期最高位,波动区间在4-5元/斤;4月以后价格环比走弱,部分受季节性因素影响,但同比转负,则受到来自成本下移以及老鸡延淘等诸多压力的影响,波动区间为5-3.7元/斤。 4月以前,蛋价整体位于历史同期最高位附近,主要受偏低存栏以及偏高成本的支撑,疫情放开后消费恢复也刺激了蛋价走高。4月以后,蛋价下行超过预期,主要原因有:一、成本下移;二、鸡龄偏高,老鸡延淘增加供应;三、存栏恢复,供应量整体同比高于去年;四、消费下行,相比去年上半年有疫情封控等提振消费的因素存在,今年五一前后消费端缺乏大的利好题材。

现货在4月以前环比上涨,同比偏高,但期货盘面早在3月初便拐头往下,仅2302-2304这3个合约实现了期现同步,05及之后合约因提前交易驱动和估值而走势偏弱,01合约则受到去年12月疫情放开后消费端利空的影响较大。以02-04为代表的近月合约以跟随现货偏强运行为主;05-07合约走势较去年同期更弱,逻辑与4月后现货环比走弱有关,受老鸡延淘和成本下移等多方面的压力较大;08及之后的远月合约关注点有两个:一是高盈利下补栏量的上升,未来存栏上升的预期盖过了当期现货的强势,令远月提前交易估值;二是成本的下移,而成本下移又会加速盈利改善,反过来再度刺激补苗的进行。 盘面今年最大的特点是“提前”,与去年盘面期现共振到6月份,之后偏远的08、09等合约才展开下行不同,今年远月下行提前到了3月初,预期存栏的大幅增加令估值交易提前展开。

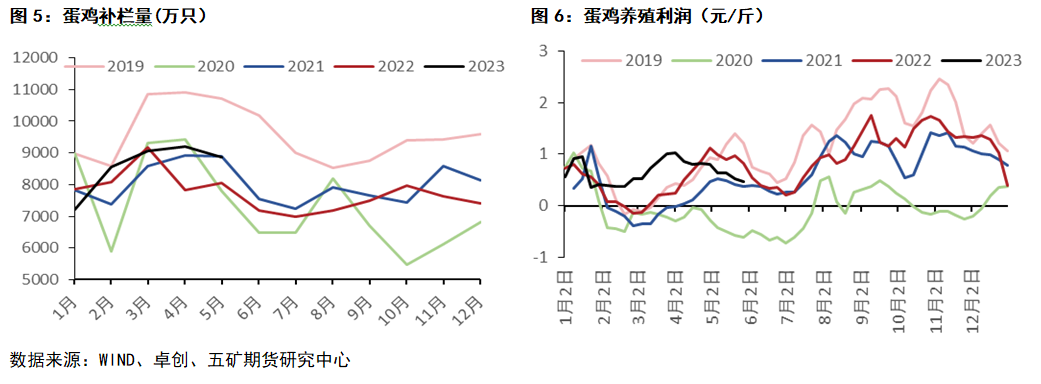

02 补栏和存栏趋势 上半年补栏量出现明显恢复。卓创数据显示,5月份样本点补栏量8872万羽,环比下降3.5%,同比增加10.1%,上半年2-5月共补栏3.6亿羽,同比增加了9%;来自上市公司晓鸣股份的公告也显示,其在2-4月份共销售鸡苗6671万羽,同比增加40%。鸡苗和雏鸡价格的上涨也支持补栏量偏大的结论。 持续补栏的动力一方面来自淡季偏高的养殖利润,加之21-22持续2年盈利,养户现金流普遍恢复,趁价高加快补栏进度的动力较足;另一方面,饲料等成本的下移也让蛋鸡养殖预期利润偏高,增强了养户的补栏信心。6月以来随着养殖利润回归正常,以及远月估值的下修,市场预期转为偏悲观后,我们预计持续高补栏的态势将暂时有所收敛,但成本下降的趋势仍在,未来补栏整体恢复的格局不会改变。

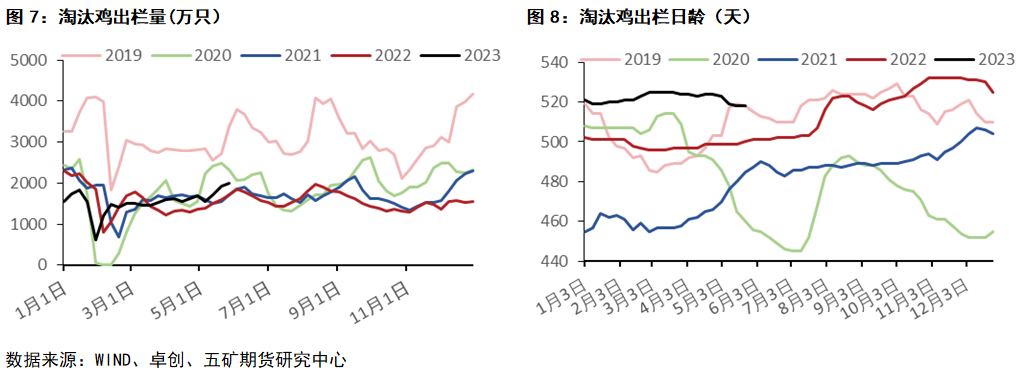

存栏持续偏低,蛋价处于多年高位,利润驱使下养户延淘有利可图。数据上看,1-5月淘鸡出栏量历史同比明显偏低(图7),出栏鸡龄处于520天以上的极高位置(图8),表明延淘现象相当普遍。偏高的淘鸡价格以及淘鸡-白鸡价差也支撑这一结论。 短期而言,延迟淘鸡对价格偏利空但影响幅度有限,中期老鸡的集中出栏能一定程度提振价格,长期而言决定价格的是补栏和消费,淘鸡影响中性。4月份以来价格的弱势一定程度受到了老鸡偏多的影响,但随着价格走弱以及养殖利润的下降,加之天气转热,部分老鸡正在加快出栏进度;短期市场情绪较为悲观,但也需要警惕未来老鸡大量且集中出栏的风险,如能加速兑现,则能一定程度修复市场对8、9月份现货的悲观预期。

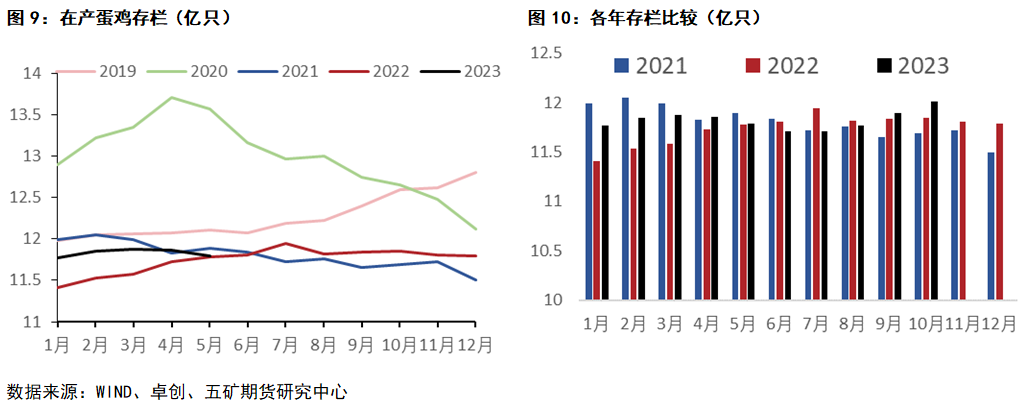

上半年在产存栏表现平稳,整体处于偏低位置,但同比高于去年;峰值为今年3月的11.88亿只,此后缓慢下降,截止5月份的在产存栏为11.79亿只,环比回落0.6%,同比回升0.1%。考虑正常淘汰的情况下,由前期补栏推导,未来存栏大方向为先降后升,低点在6月份的11.73亿只,10月份有升至接近12亿只的可能,但如果6-7月前期有超淘出现,则存栏的恢复存在无法完全兑现的预期差,只是补栏增加的大局已定,未来存栏往上的大方向可信。 考虑在整体存栏波动平稳的背景下,未来蛋价的走势将主要取决于成本和季节性消费的变化;但今年受补栏的影响,预期的存栏量存在明显的上升趋势,加上成本下移,预计下半年以及未来一段时间,蛋价面临的下行风险依旧较大,环比受季节性影响,但同比走弱的趋势将会十分明显。

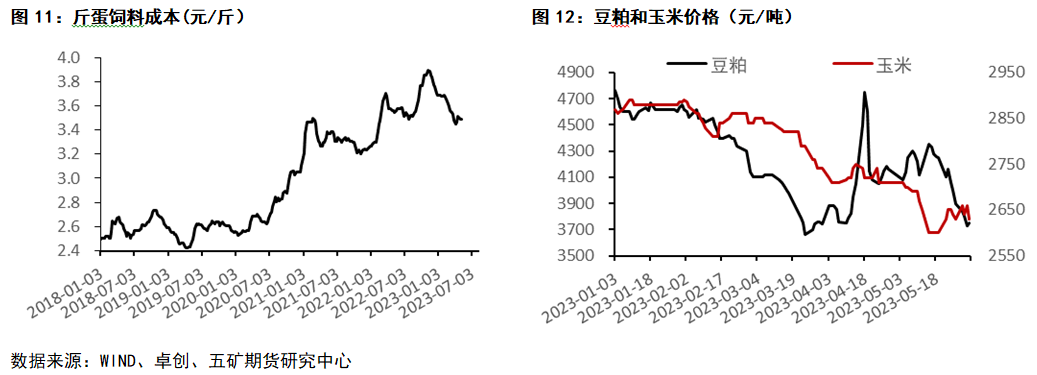

03 成本、库存和消费、 今年以来,大宗商品尤其是原料端呈现出明显的高位回落走势,受全球经济形势、消费、天气以及种植利润等因素影响,玉米(2665, 38.00, 1.45%)和豆粕(3677, 118.00, 3.32%)均有不同程度下跌,其中玉米现货相比年初跌幅超过了8%,豆粕现货跌幅更是超过了21%,由此导致蛋鸡养殖成本显著下移。截止5月下旬,斤蛋饲料成本由年初的3.69元/斤回落至当前的3.46元/斤,跌幅超过0.2元/斤,较去年最高的3.9元/斤的成本跌幅更是超过了11%,从供求形势以及期货远期价格看,未来成本端仍有下行空间。

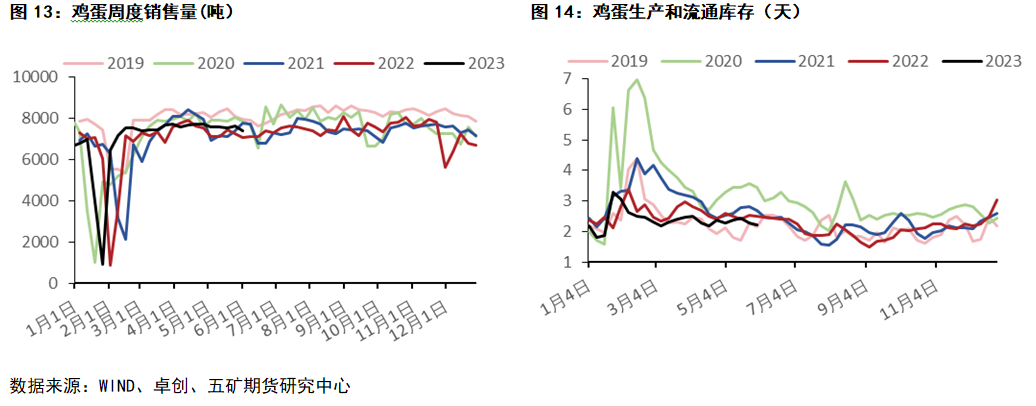

上半年消费整体平稳,由于缺少疫情等突发因素的干扰,需求以跟随季节性波动为主。1-2月市场消费从疫情放开后的低迷中逐步恢复,但3-5月受到淡季、高价对消费明显抑制等因素的影响,环比明显走弱。 生产和流通库存同比持续偏低。尽管消费能力一般,但受存栏偏低的影响,库存天数维持偏低水平,对蛋价存在底部支撑。

04 总结和展望 上半年鸡蛋(4089, 28.00, 0.69%)现货先扬后抑、盛极而衰,拐点在4月前后,前期受到偏低存栏和偏好消费的支撑,此后在老鸡延淘、成本下移等多方因素的打压下逐步回落,产区主流现货波动区间在4-5元/斤,目前仍处于季节性的梅雨跌价期,市场展望偏悲观。 未来重点留意成本以及存栏的变化,预计需求以季节性波动为主。结合供求形势及期货远月的指引,成本端未来仍有一定回落空间,对蛋价影响长期偏空。存栏方面,上半年2-5月份补栏量偏高,未来在产蛋鸡存栏量将逐步回升,不过随着价格逐步兑现悲观预期,我们预计6月以后补栏增量有限,一定程度将限制下半年供应转为过剩。另外,当前老鸡较多,在补栏大局已定的背景下,淘汰量对存栏的影响权重增加,一旦出现现货走势不及预期的情况,老鸡大量且集中的出栏对阶段性行情仍有支撑。 鸡蛋现货一般呈现出季节性波动的特征,供求关系影响的主要是节奏和波动幅度。在存栏上升、成本下移的大背景下,我们预计下半年蛋价整体将同比走弱;不过,考虑存栏积累需要时间,加之老鸡偏多背景下超淘易发生,阶段性蛋价仍存在强于预期走势的可能。几个节点价格的判断,预计梅雨季产区现货低点在成本线附近的3.4-3.5元/斤,且老鸡较多将推迟旺季启动的时点;8-9月份旺季高点在4.6-4.8元/斤,同比略低于前两年;9-10月价格有重新跌回3.5-3.6元/斤区间的可能。相比而言,四季度开始,蛋价同比波动重心预计将有较明显的下移,预计年底低点在3.3-3.5元/斤区间。 盘面上,上半年市场提前交易估值,2月开始08、09等远月合约下跌超过10%,当前远月估值与补栏和成本基本匹配,市场重回现货驱动定价,在梅雨跌价季结束前预计07、09等合约走势偏弱,但下方空间相对有限;中期随着现货走出偏弱季节,尤其是淘鸡因鸡龄和高温加大出栏量后,配合偏低存栏的助攻,盘面旺季的08、09等合约预计仍有反弹的空间,09合约关注3800-3900元/500千克一带支撑;长期看三、四季度存栏将趋势性恢复,建议关注这轮季节性反弹后远月的逢高抛空机会,09合约关注4300-4400元/500千克一带,01合约关注4200-4300元/500千克一带的压力。 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);