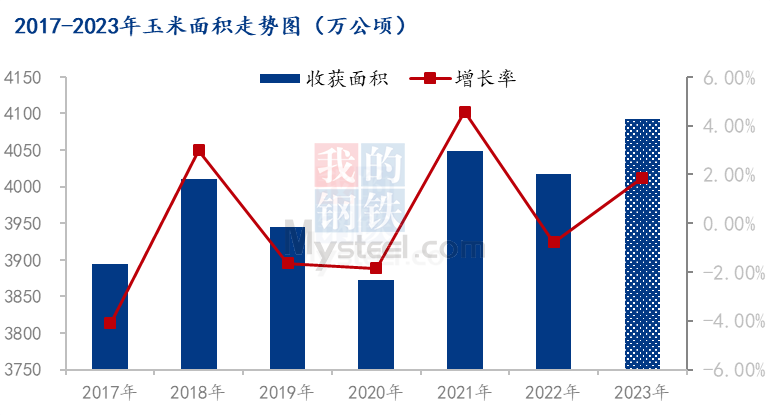

2023年东北春耕已经结束,华北产区小麦收购正在如火如荼的进行中,小麦收割完成以后,华北地区玉米(2614, 5.00, 0.19%)的种植也将提上日程,Mysteel农产品再次对玉米种植面积、产量和种植成本进行综合分析,整体来看,玉米种植面积和产量维持上次的调研结果,对于玉米种植成本做细微的调整,具体分析如下: 一、玉米种植面积和产量分析  图1 2017-2023年玉米种植面积走势图

中国玉米种植面积的变化跟随国内玉米市场供需环境的变化而变化,从2004年开始,玉米种植面积一直呈现上涨的趋势,2008年开始实行临储玉米收购政策,玉米种植面积增加幅度更加明显,到2015年种植面积达到最高,玉米种植面积实现12连增,之后我国开始对临储政策实行改革,2016年临储政策退出市场,国家政策引导开始调减非优势主产区的种植面积,从2016年开始种植面积连续5年下降,2020年玉米种植止跌企稳,2021年种植面积恢复性增长。从政策方面来看,玉米种植面积首先受国家政策的指引,特别是历年中央一号文件的影响,从2021年的“两稳一增”到2022年的“两稳两扩”,2023年中央一号文件发布给出了2023年我国粮食生产目标任务的关键词,那就是“两稳两扩两提”,即稳面积、稳产量,扩大豆(4880, 27.00, 0.56%)、扩油料,提单产、提自给率。虽然国家依然再提倡油料作物的种植,但从调研的情况来看,玉米种植面积将继续恢复性增加。Mysteel农产品玉米团队经过对2023年种植意向的初步调研,预期2023年全国玉米面积61391万亩,较2022年增加1129万亩。 表1 玉米种植面积分地区统计(单位:万亩)

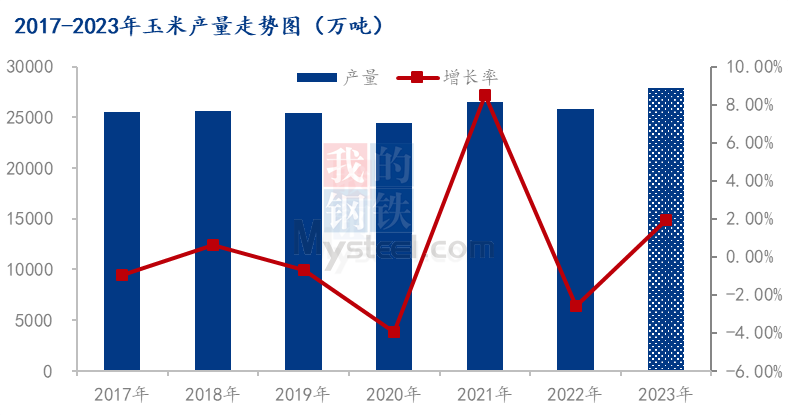

备注:东北春玉米区:黑龙江、吉林、辽宁、内蒙古; 黄淮海春夏玉米区:北京、天津、河北、山东、河南、山西、江苏、安徽; 西南春玉米区:重庆、四川、贵州、云南; 西北春玉米区:陕西、甘肃、宁夏、新疆、青海、西藏; 南方丘陵春玉米区:上海、浙江、安徽、福建、江西、湖北、湖南、广东、广西、海南。 从玉米种植带来看,全国主要玉米种植带种植面积基本都呈现增加的趋势。东北和黄淮海地区增长相对明显,分别增加2.31%和2.11%,西南、西北、南方丘陵地区分别增加0.35%、0.62%和0.99%。分省份来看,东北主产区黑龙江、吉林、辽宁和内蒙古种植面积都呈现增加的趋势,增产幅度4.10%、1.13%、0.32%和2.66%。华北主产区河北、山东和河南分别增加2.89%、2.19%和1.65%。  图2 2017-2023年玉米产量走势图

中国玉米产量的变化跟种植面积的变化趋势基本相同,2020年玉米市场供需环境发生明显转变,临储去库存化完成,市场由前期供应宽松向供需紧张转变,在玉米收割季之前,东北产区遭受三场台风的影响,单产水平下降。2021年由于种植面积明显增加,产量继续恢复性增长。2022年在黑龙江面积下降,辽宁、吉林和华北地区遭遇连续降雨的共同影响下,玉米产量出现下降。在种植面积增加和单产水平继续增加的情况下,据Mysteel农产品玉米团队调研,预计2023年玉米产量27871万吨,较2022年增加2019万吨,增长幅度7.81%。 表2 玉米产量分地区统计(单位:万吨)

备注:东北春玉米区:黑龙江、吉林、辽宁、内蒙古; 黄淮海春夏玉米区:北京、天津、河北、山东、河南、山西、江苏、安徽; 西南春玉米区:重庆、四川、贵州、云南; 西北春玉米区:陕西、甘肃、宁夏、新疆、青海、西藏; 南方丘陵春玉米区:上海、浙江、安徽、福建、江西、湖北、湖南、广东、广西、海南。 从玉米种植带来看,全国主要玉米种植带产量继续增加。东北和黄淮海地区分别增加9.20%和7.13%,西南、西北和南方丘陵地区分别增加6.27%、3.96%和8.50%。分省份来看,东北主产区黑龙江、吉林、辽宁和内蒙古产量增加13.89%、6.47%、9.83%和5.43%。华北主产区河北、山东和河南分别增加7.77%、5.37%和11.06%。 二、玉米种植成本调研分析 表3 东北产区玉米种植成本统计

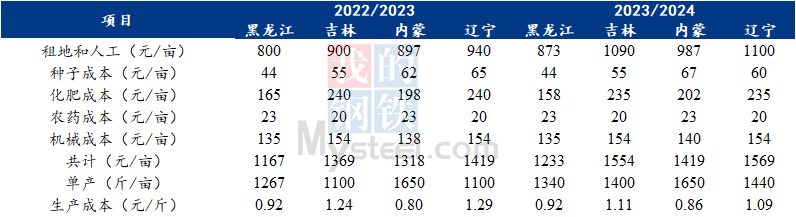

根据Mysteel农产品调研情况,东北地区2023/2024年新季玉米种植成本1233-1569元/亩,较上一年度增加66-185元/亩。受益于单产水平提升,另外2022年黑龙江玉米单产同比略有下降,在2023年新季预期丰产前提下,2023年新季玉米潮粮成本较上一年度大致持平。 分项成本来看,租地成本受玉米价格的影响明显,2023/2024年度租地成本先涨后落,但整体依然高于上年度。地租是种植成本上涨的主要因素,2023/2024年度平均地租成本较上一度增加73-190元/亩,其中吉林地区租地成本上涨幅度较大,较2022/2023年度增加190元/亩。 首先,春节前国内玉米价格高位,玉米种植收益良好吸引大量客户包地种植,地租价格不断上涨,黑龙江哈尔滨、绥化等地区地租高点达到20000元/垧。其次,春节后,随着玉米价格下调,玉米种植收益难以支撑地租成本继续上涨,根据市场反馈,3-4月份包地价格有所下调。最后,种植业者对秋季后玉米价格看涨信心弱,种植收益预想下降,甚至预判包地种植亏损风向加大,也促使地租回落。 种子等农资成本方面,种子价格较上一年度变化值有限,种子品种以传统种植品种为主,未有明显变化。化肥价格较去年窄幅下降,但对成本的影响较小。 另外,种植补贴也一定程度上影响农户的种植意向。从黑龙江省大豆和玉米历年的种植补贴金额也可以看出政策面对于玉米种植的引导,另外市场收益对面积调节的作用加强。在玉米市场化不断深入的背景下,玉米价格的提高有利于保证农户种植收益和积极性,在未来玉米市场发展中,市场化收益的引导作用逐渐加强,政策补贴作用减弱,但仍是保证农户种植收益的重要保证。 表4 华北产区玉米种植成本统计

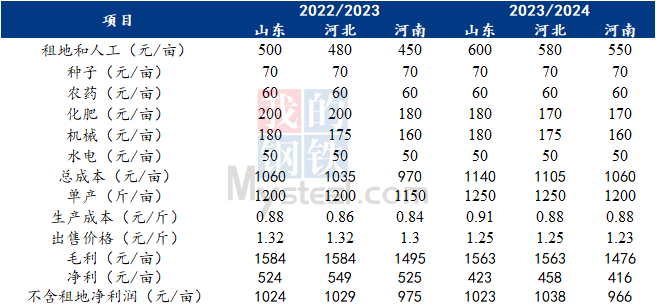

预计2023/2024年度华北地区玉米种植成本略有增加,种植收益继续减少。从种植成本构成来看,租地成本继续增加,已达到历史最高点,化肥成本微幅下调,其他成本保持相对稳定,总种植成本增加。山东、河北、河南总种植成本分别为1140元/亩、1105元/亩、1060元/亩。从农户的售粮价格来说,2022年玉米价格继续维持高位,山东深加工玉米价格创历史新高,但随着小麦价格下跌,市场看空心态较浓,预计2023/2024年度玉米价格重心或有下调,相应的农户出售玉米价格继续下调。 从单产水平来看,2022年新粮上市前夕,华北地区依然经历了持续的降雨,部分地区造成减产,2023年在没有自然灾害的情况下,预计2023年玉米单产水平增加。因此综合来看,2023/2024年度山东、河北、河南农户种植净利润分别为423元/亩、458元/亩、416元/亩,较2022/2023年度有所下调。目前华北地区种植户依然是以中小散户种植为主,但是种植大户种植比例正在逐年提升,部分地区已经达到9成以上,大部分地区种植大户比例在20%-50%。如果不考虑租地成本,农户种植收益依然维持在1000元/亩左右,未来华北农户种植收益的不确定性因素来自于市场价格,价格的变动幅度将直接决定农户的种植收益情况。 从种植成本的支撑来看,东北地区依然强于华北地区,但是在玉米供应进入增长周期,需求增长乏力的情况下,玉米供需关系逐渐向宽松方向转变,长期来看,玉米价格进入下行周期,流通环节的各种成本支撑力度都在下降,特别是对于高价租地的种植户来说,未来不排除面临阶段性亏损的状态。 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);