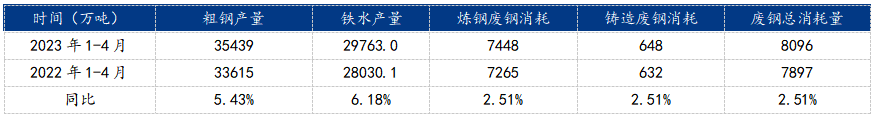

在“双碳”目标下,钢铁行业向高质量发展,降低钢铁行业碳排放、发展电炉短流程炼钢,废钢作为主要原料市场重视程度逐步加深。因此,本文主要研究今年以来废钢供需变化以及2023年供需预期。 2022年我国受疫情影响,国内社会产废量大幅下滑,废钢剪切加工环节也受影响明显放缓,供应有所收缩,而废钢的消费主要受供应减少出现回落。2022年我国钢铁行业废钢消耗量2.172亿吨,同比下降4.1%。2023年国内疫情影响消退,经济呈现复苏态势,随着扩内需、促投资新一轮稳增长组合拳密集落地,国内钢铁消费将保持微增状态,在生铁产量下降预期下,国内废钢消费将呈现增长态势。预计2023年我国钢铁行业废钢消耗2.28亿吨,同比增长5%。 一、1-4月我国废钢需求情况 钢铁行业废钢按其用途分为熔炼用废钢和非熔炼用废钢两大类。统计局数据显示,1-4月粗钢产量为35439万吨,生铁产量为29763万吨,由此推算1-4月熔炼废钢消耗量为7448万吨。铸造企业废钢消耗量一般占总废钢消耗量的8%左右,则1-4月铸造废钢消耗量为648万吨。炼钢及铸造废钢合计值为总废钢消耗量8097万吨,同比增加2.5%。 表1:废钢消费表(单位:万吨)  数据来源:钢联数据

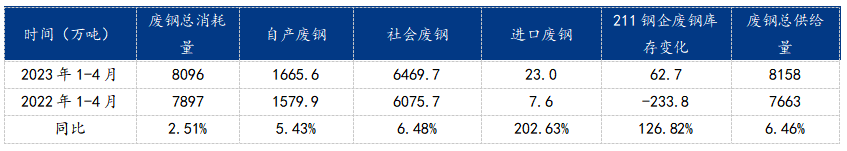

二、1-4月我国废钢供应变化 废钢供应主要来自钢厂自产、社会废钢及进口废钢三个途径,其中社会废钢包括折旧废钢和加工废钢。据历年数据看,2006年至2022年钢厂自产废钢比例呈现下降趋势,但2019-2022年这一比例基本运行于4.7%,因此预计2023年钢厂自产废钢量占粗钢产量的4.7%。 考虑国内钢厂废钢库存变化,估算2023年1-4月废钢总供给量8158万吨,同比增加6.5%。其中,自产废钢1665.6万吨,社会废钢6469.7万吨,进口废钢23万吨,同比分别增加5.4%、6.5%、202.6%。1-4月废钢供应增量主要来自社会废钢。社会废钢又可进一步划分为加工废钢和折旧废钢,加工废钢基本上对应着钢材的消费,这部分废钢的产生与经济活动息息相关,折旧废钢与国内粗钢保有量及价格相关度较高,1-4月废钢价格指数较去年四季度价格上涨6.1%,有力的调动了折旧废钢的产生。 表2:废钢消费量推算供应  数据来源:钢联数据

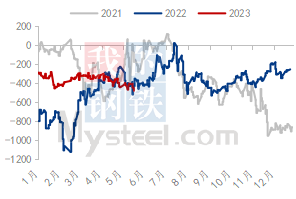

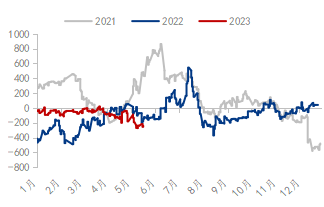

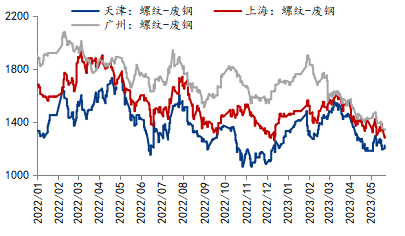

废钢供需特点:一是“刚柔并济”,废钢产出体现在自产及加工废钢方面,无论废钢价格如何波动,都会稳定产出,产出弹性则主要体现在折旧废钢方面,这部分供应主要受价格调节;二是废钢的供应总体上跟随废钢需求波动,处于一个相对均衡的状态。废钢需求从本质上来说来源于成材的需求,同时受铁矿(774, 4.50, 0.58%)石的调节,由此也可以看出废钢本身并无定价能力,价格主要跟随成材波动,受铁废差调节。 三、对比分析废钢价格与铁水成本 废钢和铁矿同为钢材生产中含有铁元素的原料,存在较强的替代品关系。长流程炼钢中铁矿是生铁的主要原料,2022年我国生铁产量占粗钢产量的比重85%,废钢占比15%;短流程炼钢中废钢是炼钢的主要原料,估算1.1吨废钢生产1吨粗钢。 近几年原材料价格变动较大,对比不含税铁水成本与废钢价格:长期来看,铁水成本与废钢价差通常介于-600到200元/吨之间。综合钢厂各方面的生产成本考虑,当废钢价格低于铁水成本200元/吨及以上时,用废钢进行生产的性价比明显。如2021年1-2月及2021年5到6月的铁水成本与废钢价差,当时华东地区铁水与废钢价差在200元/吨以上,当时废钢的性价比较高,钢厂提涨刺激到货现象增多。 图1:华北铁废差走势(单位:元/吨)  数据来源:钢联数据

图2:华东铁废差走势(单位:元/吨)  数据来源:钢联数据

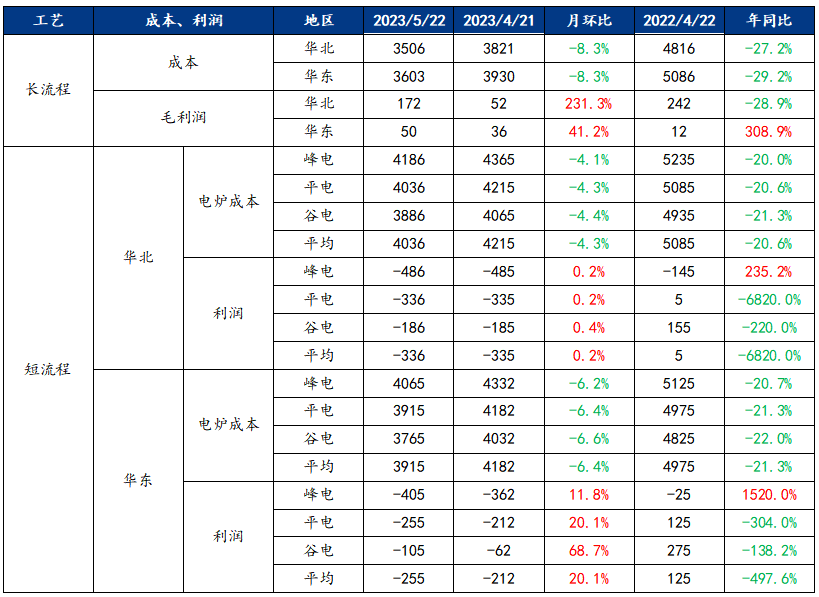

四、对比分析长、端流程螺纹成本 对比分析长、短流程螺纹成本,短流程分峰电、平电和谷电计算成本。时间段的划分一般如下:高峰时段:08:30-11:30、18:00-23:00;平时段:07:00-08:30、11:30-18:00;低谷时段:23:00-7:00;低谷时段:23:00-7:00。根据国家规定工业用电收费标准:1、峰时段用电:每千瓦时=1.025元。2、平时段用电:每千瓦时=0.725元。3、谷时段用电:每千瓦时=0.425元。选择华北和华东地区螺纹钢(3642, -13.00, -0.36%)、废钢价格,结合长短流程工艺费用及电费等指标,计算出华北和华东地区长短流程成本及利润。 目前看,长流程华东地区成本高于华北地区,利润表现弱于华北地区;而短流程华东地区成本低于华北地区,亏损幅度明显小于华北地区。 表3:华北、华东地区螺纹钢长短流程成本及利润表现(单位:元/吨)  数据来源:钢联数据

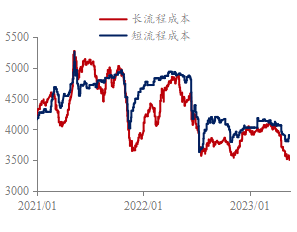

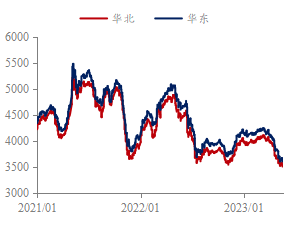

本文对比分析华北和华东地区螺纹成本和利润,发现以下特征: (1)近一年来,华东长、短流程成本表现较一致,而华北有所分化。按工艺分,自2022年5月以来,华东长、短流程谷电成本长期保持一致,而华北地区长流程成本长期低于短流程。按地区分,长流程华北成本低于华东成本,但短流程成本华东和华北长期保持一致。 图3:华北地区螺纹钢长、短流程成本走势(单位:元/吨)  数据来源:钢联数据

图4:华东地区螺纹钢长、短流程成本走势(单位:元/吨)  数据来源:钢联数据

图5:华北、华东地区螺纹钢长、短流程成本走势(单位:元/吨)  数据来源:钢联数据

图6:华北、华东地区螺纹钢长、短流程成本走势(单位:元/吨)  数据来源:钢联数据

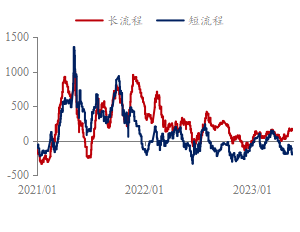

(2)近一年来,华东地区长短流程利润一致性强,而华北是长流程利润高。利润来看,2023年以来,华东地区长短流程利润基本一致,华北地区长流程利润高于短流程,当前华北地区电炉亏损严重,截止5月22日,华北短流程谷电利润为-186元/吨,华东短流程谷电利润为-105元/吨。 图7:华北螺纹钢长、短流程利润走势(单位:元/吨)  数据来源:钢联数据

图8:华东螺纹钢长、短流程利润走势(单位:元/吨)  数据来源:钢联数据

出现以上特征的主要原因是:华东地区废钢价格走势主要跟随铁水成本变化,近一年铁废差运行于-200~100元/吨之间,价差较小,华东地区长短流程差异较小;而华北地区,废钢虽跟随铁水波动,但废钢价格优势不突出,铁废差长期处于-400元/吨附近,就导致华北地区长短流程成本差异较大。 五、2023年废钢供需呈现双增局面 表4:2023年废钢供需平衡表  数据来源:钢联数据,国家统计局

2023年我国废钢消费将呈现增长,主要有以下两点因素: 1、2023年我国粗钢产量大概率平控,但生铁产量将有所回落,为废钢消费腾出空间。我国铁矿石进口依存度长期运行于80%附近,定价话语权低,且当前铁矿石价格偏高,5月22日,铁矿石主流品种远期价格为103.85美元/干吨,明显高于我国成本线80美元/干吨,利润空间较大,国内监管力度将加大,长流程钢厂生产将有所回落,预计2023年我国铁水产量将较2022年下降1000万吨。而在粗钢平控背景下,废钢消费将呈现增加态势。 2、随着废钢供应增加,国内废钢性价比将逐步凸显。本轮下跌行情,废钢价格下跌8.2%,而普钢指数下跌10.3%,废钢跌幅明显较小,当前螺废差呈现收缩态势,逼近去年低点。后续随着国内社会产废钢增多,废钢价格将有所回落,螺废差将走扩,废钢性价比逐步提升,将刺激钢厂采购需求。预计2023年我国钢铁行业废钢消费将增至2.28亿吨,同比增加5%。 图9:螺纹与废钢价格差(单位:元/吨)  数据来源:钢联数据

考虑库存变动,今年钢铁行业仍将面临较大困境,钢厂仍倾向于采取低库存策略,则211家钢企废钢库存维持去化状态,假设下降100万吨,则2023年废钢供应量为22695.3万吨,增量为1278.1万吨,同比增幅5.97%。 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);