“机构降佣加速落地”话题谈疯了!何时降?降多少?卖方研究或正面临洗牌

|

- UID

- 2

- 积分

- 2946807

- 威望

- 1423440 布

- 龙e币

- 1523367 刀

- 在线时间

- 13794 小时

- 注册时间

- 2009-12-3

- 最后登录

- 2025-4-28

|

“机构降佣加速落地”话题谈疯了!何时降?降多少?卖方研究或正面临洗牌

“机构降佣加速落地”话题谈疯了!何时降?降多少?卖方研究或正面临洗牌

财联社5月28日讯(记者 刘超凤)机构交易佣金即将下调成为证券、基金行业的关注焦点。财联社记者从多位机构人士处获悉,“机构降佣的落地已在预期中。四五年前就开始讨论降佣,近期监管频繁调研,方向是比较明确的。”

整体来看,保险资管的佣金大约在万三至万五,公募基金的交易佣金在万八左右,远高于前者。近几年该项收入增长显著,公募分仓佣金总规模连续突破100亿、200亿大关,这部分交易成本由基民承担,因此机构交易佣金下调符合普通投资人利益,日益成为降费的焦点关注。

基金分仓佣金≠研究佣金。机构佣金收入的构成较为复杂,研究佣金只是分仓佣金的一部分。一般来说包含了交易成本、证券研究服务和销售渠道服务以及债券、ETF 做市等等。涉及的部门也包括券商的机构部门、研究部门、财富管理部门、衍生品部门等。

有一些券商的研究表明,全市场公募佣金分配比例大约是研究和非研究4.5:5.5,市场表现不好也会变成3.5-4:6.5-7,而非研究带来的公募佣金涉及到多个部门,一般来说,分仓佣金中研究的贡献一般在30-70%之间,比如一些研究特色鲜明的中小券商;综合型券商中,研究与市场比较均衡的,大约五五开,个别大券商会更高些。

也因此,要不要降?何时降?如何降?降多少?会对行业带来哪些影响,是监管方面在反复调研与详细认证的过程。

尽管有着复杂的构成,但收入下降,显然将冲击卖方研究的市场生态。多位券业人士认为,如果机构交易佣金下调甚至“腰斩”,将直接导致证券公司的分募佣金收入大幅缩水,过度依赖研究服务取得分仓佣金的中小券商被冲击程度显然最大。

研究所压降人员规模和成本,分析师收入进而下降成为可能。目前中证协注册的分析师人数超过4000人,产能过剩的分析师或将面临洗牌。

“而欧洲几年前已经改变了商业模式,禁止佣金换研究,要求用公司自有资金购买研究服务。”有行业人士谈到。

佣金构成多样性,降佣是个复杂测算

由于机构投资者(比如公募基金、保险资管等)没有沪深等交易所的会员资格,须向券商租赁交易席位进行证券交易,并向券商支付交易费用,该笔费用被称作“交易单元席位租赁收入”。

券商的席位租赁收入包括公募基金、保险资管等机构投资人的佣金分仓收入。但公募基金体量大且公开可查,市场上谈论的佣金分仓主要指的是公募基金佣金分仓。

一些券商的研究表明,全市场公募佣金分配比例大约是研究和非研究4.5:5.5,市场表现不好的时候,也会变成3.5-4:6.5-7,而非研究则包括基金代销、ETF做市、券结以及软佣,涉及到券商多个部门。从行业来看,仅有少数几家研究佣金分仓的贡献在50-80%之间。

一般来说,公募基金佣金分仓占比包括券商在基金公司投研排名的佣金分仓、券商代销基金产品的佣金对价、交易成本及债券、ETF做市等。沪上某大型券商人士告诉记者,“头部券商代销基金产品所获取的对价可能是其总佣金市占率2个点的构成。例如,席位租赁收入市占率7%,可能5个点是研究收入,2个点是销售收入。很多中小券商虽然投研能力非常强,但缺乏基金代销,所以在总市占率上相对吃亏。”

该券商人士表示,还有一些大型券商帮助部分专家公司做转移支付,间接又增加了主经纪券商的佣金分仓市占率。这也解释了,某些券商的投研实力和总佣金市占率排名不匹配的情况。

“20年前券商的公募佣金收入都是给研究的,后来基金公司发现公募佣金是个资源,也开始以佣金换各种服务,包括代销做市等,甚至早餐午餐上学就医旅游等。欧洲几年前已经改变了商业模式,禁止佣金换研究,要求用基金公司自有资金购买研究服务。”还有行业人士谈到。

整体来看, 绝大多数中大型保险资管的佣金分仓和基金公司一样,都是采取席位分仓的方式。但由于保险资管产品在券商的代销很少,所以很少有产品销售的佣金对价给券商的情况。

“保险资管几乎所有佣金都用于投研支出,因此,真正体现投研实力的应该是券商在保险资管的佣金市占率。目前,保险资管的交易佣金大约在万三至万五,而公募基金的佣金率则是万八左右。”前述大型券商人士表示。

部分券商过度依赖研究业务

近些年来公募基金行业蓬勃发展,直接服务于公募基金的券商研究所收入“火箭式”蹿升。根据wind数据,2021年券商研究所总收入开始走高,公募基金分仓佣金收入(包含研究和销售收入)首次突破百亿,同比增速高达81%;2022年继续接力并突破200亿,抵达巅峰的223亿元,同比增长60%。去年受到行情等影响,公募基金分仓佣金收入同比下滑,但规模仍高达189亿元。

多位券商人士告诉记者,“研究所是轻资产业务,最大的成本就是人(即分析师团队),但优势是效果‘立竿见影’,不像投行等业务一样周期长。”由于以上特点,不少券商纷纷在研究业务上铺设力量,包括从零开始组建研究所、由内部服务向卖方研究业务转型等等。

如果机构交易佣金“腰斩”,这将直接导致券商佣金收入下降,研究收入缩水,进而冲击一些以研究业务作为特色业务的中小型券商。

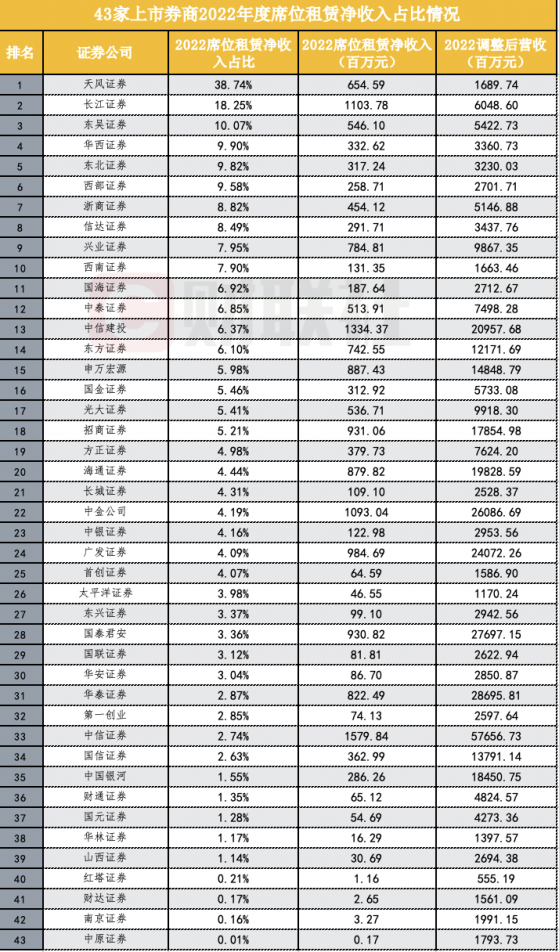

根据年报,天风证券2022年度席位租赁业务净收入为6.6亿元,而调整后营收(营业收入-其他业务成本,下同)为16.9亿元,因此2022年席位租赁净收入占比高达38.74%。也就是说,天风证券的当年营收极度依赖研究业务,并远远超出行业平均值。

据财联社记者统计,除了天风证券外,2022年席位租赁净收入占比超过10%的还有长江证券(18.25%)、东吴证券(10.07%),但这两家券商的当年(调整后)营收均超过50亿元,体量并不小。去年席位租赁净收入超过10亿的仅有4家上市券商,长江证券就是其一,其他包括中信证券、中信建投和中金公司。

营收排名前十的上市券商中,其席位租赁净收入占比均值为4%。具体来看,中信证券2022年席位租赁净收入占比为2.74%,中信建投、中金公司分别为6.37%、4.19%,华泰证券、银河证券甚至低于3%。从这个维度看,头部券商受机构佣金下调影响较小。

值得注意的是,长江证券、天风证券近三年的席位租赁净收入占比均不低于10%,且连续排名上市券商前两名。2021年,长江证券席位租赁净收入占比16.68%,天风证券为14.22%;2020年,长江证券、天风证券的席位租赁净收入占比分别为12.29%、10.54%。如果机构交易佣金下调,受影响程度显而易见。

卖方分析师或面临洗牌,买方分析师价值或会提升

记者从业内人士处了解到,虽然券商、公募基金方面并没有改变的初始动力,但机构交易佣金下调或是未来的长期趋势。

过去几年,券商研究所跟上了公募基金行业的大发展红利,卖方分析师也成为收入相对较高的领域,市场最津津乐道的是首席分析师的高薪。据记者了解,数十万月薪、百万年薪是不少首席分析师的标配,甚至超过了券商高管薪酬。

一些后发发力研究业务的中小型券商,往往通过高薪招揽首席分析师及其团队,来组建研究所的队伍。而分析师被公认为证券行业流动性最大的一批人,往往“一拍即可”。卖方分析师又几乎是证券行业最“卷”的一批人,时间和精力都深陷于各种路演、报告之中。

分析师供给过高、产能过剩,也是证券行业以及市场的共识。全国有超过一百家券商,不论是大型券商,还是中小券商,大部分都有自己的研究所和分析师团队。

根据财联社此前统计,根据中证协官网从业人员基本信息公示统计,截至2023年3月8日,证券公司的分析师人数已达到4013名,正式突破4000人大关,较2022年年底新增了78名。其中,中金公司分析师人数达224人,中信证券、国泰君安证券分析师人数均超过150人。

“放眼全球,海外投研人员主要出自几家头部投行,比如高盛、大摩、小摩等等。国内的分析师数量太多了,导致业内越来越卷。”包括内资和外资的分析师们,都不约而同地对记者发表过类似观点。

如果机构交易佣金下调,研究所收入下降,收益覆盖不了支出,研究所自然会进行成本控制,缩减人力成本或人员规模。比如研究所不再“求全”,仅铺设核心团队在重要的研究领域等等。

“买方分析师应该价值反而会提升。”有观点认为。 |

论坛官方微信、群(期货热点、量化探讨、开户与绑定实盘)

|

|

|

|

|

|

|

|

- UID

- 2

- 积分

- 2946807

- 威望

- 1423440 布

- 龙e币

- 1523367 刀

- 在线时间

- 13794 小时

- 注册时间

- 2009-12-3

- 最后登录

- 2025-4-28

|

|

|

|

|

|

|

|

|

|  |

|

微信:

微信:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html 【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!) :

: ,

, :

: