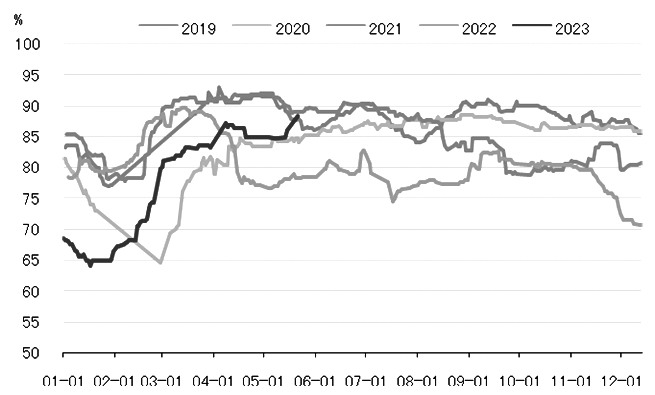

来源:期货日报 多重因素助推 一方面,下游聚酯提高产量,PTA(5340, 24.00, 0.45%)总库存持续去化;另一方面,宏观面悲观情绪已阶段性释放,原油走势偏强,提供成本支撑。在宏观面和基本面助推下,后市PTA下探空间有限。  图为聚酯工厂开工率走势

进入3月,由于成本端PX集中春检,供应减少,PX价格坚挺,PXN居高不下。同时,下游聚酯季节性提负后,开工率持续维持高位,在成本及需求的双重利好下,PTA2305合约上破5850元/吨前高,一路上攻至6400元/吨以上,创近9个月以来的新高。在近月合约快速拉升的过程中,月间价差也创出新高,随着2305合约交割时间的临近,完成了主力合约换月后,PTA主力合约价格重心下移。由于五一小长假期间,布伦特原油两个交易日从79美元/桶快速下跌至72美元/桶附近,PTA价格中枢再度下移。近期宏观不利因素扰动较大,PTA被动跟随波动,但从其自身基本情况来看,下游聚酯及织造近期提负明显,库存中性偏低。综合分析,PTA下探空间有限,阶段性底部已形成。 聚酯开工环比提升 据CCF统计,5月19日聚酯开工率为88.9%,环比提升1.2个百分点,同比提升7个百分点。另外,4月聚酯产能基数为7270万吨,5月环比增加95万吨至7365万吨。 此前,PTA处于6000元/吨以上的价格时,下游聚酯现金流受到极大的挤压,下游降负减产的声音源源不断,随着原料价格的下跌,聚酯长丝现金流得到改善,其中POY150D/48F由此前的持续亏损已转正至56元/吨。聚酯开工率仍是评价PTA下游需求的关键参考值,而聚酯开工率又受到聚酯产品的现金流及库存的直接影响。截至5月18日,主流的长丝品种POY和FDY库存分别下降2.7天和0.9天至17.1天和21.7天。另外,短纤环比下降1.86天至6.08天,其中POY库存降幅最大,处于历史同期偏低位置。目前对聚酯工厂而言,成本现金流有所改善,且不存在库存压力,因此短期降幅的概率较小。 芳烃调油需求犹存 截至5月22日,PTA现货平均加工费为399元/吨,当日宁波地区醋酸主流价格为3225元/吨,折算PTA单吨消耗成本为116元,如果再剔除醋酸的成本,PTA净加工费为283元/吨,高于去年同期的-5元/吨,低于过去5年同期的均值529元/吨。截至5月22日,PXN为385美元/吨,环比处于历史同期中性偏高位置,PXN近期跌破400美元/吨关口,此前近两个月的时间一直稳定在420—440美元/吨。结合海外汽油裂解价差来看,目前已开始走强,市场交易已转向需求端的强预期。夏季为欧美出行旺季,芳烃调油需求依然存在,虽不会完全复制去年芳烃价格脉冲式上涨情形,但是对芳烃价格仍是正向引导。 库存中性偏低 截至5月18日,PTA总库存可用天数为13.3天,环比下降0.45天,其中,PTA工厂的成品库存为6.09天,环比下降0.52天;聚酯工厂的原料库存为7.21天,环比增加0.07天,但值得注意的是,聚酯工厂的PTA原料库存近两个月以来一直处于历史同期低位。另外,截至5月22日,PTA仓单数量为31192张,处于近5年历史同期低位,对应PTA现货为15.6万吨。总而言之,PTA总库存压力较小,随着聚酯的提负,整体维持去库判断。 综合来看,从PTA基本面看,下游聚酯提负,成本支撑仍在,暂无库存压力。另外,当前宏观悲观情绪已阶段性释放,原油自身基本面偏强。从技术面上看,PTA主力合约5日均线与10日均线金叉,多头信号释放,技术指标偏强。总之,PTA阶段底部已形成,价格中枢将逐步上移。(作者单位:恒力期货) |

|

|  |

|