来源:CFC农产品(6.64 +3.11%,诊股)研究 3月以来,油脂经历了基本面与宏观的双重滑铁卢,最为弱势的菜油跌逾2000点跌幅超25%,稍显克制的棕榈油下跌也近1400点跌幅达20%。在过去的几个月里,市场基于产地的连续去库及印尼出口政策的不确定性,不愿太过看空棕榈油,这一度令棕榈油表现显著强于其他油脂,09豆棕价差最低跌至446元/吨。然而,随着棕榈油性价比下滑及主要需求国采购放缓,产地较强的累库预期开始削弱棕榈油偏强运行的基础,印尼姗姗来迟的出口政策调整未能力挽狂澜,这令近期棕榈油开始呈现一定补跌特征,与其他植物油的价差出现修复。 一、印尼政策调整对出口冲击有限 4月26日,印尼召开会议就斋月后的出口政策进行了一些调整,该政策调整具有一定必然性,因斋月期间被临时调增的食用油保供量及被冻结的出口额度需要进行处理,会议的结果也一如期待。自5月1日起,国内食用油保供义务量将从45万吨恢复至30万吨,散油的DMO比例从1:6下调至1:4,但包装油系数获得一定提升,此外2月初被冻结的出口额度将在未来9个月里逐步释放,与市场此前的传言基本一致。 食用油保供义务量调降带来的影响不大,因每月45万吨的保供量很难完成,4月的DMO销售仅为21.76万吨,远未达到45万吨的上限。尽管散油的DMO比例被调降,但包装油的系数被调增,其中棕榈油枕头包装系数提高至2,精包装系数提高至2.25,乘以系数后二者的DMO比例分别达到1:8和1:9,仍处于较高水平。我们认为调降散油DMO比例只是促进国内包装油销售的一种手段,政府也在会议上表达了提高国内包装油供应比例从45%至70%的意愿,这意味着此次出口政策的调整目的并非限制出口,因增产季的来临将加速其累库进程,且来自马来西亚棕榈油出口的竞争将加剧,此时并非限制出口搞饥饿营销的好时机。 根据印尼政府公布的数据,当前印尼散装油销售占比45%,出口商完成每月30万吨的保供量将获得200万吨左右的出口额度,若其提高包装油销售占比将可获得更多额度。尽管GAPKI口径下的印尼棕榈油及棕榈仁油产品每月的出口量在220-300万吨左右,但棕榈仁油、工棕及生物柴油出口并未纳入额度管理,这三类产品每月出口量稳定占据50-60万吨,这意味着CPO及食用棕榈油出口面临的额度缺口并不大。即便部分月份出现较多出口引致缺口,也有此前尚未使用的出口额度可供使用,根据印尼官方数据,除了之前冻结的部分,截至2023年4月底,出口商还持有690万吨的出口额度,合计992.7万吨,大量未使用的出口额度将对印尼后续月份的出口形成较好保障。在此情形下,我们预期印尼最新的出口政策调整难以对其出口带来太大影响,退一万步说,在国内棕榈油库存较高且豆油、菜油、葵油供应充裕的情况下,印尼棕榈油出口即便受到一定影响,对棕榈油乃至植物油价格带来的提振作用也较为有限。印尼此次调整出口政策的靴子落地之后,市场反而再难幻想如去年那般的极端事件冲击的出现,这在一定程度促成了近几个交易日棕榈油期价的补跌。 2、性价比不佳,棕榈油需求前景堪忧 如果说印尼出口政策调整的落地只是粉碎了多头不切实际的幻想,那过去两个多月棕榈油相较其他植物油的贴水大幅收窄,甚至转变成溢价,则真是实实在在地损害了棕榈油的看涨根基。因性价比的下滑将带来棕榈油黯淡的需求前景,棕榈油的补跌及其与其他油脂的价差修复将只是时间问题,而这也暗示着在其他植物油增产、降价促销的情况下,棕榈油价格难以保持一枝独秀。  2月以来,棕榈油的偏强表现令国际豆棕价差持续回落,由此前200美元/吨以上高位回落至负值,阿根廷豆油价格出现罕见的倒挂马来西亚棕榈油的情况,这带来了棕榈油性价比的大幅回落。在欧洲及印度,棕榈油价格接近甚至高于豆油及葵油、菜油价格,对需求的抑制明显,国内的情况虽然没那么夸张,但持续下滑的现货豆棕价差仍带来棕榈油需求转弱,这令国内4月的棕榈油出现去库不及预期的情况,削弱了市场的看涨意愿。 3、油价上行空间受限,生柴需求难超预期 因受制于人口及人均消费量,油脂的食用消费增长一般较为平稳,光靠不同油种间的替代难以引领大幅行情,市场倾向于将更多希望寄托于生物柴油这类波动较大的工业消费上。油脂的生物柴油消费分为两类,一类为取决于掺混利润的商业掺混,另一类为取决于政策的政策掺混。理论上政策掺混需求不受商业掺混利润影响,但商业掺混利润会在无形中影响政府推进提高生物柴油掺混目标的动力及阻力,最终还是受到原油价格的影响。 在宏观风险压制下,原油价格大幅下行带来化石燃料价格大跌,对生物柴油的使用性价比带来了不利影响,这不仅影响商业生物柴油掺混,也深刻地影响了主要国家生物柴油政策。巴西对B15的举棋不定很难说与较低的化石燃料价格没有关系,印尼B35生物柴油法令推行缓慢也是出于类似原因。虽然OPEC+的意外联合减产声明一度带来油价跳涨,但在欧美依然高企的通胀下,对美联储更严厉加息及需求端的忧虑拖累油价下行。在原油价格难以持续上行的背景下,我们预计生物柴油需求不仅难以出现超预期的情况,反而有不及预期的可能。 根据此前政策规划,2023年生柴政策性掺混有望取得明显增长的主要是巴西、印尼及美国。其中,巴西从B10至B15,有望带来160万吨左右的豆油新增需求;印尼从B30至B35,若1315万千升的掺混目标能完成,对应的也将是200多万吨的棕榈油新增投料量;美国相对逊色一些,按去年12月EPA的可再生燃料掺混义务草案,新增油脂投料需求仅60多万吨,且还有相当一部分为UCO及动物脂肪。 然而,油价的持续走低对上述国家的生柴政策发布及实施产生了潜移默化的影响。按照去年年底的规划,巴西应该从今年3月起就将生物柴油掺混率提高至15%,但此前却连传言的B12都迟迟未能确认,目前来看巴西年内实施B15的概率极低,这将导致上百万吨巴西豆油需要寻找新的需求。对于印尼来说,在大幅亏损的掺混利润下,35%的生柴掺混要求实际仅能达到32-33%左右,但在去年丰厚的生柴掺混利润下,印尼的生柴掺混率早已突破30%的政策性要求,这导致今年B35的实施未能带来明显的棕榈油同比需求增量,反而随着柴油需求的下滑呈现一定同比降幅。根据印尼生柴协会数据,2023年1-3月印尼棕榈油国内掺混量仅269万千升,同比仅增10%,按此节奏印尼全年可能1100万千升的掺混量都不能完成,遑论1315万千升的掺混目标,后续市场或将不得不修正对印尼过高的生柴需求预期,这将带来棕榈油需求的明显下修。美国2023年的最终可再生燃料掺混义务终案虽要等到6月公布,但从量级上看,很难弥补巴西及印尼生柴投料量不及预期带来的减量。  4、厄尔尼诺难冲击年内产量,产地累库倾向较强 因NOAA大幅上修下半年厄尔尼诺发生的概率,近期市场对厄尔尼诺的关注度也有所提升。厄尔尼诺将带来东南亚较正常年份偏少的降雨,对喜爱高温多雨的油棕生长及开花、结果不利,市场因而有些担心厄尔尼诺将带来棕榈油的减产。  然而,根据我们此前的研究,厄尔尼诺对作物产量的影响最终是通过降雨来实现,而降雨对棕榈油产量有8-10个月的滞后性,这意味着下半年发生的厄尔尼诺难以对年内棕榈油产量产生多大不利影响。反而因降雨减少,收获节奏更不易受到洪涝的扰乱,下半年的棕榈油产量将更容易兑现。即便是明年的棕榈油产量,其将多大程度受到厄尔尼诺带来的干旱的影响,也将取决于厄尔尼诺发生的强度,仍待进一步观察。 根据我们多渠道了解及验证,当前不论是马来西亚还是印尼,产量均呈现同比好转的特征。虽然市场对于年内棕榈油产量到底增长多少存在一定分歧,4-5月产量节奏也多多少少受到洪涝及斋月的影响,但可以确定的是斋月后的产量环比增长一定会发生。在未来几个月出口转弱的情形下,产地库存低点到来及后续累库将大概率发生。虽然产地棕榈油在低库存状态下并无近月销售压力,但在远月较强的累库预期下,产地对于销售远月的态度仍相对积极,这体现于报价的近高远低及远月进口利润的时而开启,背后暗示的是产地在远月产量回升、出口转弱倾向下的卖压增长,故而愿意在报价上让步给需求国进口利润。  在印尼出口政策调整未能带来想象中的利好,棕榈油产量出现季节性增长的情况下,远月棕榈油供应并无忧虑,海外市场报价高低及卖压强弱将成为国内棕榈油价格运行区间的重要参考,这一方面将取决于产地棕榈油产量及出口节奏影响的累库速度,另一方面也将受到其他植物油以及宏观情绪的影响。 整体来看,姗姗来迟的印尼出口政策调整未能带来多头预期的效果,本就不为限制出口的政策对出口的影响十分有限,一定程度粉碎了市场不切实际的幻想,也解除了空头的担忧。在厄尔尼诺难以对年内棕榈油产生冲击的情况下,随着棕榈油性价比下滑及主要需求国采购放缓,后期产地较强的累库预期不断削弱棕榈油偏强运行的基础。原油价格上行受限不仅将令生物柴油需求难以超出预期,反而有不及预期的可能,这令后期市场对印尼生柴投料需求的下修成为棕榈油继续回落的另一潜在题材。在宏观风险仍未释放完全,且基本面面临的压制依然较强的背景下,中期棕榈油仍面临向下的压力,单边仍以反弹沽空为主不追涨。此外,随着棕榈油支撑不断减弱,我们预期其与其他植物油的价差将出现修复,09豆棕价差仍有向上反弹的空间。 |

|

|  |

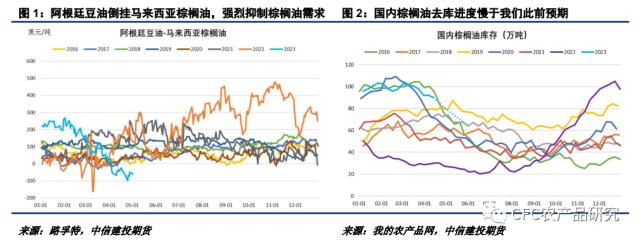

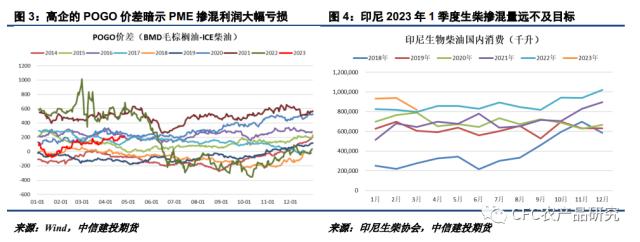

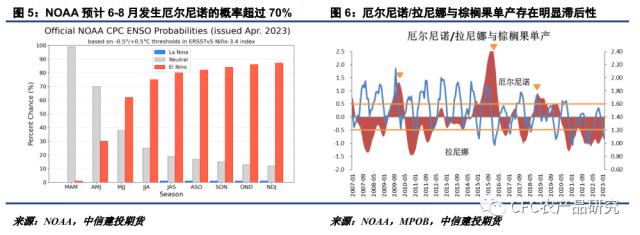

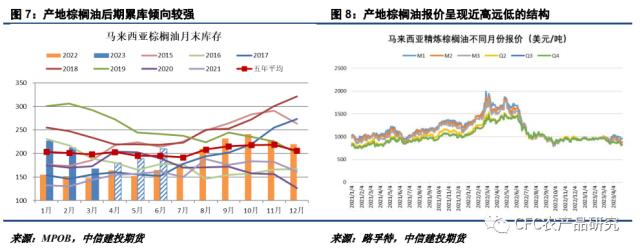

|