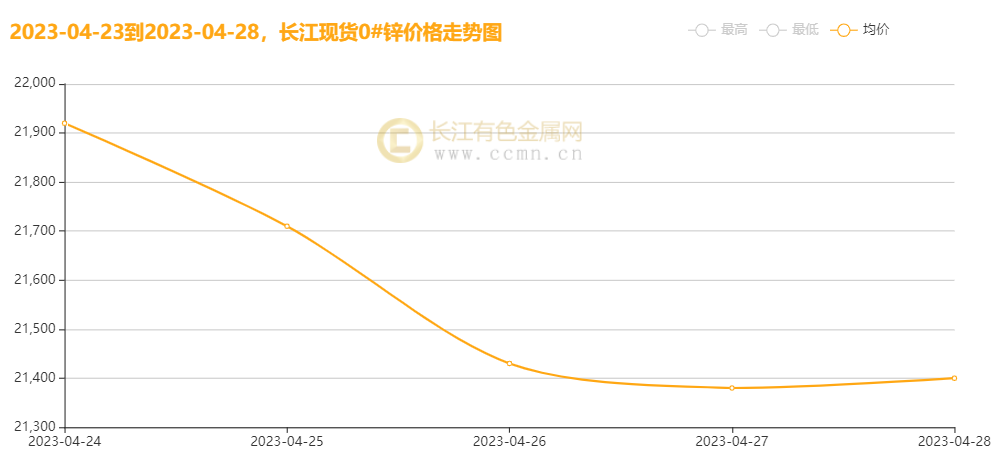

一、现货锌走势 长江有色金属网讯:本周(4月24日至4月28日),现货锌重心再度下移,长江现货0#锌周平均报价在每吨21568元左右,上周每吨均价报22308元,下跌740元/吨,环比降幅为3.3%。 长江现货0#锌下跌,年初至今,进口矿生产利润在大多时候都落后于国产矿,直到近期才转为领先约780元/吨,叠加船期因素,3月我国进口矿数量环比下降至32.09万实物吨,较为符合预期。23Q1我国累计进口锌精矿122.32万实物吨,同比增加27.37万吨/28.82%。考虑到国内矿山正处于季节性增产的时间,外加近期进口矿生产利润在多数时间仍然有劣势,预计Q2进口矿数量环比下降。下游订单增量一般,节前备库相对保守,很难再对内需抱有更为乐观的预期。国内需求旺季接近尾声,初端订单仍旧一般,镀锌板开工虽稳中有升,但也逐渐触顶,锌合金及氧化锌板块开工相对更弱;价格明显走低,但并未显着刺激出更多的下游补库需求,下游节前备库态度整体较为保守,社库去化速率不变,本周长江现货0#锌价(21280, 50.00,0.24%)格大跌。  ▲长江现货0#锌周走势图

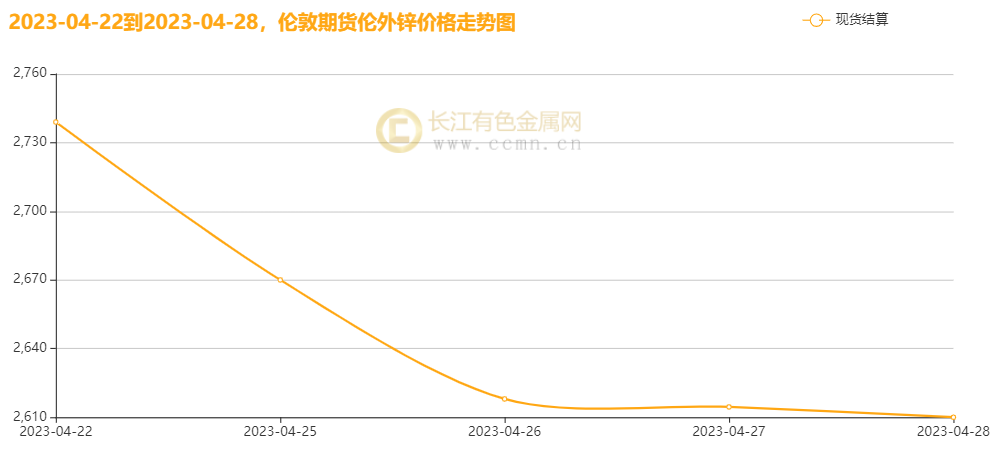

二、期货锌走势 长江有色金属网锌市分析,本周(4月24日至4月28日)伦锌价涨势放缓,周均价报2650美元左右;今年以来,海外主要发达经济体的核心CPI依然居高不下甚至有所回升;欧盟统计局4月19日公布的月度CPI终值显示,3月欧元区整体通胀率放缓至6.9%,但剔除能源、食品和烟酒价格的核心通胀率升至5.7%,创下历史新高。美国第一季经济增长放缓程度超过预期,因为消费者支出加速增长被企业清算库存所抵消,耐用品核心资本货物订单下降超预期,而此次再度掀起的银行业危机担忧情绪将会重新打压市场对美联储加息定价,市场对其货币政策的后续走向产生分歧,美国公布的一季度数据大幅不及预期,海外经济衰退担忧和美联储加息节奏调整持续影响金属价格波动。随着欧洲能源价格大幅下行,欧洲进入淡季补库阶段,能源价格短期偏弱,精炼厂仍有恢复生产的预期,已有小部分前期关闭的产能宣布复产,不过考虑到盈利的可持续性,剩余的产能在做出复产决定时可能会比较谨慎,LME部分现货由升水转为贴水,叠加宏观氛围偏空,本周伦锌下跌。  ▲伦锌周走势图

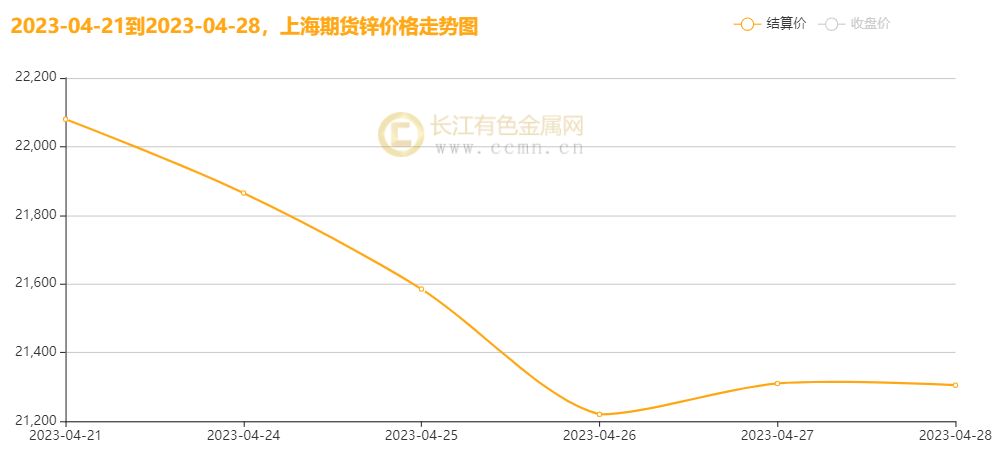

长江有色金属网报道,本周(4月24日至4月28日),二季度本是制造业的传统旺季,有色金属市场走势普遍较为乐观,但是4月过半,包括铜铝锌铅在内的有色金属现货价格出现了明显的回落趋势。这主要是由于市场对于需求的预期较强,而现实需求却相对较弱,也就是“强预期”和“弱现实”的偏差所导致的。国内3月精炼锌产量高达55.68万吨,为历史高点,步入4月,部分炼厂检修,产量环比会小幅回落,但同比应该仍会处于历史高位,国内需求端亦表现为回暖,基建保持高增速,房地产后端回升,在供给增加的压力下,国内锌库存去库未明显弱于往年,仍保持正常季节性去库节奏。基本面方面的压力更多来自海外,即欧洲炼厂复产之下的供给增加预期,同时4月中下旬以来,欧美经济数据并不十分理想,高通胀背景下,投资者对于美联储和欧洲央行的加息预期也随之加强,欧美难逃衰退预期。这种宏观背景之下,有色市场价格难以走强。高频数据上表现为LME库存回升、0-3转为贴水,对LME锌盘面施加较大的压力,进而拖累沪锌。沪锌周均结算价报21457元,上周主体运行区间价为22080-22400元/吨。  ▲沪锌周走势图

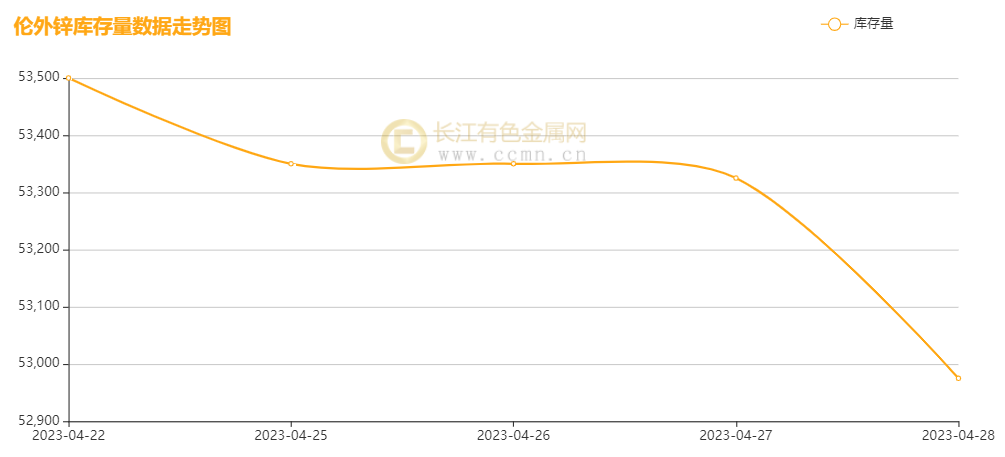

三、锌库存分析  ▲伦锌库存周统计图

根据长江有色金属网分析员统计截止4月28日,伦锌库存报52975吨,较前一周减少525吨,降幅为0.1%;上海期交所本周锌总存量为60044吨,较上一周减少19897吨,降幅为24.9%。 四、本周宏观资讯 国内方面: 1、财政部发布2023年3月地方政府债券发行和债务余额情况,2023年3月,全国发行新增债券6017亿元,其中一般债券718亿元、专项债券5299亿元。全国发行再融资债券2883亿元,其中一般债券1830亿元、专项债券1053亿元。合计,全国发行地方政府债券8900亿元,其中一般债券2548亿元、专项债券6352亿元。 2、统计局发布数据,1—3月份,全国规模以上工业企业实现利润总额15167.4亿元,同比下降21.4%。1—3月份,规模以上工业企业中,国有控股企业实现利润总额5892.4亿元,同比下降16.9%;股份制企业实现利润总额11290.3亿元,下降20.6%;外商及港澳台商投资企业实现利润总额3318.1亿元,下降24.9%;私营企业实现利润总额3894.1亿元,下降23.0%。 国际方面: 1、美国消费者信心指数降至7月以来最低水平,因对经济前景的看法更为悲观。周二公布的数据显示,世界大型企业研究会4月份消费者信心指数从3月的104下降至101.3。接受调查的经济学家预期中值为104。反映消费者对未来六个月展望的预期指数跌至68.1,也创下7月份以来最低。现状指数升至151.1。这些数据表明,在对劳动力市场将开始走软的预期中,消费者对经济的看法已经变得不妙。 裁员消息层出不穷,职位空缺减少,如果出现经济衰退,这些趋势将加速。只有12.5%受访者预计未来几个月会有更多就业机会,占比为近七年来最低。 2、当地时间27日,美国商务部公布的初步统计数据显示,2023年一季度,美国实际国内生产总值按年率计算增长1.1%,低于市场预期的2%,也远不及去年四季度2.6%的增速。市场人士表示,今年一季度美国经济增长大幅放缓,主要原因是美联储的激进加息抑制了商业活动。 五、本周锌市动态 外电4月27日消息,国际铅锌研究小组(ILZSG)周四表示,2023年全球精炼锌市场或供应短缺。ILZSG表示,2023年全球精炼锌需求量将大于供应量,预计供应缺口在4.5万吨左右。预计今年全球精炼锌需求量将增长2.1%,至1380万吨;2023年矿产锌产量预计增加3%,至1286万吨。 六、锌价后市展望 长江有色金属网锌市分析:宏观方面,美国第一季经济增长放缓程度超过预期,因为消费者支出加速增长被企业清算库存所抵消。国内生产总值环比增长年率为1.1%,低于2 .0%的预测值。供应方面:国内矿端基本维持正常生产,北方矿山陆续推进复工复产。虽然近期国产锌精矿加工费小幅下调,但云南地区受限电影响外,多数维持较高的开工水平,供应相对稳定。消费方面:近期市场需求表现偏弱。随着黑色系金属期货价格持续走弱,镀锌市场现货交投相对疲软。锌合金受出口订单不佳影响,整体行业开工水平在60%左右。氧化锌行业开工维持稳定,少数厂家开工有所下行,市场订单偏弱,下游基本刚需采购为主。沪锌当前月合约收盘较上周比降幅为3.1%。 整体看,美国一季度GDP超预期放缓,核心PCE物价指数超预期强劲,增长下降,通胀上升,美国经济滞胀担忧升温,叠加银行危机及经济衰退担忧重燃。数据好坏参半下,锌价弱势震荡。产业端看,LME持续累库且0-3现货转为贴水,海外炼厂复产影响显现,伦锌承压。国内下游节前备货接近尾声,现货成交较弱。在内外供应压力预期较大,需求较疲软的基本面下,锌作为有色中空配品种,走势相对更弱。短期悲观情绪释放后,下周锌价或企稳。(长江有色金属网 仅供参考) |

|

|  |

|

微信:

微信: QQ:

QQ: