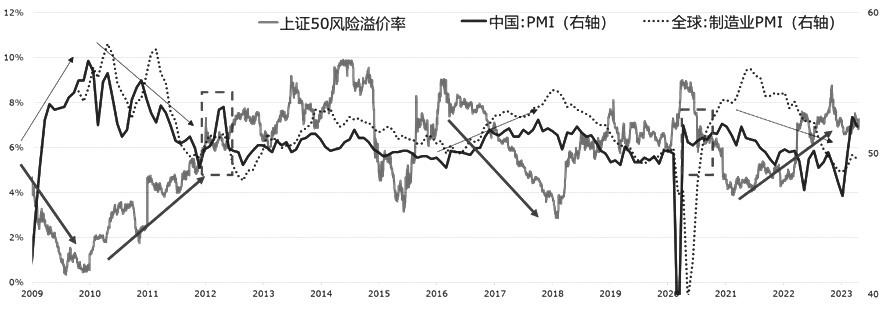

来源:期货日报 风险溢价偏高 经济复苏及周期错位的相对优势有望带动国内市场风险偏好回升,股指风险溢价率随之重回下行通道。中长线看,股指配置价值凸显。 一季度经济增长数据及3月各类经济活动数据显示经济修复方向确定,但复苏结构不均衡、节奏不同步问题显现。权益市场从年初的偏乐观、春节后的振荡及结构分化行情到4月19日以来的持续回调,整体呈现对经济基本面利好钝化、对利空敏感的特征,风险偏好再度下滑。股指风险溢价率偏高,上证50、沪深300、中证500分别处于近10年74%、74%、84%分位数。  图为各股指风险溢价率

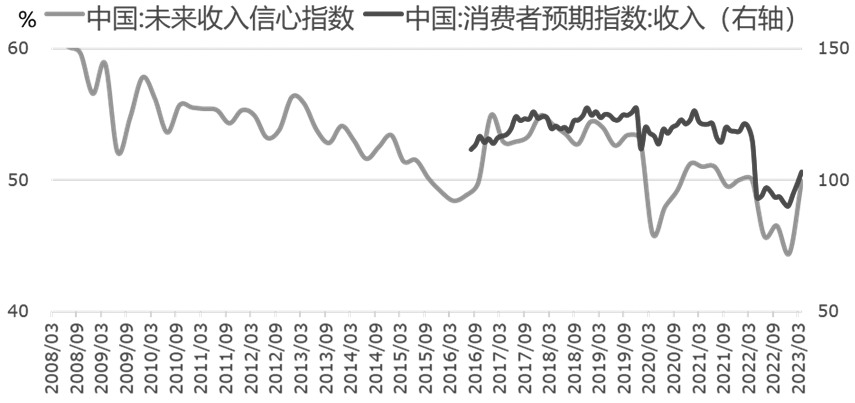

经济修复斜率被持续修正 2022年11月至春节前夕,在经济复苏的强预期下,股市无视弱现实,迎来反弹行情。而随着全国两会召开、经济数据陆续出台,发现弱现实并不弱,只是经济修复斜率及成色的预期差导致资本市场对政策面、基本面的预期持续修正,风险偏好下降,股指风险溢价率重回上行通道。 预期差其一在于经济复苏相对温和。本轮经济修复的路径是以基建投资为引领,带动就业和收入预期的好转,提升消费意愿及能力,从而带动消费及房地产市场的复苏。正反馈传导机制的形成并非一蹴而就,经济整体复苏斜率偏缓。 预期差其二在于消费复苏结构分化。3月社会消费品零售总额同比增速大幅抬升,结合CPI增速回落及分项数据,以餐饮为代表的服务消费回暖,汽车受打折去库销售策略提振量涨价跌,而家具、家电、房租等地产相关消费仍偏弱,整体呈服务消费复苏强于大宗消费的特征。居民“超额储蓄”是消费能力短期释放的重要源泉。金融机构各类存款规模3月同比增速由2021年8月的8.3%持续抬升至12.7%。这部分“超额储蓄”的陆续释放对服务消费、小额消费形成有力支撑。但是,消费意愿的提升有赖于居民就业和收入预期的彻底好转,3月青年人失业率进一步走高,意味着消费内生增长动力的修复仍需时日。 预期差其三在于房地产复苏进度相对缓慢。投资端,房地产开发投资仍是拖累项。销售端,1—3月房地产销售面积累计同比降幅收窄,3月70个大中城市新建商品住宅价格指数和二手住宅价格持续环比连续两个月为正,价格企稳态势初现。不过,30城商品房成交活跃度自3月以来再次转弱,二手房及租赁房挂牌指数和挂牌价格指数亦环比回落,说明市场主体对于房地产市场的预期存在分歧,房地产市场的筑底将持续一段时间。 企业和居民预期边际好转  图为收入预期指数

以央行对银行家、企业家、储户的问卷调查结果以及国家统计局消费者信心调查指数结果作为市场预期的观测值,可以看出,市场主体预期宏观经济触底反弹,且银行家预期较企业家、消费者乐观,已处于环比转好区间。 从银行家调查来看,贷款供需两旺,基建、制造业贷款需求持续增长,房地产贷款需求亦从收缩区间踏入扩张区间。从储户及消费者调查来看,就业及收入预期均环比改善,其中收入预期进入转好区间,但预期指数及信心指数仍低于疫情前水平。从储蓄、投资、消费倾向来看,自2020年以来储蓄倾向显著升温,但今年一季度储蓄倾向小幅回落,投资倾向则小幅回暖,消费倾向基本持平。 风险偏好趋于回暖 历史数据表明,风险偏好受国内经济基本面及国内外经济周期错位的影响。一方面,股指风险溢价率与PMI呈明显负相关。当PMI从收缩转扩张,预示国内经济向好时,风险溢价率进入下行通道,而当PMI趋势下行时,风险溢价率快速抬升。另一方面,内外经济周期错位,我国较海外经济增长具有相对优势,风险偏好趋于回暖,股指风险溢价率趋向回落。  图为上证50风险溢价率与我国PMI及全球制造业PMI

从经济复苏角度,我们将一季度经济走势定性为温和复苏,并对二季度经济复苏持谨慎乐观态度。一是宽信用将继续支持以投资为引领的经济修复模式,并通过正反馈逐步传导至产业端及居民端。二是政策环境相对积极,房地产市场的修复和居民端预期的好转尚需时日,需求端大概率维持弱复苏。从经济周期错位角度,欧美经济衰退风险加大,而我国经济复苏方向明确,相对优势突出,这将吸引国际资本中长期流入。(作者单位:广州期货) |

|

|  |

|

微信:

微信: QQ:

QQ: