【导语】淄博烧烤、洛阳牡丹、云南泼水节碰上全国各地音乐节,华夏大地春意盎然,中国经济稳步复苏。真可谓是国内经济一路繁花一路歌,复苏气息扑面而来。然而,镍市场却在浮浮沉沉中,经历一场名副其实的“倒春寒”。不过,寒冬过后,复苏的镍市正在稳步向前,二季度初镍价区间调整重心上移,镍市一片春景暖意融融。 2023年4月18日,国家统计局公布今年一季度经济数据,初步核算,一季度国内生产总值同比增长4.5%,比上年四季度环比增长2.2%。其中,消费成为拉动经济增长的主动力。一季度经济运行开局良好,国内大循环作用明显,但一季度镍价却风雨飘摇,直到二季度才有回暖迹象。 旺季不旺现象持续 一季度镍价表现低迷 传统春节假期之后,基本金属大概率会迎来一波上涨走势,随即的金三银四消费旺季带动,一季度市场欣欣向荣。然而,2023年一季度镍价确高位回落重心下移,春节前后终端备货都未能改变镍价方向。理性回落还是市场萎缩,大环境下的“倒春寒”现象其实并不少见,镍市复苏仍需时间。

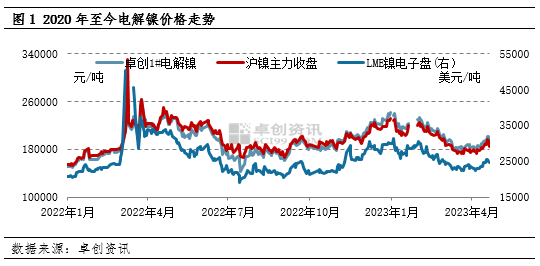

如图所示,2023年一季度镍价稳步下行,二季度稍有止跌反弹迹象。具体数据显示,截至2023年一季度末,国内现货镍价报于182900元/吨,较2022年年末241125元/吨跌58225吨,跌幅为24.15%。而截至2023年4月中旬,市场价格恢复于20万元/吨一线水平上。为何经济稳步复苏,镍市确“倒春寒”,卓创资讯认为,更多的是因为供需上的失衡导致。 供应端:产能释放速度快 供应压力突如其来 伴随新能源方面镍需求的持续增加,同时受到高冰镍生产壁垒的技术突破,2022年下半年开始,国内电解镍产能市场增速较快,相对应的产量提升为镍市形成较为明显的压力。同时还有海外二级镍的进口施压,整体看,2023年一季度,国内市场供应压力明显增大。

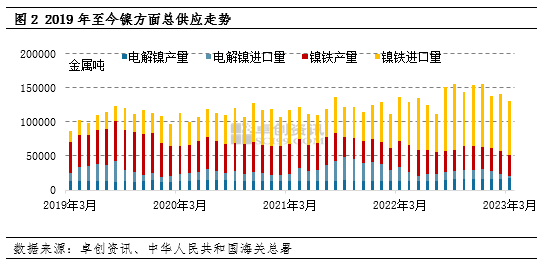

如图所示,2022年下半年开始,国内镍总供应出现了上涨趋势,并且持续维持偏高水平。最新数据显示,2023年3月中国&印尼镍生铁实际产量金属量接近15万吨,环比增加超6%,同比增加超20%,电解镍方面产量也有增加趋势,在一定程度上也施压镍价,2023年3月国内电解镍产量1.75万吨创产量新高。 根据卓创资讯调研,目前国内电解镍大厂基本保持较超过80%的开工率,近几年发展起来的新能源相关的企业也在不断释放产能。以湖北某工厂为例,该工厂改建原厂的电解铜产线,转产周期段,年初就已完成每月1500吨电积镍产线改造,原料来自海外高冰镍。1月即有500吨电积镍产出。值得关注的是,电积镍属于可以期货交割的精炼镍,电积镍的产出直接冲击期现市场,对镍价形成较大压力。 需求端:传统需求恢复慢 新型需求存“困扰” 供应端的压力让镍价出现停滞节奏,而消费端的疲态,则是镍价跌落神坛的推手。镍市场传统消费领域不锈钢市场一季度表现“惨淡”,二季度才开始缓慢复苏,这对镍价下行创造了合适契机。新能源板块的“停滞”发展,也为镍价下跌形成了推波助澜的作用。

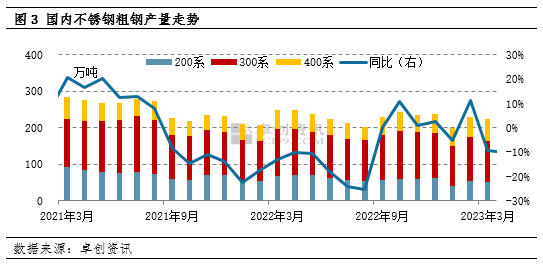

如图所示,2023年不锈钢粗钢产量远不及2021年状态,偏弱走势持续,这导致市场信心不足,对镍市场需求量下滑严重,最终镍价下滑。卓创资讯数据显示,2023年一季度不锈钢粗钢产量在655.54万吨,环比2022年四季度减少9.9万吨,跌幅为1.49%,同比去年同期减少62.7万吨,跌幅为8.73%。纵览历年数据,一季度不锈钢粗钢产量创2019年以来新低,镍实际需求量受到明显冲击。 传统消费行业表现不佳,新能源行业也未能得偿所愿迎来旺季,中汽协数据显示,2023年一季度,汽车产销累计完成621万辆和607.6万辆,同比分别下降4.3%和6.7%。汽车产销数据下滑的同时,三元材料电池装机量也在减少。

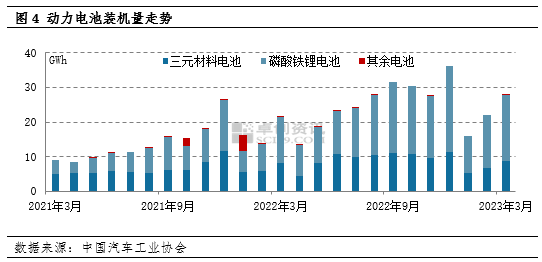

如图所示,2023年一季度动力电池装机量在65.8GWh,其中三元材料电池装机量在20.8 GWh,占比为31.61%,同比去年的6.56个百分点。三元材料电池装机量的占比下滑,反应出目前碳酸锂电池的优势依旧明显,电池方面对镍消费支撑不强。 供需弱平衡建立 数据支撑镍市回暖 一季度市场处于缓慢恢复状态,二季度开始下游不锈钢价格实现止跌回升,以淄博地区太钢304冷轧板为例,一季度末价格跌入15000元/吨关口,4月实现止跌反弹,目前已经站上16000元/吨一线支撑。价格回暖带动生产企业开工,从而从需求端直接改善镍消费。随即而来镍铁价格上涨成为镍市二季度亮点。同时新能源汽车数据也明显回升,下游回暖在一定程度上会带动镍市场消费,供需弱平衡正在逐步建立。而宏观消息面上,经济数据积极向好,美元指数下滑带动有色市场,为镍价形成有力支撑。 卓创资讯预计,镍市“倒春寒”顺利结束,二季度镍价料区间调整,下方跌价空间不大。对于镍市能否重回20万元/吨一线关口,市场观望情绪存在,二季度站稳难度大,大区间暂看18万元-20万元/吨。 |

|

|  |

|

微信:

微信: QQ:

QQ: