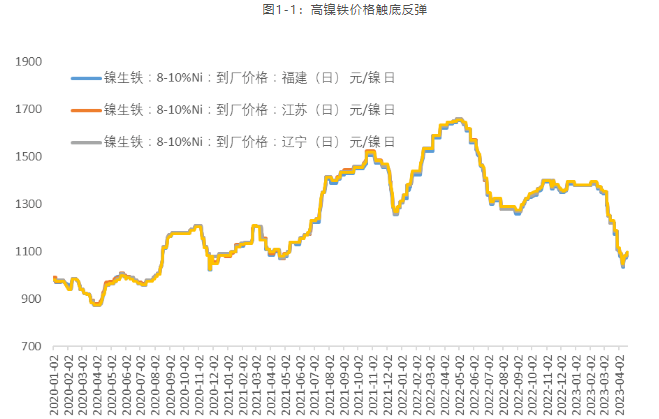

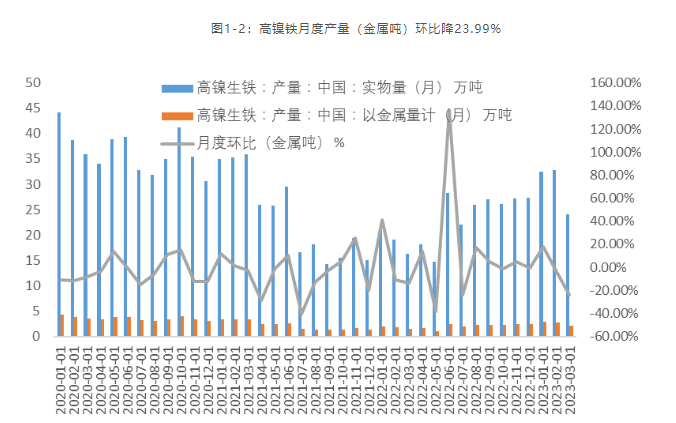

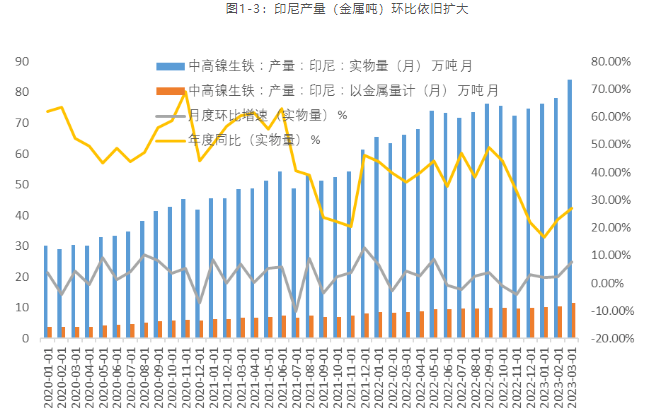

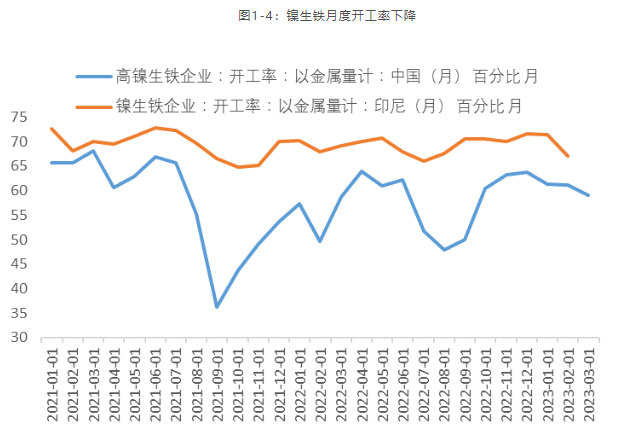

来源:中国国际期货 作者:中国国际期货 研报正文 我们此前发布观点曾表明镍产业面供强需弱,但需关注镍铁减产及不锈钢终端需求走强带来的短线利多的可能。从上周开始这个逻辑开始被市场验证——沪镍(183010, 110.00, 0.06%)主力合约下跌止步于17万,在横盘震荡之后开启一路反弹。 本轮的镍价反弹始于不锈钢率先V字触底反弹,形成多头趋势后带动了镍价上行。此外,基本面方面,3月镍铁已有减产,4月某大型不锈钢的镍铁产线停产,导致镍产业链中最弱的一个分支出现短期的供需过剩的纠偏。 加之欧美银行破产事件后,美联储的加息接近尾声预期增强、缅甸锡矿禁采令等事件催化,短线镍价走出一波反弹。因此镍的强势反弹中有一部分资金推动的因素。 未来我们需重点关注:第一镍铁减产的可持续性;第二印尼高冰镍转NPI带来的增量;第三不锈钢降库的速度是否会放缓。中长期看,我们仍认为镍整体产业(特别镍铁产业)偏弱格局尚未变化,这会限制镍价反弹空间。 (一)镍铁减产情况:行业普遍亏损,减产停产增多 3月份,镍铁价格是本轮价格下跌最多,幅度最大的品种。高镍铁价格(以江苏8:-10%到厂价)在2月15日的价格为1390元/镍点,到4月11日价格快速滑落至1040元/镍,不到2个月时间损失了350元/镍,降幅达到25.2%,是镍各类产品中降幅最大的,镍铁现货价格的下跌幅度甚至超过了沪镍主连的跌幅。 造成前期镍铁价格大跌的主要逻辑我们在此前的研报中分析过,主要是镍铁产业基本面很弱,供强需弱,过剩压力较大。 随着镍铁价格的快速回落,镍铁生产利润不断被压缩,全行业亏损之下,3月中旬开始的减产和停产检修就陆续增加。根据统计数据,3月印尼方面镍铁仍以增产为主,3月印尼中高镍铁产量84.09万吨,环比增加7.63%,同比增加26.97%;但国内方面,3月中高镍铁产量27.94万吨,环比下降了14.9%,同比下降了21.93%,降幅惊人。 其中山东和江苏分别有7个企业和8家企业均减产,非主产区则14家企业调研中产量仅为正常的40%水平。MYSTEEL统计的3月的镍铁开工率仅有59%,远低于一般70-80%的开工率水平。利润方面,3月底的辽宁、内蒙的生产利润亏损达百元/镍点。 根据测算,3月底,镍铁价格甚至接近印尼镍铁成本,进入4月上旬镍铁减产力度仍然不减,华北某镍铁厂四月开始2条生产线轮番减产检修,预计20天以上,这对镍铁过剩的国内市场形成利好支撑,表现是镍铁价格开始“跌不动”了。 4月中旬镍铁价格开始反弹,与此同时同时镍铁的生产亏损程度在减弱。据数据,截止4月14日,山东的RKEF的生产还有70元/镍点盈利,但江苏、内蒙、福建等地仍有不同程度的亏损。这意味着4月镍铁的产量即使环比有所增加,但也幅度不会太大。亏损——减产——过剩压力减轻,这会给4月的镍价带来很好的上行推动力。

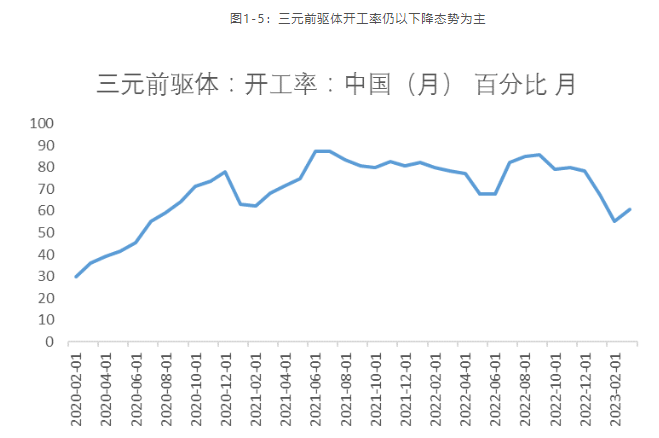

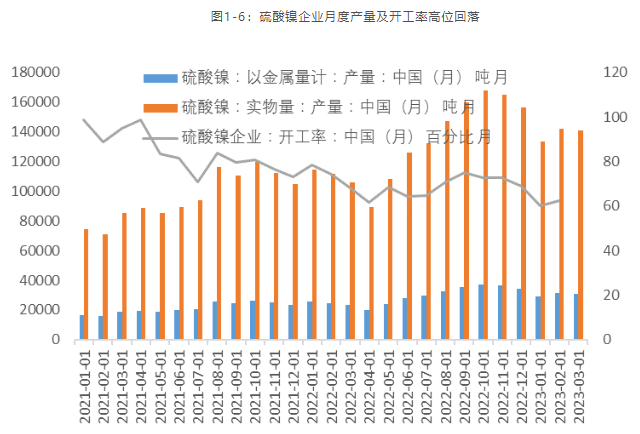

(二)硫酸镍的需求也较弱:下游行业增速下降 硫酸镍行业是春节以后表现也很弱的镍分支产业。三元前驱体3月的开工率和产量都出现环比下降,据4月的调研情况显示,三元前驱体的开工率可能还会继续下降。 据报道,宁德时代一线工人实行做四休三,充分说明终端需求的增速下降比较严重。而与此同时,硫酸镍的产能充裕,这就导致硫酸镍价格非常弱势,甚至在本轮镍铁和镍期价都出现的上涨的过程中,硫酸镍价格居然保持横盘并未跟涨,而氢氧化镍钴(MHP)和高冰镍的折价系数还在每日下跌。

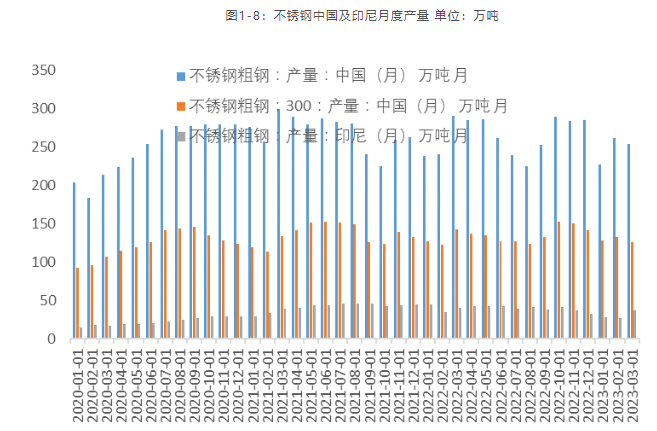

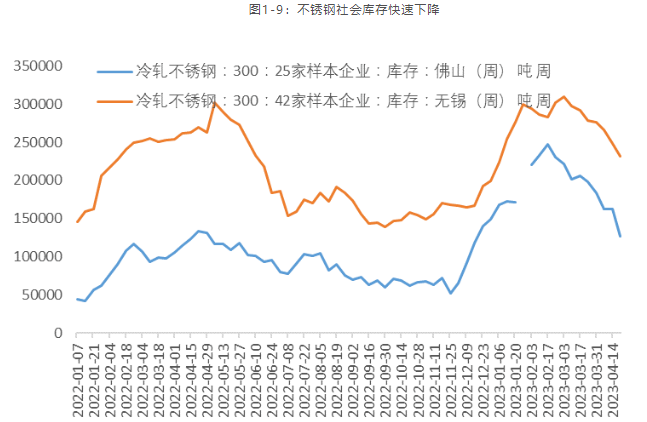

(三)来自不锈钢终端需求的乐观情绪 不锈钢的终端需求持续走好是本来不锈钢价格反弹的来源。截止4月21日,据公布的不锈钢300系的社库(全国主流市场)为65.54万吨,周度环比下降6.04%,其中的冷轧周度降幅达到11.48%,力度不小。从数据统计看,不锈钢社库已经出现了连续8周的下降,且降幅越来越大。 不过我们仍然需要注意,当前不锈钢的生产利润较好,特别是本轮小幅反弹后,很多实现扭亏盈利,4月的不锈钢产量环比上升的概率较高,而当前的不锈钢社库其实仍位于相对高位,还未形成供需格局扭转。 终端不锈钢主要是前期累库阶段时间较长,后期消化至低库存,要求需求端的恢复增速时间要拉长。因此,未来我们重点关注社库周度降幅的速度,如果未来2个月仍能保持较高的去库速度,则供需格局改变;若降库速度回落,则说明过剩压力仍在,价格反弹会接近尾声。

(四)镍及不锈钢反弹空间有多大? 产业基本面看,当前利多的因素较多,但无论镍铁、硫酸镍还是不锈钢产业尚未扭转中长期的供需过剩局面。但是其价格能否持续反弹,反弹的空间多大则来自于长期逻辑是否改变。我们要关注一些细分指标的变化,例如不锈钢社库周度降库的速度是否会出现“降不动”的情况。 此外,随着镍铁利润的回升,印尼和国内镍铁产量有增无减,那么局部产业的供应过剩的压力并没有完全消除。我们关注到硫酸镍需求不佳,对高冰镍折价系数的压制,这会导致高冰镍转产NPI,也会带来镍铁增产。 因此,镍价和不锈钢价格当前的反弹趋势是确定的,但需关注终端需求变化,从宏观的指标上,我们可以关注社零等消费指数变化的情况。 (五)其他风险 关注俄乌局势、欧美经衰退、美国通胀压力等外部因素对美联储加息的影响,以及对大宗商品价格影响。 二、市场行情预测 我们此前发布观点曾表明镍产业面供强需弱,但需关注镍铁减产及不锈钢终端需求走强带来的短线利多的可能。从上周开始这个逻辑开始被市场验证——沪镍主力合约下跌止步于17万,在横盘震荡之后开启一路反弹。本轮的镍价反弹始于不锈钢率先V字触底反弹,形成多头趋势后带动了镍价上行。 此外,基本面方面,3月镍铁已有减产,4月某大型不锈钢的镍铁产线停产,导致镍产业链中最弱的一个分支出现短期的供需过剩的纠偏。加之欧美银行破产事件后,美联储的加息接近尾声预期增强、缅甸锡矿禁采令等事件催化,短线镍价走出一波反弹。因此镍的强势反弹中有一部分资金推动的因素。 未来我们需重点关注:第一镍铁减产的可持续性;第二印尼高冰镍转NPI带来的增量;第三不锈钢降库的速度是否会放缓。中长期看,我们仍认为镍整体产业(特别镍铁产业)偏弱格局尚未变化,这会限制镍价反弹空间。 |

|

|  |

|

微信:

微信: QQ:

QQ: