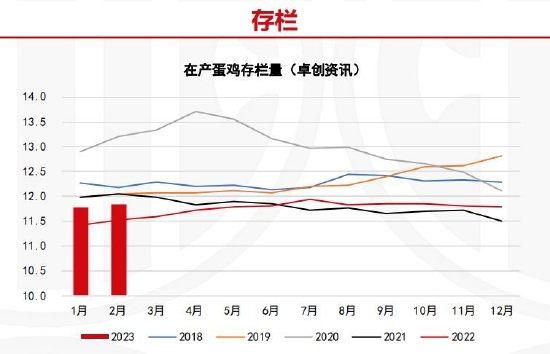

整体逻辑: 1、供应方面:蛋鸡存栏环比增加。卓创资讯数据显示,2月在产蛋鸡存栏11.85亿只,环比+0.68%,同比+2.78%。蛋鸡存栏量保持温和回升。鸡蛋(4222, -48.00, -1.12%)供应因产蛋率回升,温和增长。 2、需求方面:2-3月,现货价格的特征是:春节长假后,全国复工复产及开学,导致集体消费增加。同时,由于蛋价存栏量整体偏低,现货价格整体出现温和波动,价格围绕鸡蛋成本线温和波动。同时伴随天气升温,产蛋率逐步回升,整个市场供需关系逐步转向宽松。截止3月27日,全国鸡蛋现货均价为4.89元/斤,整体价格温和趋弱。 3、养殖利润方面:3月17日当周,蛋鸡养殖利润10.89元/只,前周1.84元/只,较前周变化9.05元/只。蛋鸡养殖利润在春节后大幅回落,归因于蛋价的回落,目前养殖利润表现为围绕成本线的窄幅波动。 4、行情观点:市场继续向常态回复。决定蛋价走势的关键因素是供需关系本身。供应方面,3月以来,现货蛋价出现季节性转换特征。供应方面,气温升温,产蛋率逐步回升,供应温和增量。消费方面,整体消费在春节消费后略显沉闷,整体消费亮点不多,社会库存温和增加中。此阶段,成本及相关食品的联动影响增加。价格运行的复杂性逐步减弱。综合考虑,在3月中下旬以来,蛋价会持续承担持续回落的压力。 5、投资策略:供应压力逐步放大,期现价格偏弱运行 PART1 蛋鸡存栏变化及养殖利润现状 一、蛋鸡存栏 存栏:卓创资讯数据显示,2月在产蛋鸡存栏11.85亿只,环比+0.68%,同比+2.78%。蛋鸡存栏量保持温和回升。蛋鸡存栏量在今年整体保持回升。

数据来源:卓创资讯 补栏:鸡苗补栏增速较快。卓创资讯数据显示,2月蛋鸡苗销量8560万只,环比+18.56%,同比+5.94%。今年外界因素干扰较少,鸡苗补栏环比增速较快。

数据来源:卓创资讯 淘汰鸡:卓创资讯数据显示,3月17日当周,淘汰鸡出栏量1465万只,环比变化1.31%,同比变化2.81%。春节靠前,导致2月蛋鸡苗补栏量有明显的增加。需要关注蛋鸡补栏时段的异常增加。造成蛋鸡存栏量后期或存在超预期的变化,压力增加。 二、养殖利润 截止3月17日当周,蛋鸡养殖利润10.89元/只,前周1.84元/只,较前周变化9.05元/只。蛋鸡养殖利润在春节后出现快速回落。目前养猪利润为围绕盈亏平衡线波动,但也为近4年以来同期最高水平。

数据来源:卓创资讯 截至3月17日当周,肉鸡孵化利润1.56元/只,环比变化-26.42%;毛鸡养殖利润2.49元/只,环比变化-23.15%。毛鸡、肉鸡养殖利润变化不大,仍处于盈亏平衡点上。但其利润和蛋鸡养殖相比仍存在较大差异。

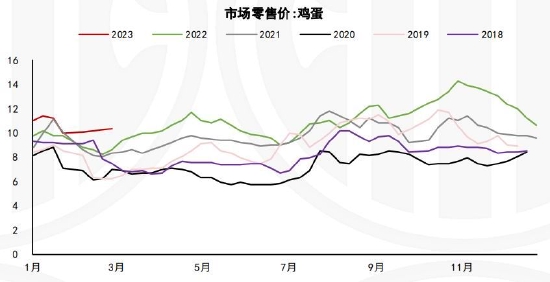

数据来源:卓创资讯 结论:虽然春节以来,蛋鸡养殖利润大幅回落,但其相较毛鸡和肉鸡,其养殖利润仍显著较高。此种情况,仍鼓励蛋鸡补栏积极性。 PART2 主力合约走势回顾 主力合约:当前主力合约为JD2305。时间段20230201~20230327。JD2305合约,1月31日收盘为4284元/吨,期间内最高价4490,出现在2月3日;最低价4244,出现在3月24日。价格重心温和为4400一线。波动节奏基本为区间震荡,但在3月中旬后,价格出现一定的回落,价格重心目前回落至4350-4300一线。 现货月JD2304合约,1月31日收盘为4410元/吨,期间内最低价48276,出现在2月15日;最高价4614,出现在3月20日。价格重心基本维持在4500一线。由于现货在春节后跌幅低于预期。收缩贴水,是现货月运行的主要逻辑。 现货方面,2-3月,春节过去,价格归于供需关系主导。天气升温,蛋鸡产蛋率温和回升,供应温和增加,但因蛋鸡整体存栏量偏低,供应压力偏弱,低于预期。消费层面则较为沉闷,虽然集体性消费有所增加,但全市场消费偏弱,增幅不达预期。两者相较之下,现货价格呈现季节性的逐步回落。至3月27日,全国鸡蛋均价为4.89元/斤,较1月18日下跌0.22元/斤,跌幅4.3%。 现货和期货走势,期货的主力合约走势节奏和现货存在一定差异。期货基本按照自身逻辑运行,体现未来供应增长的压力,并根据现货当期表现进行修正,以区间窄幅震荡为主,至3月中下旬后,价格重心才出现温和回落。从对应JD2305的基差变化看。基差至3月27日收缩至的615元/吨。交易存在一定的难度,但做空的确定性在逐步增加。 随着时间推移,鸡蛋供应增量为成为影响期货的关键因素,并增加期货走势的趋势感。市场进入季节性特征的主导过程。 期货主力合约及现货近期走势

数据来源:WIND

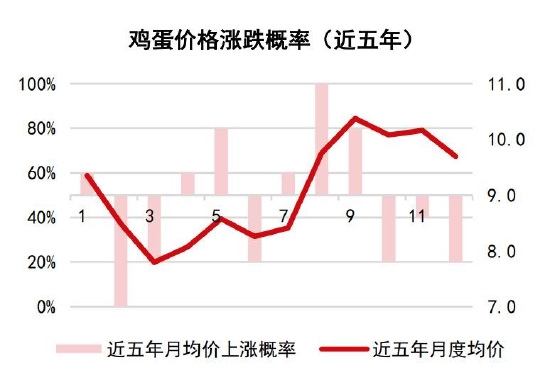

数据来源:卓创资讯 PART3 未来一月现货波动分析 分析3月以来,鸡蛋现货价格波动就是体现传统季节性规律的作用。 1、季节性规律的再度回顾 春季是鸡蛋现货的传统弱势季节。从统计规律看:近5年来,3月现货上涨概率为20%,4月现货上涨概率60%,5月现货上涨概率80%,6月现货上涨概率是20%。 而2月,特别是春节前后,是现货价格转换的关键节点。 同时,基于今年春节较早,2月后蛋鸡存栏及补栏量均逐步走高的实际情况,鸡蛋生产的供应压力后期可能会逐步加大,高于市场预期。

数据来源:WIND 卓创资讯 2、后期补栏分析 鸡在产存栏量的变化=新增开产-老鸡淘汰。按照蛋鸡的养殖周期进行推导,补栏鸡苗在四个月后进入开产期,开产十四个月左右之后淘汰出栏。因此,估算当月在产蛋鸡存栏净变化=四个月前鸡苗补栏量-十八个月前鸡苗补栏量。 从卓创数据预测的补栏看,5、6月,蛋鸡存栏存在适度回落的可能性。但需注意由于目前蛋鸡养殖利润有利,预计2-5月,蛋鸡苗补栏会出现超预期增加,并导致5月后,蛋鸡存栏量再度快速走高,由此在现货供应端体现较大的压力。 同时,由于2022年4-6月鸡苗补栏量偏低,导致2023年四季度可淘鸡量较少,预计新增开产将高于待淘量,在产蛋鸡存栏量继续增加。 整体而言,蛋价在今年后期始终面临存栏压力升高的问题。

数据来源:WIND 卓创资讯 PART4 后市策略建议 综上所述,未来1-2个月鸡蛋市场存在的关键影响因素是:季节性运行规律的持续,及蛋鸡存栏再度温和走高下,供应压力的逐步显现。 1、季节性规律:目前现货已经运行于传统的弱势季节,这一规律,目前依然有效。而从期货的表现看,也保持弱势运行的特征,价格重心呈现温和的下移。同时,从各合约的价差排列看,5-10月,也明显为低-高-低,这个特征也符合季节性规律。 2、后期补栏:从上文分析看,投资者需要留意补栏预期叠加养殖利润带来的现实增强,需要对存栏快速升高保持警惕。同时,从过去18个月的补栏数据跟踪,可预见后期蛋鸡存栏有走高的持续性,在现货层面,鸡蛋供应压力存在可预见的持续增加。 预期今年的4-5月:主力合约逐步从JD2305向JD2309过渡。从历史走势观察,历来05合约走势都基本是偏弱的。09合约因为中间间隔了夏季旺季,会呈现先强后弱的波动特征。在未来两月,消息面上变数不多,现货市场将着重反映供应和消费的博弈情况,整体而言,现货蛋价保持偏弱震荡的格局为大概率,价格继续逐步呈现震荡走弱。而期价的表现则对应为在相对低位的反复震荡,价格重心呈现阶段性的小幅回落。 预期:期货价格存在低位震荡或小幅回落的节奏,但大幅走低的概率较低。区间降至4100~4500。整体思路以技术性跟随为主,并要注意其在关键价位特别是压力位前的表现。 倍特期货 魏宏杰 刘体峰 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);