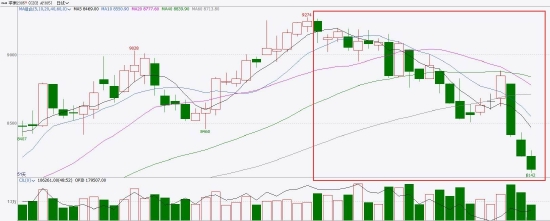

一、3月苹果(8355, -79.00, -0.94%)期货市场回顾 3月份,苹果期货2305合约价格遭遇重挫,月度跌幅超9.0%,前期主要是受商品市场普跌拖累,随后因清明备货不及预期,部分高价货走货仍缓慢,整体走货量不及去年同期。加之库内苹果销售窗户打开,市场对后市苹果销售存在降价预期,加剧苹果期价下跌。 图:苹果期货主力2305合约日线走势

数据来源:文华财经 二、供应端因素分析 1、种植成本逐步上抬 据国家统计局,2010-2021年全国苹果种植面积维持在1930-1985千公顷附近,但从2021年末开始,全国苹果产区大量伐树造成2022年苹果种植面积波动加剧,保守预估,2022年苹果种植面积下降2.07%至1900千公顷附近,具体仍以官方公布为准。 生产物料成本逐渐上抬,导致总成本值跟随上涨趋势。从成本角度分析,2020年苹果每亩总成本6113元,较上年度增加了320元。但平均每亩净利润走势出现反转,较上年度增加了540元至1954元附近,由于近几年产地苹果网络销售、超市连锁、社区团购等直发销区市场比例增加,省去了部分中间环节的相关费用,进一步提升苹果销售利润。本产季晚熟富士80#一二级以上苹果平均收购价格为3.8-4.0元/斤区间,折算后收购成本大致7600-8000元/吨,收购成本支撑苹果市场。 从成本结构及苹果贸易习惯看,一般每年苹果下树之后,采购阶段的货权在于果农手中,今年春节时间相对提早,果农货挺价惜售的情况下,可能会错过最佳销售期,冷库压库的风险较大。销售阶段的货源则在贸易商手中,随后进入销售阶段。按照行业习惯,清明之前贸易商均会以高于收购成本的价格销售,即使目前出现出货疲软状态。 图:历年苹果种植面积

数据来源:国家统计局、瑞达期货研究院 图:历年苹果生产成本收益情况

数据来源:WIND、瑞达期货研究院 2、22/23年度苹果减产已定,但减产不减库 据中国苹果协会知,伐树造成果园面积下滑,且花期阶段遇上高温、冰雹、霜冻等不良天气,影响苹果生长,西北、山东等地苹果套袋数据均出现同比下滑的现象,2022年苹果减产已成大概率。不过市场上各类机构调研数据显示,22/23产季全国苹果冷库总量数值大致在840-870万吨区间内,与上年度库存相比差距不大,可见新产季苹果减产幅度不及市场预期。据国家统计局知,2021年全国苹果产量为4597.3万吨。 图:2021/22年度苹果产量预估

数据来源:国家统计局、瑞达期货研究院

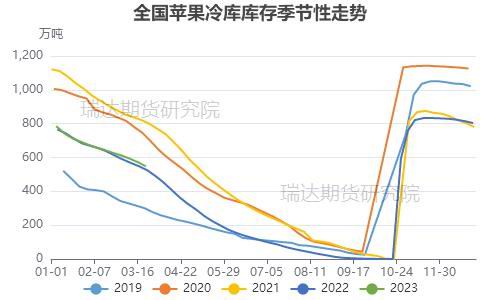

数据来源:我的农产品网、瑞达期货研究院 3、清明备货不及预期,库存压力逐渐凸显 22/23产季苹果全国库存高峰值在834万吨附近,主产区产地冷库库容入库率在6成左右,目前剩余库存量高于去年同期水平。近期清明备货需求不及预期,加之苹果销售窗口已经打开,预计销售价格预估值存在下移。据Mysteel统计,截止到2023年3月30日全国苹果冷库库存约为521.08万吨。较前周减少27.11万吨。清明备货后走货增速放缓。山东产区库容比44.59%,较前周减少1.94%;陕西产区库容比为38.15%,较前周减少1.85%。随着甘肃、陕西果农货结束,西北货源性价比下降,部分客商拿货转移至山东等地,且拿货积极性提高。陕西产区苹果走货虽有提速,但不及去年同期,由于客商向东部产区转移,主产区货权多集中在客商手中,且客商要价高,实际成交有限。销区市场,南方阴雨天气频发,叠加高价抑制消费,商超、批发市场苹果走货不及去年同期。

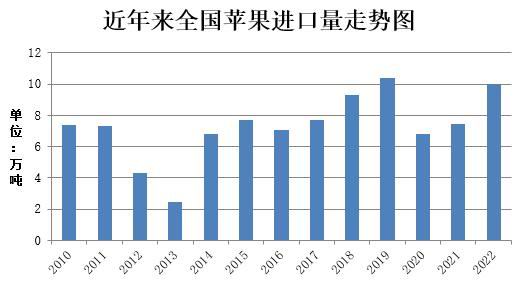

数据来源:我的农产品网、瑞达期货研究院 4、一季度我国进口水果量预计处于相对高位 苹果进口方面,近十年以来中国苹果进口量均较少,进口苹果主要来自美国、新西兰和智利。截止2022年,我国苹果进口量累计为10.0万吨附近。较上年同期增加2.34万吨,增幅为34.0%,中国仍作为全球最大的苹果生产国,进口量几乎少之又少,基本上可以忽略不计。 图:中国鲜苹果进口情况

数据来源:美国农业部、瑞达期货研究院 从进口水果来看,国内主要进口水果占比较大的是鲜樱桃、香蕉、榴莲等种类,其中鲜樱桃进口数量占比超过进口水果所有种类的十分之一。从近四年进口水果数据看,我国进口水果供应呈现逐步递增趋势。 此外,从季节性消费来看,每年的4月和8月为进口水果数量的峰值月份。当下进口水果供应量处于季节性高位,由于国内时令鲜果数量较少,国产水果种类和数量增加有限,进口水果替补需求增加。据海关总署,2023年2月我国进口水果为54万吨,环比减少15万吨或21.7%,2023年1-2月我国已累计进口水果123万吨,累计同比减少9.5%。分水果品种来看,进口西瓜、梅和李、葡萄等增加为主,其他多数种类减少。 图:进口水果月度数量季节性分析

数据来源:国家统计局、瑞达期货研究院

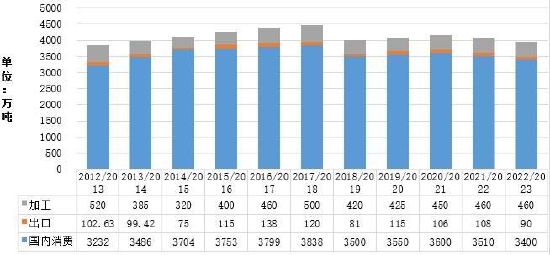

数据来源:国家统计局、瑞达期货研究院 三、需求端因素分析 1、国内苹果需求持稳预期 中国苹果的需求主要分为国内消费、加工、和出口。其中国内鲜食消费占绝大比例,而加工方面则为460万吨,出口为110万吨左右,分别占苹果需求的10%和3%。鉴于中国对水果的消费注重于营养价值和新鲜度苹果,后期中国苹果消费增长将有所放缓甚至出现饱和状态。出口和加工的变化则相对平缓,加工方面大多维持在500万吨左右,出口则保持在100万吨附近。 图:2012年度以来的中国苹果需求情况

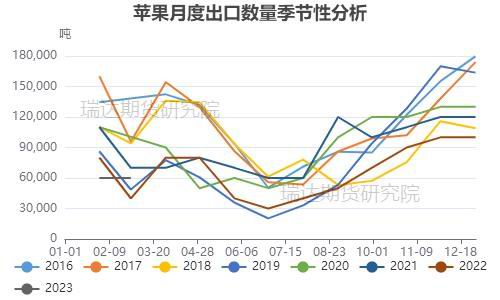

数据来源:新闻整理、瑞达期货研究院 苹果出口方面,近十年以来中国苹果年出口量均值在100万吨附近,占国内苹果产量仅仅3%的比例。规律性上看,月度出口量走势也有明显的波峰和波谷,通常第四季度的出口量最多,第二季度的出口量最少,与进口量形成鲜明的反差。根据海关总署的数据显示,一般每年的11月至次年1月期间为一年苹果出口量最大的时间段,年中6、7月份则出口量降至该年最低。 目前产地小果走货良好,主要是东南亚等地对苹果需求增加,我国鲜苹果出口需求表现良好,但出口占比较小,对苹果市场提振作用有限。海关总署数据显示,2023年2月我国鲜苹果合计出口6.02万吨,当月环比增加5.80%,同比增加40.33%。2023年1-2月我国苹果出口量为12万吨,累计同比减少3.9%,1-2月苹果出口量累计同比减幅缩小明显。 图:历年以来中国鲜苹果出口情况

数据来源:WIND、瑞达期货研究院 而苹果生产的季节性决定了苹果消费具有明显的季节性特征,特别是秋冬季节的苹果消费相对较多,其中圣诞、元旦以及春节期间的苹果消费相对旺盛。而夏季需求相对较少,特别是进入5月份后,其他时令鲜果开始少量上市,苹果的消费需求为刚需,其他水果替代效应增强。我国的富士苹果主要是晚熟品种,大多数苹果在秋季的9月底开始逐渐上市。再者,我国苹果消费主要以鲜果消费模式为主,占比在85%左右,当然也包含损耗量;12%为深加工,出口量占比较为低。 2、产销区现货价格走势 目前主产区苹果交易呈现“东热西冷”态势,客商拿货转移至山东产区,山东苹果拿货积极性较高,叠加清明备货,产区冷库交易氛围火热,个别产区苹果现货价格出现小幅上涨,果农货要价偏强。进入4月,部分产区苹果开始进入清库阶段,但苹果价格处于高价,加之终端需求表现平平,预计后市销售期存在降价出货的可能加大。截止2023年3月31日,山东栖霞纸袋80#以上一二级苹果价格为4.1元/斤,相较于2023年2月的4.0元/斤上涨了0.10元/斤;陕西洛川纸袋80#以上客商苹果价格为4.5元/斤,相较于2023年2月的4.5元/斤持平;山东沂源纸袋70#以上红富士现货价格为3.3元/斤,环比持平;甘肃静宁纸袋75#以上红富士现货价格为4.2元/斤,较2月的4元/斤上涨了0.2元/斤。 图:主产区苹果现货价格走势

数据来源:中国苹果网、瑞达期货研究院

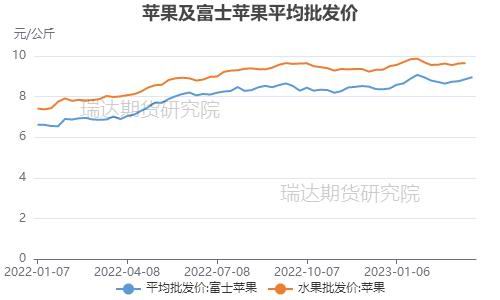

数据来源:中国苹果网、瑞达期货研究院 图:历年红富士苹果批发平均价格走势

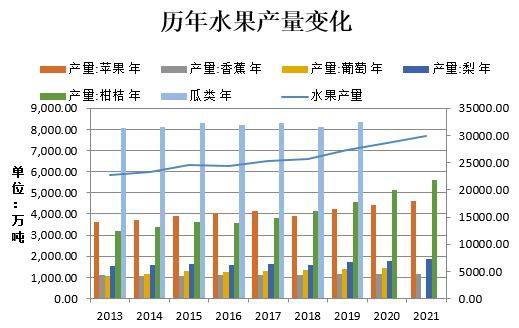

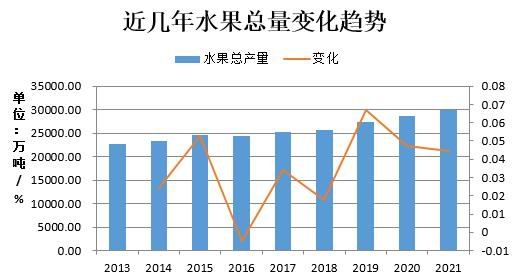

数据来源:WIND、瑞达期货研究院 消费端红富士批发价格上调为主,且处于历史相对高位,但批发市场及商超需求表现一般,预计高价抑制消费愈发明显。苹果作为非必需消费品,当某一类别水果性价比高,居民更愿意选择低价果,除了部分刚需需求的居民之外。进入4月,柑橘、粑粑柑等供应进入尾声,市场供应减少,对苹果消费冲击有限。但各类水果价格仍处于相对高位,加之需求量影响,预计后市批发批发价格存下滑风险。截止2023年3月下旬,全国苹果批发价为9.65元/公斤,比2023年2月的9.63元/公斤,上涨了0.02元/公斤,涨幅为0.2%;富士苹果批发平均价为8.96元/公斤,比2023年2月的8.64元/公斤,上涨了0.32元/公斤,涨幅约3.70%。 四、水果供应处于阶段性低位 苹果作为人们生活当中的非必需品,一旦苹果价格过高的情形下,消费者可选择其他水果种类。据相关性分析知,蜜桔、鸭梨以及香蕉与苹果的相关系数较高,并且处于正相关关系。随着近几年水果种植面积的增长,其供应亦不断增加,2021年水果总产量达29970.2万吨,同期增长4.45%,其中苹果、柑橘及瓜类产量占比均超15%,最近7年产量增幅较为明显的是柑橘和梨。 图:历年水果产量变化

数据来源:国家统计局、瑞达期货研究院

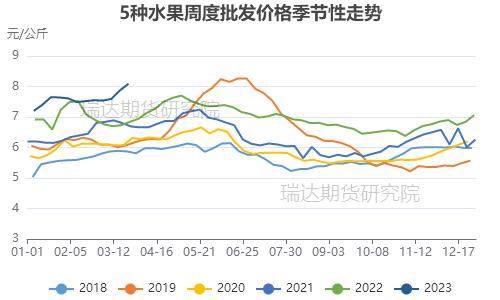

数据来源:国家统计局、瑞达期货研究院 水果批发市场受清明备货提振,高价水果之间替代作用增强,各类水果批发价格多数上调。根据农业部监测的主要水果产品价格显示,截至2023年3月24日富士苹果批发平均价为4.49元/斤,较2月同期的4.385元/斤,上涨了0.105元/斤;香蕉批发平均价为3.22元/斤,较2月同期的3.1元/斤,上涨了0.11元/斤;鸭梨批发平均价为3.86元/斤,较2月同期的3.795元/斤,上涨了0.065元/斤;蜜桔批发平均价为2.32元/斤,较2月同期的2.745元/斤,下跌了0.425元/斤。以上数据可以明显看出,近期多数水果批发价格多数回升,个别品种批发价格下滑,由于橘类供应进入最后尾声,加之南方阴雨天气容易导致橘类发生霉变,橘类降价出售为主。其他水果售货架期较长,加之受清明备货提振,富士等水果批发价格均出现回升。不过目前水果价格仍维持历年相对高位,叠加水果属于非必需品,决定了难出现报复性消费。 一般来说苹果、蜜桔以及鸭梨品种生长周期较为贴近,价格走势亦有所趋同,但也受天气、时间错配等因素影响,同期价格出现略有不同的走势。而我国香蕉生长领域划分的不同,导致香蕉价格的阶段性特征较为混乱。新季度水果市场供应仍处于相对宽松状态,水果之间替代作用明显。 图:五大类水果批发平均价对比图

数据来源:WIND、瑞达期货研究院 五、4月苹果市场行情展望 展望4月,22/23产季苹果全国库存高峰值在834万吨附近,主产区产地冷库库容入库率在6成左右,目前剩余库存量高于去年同期水平。近期清明备货需求不及预期,加之苹果销售窗口已经打开,预计销售价格预估值存在下移。据Mysteel统计,截止到2023年3月30日全国苹果冷库库存约为521.08万吨。进入4月,部分产区苹果开始进入清库阶段,产区苹果价格处于高价,加之批发市场及商超需求表现一般,高价抑制消费愈发明显。预计后市销售期苹果存在降价出货的可能加大。 操作建议: 产区果农惜售现货维持坚挺,但清明备货不及预期,库存压力逐渐显现,建议苹果2305合约短期在8400元/吨附近做空,目标参考7800元/吨,止损参考8700元/吨。 风险提示: 1、水果市场消费情况 2、资金持仓情况 3、节日消费情况 4、苹果出库节奏及批发市场走货情况 5、苹果库存 瑞达期货 王翠冰 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);