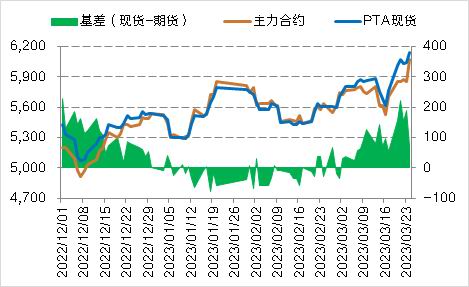

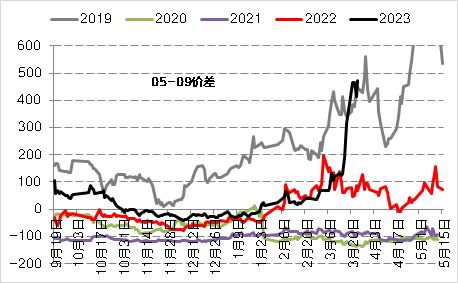

一、行情回顾 1季度PTA(5870, -52.00, -0.88%)三落三起,重心波动上移。市场主要围绕成本端PX强支撑、供应端轮动检修及需求端弱复苏展开博弈,PTA市场在多空因素轮动切换下三落三起,尤其是近月TA2305合约在流通现货偏紧及强成本支撑下表现强势,创下近8个月来新高,而5/9月间价差也急剧扩张。 图1:期现基差

数据来源:wind,国信期货 图2:月间价差

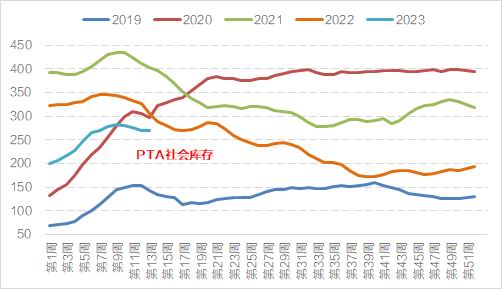

数据来源:wind,国信期货 二、基本面分析 1.低开工对冲新线投产,PTA供应维持高弹性 1季度PTA维持低负荷运行。今年国内消费迎来疫后复苏,1-2月纺织服装销售重新回到增长通道,但受外贸出口大幅下滑影响,PTA下游需求未有超预期表现。然而,供应端却不断有新产能加入,为了平衡市场供需,PTA工厂只能采取频繁轮动检修的措施,这就导致1季度PTA开工负荷明显低于往年。在高强度检修加持下,叠加需求环比改善支撑,3月份PTA开启去库进程,月底社会库存降至270.5万吨。 图3:PTA开工率季节性(%)

数据来源:卓创,wind,国信期货 图4:PTA社会库存(万吨)

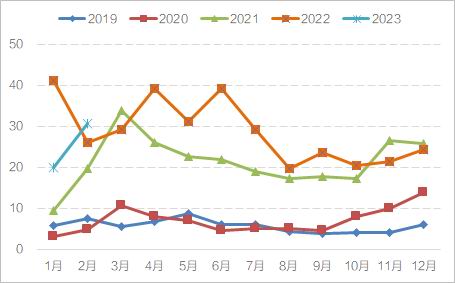

数据来源:卓创,wind,国信期货 1季度PTA出口保持较高景气度,环比呈现恢复性增长。海关数据显示,1、2月份PTA出口量分别为19.91万吨、30.73万吨,累计出口50.64万吨,同比下降24.7%。其中,1月份受春节假期影响出口量较低,但随着贸易活动恢复正常及海外需求回升,2月份PTA出口量环比大幅增长54.3%。从数据来看,1-2月PTA出口主要流向东南亚、俄罗斯、中东及南亚等地区,其中向印度、越南合计出口27.84万吨,占总出口量的55.0%,这与当地纺织服装行业繁荣的来料加工贸易密切相关。不过,消息称受海外持续加息影响,欧美市场需求下滑及零售商消化库存,3月份印度、越南等地纺织服装出口低于预期,在终端需求受限情况下,加之去年基数较高,二季度PTA出口量预计同比下降15%左右。 图5:PTA流通库存(万吨)

数据来源:卓创,wind,国信期货 图6:PTA现货加工费(元/吨)

数据来源:卓创,wind,国信期货 新产能方面,1季度PTA行业已经顺利投产500万吨新产能,即东营石化及嘉通能源1#,另恒力惠州1#250万吨装置也于3月中旬顺利开车,而嘉通能源2#250万吨装置计划4月份开车,恒力惠州2#也预计在二季度投产。随着新产能陆续落地,中长期看产能过剩矛盾加重,PTA行业低开工率、低加工费将成为常态。不过,目前PTA市场一体化较高,企业风险管控能力增强,厂家通过灵活调节开工来平衡供需,PTA供给端将保持较高弹性,市场以“需”定“供”特征愈发凸显。 表1:PTA装置检修动态(单位:万吨)

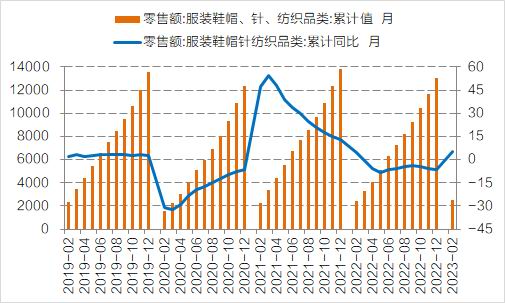

资料来源:卓创,wind,国信期货 2.终端需求内强外弱,关注负反馈形成可能 海关总署数据,1-2月纺织及服装出口408.4亿美元,同比下降18.6%,其中纺织品出口191.6亿美元、同比下降22.4%,服装及衣着出口216.8亿美元,同比下降14.7%。国内消费方面,1-2月纺织服装零售额2549.0亿元,同比增长5.4%。从数据来看,随着去年底防疫放松,重点城市客运量快速回升,线下消费场景全面恢复,前期积压部分消费在1-2月份迎来“报复性”释放,终端数据同比均有可观增长,但外贸方面,由于需求透支及加息等不利影响,纺织服装出口同比大幅下滑,这就导致整体需求复苏是低于春节前乐观预期的。 图7:纺织服装出口

数据来源:wind,国信期货 图8:纺织服装国内零售

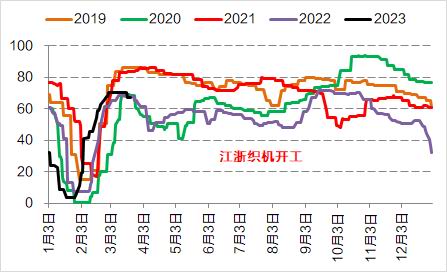

数据来源:wind,国信期货 1季度下游需求经历由淡转旺。1月份横跨春节假期,纺织行业陆续放假停工,需求滑落至年内谷底,春节后各地工人陆续返岗,织造及聚酯开工负荷稳步提升,但复产节奏的差异加重了产业链供需错配矛盾,2月中上旬聚酯成品持续累库,直至元宵后织造需求加速回升,聚酯行业才逐步开启去库进程。3月份,市场步入需求旺季验证期,但外贸出口下滑抵消了国内消费的复苏,工厂反馈新订单跟进有限,市场整体需求也未有超预期表现,这就抑制了织造及聚酯负荷进一步提升的空间,进而影响到上游原料PTA需求的释放。 图9:江浙织机开工季节性(%)

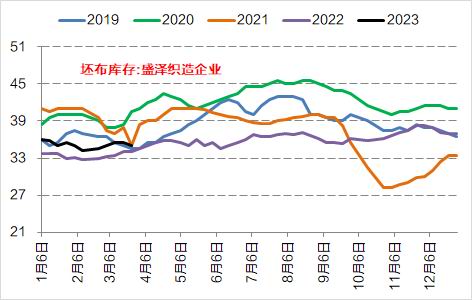

数据来源:卓创,wind,国信期货 图10:华东坯布库存(天)

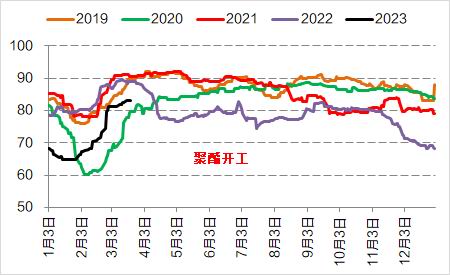

数据来源:卓创,wind,国信期货 目前来看,随着存量订单陆续交付,而新接订单跟进不足,3月下旬起江浙织机负荷开始下滑,已回落至67%左右,较月初高点下降了3.5个百分点。聚酯方面,近期因成品库存去化比较顺利,且有140万吨新产能陆续投产,3月底聚酯开工率较月初仍有小幅提升,这也为近期PTA市场的强势(尤其是现货端)提供了一定需求支撑。 图11:聚酯开工季节性(%)

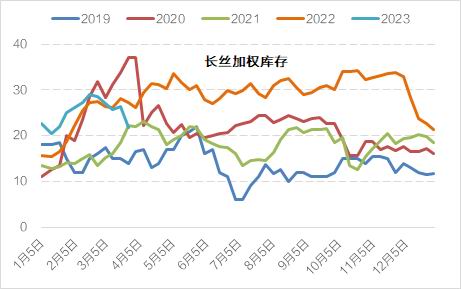

数据来源:卓创,wind,国信期货 图12:长丝加权库存(天)

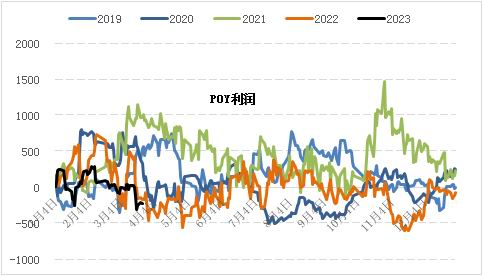

数据来源:卓创,wind,国信期货 近期货源偏紧及成本端推动PTA强势上涨,但终端需求未有明显改观,产业链呈现上强下弱的特征,下游聚酯因无法顺利转嫁成本导致现金流急剧压缩,长丝POY直接从盈亏线附近跳水到单吨亏损超200元,而短纤品种亏损进一步扩大至400元附近。展望后市,中期看二季度织机开工预期回落,需求较3月份将季节性走弱,短期看产业链成本传导不畅,PTA强势显著挤压了下游利润,亏损扩大可能引发聚酯企业减产行为,进而利空PTA需求释放,但需求端负反馈需要时间积累及力度体现才能影响到上游,关注后续市场变化。 图13:长丝POY毛利(元/吨)

数据来源:卓创,wind,国信期货 图14:涤纶短纤毛利(元/吨)

数据来源:卓创,wind,国信期货 3.装置降负削减供应,短期PXN估值偏高 3月下旬国际原油价格出现破位下跌。外围地缘因素仍然存在,但供给端扰动持续减弱,海外银行暴雷事件引发市场对系统性风险担忧,原油市场遭到资金疯狂抛售,布伦特原油一度逼近70美元关口。短期看海外银行危机仍在发酵,宏观面利空颓势尚未扭转,油价企稳有待海外政策出台,中期看市场继续围绕供给扰动及需求预期博弈。 图15:原油及PX价格走势

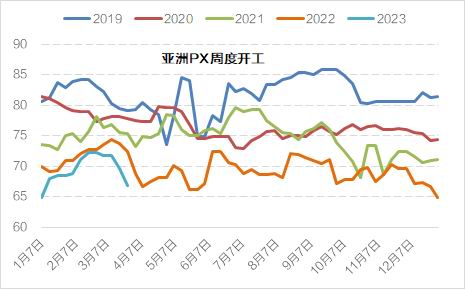

数据来源:卓创,wind,国信期货 图16:亚洲PX周开工率(%)

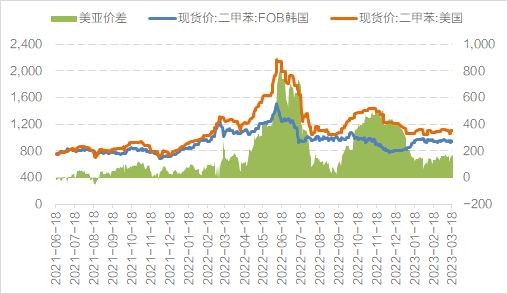

数据来源:卓创,wind,国信期货 今年以来,东北亚PX市场明显强于原油,而供给偏紧是支撑远东PX价格坚挺的核心因素,尤其3月下旬国内大型装置降负显著削减了亚洲地区供应,韩国PX/石脑油价差快速扩张至465美元,创下近4年来同期高位。在检修预期支撑下,短期PX市场供应偏紧,绝对价格表现强势,但目前PXN估值偏高,后续存在收敛压力,关注装置停车及重启情况。 图17:美亚区域价差(美元/吨)

数据来源:卓创,wind,国信期货 图18:韩国PX/石脑油裂解价差(美元/吨)

数据来源:卓创,wind,国信期货 目前亚洲PX负荷已降至66.8%的低位,且检修及降负装置较多,加之投机炒作气氛较浓,短期市场可能维持强势,但鉴于PXN价差估值偏高,油价亦尚未真正企稳,预计PX市场波动性将加大。中期来看,随着新产能陆续投产,国内PX自给率不断提升,亚洲地区供应压力日渐显现,PXN价差难以持续高位运行,后续价差大概率要回落,需求预期的转向将是未来行情拐点。 三、结论及建议 供应方面,1季度PTA已投产500万吨新产能,恒力惠州1#250万吨装置也于3月中旬顺利开车,而嘉通能源2#250万吨装置计划4月份开车,恒力惠州2#也预计在二季度投产。中长期看产能过剩矛盾加重,PTA行业低开工率、低加工费将成为常态。不过,目前PTA市场一体化较高,企业风险管控能力增强,厂家通过灵活调节开工来平衡供需,PTA供给端将保持较高弹性,市场以“需”定“供”特征愈发凸显。 需求方面,终端需求内强外弱,1-2月国内纺织服装零售额2549.0亿元,同比增长5.4%,但纺织及服装出口408.4亿美元,同比下降18.6%。中期看二季度织机开工预期回落,需求较3月份将季节性走弱,短期看产业链成本传导不畅,PTA强势显著挤压了下游利润,亏损扩大可能引发聚酯企业减产行为,进而利空PTA需求释放,但需求端负反馈需要时间积累及力度体现才能影响到上游,关注后续市场变化。 成本方面,目前亚洲PX负荷已降至66.8%的低位,且检修及降负装置较多,加之投机炒作气氛较浓,短期市场可能维持强势,但鉴于PXN价差估值偏高,油价亦尚未真正企稳,预计PX市场波动性将加大。中期来看,随着新产能陆续投产,国内PX自给率不断提升,亚洲地区供应压力日渐显现,PXN价差难以持续高位运行,后续价差大概率要回落,需求预期的转向将是未来行情拐点。 综上所述,短期看产业链上游强势,在高基差及强成本支撑下,PTA绝对价格偏强震荡,但下游亏损扩大可能引发企业减产,需求端负反馈或触发市场调整,但矛盾积累及传导需要时间。中期来看,PTA高检修弱化供应端矛盾,市场以“需”定“供”实现动态弱平衡,PXN价差偏高后续大概率要回落,PTA受成本端影响较大。建议逢低短多不追高,关注预期转向后5/9反套机会。 风险提示:原油价格大跌、需求不及预期。 国信期货 贺维 |

|

|  |

|