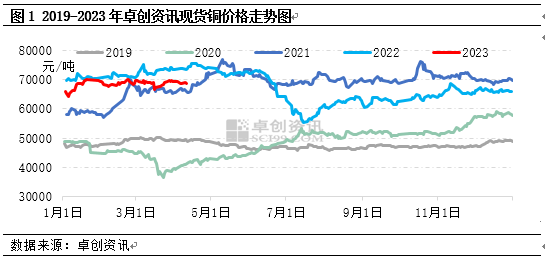

【导语】4月以来电解铜价格呈现弱势震荡的态势。供应窄幅增加,但铜价相对高位下,需求释放表现相对弱势,中短期来看,铜下游终端仍有增量预期,叠加当前国内铜冶炼厂处于常规检修季,对铜价带来较强底部支撑,未来需求释放力度还需要关注下游针对铜价的接货意愿,未来铜需求仍存增量空间,支撑铜价仍将处于高位。 4月份以来电解铜价格呈现弱势震荡走势。据卓创资讯数据监测,截止到4月11日,卓创资讯现货铜均价为69340元/吨,较2月初下跌885元/吨,跌幅为1.27%。沪铜(68860, 310.00, 0.45%)走势再次回落至震荡运行,主力合约铜价68880元/吨,较3月31日下跌320元/吨,跌幅为0.46%。从期现价格对比来看,现货跌幅大于期货跌幅。

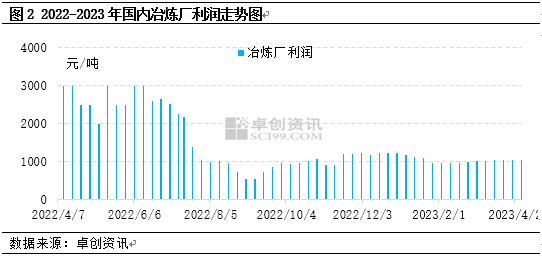

分析来看,近期电解铜价格弱势下行的原因主要有两点:第一,国内市场表现阶段性供强需弱,月初部分进口资源到货,而需求端由于铜价处在高位影响,下游高价接货意愿低,下游工厂开工率呈现下滑,铜需求释放力度持续偏弱,铜去库进度放缓,月初库存更是呈现小幅增加,因此月初铜价表现易跌难涨;第二,海外宏观仍存较大不确定性,期间PMI数据均弱于预期,针对海外经济衰退预期有所强化,从而对铜价形成拖累。 从中期来看现实基本面面临供稳需增的现状,但需求端的增加,更多基于铜价性价比高的释放前提条件,通过调研发现中短期是铜价处于相对高位,下游接货意愿相对偏低,后期的去库进程在高价区间或面临一定波折,基本面的驱动力不强,而当前美通胀数据仍相对高位背景下,美联储持续加息,利率升至高位,关注市场针对5月加息的预期管理,因此中期铜价更多关注点在于需求端对铜价的认可程度以及美联储未来加息情况,预计中期铜价仍将处于高位震荡走势,上有压力,下有支撑。具体来看: 电解铜冶炼厂检修仍较多 据卓创资讯调研4月共有4家冶炼厂存在常规检修计划,主要集中在安徽、新疆、江西以及湖北地区。涉及粗炼年产能88万吨。从厂家原料库存储备来看,江西以及安徽原料储备相对较为充裕,因此对精炼环节带来的产量影响有限,其他厂家排产相对正常,尤其是湖北地区新增产能也将持续贡献国内产量增量最大份额,因此4月供应波动预计窄幅增加,4-6月往往是集中检修的时间段,因此未来的供应难有较大幅度的增量。 冶炼厂利润高位,增产意愿仍在 通过数据调研来看,目前冶炼厂生产利润处于尚可水平,调研国内大型冶炼厂,当前冶炼厂利润居于1058元/吨左右的水平,调研显示冶炼厂企业利润属于尚可水平,厂家减产意愿不强,更多按照年度排产计划生产,维持满产意愿。因此从当前的利润水平来看,4月份厂家产能利用率仍将维持在相对高位水平,更多仅受常规检修计划影响。

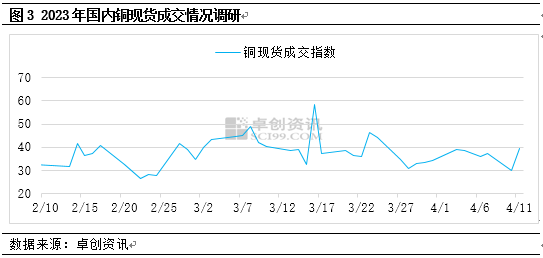

需求反馈逢低补库,高价抵触 据卓创资讯调研成交情况来看,4月份上旬成交指数持续低迷,成交指数自4月份上旬维持在36点水平左右,处于较差成交水平,主要是月初部分进口增加,进口资源直接流入下游工厂,进一步压缩了现货贸易需求,此外由于铜价处于相对高位,下游工厂接货意愿低,通过调研,下游更多延续逢低补库,高价观望,进而带动下调工厂开工率,通过调研反馈来看,铜价绝对价处于68000元/吨下方,下游工厂补库意愿尚可,伴随铜价中枢上移,买盘意愿逐步减弱,69000元/吨上方,下游的抵触情况增强。

展望未来需求端,周度高频数据显示未来需求仍存较强韧性。下游终端电力方面,本周火电开工项目增加8个,如六横电厂二期工程、长安益阳发电有限公司2×100万千瓦扩能升级改造项目、江苏江阴燃机热电燃气发电工程燃气轮机创新发展示范项目及补单项目等,风电新增1个,储能项目1个,电力需求延续增加;房地产行业,本周新房、二手房成交面积环比均下降,同比增速均有所下滑;其中一、二线城市新房成交同比增速仍保持正增长,三线城市同比负增长,新房库存面积同环比均下降;去化周期环比上升,同比下降,总体来看房地产复苏更多体现在销售端,而对铜需求提振尚存一定滞后性;家电方面,4月国内空调排产仍持续高增长。4 月国内空调总排产1741 万台,同比增长14.1%,其中内销排产1003 万台,同比增长34.3%,出口排产738 万台,同比增长6.8%。 综上,通过行业数据追踪来看,电解铜仍将延续供稳需增的行业现状,而需求增量,需要铜价低位时才能表现出释放增量,通过下游终端行业表现来看,刚需补库需求量级增加,这也将对铜需求起到较强支撑作用,此外内外价差仍处于倒挂,限制电解铜大量进口,铜供需端并无较大矛盾点,因此预计未来铜价仍将高位震荡,处于上有压力,下有支撑。需重点关注2点:1.海外经济塌方式下行。2.美联储货币政策调整发生重大调整。 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);