一、市场行情回顾 2023年一季度铁矿(798, -26.50, -3.22%)石整体走势为冲高回落,较为纠结,期间经历了几次逻辑切换。1月份铁矿石然现实方面需求较弱,但是在政策面对地产刺激以及对经济强力提振预期下,市场预期较强,总体上是强预期弱现实;到了2月份,旺季临近,市场担心旺季需求不及预期,进行了抢跑,盘面有一波流畅的下行;进入3月份,需求在投机情绪叠加下表现较强,市场乐观上行,其中两会中政策出台相对保守,盘面小幅回落,此时逻辑已经切换,开始关注实际供需,盘面从强预期走到了强现实;3月中旬地产数据出台,1-2月份的地产数据仍较弱,说明本次需求的强势仍是投机需求主导,侧面对旺盛的需求有一定证伪,上行的主逻辑受到严重动摇,盘面大幅下挫。 发改委对铁矿石炒作的批评打压贯穿始终,也是影响盘面走势的重要因素。 图:铁矿石期货主力合约日K线

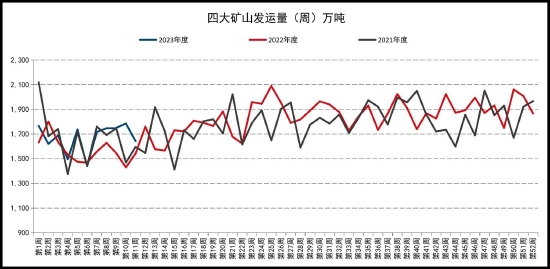

数据来源:文华财经 国信期货 除了国内因素,美联储加息预期也对铁矿石走势产生影响,总体看,国外经济进入衰退是大概率,拖累我国出口,对铁矿石需求有利空影响。 当前市场逻辑切换到需求不及预期,也就是旺季不旺,其逻辑看起来与去年2季度类似。需求再次被证伪的情况下,盘面流畅下行,但是未来下方空间以及后期逻辑都需要结合市场供需情况推演。 二、供需分析 (一)供应 1、主流矿山 铁矿石四大矿山发运量一季度发运同比处于高位。其中3月份以来发运量增加较快,周度发运在1750万吨左右的水平,同比增加25%。从四大矿山的发运计划看,今年同比有增量,随着接下来2季度进入发运旺季,铁矿石的供应将继续增加。 图:主流矿山供应(单位:万吨)

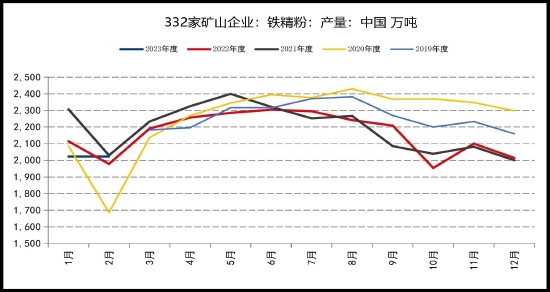

数据来源:Mysteel 国信期货 2、国内矿山 国内矿山今年供应总体变动仍然是跟随价格波动,1月份同比较弱,但是2月份有明显回升,3月份铁矿石价格冲高回落,供应上变动较慢,预计供应总体上会随着价格冲高而增加,但是二季度若价格下行,供应也将有明显回落。 图:铁矿石全球发货量(单位:万吨)

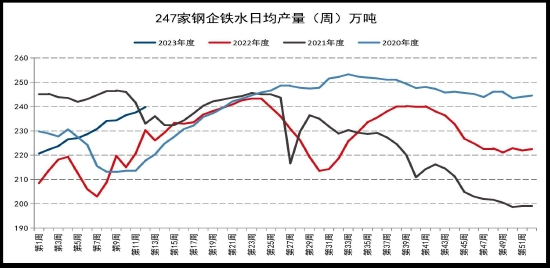

数据来源:Mysteel 国信期货 总体看,虽然国内矿石供应随着价格下行会降低,但是主流矿山供应刚性较强,即使价格变动,二季度铁矿石供应将处于增加态势。 (二)需求 图:铁水产量(单位:万吨)

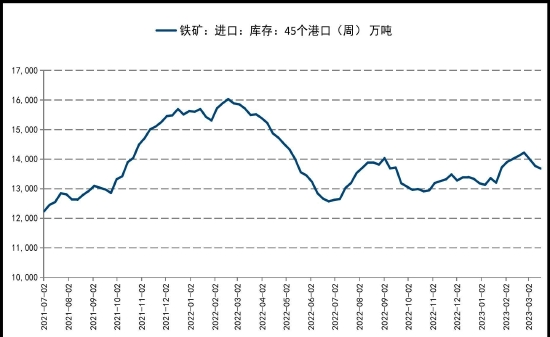

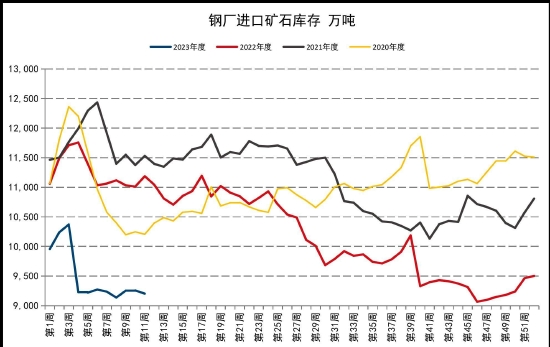

数据来源:Mysteel 国信期货 一季度的铁水产量呈现稳健的上行态势,从220万吨左右持续攀升到现在240万左右,同比与近几年已经处于相对高位,铁水产量的持续增长带动铁矿石需求走强。一季度在供应同步增加的情况下,库存端先增后降,其中港口库存从年初的1.31亿吨先增至1.42亿吨,最新为1.37亿吨,钢厂库存则从9950万吨稍微回升后快速降至9920万吨。总库存总体先增后降,季节性明显,如果同比比较,则当前库存尤其是钢厂库存已经过低,支撑铁矿石价格在春节后走出一波强现实带动的上行。 图:铁矿石港口库存(单位:万吨)

数据来源:Mysteel 国信期货 图:铁矿石钢厂库存(单位:万吨)

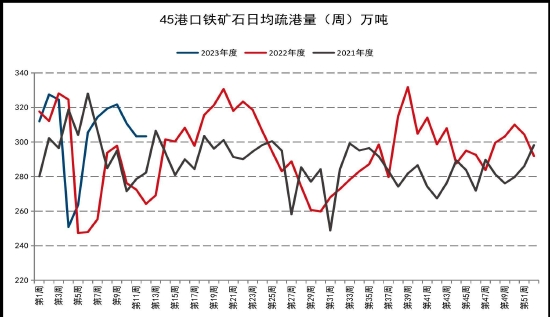

数据来源:Mysteel 国信期货 市场对钢厂铁矿石库存尤为关注,认为随着终端需求的走强,钢厂会将铁矿石库存补至同比正常水平。但是现实情况是,钢厂资金紧张且对后市十分谨慎,补库动力并不足。但铁水产量的持续上行,迫使钢厂疏港量维持高位,现实的紧张十分明显。 图:疏港量(单位:万吨)

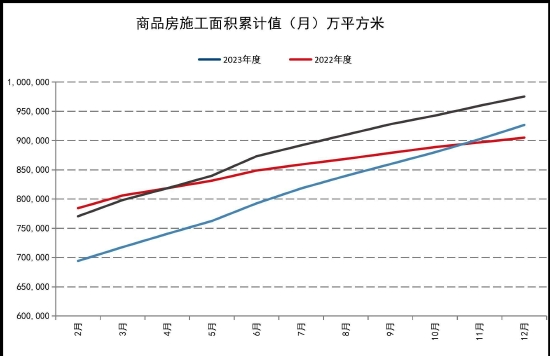

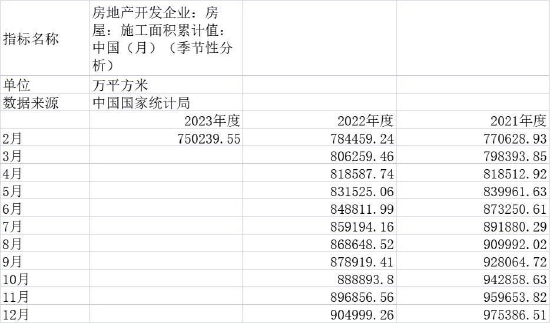

数据来源:Mysteel 国信期货 铁水产量上行与库存的下行构成铁矿石现实的强势,但是当前的供需紧张在前期铁矿石的上行中已经有所体现,现在需要估计未来的铁水产量能否继续上行,则又回到终端需求上。1-2月份以来钢材的需求走强到底是地产企稳,需求复苏还是因为政策吹风引导的投机需求,成为关键因素。1-2月份地产数据出台,似乎向市场阐述了答案。 (三)基建地产 1-2月份地产数据出台,除了竣工端同比走强,销售端、施工面积、新开工面积同比继续下滑。其中销售面积同比下滑3.6%,房屋新开工面积同比下滑9.4%,房屋施工面积同比下滑4.4%,而商品房待售面积则同比上行14.9%。 图:商品房施工面积累计值(单位:万平方米)

数据来源:Mysteel 国信期货 图:房地产企业施工面积

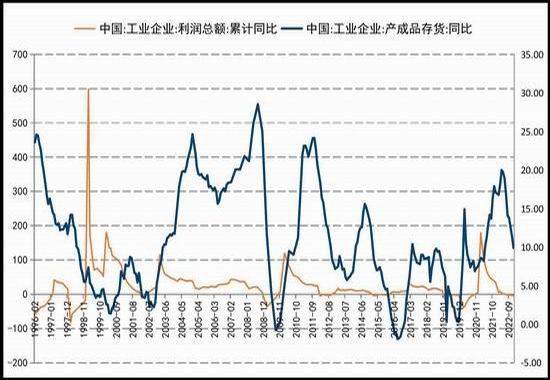

数据来源:Mysteel 国信期货 从这些数据我们基本可以判断,当前房地产的快速下滑态势确实得到扭转,市场有企稳迹象,但是房地产库存依旧处于高位,销售还没有明显起色,新开工更是还未走强,那么1-2月份钢材市场的需求走强大概率是投机需求及期现套利盘主导,并非真实需求。虽然客观讲,钢材的需求并非只有房地产,工业需求及其他基建的走强可能带动钢材需求,但是在房地产数据的出台后,空头逻辑确实占据上风,对多头的逻辑进行了证伪,前期投机多头的割肉以及新的投机空头入场可能加剧行情波动。因此,本次的回调应该比一般季节性回落的力度和幅度更大,多头逻辑证伪的下跌与当前现实供需强势的矛盾可能让基差大幅走阔。 地产端的复苏确实在进行,处于经济发展的角度不会继续大幅下滑,但是对于强度不应该过分乐观,预期全年保持温和复苏,具体仍引关注后期的地产数据。不过,地产端带动黑色未来的实际需求仍有望走强。 图:工业企业利润及库存(单位:万吨)

数据来源:Mysteel 国信期货 工业端看,我国工业企业利润已经有见底信号,库存经过近几个月回落后也已经明显降低,我国有望开启新的库存周期。黑色近期需求的走强或已经对此有所体现,未来工业端需求并不悲观。 综合来看,本次回调从逻辑上,是地产复苏不及预期带来的修正走势,不属于季节性回调,因此幅度可能较大。而我国地产未来仍有望温和复苏,工业端也面临新的库存周期启动,在本次需求不及预期带来的下跌结束后,实际需求走强将引领新的逻辑,二季度或将走出探底回升的走势,并且本次回落或将成为年内走势的重要低点。 三、总结与展望 2023年一季度铁矿石整体走势为冲高回落,较为纠结,期间经历了几次逻辑切换。1月份是强预期弱现实;到了2月份,旺季临近,市场担心旺季需求不及预期,进行了抢跑,盘面有一波流畅的下行;进入3月份,开始关注实际供需,盘面从强预期走到了强现实;3月中旬地产数据出台,1-2月份的地产数据仍较弱,说明本次需求的强势仍是投机需求主导,侧面对旺盛的需求有一定证伪,盘面大幅下挫。 铁矿石四大矿山发运量一季度发运同比处于高位。其中3月份以来发运量增加较快,周度发运在1750万吨左右的水平,同比增加25%。从四大矿山的发运计划看,今年同比有增量,随着接下来2季度进入发运旺季,铁矿石的供应将继续增加。 一季度的铁水产量呈现稳健的上行态势,铁水产量的持续增长带动铁矿石需求走强。钢厂资金紧张且对后市十分谨慎,补库动力并不足。但铁水产量的持续上行,迫使钢厂疏港量维持高位,现实的紧张十分明显。 房地产数据出台,库存依旧处于高位,销售还没有明显起色,新开工更是还未走强,那么1-2月份钢材市场的需求走强大概率是投机需求及期现套利盘主导,并非真实需求。对多头的逻辑进行了证伪。 我国地产未来仍有望温和复苏,工业端也面临新的库存周期启动,在本次需求不及预期带来的下跌结束后,实际需求走强将引领新的逻辑,二季度或将走出探底回升的走势,并且本次回落或将成为年内走势的重要低点。 国信期货 邵荟憧 马钰 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);