作者:张圣涵/F3022628、Z0014427/ 2023年无论是矿山还是冶炼,我们都确定是个供应恢复的过程。当下逐渐由矿端过剩转移到冶炼端的过剩。冶炼厂满产甚至超产的背景下伴随着原料库存逐步消耗,矿端瓶颈也开始凸显,从近期TC下滑趋势我们可以看到冶炼厂利润有压缩趋势,但仍处于历史相对高位。这对未来锌价或仍构成一定压力。另外锌价下跌刺激了下游一定的刚需补库,所以我们看到全国锌锭库存仍处于去库过程中。市场对于国内需求的复苏仍抱有积极的预期,但强度和持续度仍有待市场去逐步印证。另外海外主要经济体通胀高企且持续性较强,全球主要经济体先后进入加息周期后,2023年海外经济下滑压力较大,海外政策与风险事件的不确定性或阶段性干扰锌价下行的流畅性。 投资策略 锌锭全年累库预期相对明确,内外盘锌价或将整体下移,单边建议逢高布局空单。 在供给内外同步扩张的情况下,套利比价的方向或由需求主导,而从需求来看,内强外弱具备一定经济周期现实,但由于当前海外政策与风险事件的不确定性,内外盘套利策略建议谨慎观望。 1. 2023年一季度行情回顾 2023年初,随着疫情管控放开,市场乐观情绪回暖,伴随着海外通胀数据回落,美联储紧缩预期降温,基本金属均出现一波反弹走势,国内锌价最高触及25000元/吨。2月份国内外TC均处于相对高位,冶炼厂利润大幅增加,加之进口锌矿的大量流入补充了冶炼厂原材料,冶炼厂超产意愿较为强烈,锌锭产量大幅增加。在供给回升,需求暂未看到明显起色的背景下,锌价重心逐渐下移。3月伴随着下游消费复苏,锌基本面供需双旺。然而硅谷银行以及瑞士信贷的债务危机来临,市场避险情绪急剧升温,锌价进一步回落。3月美联储加息25个基点,声明中删除了“持续加息”的措辞。美联储短期的偏“鸽”派言论对于有色金属中基本面最弱的“锌”支撑相对有限,短期锌价延续偏弱震荡局面。 2. 锌矿供给分析 2.1 预期中的海外矿端供应逐步恢复 据ILZSG数据统计,2023年1月全球锌矿产量为97.89万吨,较去年同期减少 13.9万吨,同比降幅为1.4%,降幅已经明显缩窄。 2023年海外项目增量主要包括前期新投项目继续爬产、22年意外减产的项目等。产能主要来自Vedanta的Gamsberg、Rampura Agucha, Nexa 的 Aripuana以及 Lundin 的 Neves Corvo等。预计2023年海外锌矿产量同比或增长约25万吨。这相对海外冶炼需求来说相对过剩,也为我国今年进口较多的锌矿提供空间。 另外由于近两年部分矿山开采殆尽,部分产能计划2023年关停,产能收缩引发海外锌精矿产量增长乏力。但整体预计2023年海外锌矿供应或在较高的利润驱动下走向宽松。

2.2 国产矿供应逐步宽松,比价回升使得进口矿更具吸引力 2022年国内现有锌精矿由于疫情、环保要求、检修等客观限制较多,增产相对乏力。当前国内锌矿产量逐渐修复,根据SMM数据,2023年1-2月锌精矿产量达50.73万吨,累计同比增加8.14%。2023年国内矿产量相比于2022年将会有所宽松,但过剩幅度相对有限。2023国内计划投产的锌矿项目较少,总规模约在10万吨左右。其中主要包括贵州猪拱塘铅锌矿或贡献约3万吨的产量增量,另外还包括乾金达、张十八铅锌矿、三贵口铅锌矿等,共计8万吨,结合目前矿山新项目投产的进展以及在今年可能恢复的产量,同时考虑到部分矿山或出现品味下滑,我们预计2023年国内锌矿产量同比或增加约5万吨。2023年冶炼厂或需要更多的进口锌精矿来满足生产需求。 另外全国储量最大的铅锌矿新疆和田火烧云铅锌矿正式启动开发建设,将通过3—5年的发展期,建成世界级铅锌产业基地,打造千亿级绿色矿业产业集群。火烧云铅锌矿或将成为未来几年国内锌矿增量的主要贡献者。

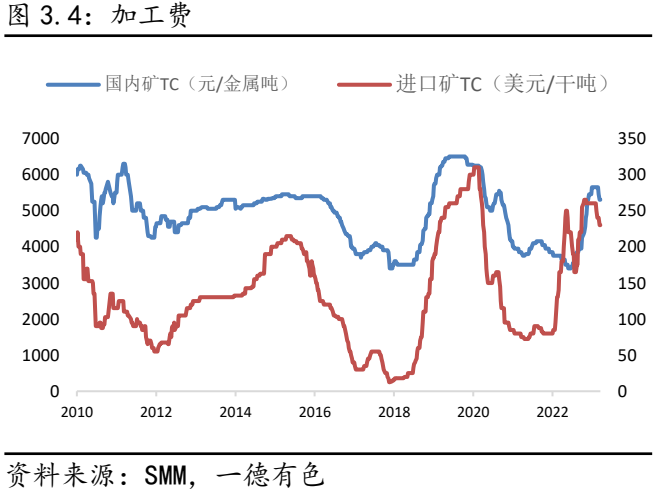

进口矿方面,随着海外需求下滑,国内稳增长政策带动需求回归,沪伦比回升,进口矿亏损收窄。今年一季度锌矿进口量较高,2023年1-2月累计进口锌精矿达90.23万实物吨,同比增加30%。其中2月锌精矿进口量达47万实物吨,环比增加4万实物吨,同比增加77.58%。当前由于欧洲冶炼厂尚未完全复产,海外锌精矿在一二月份仍相对宽松。另外国内冶炼厂在高额利润下,满负荷甚至超负荷生产,对矿需求量增加。而国内矿受季节性影响产量相对有限,加之进口TC仍有足够的的价格优势。综合因素刺激海外矿的流入。 3月,在海外冶炼厂逐步复产的预期下,海外矿山的供应或出现紧张局面。在此预期下,锌精矿贸易商惜售情绪较浓,部分贸易商对进口矿TC进行压价,进口矿利润减少。但由于北方部分矿山仍未完全开启,受国内冶炼厂较高开工率的影响,国内外矿山均处于供不应求的地步。因此,虽进口TC下滑,国产TC同样加速下滑,节后的加工费由5650元/吨下滑至当前的5100附近,甚至有地区报价开始低于5000。因此冶炼厂仍会更多的选择进口矿,预计3月份进口量仍将处于相对高位。 另外当前市场对于2023年海外精矿长单TC一直还存在分歧,整体在250-300美元这个区间。如果欧洲炼厂在2023年能顺利的恢复生产,海外加工费继续维持在280美元以上的高位,那我们姑且判断全球锌精矿宽松的预期才能真正兑现。

3. 锌锭供应分析 3.1 能源问题边际影响减弱,关注海外炼厂复产动向 据ILZSG,今年1月全球精炼锌产量约1110.3万吨,同比下降4.1%。欧洲正努力实现天然气与电力价格的脱钩,意在控制电力成本,龙头企业Nyrstar旗下包括比利时的Balen、荷兰的Budel冶炼厂相继投入节能设备重启部分产能。随着海外天然气价格的回落,欧洲部分炼厂生产陆续恢复,宣布复产。Nyrstar公司于去年11月11日宣布将重启其位于荷兰的Budel冶炼厂,同时其法国的Auby冶炼厂自去年10月份检修完成后也于近期复产,2023年电价已不是影响海外炼厂生产的主要因素,预计后续将会有更多冶炼厂加入复产的行列。若LME欧洲库存出现明显的回升,海外复产便能有实质性的兑现。欧洲在今年或缺失更多来自俄罗斯的天然气,同时LNG的输送竞争也将更加激烈。欧洲炼厂全年保持满产运行的概率目前来看相对较小,2023年产量同比增量或在15万吨左右。加上北美、澳大利亚等地区2022年因疫情生产设备故障等因素减产的恢复,2023年海外复产规模量或在20万吨左右。

3.2 利润高企,冶炼厂超负荷生产 今年自2月以来,国内不少大型冶炼厂计划在目前利润较好的时候进行提产,将检修计划推迟至下半年。一季度预计国内精炼锌产量达到157.3万吨,累计同比增加6.87%。进入3月,云南地区限电开始,其中影响较大的主要以曲靖以及昆明一带炼厂为主,实际限电环比减量相对有限,目前云南地区限产规模主要在10~20%之间,其他减量则在云南红河炼厂常规检修。从目前的炼厂排产来看,矿过剩向锭端传导的路径已经兑现。但同时随着冶炼厂原料库存在逐步消耗下,矿端瓶颈也开始凸显,从近期TC下滑趋势我们可以看到冶炼厂利润有压缩趋势,但仍处于历史相对高位。这对未来锌价或仍构成一定压力。 国内计划在2023年新投产的锌冶炼项目总规模约有80万吨,其中包含部分再生锌项目,国内新增锌冶炼产能主要有河池南方、河南万洋、广西永鑫等。同时伴随着国内疫情完成适应期、锌矿供应逐渐走向宽松,加之利润较好的情况下冶炼厂满产甚至超产的排产进度,2023年兑现概率较大的项目锌锭产量预计同比或增长40万吨。

3.3 沪伦比值修复,但进口亏损仍巨大 2022年沪伦比值低迷,进口亏损严重导致国内精炼锌进口量一直处于明显的负增长中。2023年全球流动性收紧,海外经济下行的趋势显著,沪伦比值修复回升,但进口仍亏损仍巨大。根据海关数据显示,1~2月累计进口0.65万吨,累计同比下降67.97%。1-2月合计精炼锌出口0.21万吨,即2023年1-2月净进口0.45万吨。短期进口窗口打开的可能性较低,但据了解哈锌月度长单进口有2000吨左右的量,预计3月精炼锌进口量在3000吨左右。

4. 下游需求分析 4.1 海外需求减弱,国内稳增长发力 消费方面,海外主要经济体通胀高企且持续性较强,全球主要经济体先后进入加息周期后,2023年海外经济下滑压力较大,主要消费国制造业PMI虽有所回暖但仍处于50以下的收缩区间。今年国内出口仍成为较大拖累项。 国内方面,自春节后复工以来,锌下游行业镀锌、压铸合金、氧化锌等初级加工行业生产恢复较为良好,锌下游企业开工率在节后迅速回升到较高位置。当前镀锌等加工行业的成品库存、原材料库存尚有补库的需求与空间,但是镀锌板的生产利润却较为薄弱,以热轧板为原料生产的镀锌板目前加工利润仅为100元/吨,甚至接近盈亏线。若锌价快速上行,恐抑制下游企业的补库需求。

房地产方面,2023年1—2月份,全国房地产开发投资13669亿元,同比下降5.7%;房地产开发企业房屋施工面积750240万平方米,同比下降4.4%。房屋新开工面积13567万平方米,下降9.4%。房屋竣工面积13178万平方米,增长8.0%。从2021年开始,房企现金流压力已经导致房地产开发投资超预期的下滑。新开工、施工、竣工均受到负面影响。当下房地产市场政策频频回暖。“三支箭”政策(信贷、债券、股权的融资支持)落地缓解优质房地产企业的流动性风险。供给端环境改善将推进施工、竣工最先见底回升。2023年地产行业对全年经济或有积极的正向作用。在低基数下,房地产开发投资增速有望改善至-3%水平。全年竣工数据乐观的话可以回归到5%以上,新开工可能还得滞后,预计延续负増长并且难超-5%。 基建影响方面,2022年我国在面对房地产严峻的形势下,加大了对基础设施建设方面的投资力度。正是由于基础设施方面的对冲作用,才有效的缓解了房地产负增长对经济及相关商品消费的负面影响。据统计,2023年1-2月全国固定资产投资累计同比增长5.5%。其中基础设施投资增长12.18%。2023年专项债发行量创历史新高,约5成投向交通基础设施、市政和产业园区领域重大项目。由于稳经济政策或继续贯穿全年,预计2023年基建投资仍然具有韧性。但考虑到随着房地产市场对我国今年经济的正相反馈,传统基建投资或有所收敛,对锌的需求拉动或低于2022年。 汽车方面,汽车板块在2022年表现尚可,乘用车市场在购置税减半等促消费政策拉动下,加之新能源汽车持续保持高速增长,汽车出口势头良好。但是四季度开始汽车产量开始走弱,虽然新能源汽车产销表现不错,但是传统燃油车表现很差的情况下整体呈现下滑趋势。据中国汽车工业协会统计分析,2023年1-2月,汽车产销分别完成362.6万辆和362.5万辆,同比分别下降14.6%和15.2%。其中乘用车产销分别完成311.2万辆和312.1万辆,同比分别下降14%和15.2%。商用车产销分别完成51.4万辆和50.4万辆,同比分别下降17.8%和15.4%。由于新能源汽车车身轻量化是未来主流,钢板使用比例下降而全铝车身使用比例增加是大势所趋,新能源汽车未来的发展相对于传统汽车的需求将有所取代,未来3年我们对于传统汽车总产量的增速我们给出了-2~2%这个区间。 总体看,市场对于国内需求的复苏仍抱有积极的预期,但强度和持续度仍有待市场去逐步认证,结合地产、基建、汽车一季度的整体表现,我们将全年需求增速修正到2%。 5. 投资策略 2023年无论是矿山还是冶炼,我们都确定是个供应恢复的过程。当下逐渐由矿端过剩转移到冶炼端的过剩。冶炼厂满产甚至超产的背景下伴随着原料库存逐步消耗,矿端瓶颈也开始凸显,从近期TC下滑趋势我们可以看到冶炼厂利润有压缩趋势,但仍处于历史相对高位。这对未来锌价或仍构成一定压力。另外锌价下跌刺激了下游一定的刚需补库,所以我们看到全国锌锭库存仍处于去库过程中。市场对于国内需求的复苏仍抱有积极的预期,但强度和持续度仍有待市场去逐步印证。另外海外主要经济体通胀高企且持续性较强,全球主要经济体先后进入加息周期后,2023年海外经济下滑压力较大,海外政策与风险事件的不确定性或阶段性干扰锌价下行的流畅性。 锌锭全年累库预期相对明确,内外盘锌价或将整体下移,单边建议逢高布局空单。在供给内外同步扩张的情况下,套利比价的方向或由需求主导,而从需求来看,内强外弱具备一定经济周期现实,但由于当前海外政策与风险事件的不确定性,内外盘套利策略建议谨慎观望。 |

|

|  |

|

微信:

微信: QQ:

QQ: