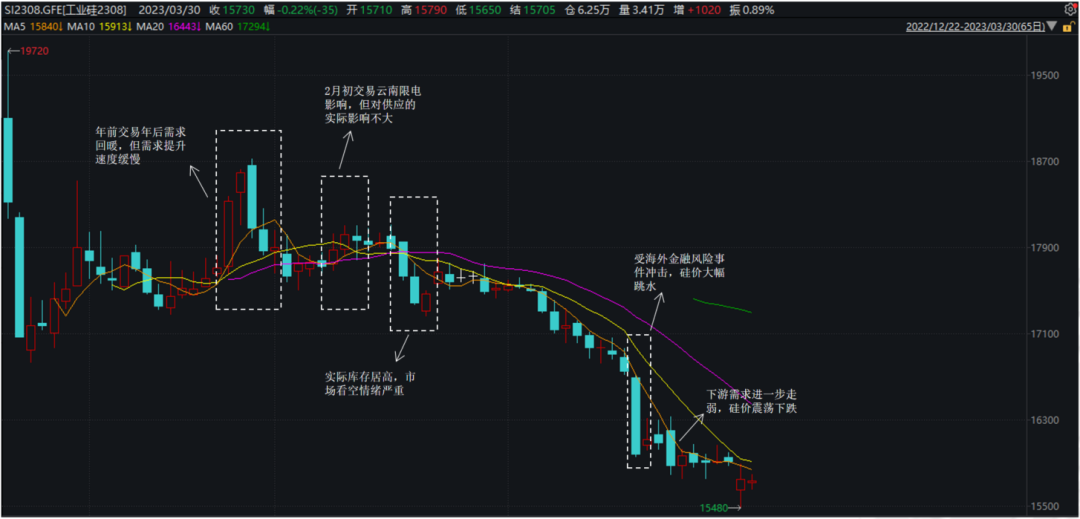

转自:紫金天风期货研究所 Q1行情回顾:一季度以来,市场分别交易了节后需求复苏和云南限电减产预期,但均以落空收场,工业硅期价经历短暂的走高后快速回落。后续上下游积累的库存逐渐暴露,市场看空情绪浓厚,期价持续走低。3.16海外金融风险事件冲击,期价跳水,但由于基本面的拖累,期价仅有小幅回升,且后续震荡下跌。 供应:一季度四川、云南在成本上移和亏损扩大的情况下相继停炉减产,但新疆高产拉动产量整体走高。2023全年计划新投产能有78%集中于H2投产,Q2计划新投38万吨,占全年计划新投产能的17.6%;复产方面,考虑到枯水期川滇两地生产成本压力将有减轻,预计最早于6月份开始复产,Q2产量为87.03万吨,季度环比增10.19%,同比增8.49%,但仍需关注西南降水量、电站水位线变化,及实际供电情况。

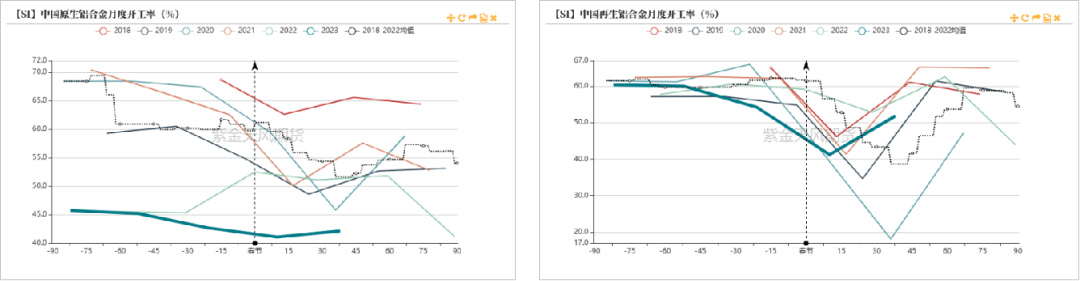

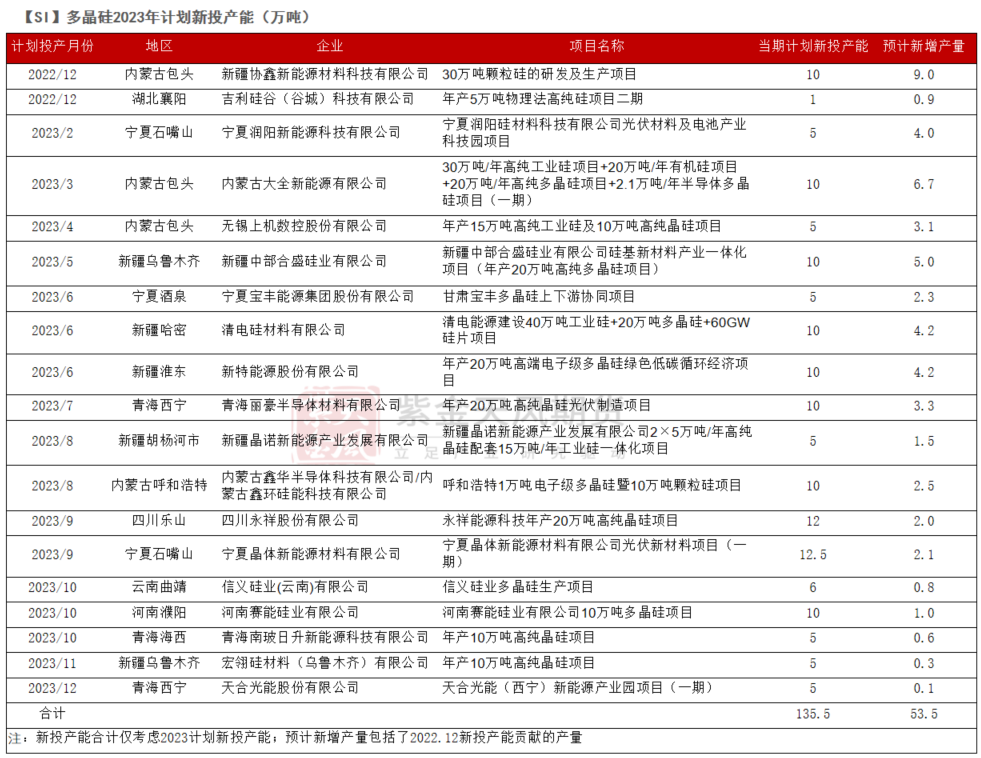

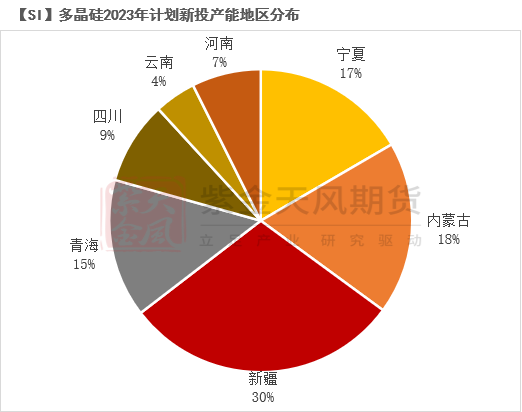

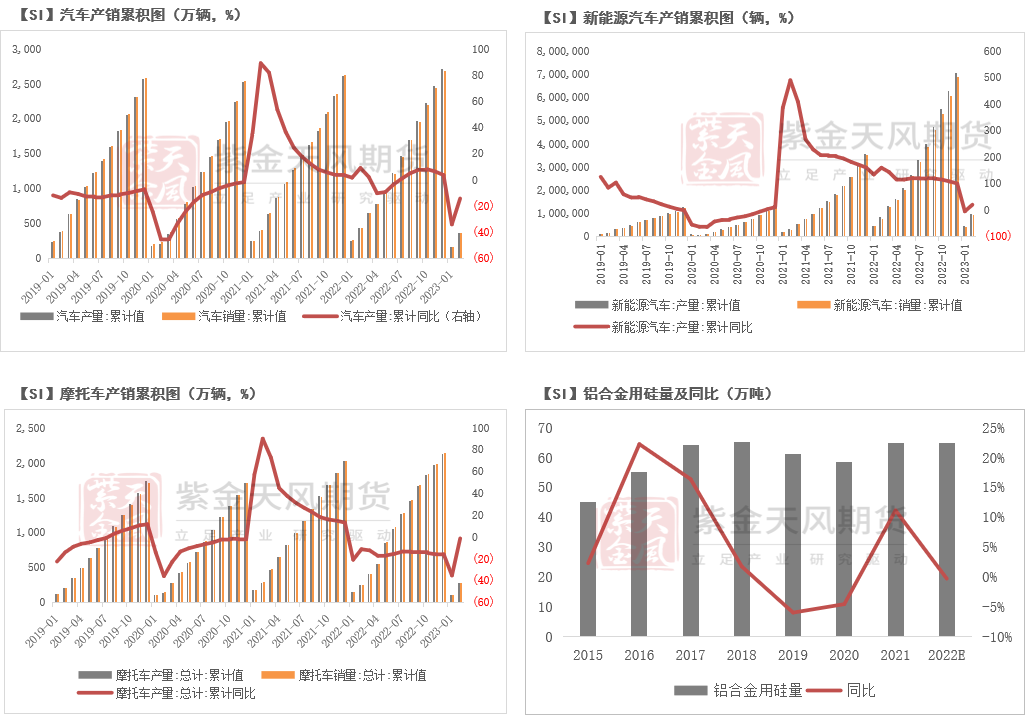

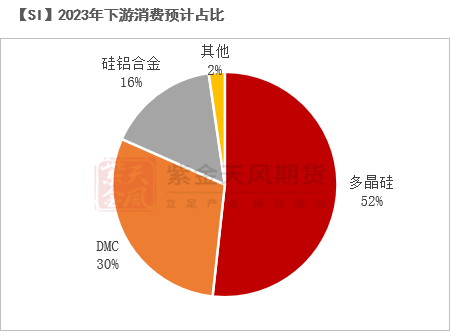

需求:多晶硅2023全年计划新投产能有59%将于H2投产,Q2计划新投40万吨,占全年计划新投产的29.5%;尽管基于2023全球光伏新增装机量计算,硅料过剩基本已成定局、价格有进一步下行的趋势,但基于当前高企的生产利润,多晶硅料供应预计仍将维持较高增速,Q2产量将达34.1万吨,环比增13.7%,同比增90.9%,全年产量达162.7万吨,同比增110.05%。有机硅Q2计划新投产能2万吨(折合DMC),占全年计划新投产能的1.4%;一季度下游阶段性补货短暂缓解供需僵持局面,但当前需求再度走弱,企业在亏损情况下开启检修,结合检修计划,以及终端不会造成更大的拖累、数码家电有需求增量的判断,预计Q2产量达43.63万吨,同、环比分别为-4.84%、4.55%,年产量将达205.3万吨,同比增长20.3%。基于1-2月硅铝合金开工率、汽车和摩托车产销数据均出现同比走低,调低全年耗硅量预期,给出2023年硅铝合金产量同比-2%,消耗工业硅58.2万吨。

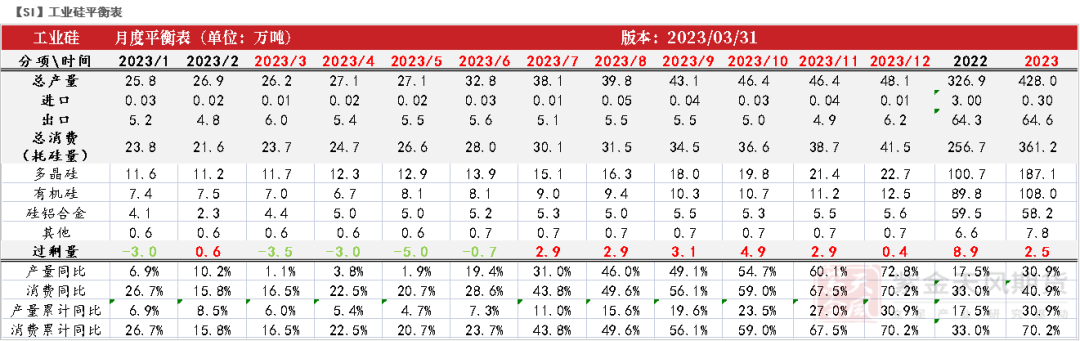

平衡:从平衡表看,Q1、Q2均表现为产量不及耗硅量,但这与市场主流的总供应过剩的观点并不矛盾。一方面,若下游硅铝合金领域使用再生硅、97硅等标外硅,则工业硅实际需求量将有缩减;另一方面,当前的高库存对表内供给缺口进行补充后仍有一定余量,且全年平衡显示为耗硅量不及产量,因此总的来看工业硅还是存在着供应过剩的压力。但由于二季度工业硅产量与耗硅量的同环比增速存在显著差距,且枯水期西南大幅提高产量的可能性不大,因此Q2工业硅实际去库对过剩压力的缓解情况仍然值得期待。 2023Q1行情回顾  数据来源:Wind,紫金天风期货研究所

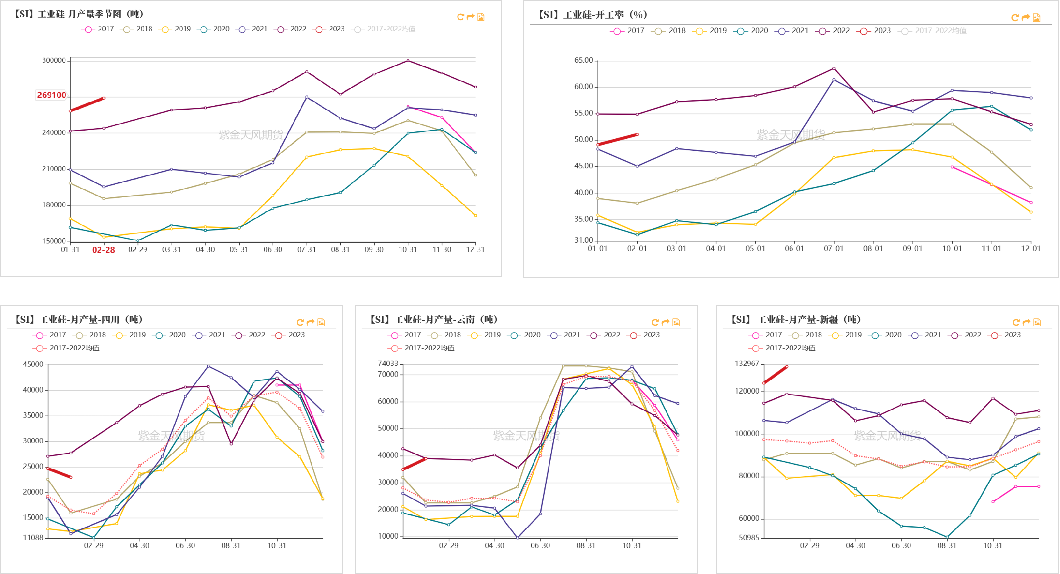

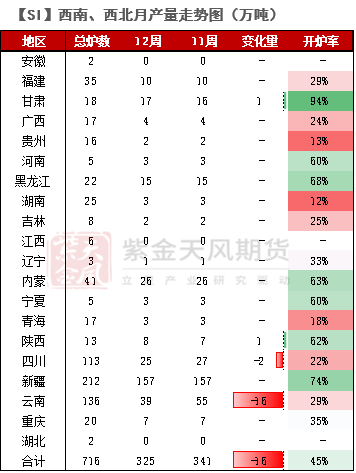

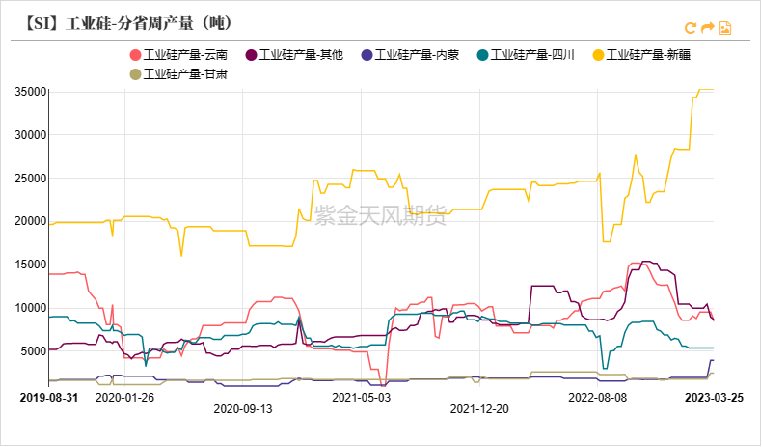

2023Q1供需回顾 工业硅:新疆拉动产量整体大幅增长 2023年1-2月,工业硅累计产量52.76万吨,累计同比+8.55%。分地区看,主产区呈现出明显的供给分化,地区增量主要来自于新疆:1-2月,新疆地区累计产量25.6万吨,累计同比+9.5%;云南地区累计产量7.4万吨,累计同比-9.5%;四川地区累计产量4.8万吨,累计同比-13.0%。 西南地区在季节性成本走高和需求疲弱导致的亏损下被动减产,但由于新疆地区供给强势,整体产量仍然表现为增长,预计一季度累计产量78.98万吨,同比增5.97%。

数据来源:百川盈孚,紫金天风期货研究所

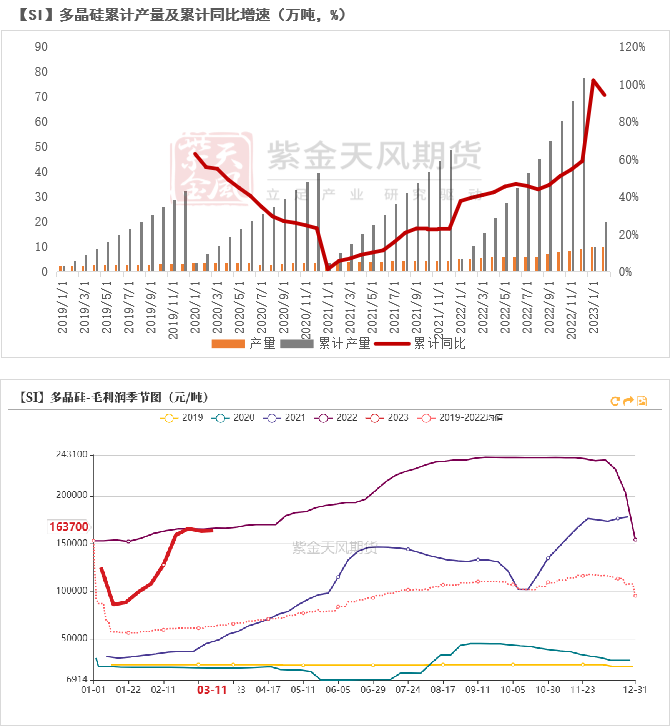

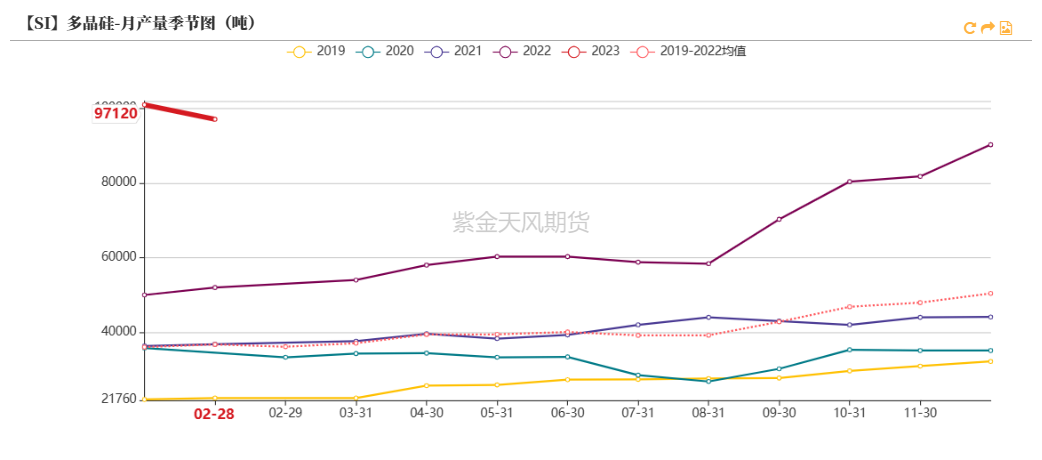

多晶硅:高利润驱动下产量累计同比创新高

数据来源:百川盈孚,紫金天风期货研究所

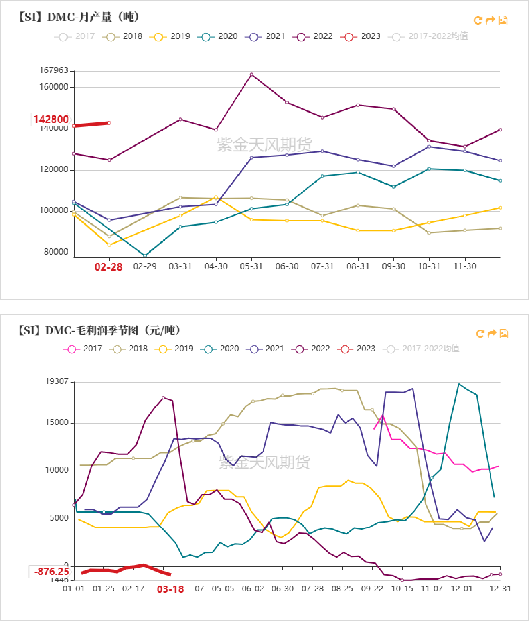

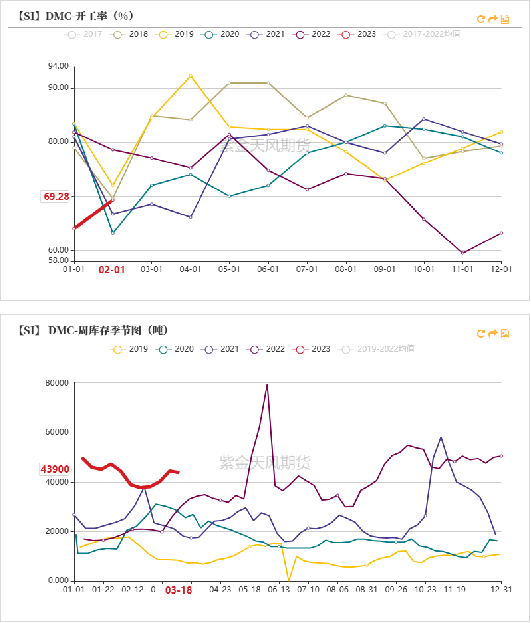

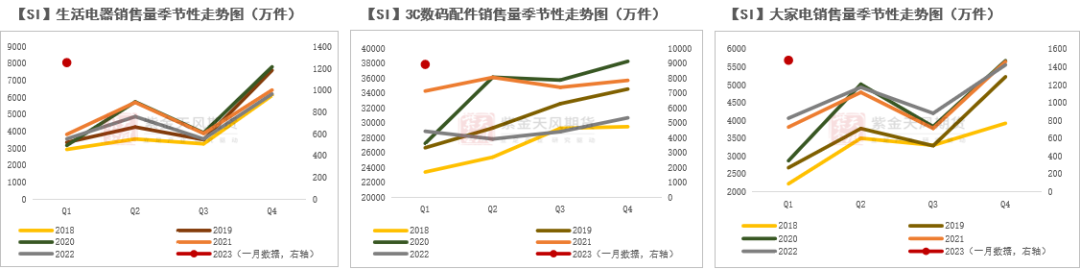

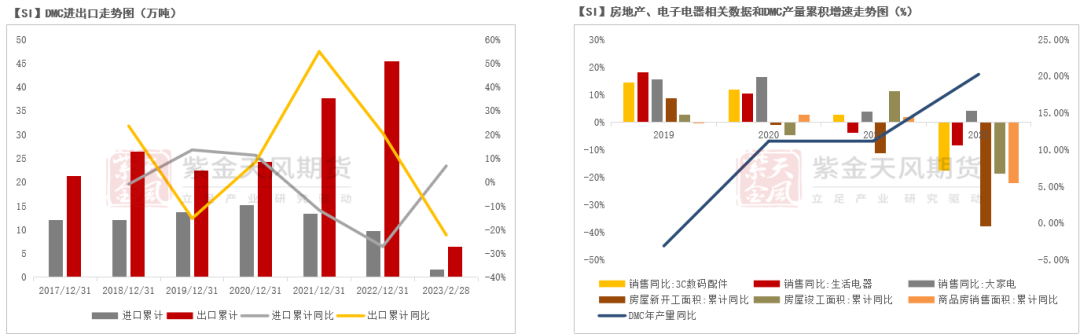

DMC:高库存、高产量、亏损共存 2023年1-2月,DCM累计产量28.41万吨,累计同比+12.43% 节后DMC供需一度向好:停车装置复产、新产能投产,同时终端建筑行业复工、房地产竣工提上日程使得有机硅下游有阶段性补货,有机硅库存高压也相应缓解。 然而下游需求并未出现持续走强,竣工同比正增长的非持续性预期和出口同比回落也导致DMC终端需求再度萎缩,生产企业也重新回到高库存、高产量、亏损共存的不稳定局面。 为调整供需格局,生产企业于三月中下旬起逐步开启装置检修,初步计划于4月底复产,预计一季度产量达41.73万吨, 累计同比+5.06%。

数据来源:百川盈孚;紫金天风期货研究所

DMC:去年强势出口未能重现

数据来源:海关总署;紫金天风期货研究所

硅铝合金:开工恢复情况不佳  数据来源:SMM;紫金天风期货研究所

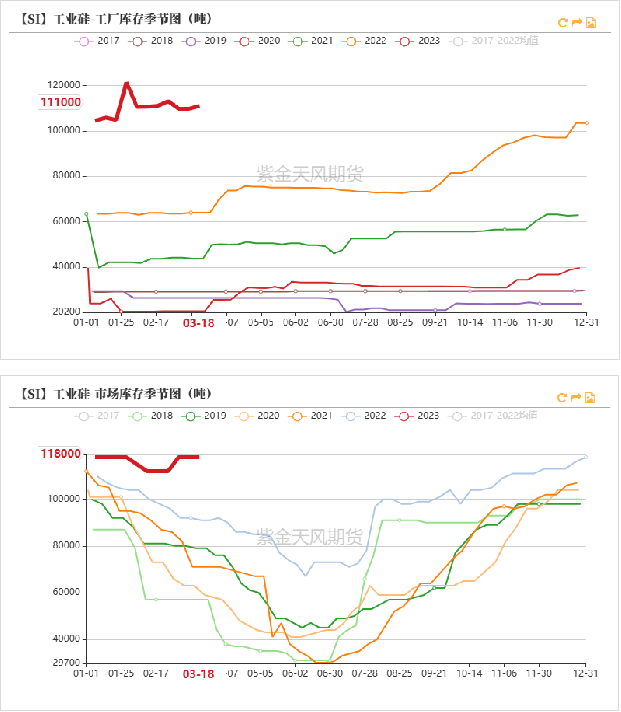

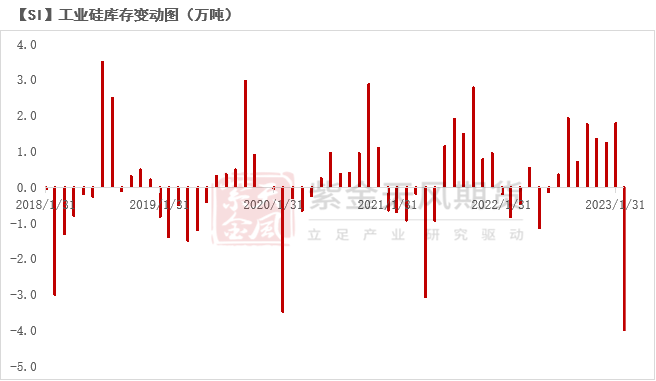

库存仍位于历史高位

数据来源:百川盈孚;紫金天风期货研究所

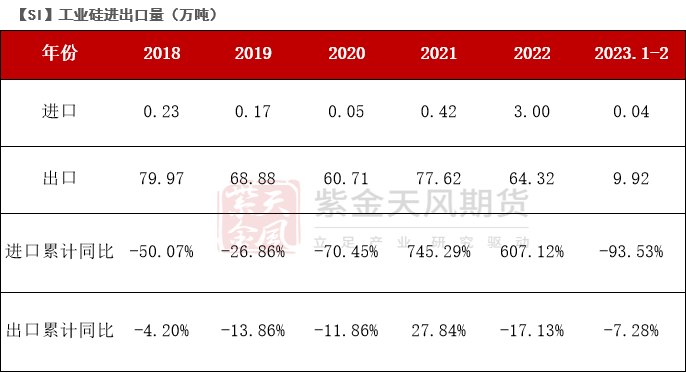

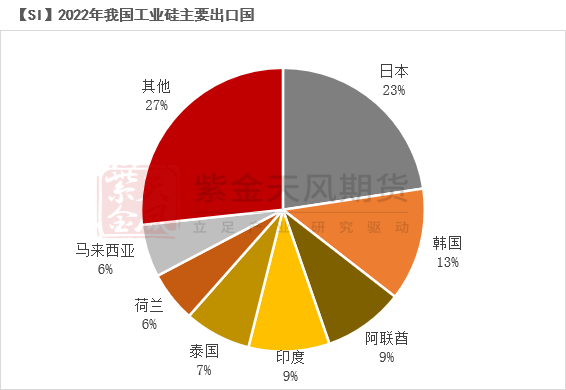

工业硅进出口同比均有大幅回落

数据来源:百川盈孚;紫金天风期货研究所

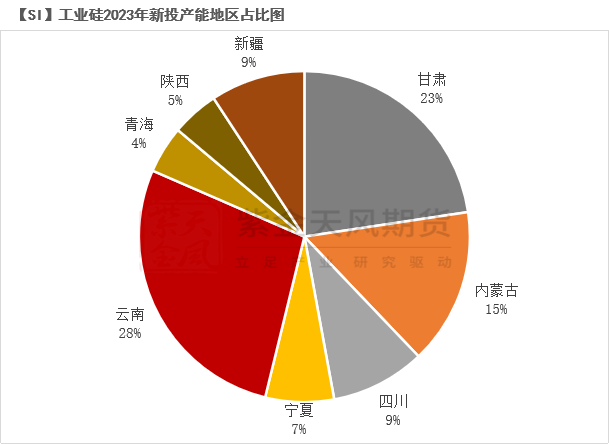

工业硅: Q2末的复产和可能存在的供应偏紧 新产能集中在H2投产

数据来源:百川盈孚;SMM;公司公告;公开资料;紫金天风期货研究所

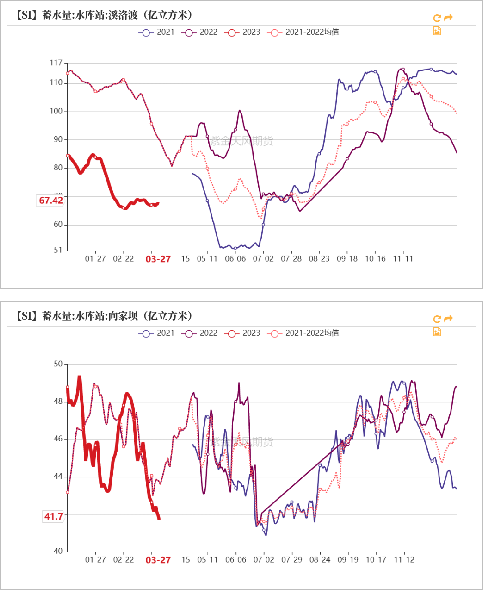

西南在亏损影响下逐步停炉减产 云南、四川一季度产量较低,一方面电价走高,川、滇两地开始传统的季节性减产,另一方面,开年后下游需求仅有多晶硅在拉动,有机硅、硅铝合金领域对于需求端贡献不足,而新疆12月新投产能的释放、疫情放开后原有产能的复产推动开年后产量大幅走高,导致一季度供给整体过剩,西南地区硅厂生产亏损严重,企业生产意愿不强、逐步停产。 当前四川开炉率达到22%的低值,云南也受生产亏损影响于三月下旬开始减产,若工业硅供需格局未能转变,则川滇短期内复产可能性不大,初步预计两地进入丰水期后再考虑复产,若6月进入丰水期,则Q2产量为87.03万吨,季度环比增10.19%,同比增8.49%,全年产量达431.3万吨,同比增32%。

数据来源:百川盈孚,紫金天风期货研究所

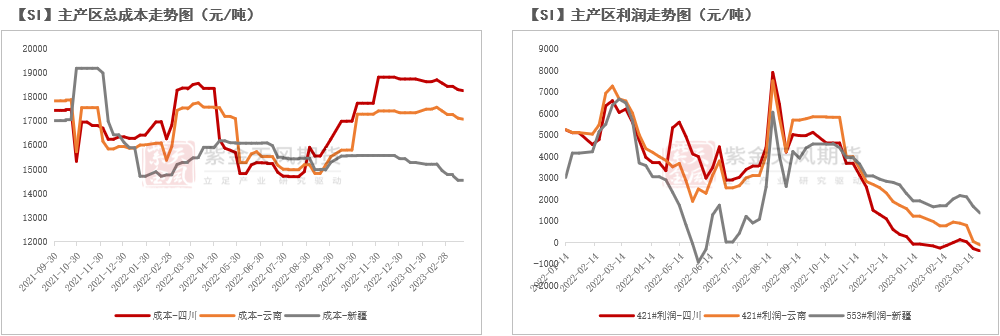

Q2成本变动需关注进入丰水期进入时间 成本和利润方面,四川维持在18000元/吨以上,云南维持在17000元/吨以上,相比新疆15000元/吨上下的成本,西南面临着更大的生产压力,且由于年后需求整体拉动不足,工业硅现货价持续下跌,今年1月开始四川、云南相继出现亏损。 分项来看,Q1主要成本变动项为电极,1-3月石墨电极均价下行5250元/吨,拉动工业硅生产成本下行约500元/吨,电极成本在总成本中占比下降约2个百分点至12%-15%。此外,云南电价平均上行2分/度,拉动地区总成本增加约270元/吨,电力成本占比提升2个百分点至41%;新疆硅煤均价下降200元/吨,带动硅煤成本减少320元/吨,硅煤成本占比基本持平为25%。 考虑到Q2末西南可能进入丰水期,若按往年情况,四川、云南平均电价分别降低约0.18、0.1元/度,在不考虑其他成本变动的情况下,总成本将下降2430、1350元/吨至15823、15721元/吨。

数据来源:SMM;紫金天风期货研究所

石墨电极和硅煤价格存在讨论空间 除关注丰水期电价下行对成本影响外,也需要同步考虑石墨电极、硅煤等行业供需将有调整的成本项。 石墨电极方面,受自身生产碳排放较高影响(生产单吨石墨电极碳排放达4.48 吨),其未来供给可能受限,而随着地产需求的复苏和转短流程炼钢进程修复,需求端将有提升,石墨电极价格存在上行空间。 硅煤方面,随着煤矿安全检查、两会等供应扰动影响逐步减弱,硅煤产量预计将有提升,而下游暂以刚需采购为主,硅煤价格或将走低。

数据来源:SMM;紫金天风期货研究所

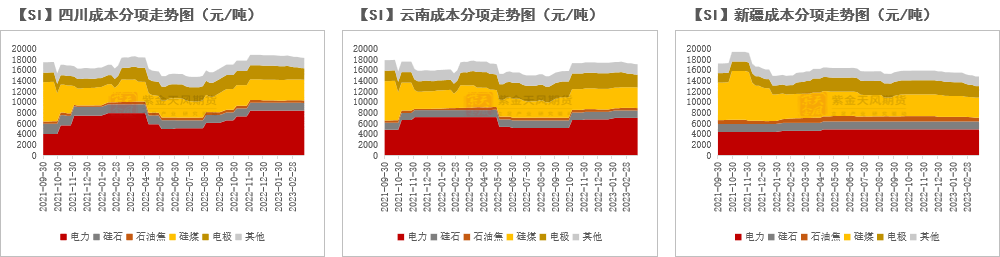

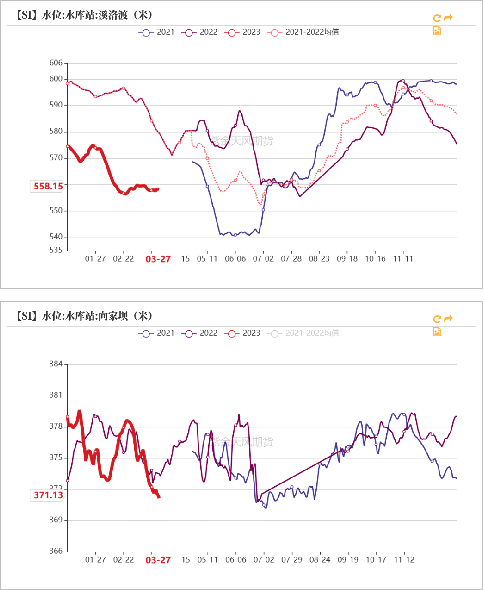

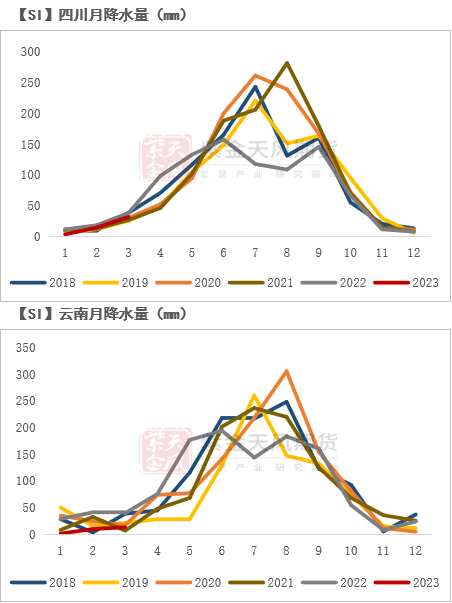

关注降水量及电站水位线变化

数据来源:百川盈孚;紫金天风期货研究所

供应展望小结 Q1供给端延续了西北增产、西南减产的走势,其中西南减产既受到传统枯水期成本上移的影响,也受到了需求疲弱的拖累。此前在新疆高产的支撑下,西南减产对于供应总量的影响并不是太大,但若进一步考虑牌号及下游应用行业,一方面新疆扩产挤兑了部分多晶硅领域的需求,另一方面下游有机硅侧的需求在一季度并未持续走强,使得西南硅厂在成本走高的压力下又面临需求萎缩的局面,生产亏损进一步扩大,当前川滇两地由于亏损而逐步停炉减产,开炉率均低于30%。 西南地区在Q2的大部分时间仍处于枯水期,而当前主要水电站蓄水量和水位低于往年、川滇两地降水量也不及历史同期水平,预计Q2西南地区在电力压力下仍将维持低产。考虑到Q2开始有机硅领域的需求或将有所转好,而工业硅生产成本暂难松动,使得西南硅厂枯水期生产的利润较低,不如继续减产至丰水期再复产,则Q2工业硅可能会在有机硅领域出现供应偏紧的局面。 整体产量方面,若6月进入丰水期,则西南硅厂大概率将于二季度末开始复产,预计Q2产量达87.03万吨,季度环比增10.19%,同比增8.49%,全年产量达431.3万吨,同比增32%。但仍需关注西南地区降水量及电站水位变化,以及实际供电情况。

多晶硅: 高利润下的持续投产 新产能集中在H2投产

数据来源:百川盈孚;SMM;公司公告;公开资料;紫金天风期货研究所

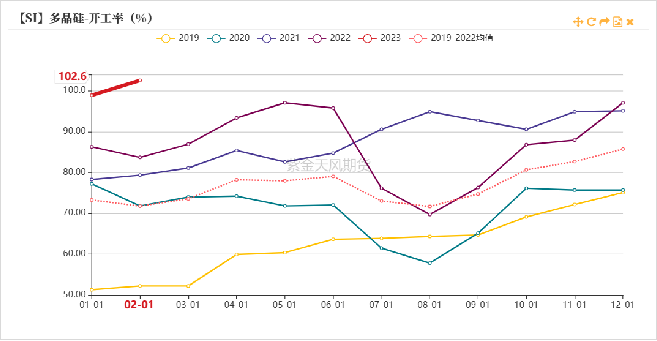

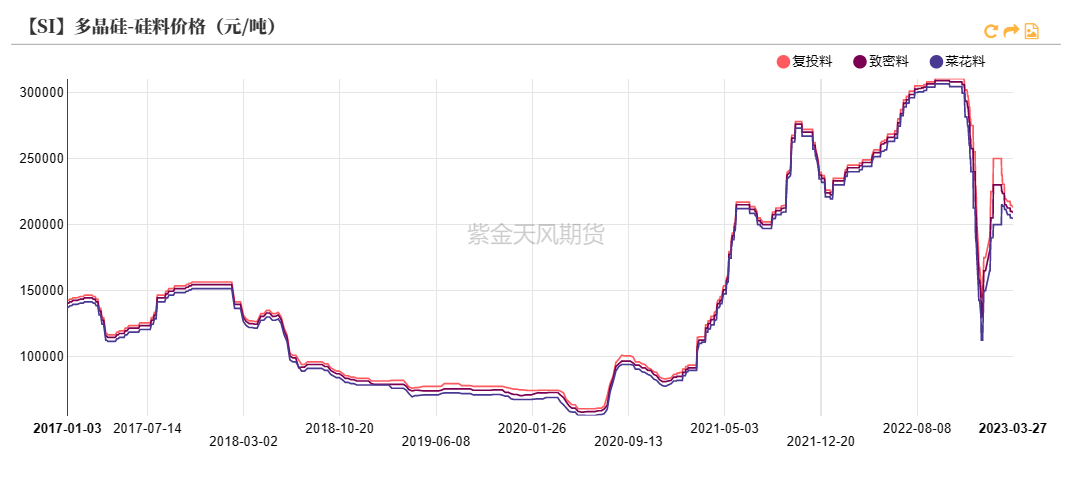

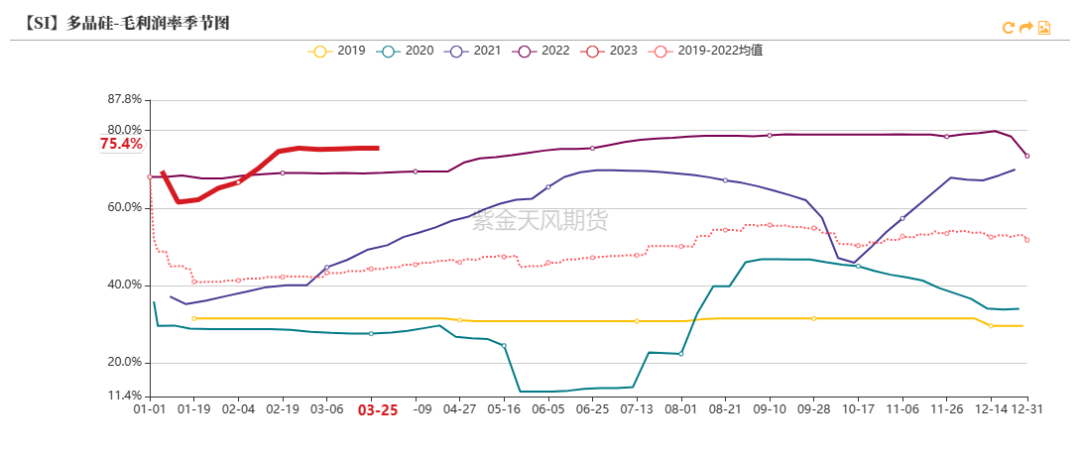

硅料价格大起大落 生产热度不减 2022年年底受硅料库存累积预期的影响,硅料一度从22年10月份的30.65-31.05万元/吨高价跌落至2023年1月份的11.25-14.5万元/吨,跌幅达53.3%-63.3%,此后硅料厂家一度惜售挺价,价格再度回升至21.4-23.05万元/吨。当前面临着下游硅片发货节奏和产量提升不及预期(主要受制于石英坩埚的紧缺),导致硅料库存再度累积,报价再度回落后暂时企稳。 由于多晶硅生产企业目前仍然具有较大的利润空间,企业预计仍将保持较高的生产积极性,新投产能投放概率较高,原有产能Q2预计也将维持高产。预计Q2产量34.1万吨,季度环比增13.7%,同比增90.9%;Q3、Q4产量分别将达到43.04、55.58万吨,环比分别增长26.3%、29.1%;全年产量达162.7万吨,同比增110.05%。

数据来源:百川盈孚,SMM,紫金天风期货研究所

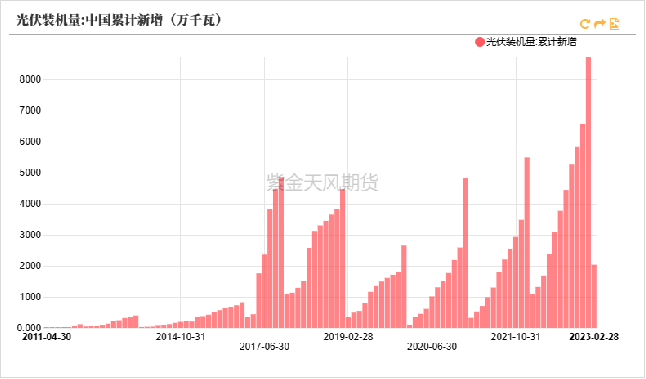

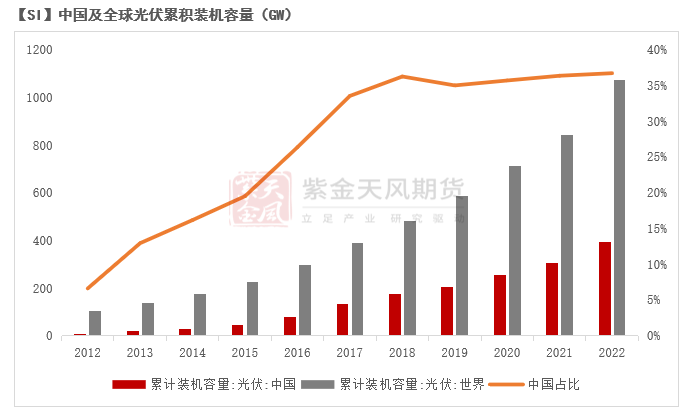

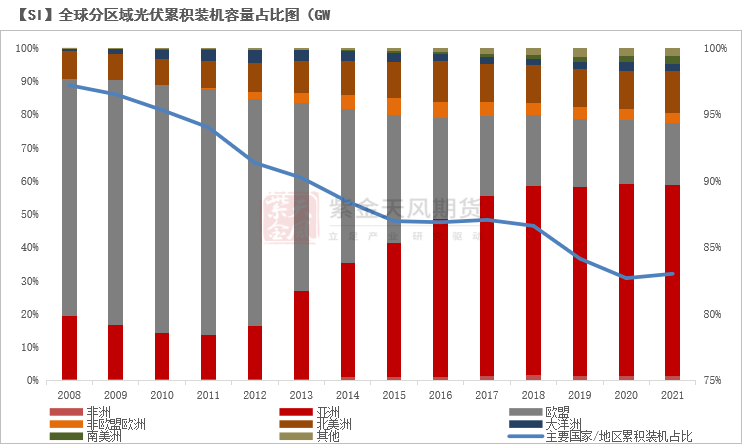

装机的长期需求仍存 硅料过剩预期不变 中国2022年光伏新增装机87.41GW,同比增长60.3%;2023年1-2月全国累计新增装机达到20.37GW,同比增长87.6%,其中1-2月装机量大幅走高的主要原因之一为,2022年末硅料价格下跌使得利润向产业链下游转移,部分2022年装机量转移至2023年初施行。 2023年国家能源局计划风光新增装机达1.6亿千瓦,同比增长超33%;风电装机规模达4.3亿千瓦左右、太阳能发电装机规模达4.9亿千瓦左右,两者累计装机达9.2亿千瓦,按此规划计算,则国内光伏装机2023年至少新增97GW,据CPIA预测,乐观情况下国内新增装机可达120GW. 中国累积装机量占全球的比重从2012年的7%上升至36%,近年来占比相对稳定,而在零碳目标和此前能源价格上升的背景下,国外光伏装机量也同步大幅增长。

数据来源:iFind,紫金天风期货研究所

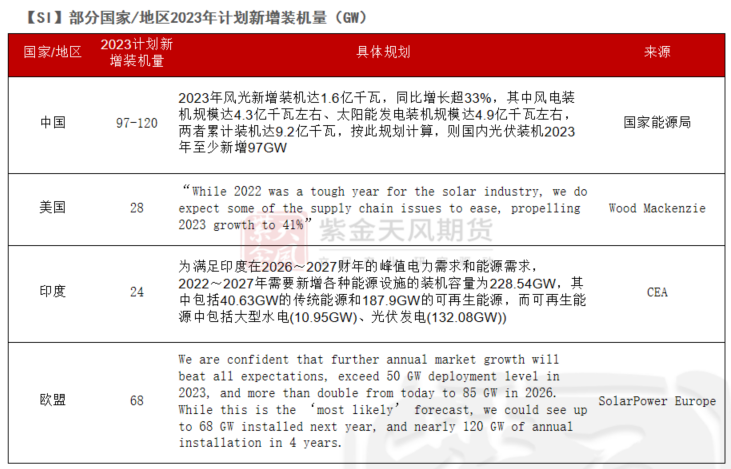

装机的长期需求仍存 硅料过剩预期不变 从全球分区域的光伏累积装机容量占比图来看,亚洲、北美洲、欧州地区的装机累积占比在90%以上,其中主要装机国家/地区为中国、日本、韩国、欧盟地区和美国,累积装机占全球的80%以上。据CPIA数据,2022年全球新增光伏装机230GW,同比增长35.3%,其中中国(87.41GW)、欧盟(41.4GW)、美国(20.2GW)和印度(13.96GW)贡献了约71%的新增装机量。 根据已知的主要国家/地区2023年新增光伏装机规划,按照71%的贡献率计算,2023年全球光伏新增装机量为306-338GW,同比增长32.6%-47.0%。若据此测算,则2023年多晶硅料需求量在83-92万吨,而国内硅料全年产量将达到162.7万吨,2023硅料过剩预期不变。

数据来源:iFind;公开资料;紫金天风期货研究所

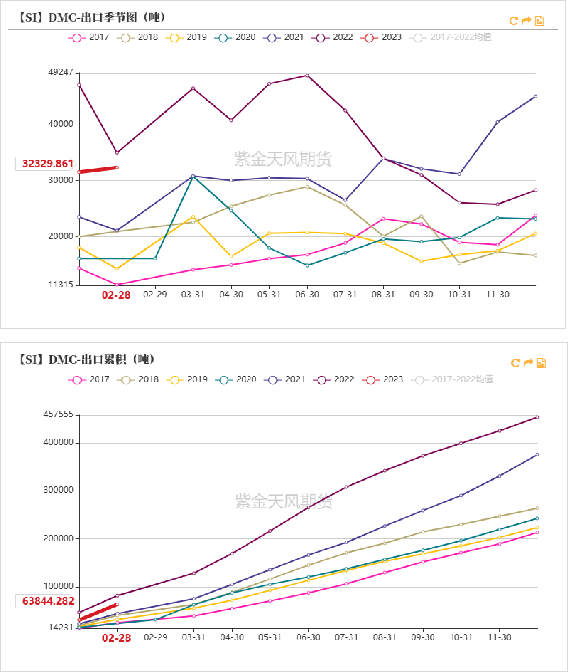

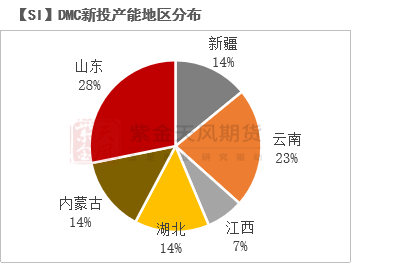

有机硅: 年产量增速调减至20% 新产能计划集中在H2投放 旧产能开启检修 年初下游阶段性补货部分减轻了DMC库存压力,而随着下游采购需求逐步放缓,且终端行业提振不佳,当前行业处于高库存、高产量和亏损共存的局面,在这种情况下企业通过降价加快出货速度。三月中下旬开始的装置检修也能一定程度上减轻库存压力,或将调整供需格局,改变亏损局面。据了解山东东岳三月下旬起计划停两条线检修,预计四月中旬恢复;道康宁月底开启检修,预计4月中下旬恢复;中天东方停车检修,预计持续一周。 新增产能方面,2023计划新投产能142万吨/年(折合DMC),主要分布在云南、山东等地。Q2预计将投放2万吨新产能,占全年计划新投产能的1.4%,全年来看新产能集中在H2投放。 但新产能的投放和装置复产仍依赖于终端房地产、建筑、电子电器、纺服等行业的恢复。本轮检修检修计划主因供给过剩、行业亏损,若终端复苏情况较好,则检修装置复产和新投产能投放的概率均将上升。

数据来源:百川盈孚;SMM;公司公告;公开资料;紫金天风期货研究所

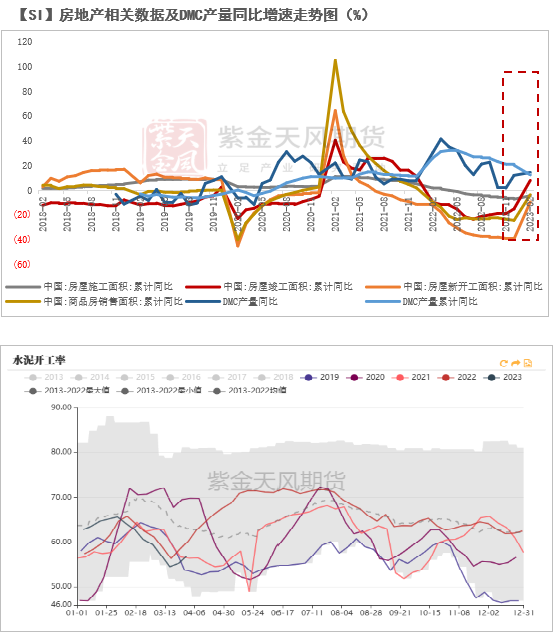

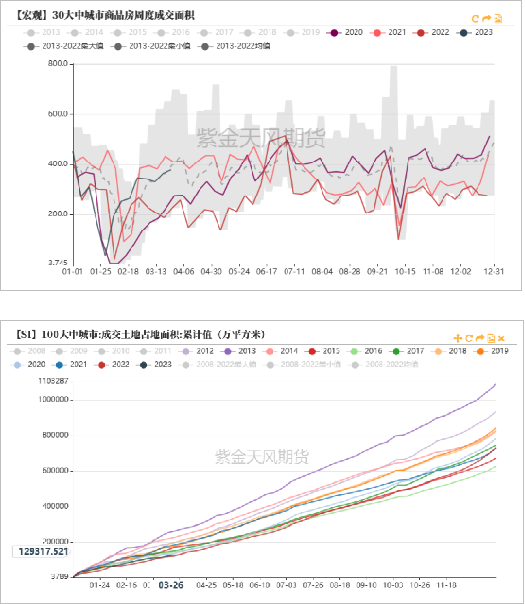

房地产各环节的同比增速预计不会更差 2022年12月房地产相关数据触底,今年1-2月大幅回弹,考虑到有机硅部分用于房地产竣工端,竣工面积累计同比回正、DMC产量同比增加,表明地产复工在年初拉动了DMC下游需求走强。 但需关注到房地产竣工数据同比回正主要基于“保交楼”的支撑,销售同比降幅的收窄隐含了去年四季度购房需求的滞后兑现,且水泥开工率、土地成交数据也并未明显高于往年同期,因此本轮地产修复的持续性及修复斜率仍待考量。 但总体而言,在房地产利好政策持续出台、商品房成交面积同环比回升、行业逐步企稳的情况下,房地产各环节的表现相对去年将不会更差,对DMC生产不会形成大的拖累。

数据来源:百川盈乎,Wind,紫金天风期货研究所

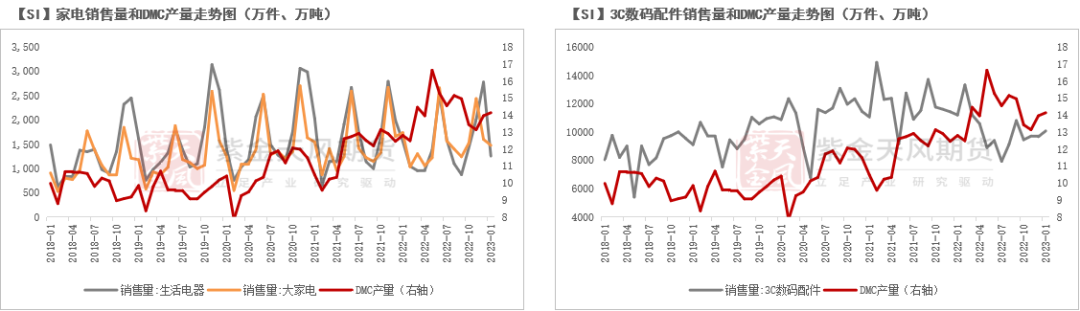

数码家电销量Q2或有增加 生活电器、大家电、3C数码配件销售量与DMC产量数据显示出较强的相关性,且销售数据变动领先于DMC产量数据。2022H1 DMC出口强劲拉动产量上行,产量与下游电子电器销量出现背离,而今年1-2月出口较去年有所回落,且当前海外金融风险事件频发、经济恢复仍存在较大不确定性,暂时未能看到DMC出口大幅增加的迹象,因此电器、数码产品的销量对DMC产量仍有一定指示作用。 11、12、1月电子电器销量的提升、叠加房地产竣工同比回正,对DMC产量有一定正向刺激效果;数码家电,尤其是家用电器的销量具有比较明显的季节性,按照往年数据,预计2023Q2、Q4 销量将环比增加,对DMC需求有一定拉动作用。

数据来源:百川盈乎,Wind,紫金天风期货研究所

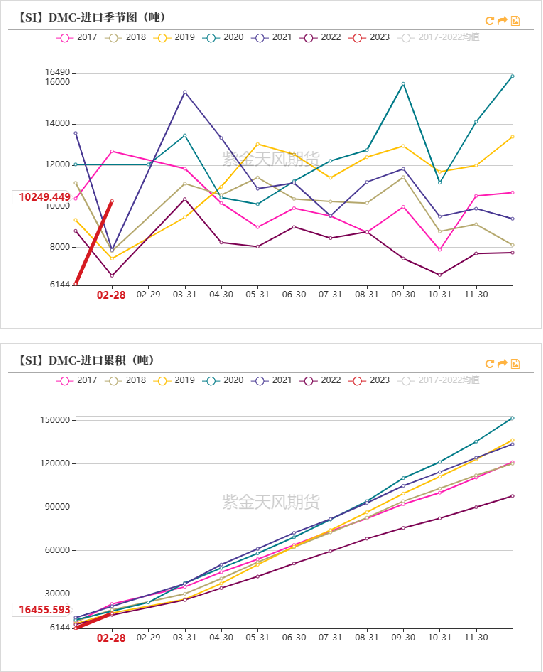

DMC年产量同比增速调减为20% 2023年1-2月累计出口6.38万吨,累积同比-22.19%,进口1.65万吨,累计同比6.79%,今年出口未能延续去年的强势,且当前出口走强的驱动因素并不明显,全年出口同比预计将有回落。 生产企业已在亏损状态下开启检修,DMC产量较年初预期将有一定下滑,但在房地产行业相关数据不会变得更糟、数码家电销量将出现季度性增长的预期下,DMC年产量同比有望继续增长,2023全年产量将达205.3万吨,同比增长20.3%,其中Q2产量43.63万吨,同、环比分别为-4.84%、4.55%。全年产量增量主要出现在Q3,预计Q3、Q4DMC产量将分别达到54.55、65.38万吨,同比分别增长22.2%、61.4%,环比分别增长25.0%、19.9%。

数据来源:海关总署,Wind,紫金天风期货研究所

硅铝合金: 产量基本与今年持平 硅铝合金耗硅量同比预计-2% 2023年1-2月汽车、摩托车产销情况并不乐观,其中汽车产量、销量累计同比分别为-14.5%、-15.2%,摩托车产量、销量累计同比分别为-1.45%、9.54%,但考虑到2022年年底疫情管控放开,交通逐步恢复,汽车、摩托车产销增速仍然存在上行空间,但汽车、摩托车自身基数较大,预计2023年产销将基本与2022年持平,我们根据1-2月产销情况调低全年耗硅量预期,给出2023年硅铝合金产量同比-2%,消耗工业硅58.2万吨,略高于20、21年水平。 此外,16-22年新能源汽车产销年均增速分别为54.60%、54.47%,远高于汽车,且2020年新能源汽车产量渗透率不到10%,2022年迅速上升至26.12%,2023年或将达到30%,硅铝合金的需求将逐步由新能源汽车贡献。

数据来源:Wind;iFind;广期所;紫金天风期货研究所

需求展望小结 多晶硅:2022年年底受硅料库存累积预期的影响,硅料价格跌幅达到53%-63%,但后续硅料厂家惜售挺价、年后硅片产量提升不及预期等情况相继出现,硅料价格再度回升,暂时企稳。整体来看硅料生产利润仍然居于超过16万元/吨的高位,新投产能投放概率较高,旧产能也将维持高产。预计Q2产量34.1万吨,季度环比增13.7%,同比增90.9%;全年产量达162.7万吨,同比增110.05%。 有机硅:当前生产企业在亏损状态下开启检修,但在房地产行业相关数据不会变得更糟、数码家电销量将出现季度性增长的预期下,DMC年产量有望继续增长,预计2023全年产量将达205.3万吨,同比增长20.3%,其中Q2产量43.63万吨,同、环比分别为-4.84%、4.55%。全年产量增量主要出现在Q3,预计Q3、Q4DMC产量将分别达到54.55、65.38万吨,同比分别增长22.2%、61.4%,环比分别增长25.0%、19.9%。 硅铝合金:考虑到2022年年底疫情管控放开,交通逐步恢复,汽车、摩托车产销仍然存在增长空间,但由于自身基数较大,预计2023年产销将基本与2022年持平,此外根据1-2月产销同比回落的情况调低耗硅量预期,给出2023年硅铝合金产量同比-2%,消耗工业硅58.2万吨.

年度平衡表 平衡表 从平衡表看,Q1、Q2均表现为产量不及耗硅量,但这与市场主流的总供应过剩的观点并不矛盾。 一方面,工业硅下游部分需求可能被替代,主要原因为再生硅、97硅等标外硅可以用于硅铝合金生产,且再生硅产量将随着多晶硅生产的扩张而增加,若硅铝合金生产企业选择再生硅、97硅作为原料,则工业硅实际需求量将有缩减;另一方面当前工业硅总库存量居于历史最高位,对表内供给缺口进行补充后仍有一定余量,此外,全年平衡显示为耗硅量不及产量,因此总体而言工业硅还是存在供应过剩的压力。 但由于二季度工业硅产量与耗硅量的同环比增速存在显著差距,且枯水期西南大幅提高产量的可能性不大,因此Q2工业硅实际去库对过剩压力的缓解情况仍然值得期待。

|

|

|  |

|

微信:

微信: QQ:

QQ: