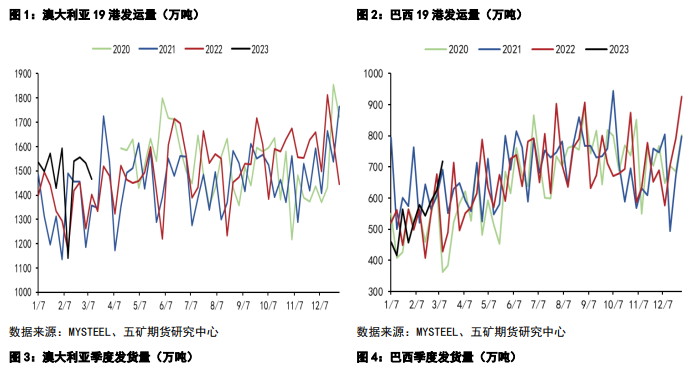

来源:五矿期货 作者:五矿期货 研报正文 一、供应 首先我们来看看,今年铁矿(874, 2.00, 0.23%)石海外主流供应的情况。从图1、2可以看出,年初以来澳巴整体发运水平相对平稳。 据最新数据,今年澳大利亚(发往中国)累计发运量14859万吨,同比增加8.65%;巴西累计发运量5473万吨,同比增加4.78%。澳大利亚和巴西的总发运量较去年同期都有了不小的增幅,今年澳洲的发运情况相对平稳,而巴西则是受到国内大降雨等因素影响,前期发运量偏低,2月中旬之后发运量逐步抬升,目前已经处于近几年同期新高水平。 总的来看,今年一季度铁矿石海外主流发运量较去年小幅增加,铁矿石供应相对宽松。 从历史数据来看,一般每年的二季度发货量都往往会高于一季度。因为一季度影响铁矿石发运的天气因素基本上在二季度已经消退,铁矿石的运输和出口均不会受阻,发运水平得到了有效保障。 所以我们认为今年二季度铁矿石发运量大概率会延续一季度的宽松,二季度铁矿石供应压力会有所加大。

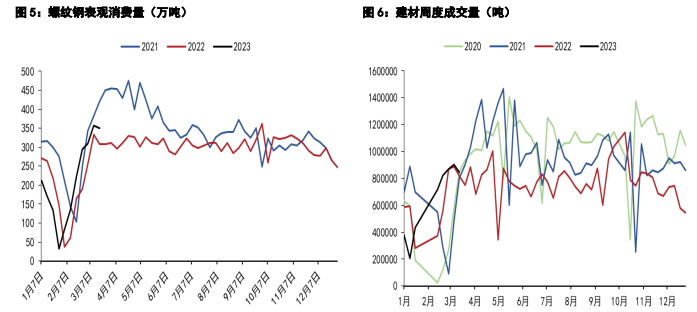

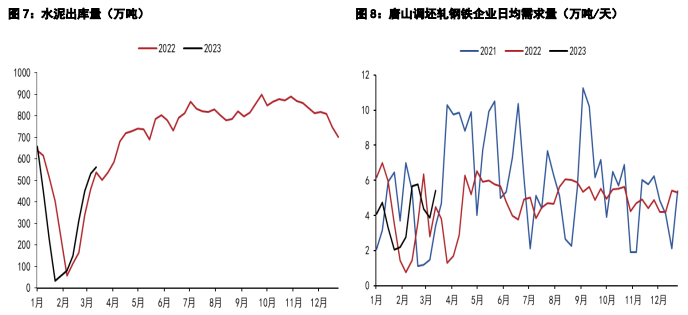

二、需求 今年由于过年时间比去年早一周,需求也提早一周复苏。从目前数据来看,在节后2个月时间中,螺纹钢(4175, 21.00, 0.51%)的表需水平略高于去年,同比增加8.2%。较为可观。而从建材的周度成交量(由日度数据变频而成)也可以明显的看出,今年成交量情况也是好于去年的。 我们再从图7和图8,这2张图中可以看出,今年水泥出库量和唐山调坯轧钢铁企业日均需求量较去年均有所增加,从这些数据中,确实可以体现出今年下游需求确实优于去年,但我们认为增幅较为有限,下游市场并没有什么超预期的表现,算是疫情结束之后的理性复苏。 从现有的房地产行业的部分数据来看,节后的市场回暖,很大程度上是因为疫情时期挤压的需求得到了释放,我们对于未来国内房地产行业回暖的可持续性和回升空间未报太乐观的预期,当然具体情况仍需继续跟踪相关数据,实时动态调整观点。

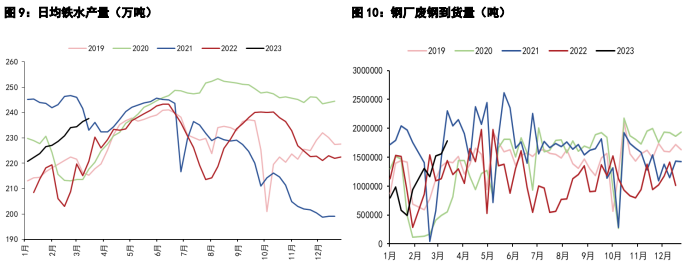

今年3月份以来,国内日均铁水产量稳步攀升,当前已经逐步逼近240万吨水平。距离近五年的最高点,即2020年8月份的253.3万吨,只相差15.72万吨,相差约6.2%。所以从目前的日均铁水数据来看,铁水未来增长的空间极为有限。 随着疫情的结束,相关管控措施的放开,各地废钢的回收和加工都可以顺利展开。同时国内各项稳经济政策纷纷出台,下游行业逐步复苏,制造业的恢复让废钢的产出量大大增加。并且近几年国家对于基建支持力度极大,全国各个重大项目开始逐步推进,拆迁和建设过程中产生的废钢也有所增加。所以今年废钢的供应一改去年的颓势,自2月份以来,废钢供应量不断增加(图10)。 目前短流程开工率逐步回升至40%,由于年初以来铁矿石价格不断上涨,废钢性价比已经超过铁水,短流程利润相对可观,废钢的供应不断增加,也会促使钢厂考虑在长流程中添加废钢以降低成本。如果维持在这样的状态下,废钢将不断的挤占铁矿石的需求,会在一定程度上代替铁矿石。今年工信部表示2023年力争实现废钢铁利用量达到2.65亿吨。 在未来,假设我国一直维持粗钢平控政策,即国内粗钢产量停止增长。那么在废钢供应增加,同时价格又相对合适的情况下,将会逐步代替铁水的作用,届时钢厂对于铁矿石需求也会逐步减少。

三、走势展望 我们从铁矿石的供应和需求来分析未来铁矿石的走势。 供应:一季度海外铁矿石发货量较去年同比增加,从季节性角度看,二季度发货量大概率高于一季度,即二季度国内铁矿石供应较为宽松。 需求:今年以来下游表观需求相对合理,较去年同期小幅增加,但增幅有限。目前国内铁水产量已经处于历史相对高位,距离五年最高水平已经不远,向上空间较为有限。与此同时废钢对铁矿石的需求隐隐形成威胁,有逐步挤占铁水需求的迹象。 总的来看,如果未来1-2个月国内表观需求无法维持在相对高位(350-400万吨),那么铁矿石价格高估,矿价将承压下行;如果表观需求可以维持在相对高位,那么矿价继续高位运行。 我们认为目前铁矿石供应相对宽松,但下游需求释放的力度不及市场预期,铁水增量也有限,一旦表需走差,近期铁矿石或有回调压力。密切关注监管部门采取措施的消息,可以关注未来品种正套的机会(价差回落之后)。 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);