观点综述: 行情走势:黄金在整个1月份都处于上升趋势,市场对通胀放缓持乐观情绪,且美联储不断发表鸽派言论。在今年第一次美联储政策会议公布后,金价

于2月2日创下近十个月新高,逼近1960美元。美国1月份非农就业报告证实美国劳动力市场出人意料的火爆,增加了超过50万个工作岗位,这改变了市场对美联储放松货币政策的预期,金价又急转直下回到了以前的态势。 宏观因素:美国与欧洲2月制造业PMI均弱于服务业PMI。美国1月非农就业人数增加51.7万人,远超预期的增加19万人。美国2022年12月消费者价格指数(CPI)环比下降0.1%,同比上涨6.5%。 全球流动性:中国1月M1、M2同比和环比增速均有加大。 持仓与比价:沪金、沪金2月持仓都有一定程度的增加且仍在高位。美国黄金白银期货与基金持仓都有所下降。国内对黄金的交易热情高于国外。 其他因素:美联储政策制定者将在3月21-22日会议结束时提供对美联储货币政策路径的最新预测。货币市场预计,美国联邦基金利率将在9月达到峰值。 一、行情回顾 外盘COMEX黄金期货主力月跌5.66%,报1833.8美元/盎司;COMEX白银期货主力月跌11.75%,报21.025美元/盎司;内盘沪金主力收盘报412.64元/克,月跌1.63%;沪银主力报4875元/千克,月跌5.98%。 图1:沪金2304日K线图

数据来源:博易大师 图2:沪银2306日K线图

数据来源:博易大师 图3:美CME黄金日K线图

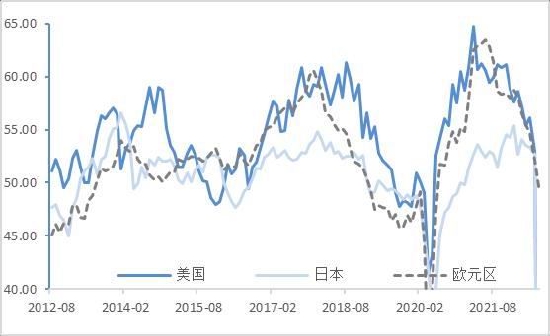

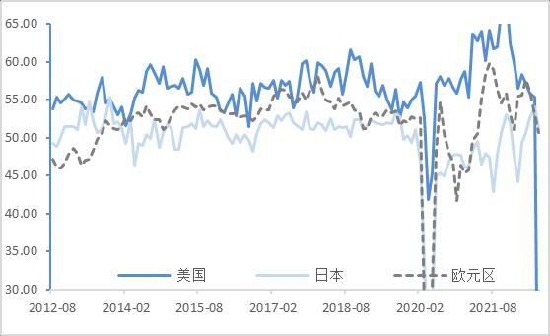

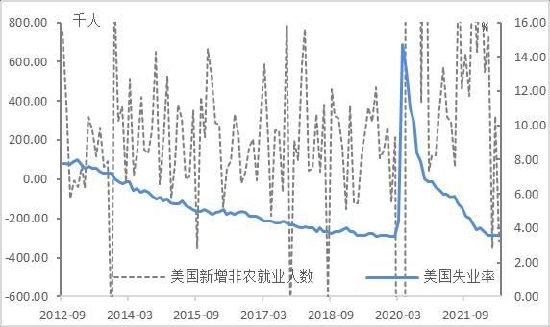

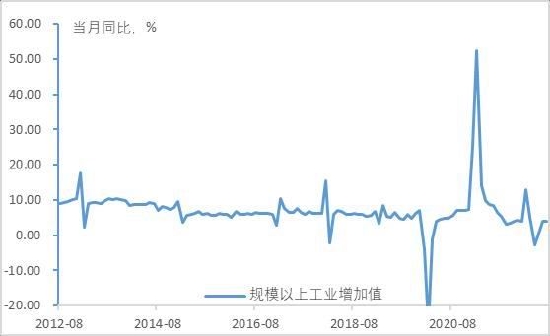

数据来源:博易大师 二、全球宏观经济 美国2月服务业商业活动指数为50.5,高于市场预期的47.2和1月的46.8,为8个月以来新高,也是6个月来服务业PMI初值首次站在荣枯线上。美国2月制造业采购经理人指数为47.8,高于1月的46.9和市场预期的47.3,为近4个月以来的高点。 欧元区2月份的商业活动增长速度为9个月来最快步伐,欧元区的综合PMI初值升至52.3(前值50.6),经济学家普遍预期为50.7,服务业和制造业PMI初值分别为53和48.5,后者不及预期。2月份日本制造业PMI经季节性因素调整后降至47.4,低于上月的48.9,并创下自2020年8月的47.2以来的新低。日本2月服务业PMI经季调后升至53.6,创八个月新高,1月终值为52.3。 美国劳工部2月3日公布的数据显示,美国1月非农就业人数增加51.7万人,远超预期的增加19万人,前值为增加22.3万人;美国1月失业率为3.4%,创1969年5月以来新低,预期为3.6%、前值为3.5%。 美国劳工统计局2月14日发布的数据显示,美国1月CPI同比增长6.4%,高于市场预期,前值为6.5%,这是2021年10月以来的最小同比涨幅。同时,这也是美国CPI同比涨幅自2022年6月创出40年来峰值9.1%后连续7个月下降。美国1月核心CPI同比增长5.6%,同样高于市场预期,前值为5.7%。 3月2日,欧盟统计局公布数据显示,欧元区2月调和CPI同比上升8.5%,高于预期的8.3%,前值为8.6%;欧元区2月核心调和CPI同比初值5.6%,同样高于预期,也高于1月5.3%的涨幅。 2月10日,人民银行发布1月社会融资规模增量为5.98万亿元。1月份人民币贷款增加4.9万亿元,同比多增9227亿元。分部门看,住户贷款增加2572亿元,企(事)业单位贷款增加4.68万亿元。 图4:美日欧制造业PMI

数据来源:WIND 国金期货 图5:美日欧非制造业PMI

数据来源:WIND 国金期货 图6:美国新增非农就业人数与美国失业率

数据来源:WIND 国金期货 图7:美日欧CPI同比

数据来源:WIND 国金期货 图8:中国规模以上工业增加值同比

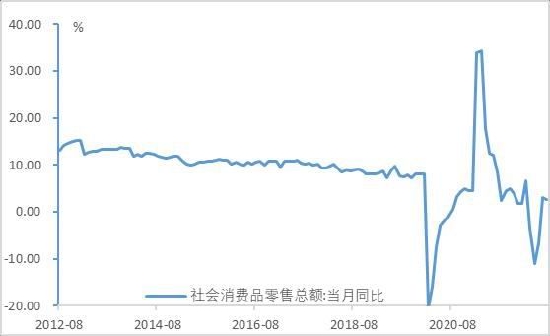

数据来源:WIND 国金期货 图9:中国社会消费品零售总额同比

数据来源:WIND 国金期货 三、全球流动性 1月末,中国广义货币(M2)余额273.81万亿元,同比增长12.6%,增速分别比上月末和上年同期高0.8个和2.8个百分点。狭义货币(M1)余额65.52万亿元,同比增长6.7%,增速分别比上月末和上年同期高3个和8.6个百分点。流通中货币(M0)余额11.46万亿元,同比增长7.9%。当月净投放现金9971亿元。 北京时间2月2日凌晨3点,美联储公布最新的2月利率决议,美联储如期升息25基点,至4.50-4.75%,符合预期。受此影响,黄金期货在盘后大幅飙升20美元/盎司以上,创下9个月来的新高。现货金价探底回升,区间加剧震荡。 3月2日,欧盟统计局公布数据显示,欧元区2月调和CPI同比上升8.5%,高于预期的8.3%,前值为8.6%;欧元区2月核心调和CPI同比初值5.6%,同样高于预期,也高于1月5.3%的涨幅。目前欧元区通胀水平及预期仍远高于欧洲央行设定的通胀目标2%。当前认为欧洲央行将加息至4%高位,原因在于欧元区经济的韧性程度超出了其此前预期。因而,在之后的两次政策会议上,欧洲央行都会加息50个基点。 日本基准两年期国债的收益率自1月中旬以来一直在下降,而10年期国债收益率一直保持在日本央行0.5%的政策上限附近。 图10:美日欧基础利率

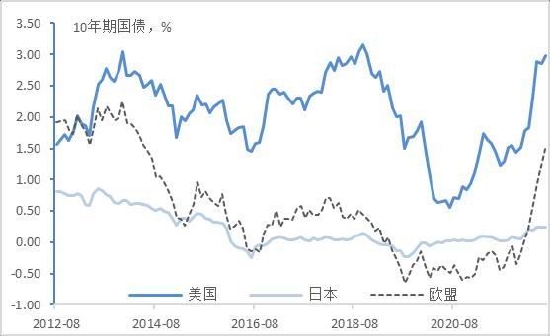

数据来源:WIND 国金期货 图11:美日欧10年期国债

数据来源:WIND 国金期货 图12:美元兑人民币中间价

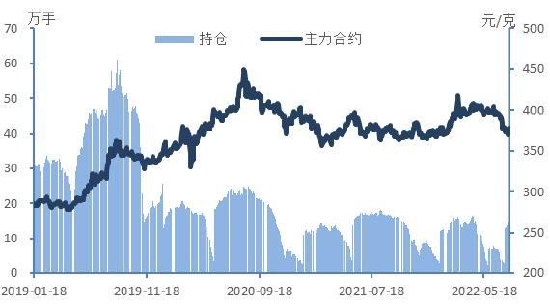

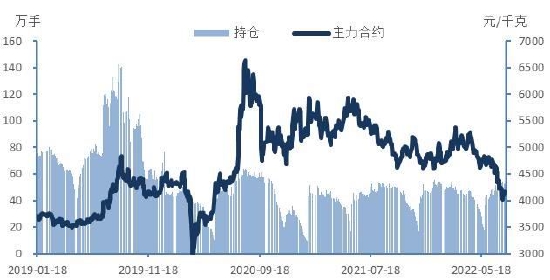

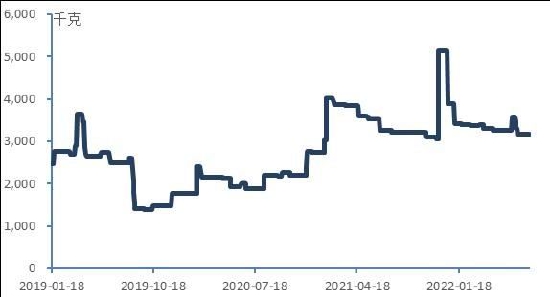

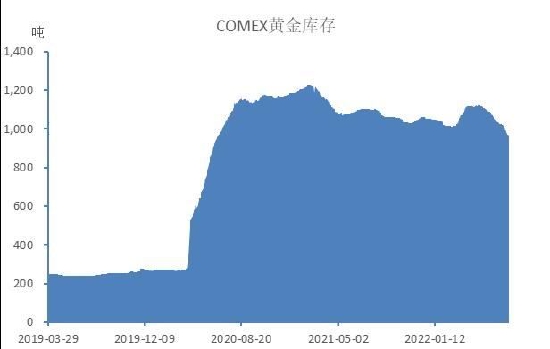

数据来源:WIND 国金期货 四、持仓与比价 2月沪金主力合约2304,以412.64元/克收盘,下跌6.84元/克,跌幅为1.63%。上海现货结算价416元/克,黄金基差为3.36。主力合约持仓增加0.85万手至15.26万手。上海交易所黄金库存为3036千克,减少135千克。 2月沪银主力合约2306,以4875元/千克收盘,下跌310元/千克,跌幅为5.98%。上海现货结算价4831元/千克,白银基差为-44。主力合约持仓增加0.82万手至54.54万手。上海交易所白银库存为1389.84吨,减少52.76吨。 2月美国COMEX黄金活跃月份以1833.8美元/盎司收盘,下跌110.0美元/盎司,跌幅为5.66%。美国COMEX黄金库存为869.67吨,减少73.77吨。美国COMEX黄金非商业多头净持仓为117734张,增加25044张。黄金ETF持仓为973.37吨,减少32.50吨。 2月美国COMEX白银活跃月份以21.025美元/盎司收盘,下跌3.005美元/盎司,跌幅为12.51%。美国COMEX白银库存为10195.82吨,减少278.55吨。美国COMEX白银非商业多头净持仓为-8271张,减少3771张。白银ETF持仓为14512.57吨,减少513.75吨。 图13:上期所黄金主力价格与持仓

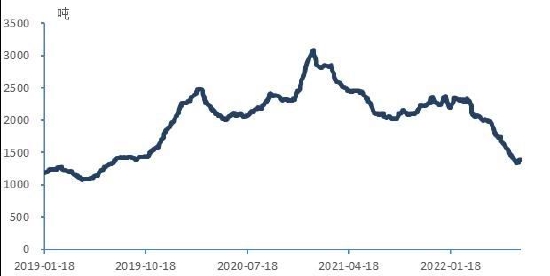

数据来源:WIND 国金期货 图14:上期所白银主力价格与持仓

数据来源:WIND 国金期货 图15:上海交易所黄金基差

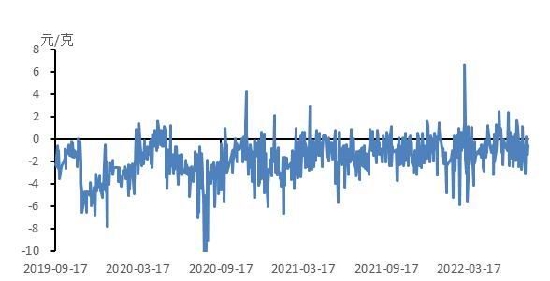

数据来源:WIND 国金期货 图16:上海交易所白银基差

数据来源:WIND 国金期货 图17:上海交易所黄金库存

数据来源:WIND 国金期货 图18:上海交易所白银库存

数据来源:WIND 国金期货 图19:COMEX黄金非商业多头净持仓与价格

数据来源:WIND 国金期货 图20:COMEX白银非商业多头净持仓与价格

数据来源:WIND 国金期货 图21:COMEX黄金库存

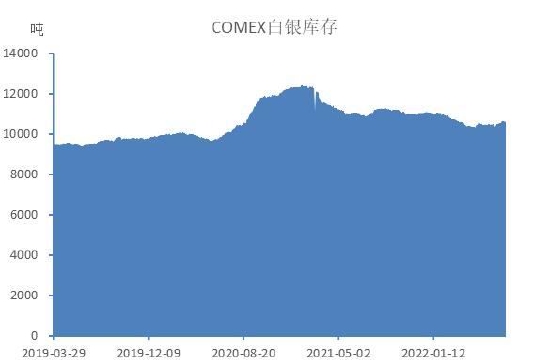

数据来源:WIND 国金期货 图22:COMEX白银库存

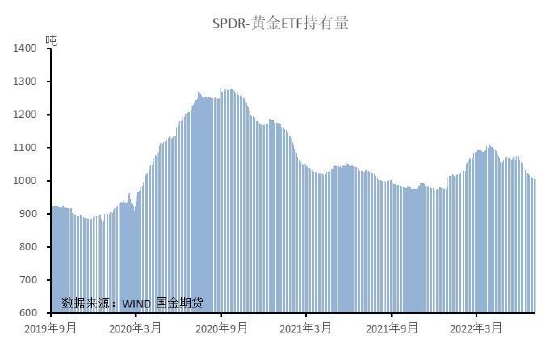

数据来源:WIND 国金期货 图23:SPDR—黄金ETF持有量

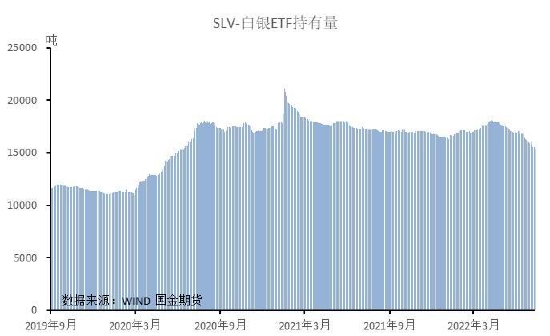

数据来源:WIND 国金期货 图24:SLV—白银ETF持有量

数据来源:WIND 国金期货 国金期货 朱文娜 |

|

|  |

|