一、玉米(2822, -24.00, -0.84%)类市场行情回顾 1、2023年2月玉米市场行情回顾 2023年2月玉米走势表现为区间震荡。阿根廷作物产区天气仍然较为干旱,产量仍存下调预期。且巴西二茬玉米播种进度缓慢,增添产量增幅的不确定性,市场仍关注南美天气状况,国际市场前期趋于震荡。不过,对于新季玉米美国种植面积有望增加,市场情绪转弱,月末国际玉米破位下跌,拖累国内市场氛围。国内方面,节后农户售粮积极性增加,市场供应相对充裕,且生猪养殖利润不佳,可能减弱后期玉米需求前景,不过,随着中储粮各库入市收购带动,收购主体逐步增多,且今年国内政策导向仍倾向于扩大豆(5446, -17.00, -0.31%),国内玉米市场产不足需局面将延续,支撑玉米市场价格。故而,国内玉米市场走势较外盘略强,整体呈现区间震荡。 玉米2305合约日K线图

数据来源:博易大师 2、2023年2月玉米淀粉(3068, -37.00, -1.19%)市场行情回顾 2023年2月玉米淀粉走势表现为区间震荡状态。淀粉受原料玉米价格影响较大,基本呈正相关性,玉米淀粉的价格走势随玉米而波动。对于淀粉自身而言,副产品价格持续下行,玉米淀粉企业生产利润亏损,挺价意愿较强。但企业开机率回升,且需求依旧无明显好转,多以执行前期订单为主,库存压力仍然较大。短期市场多空博弈,现货价格窄幅震荡,期价整体随玉米运行为主。 玉米淀粉2305合约日K线图

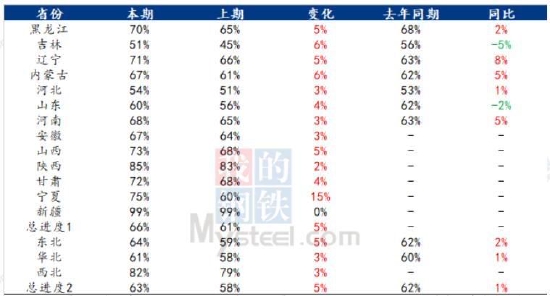

数据来源:博易大师 二、玉米基本面影响因素分析 1、我国玉米供需形势 在抓紧抓好粮食和重要农产品稳产保供方面,2023年中央一号文件提出要全力抓好粮食生产。确保全国粮食产量保持在1.3万亿斤以上,各省(自治区、直辖市)都要稳住面积、主攻单产、力争多增产。严格省级党委和政府耕地保护和粮食安全责任制考核。并且继续加力扩种大豆油料。深入推进大豆和油料产能提升工程。扎实推进大豆玉米带状复合种植,支持东北、黄淮海地区开展粮豆轮作,稳步开发利用盐碱地种植大豆。完善玉米大豆生产者补贴,实施好大豆完全成本保险和种植收入保险试点。对于玉米和大豆而言,政策性倾斜仍偏向大豆,玉米市场的重点将放在单产提升工程上,今年新季玉米的种植面积将有望再度小幅调降,而单产的提升并不是立竿见影的,天气正常状态下产量预期大幅增加的可能性不大,基本以稳定为主。国内玉米产不足需的格局或将延续,且同步增加了生长期天气升水预期。在2月中上旬中国气象局新闻发布会上,国家气候中心副主任贾小龙表示,“国家气候中心对今年国家总体气候状况初步研判认为,今年全国气候年景总体偏差,极端天气气候事件仍然呈现出多发强发的态势。”产量风险增加,支撑玉米远期市场价格。 历年规律而言,春耕前2月底-3月底,气温回暖存储难度加大,叠加农户种植变现需求增加,此阶段是年后集中售粮期,供应压力相对较大。截至2月23日,据Mysteel玉米团队统计,全国7个主产省份农户售粮进度为63%,较上期增加5%,较去年同期增加1%。全国13个省份农户售粮进度66%,较上期增加5%。主产区售粮进度较去年同期基本持平,市场仍有接近四成的余粮,短期而言市场供应相对充裕,对现货市场价格有所牵制。

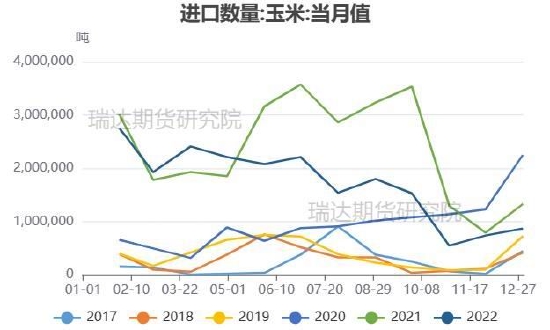

数据来源:Mysteel 2、玉米进口有望增加 进口玉米方面,中国海关公布的数据显示,2022年12月玉米进口总量为86.72万吨,较上年同期133.25万吨减少46.52万吨,同比减少34.92%,较1月同期74.13万吨环比增加12.59万吨。2022年1-12月玉米进口总量为2061.85万吨,较上年同期累计进口总量的2835.72万吨,减少773.87万吨,同比减少27.29%。从月度进口量来看,我国玉米进口量自五月起便持续大幅低于上年同期。主要是我国玉米进口国主要是美国和乌克兰,乌克兰谷物外运持续受阻制约我国玉米进口量,且随着四季度我国玉米上市,贸易商买船积极性降低,从而使得玉米进口量持续低于去年同期。 不过,今年一号文件中提到,要发挥农产品国际贸易作用,深入实施农产品进口多元化战略。特别是在进口利润相对良好的情况下,进口市场有望得到有效利用,国际市场价格的变化对国内走势影响将进一步得到强化。就目前国际市场价格而言,美湾港口玉米到港完税价基本在2700元/吨附近,而国内广东港口价为2980元/吨,进口利润向好,增添贸易商购买积极性。同时,中国海关去年底更新了一份获准对华输入玉米的巴西玉米出口商名单,为巴西对华出口玉米铺平道路。据报价来看,巴西玉米大量上市期6、7月份的船期进口成本在2600元/吨附近,这远远低于目前国内玉米价格,届时玉米进口量有望恢复性增加,三季度刚好对应国内玉米青黄不接时期,有利于国家对玉米市场价格的调控。

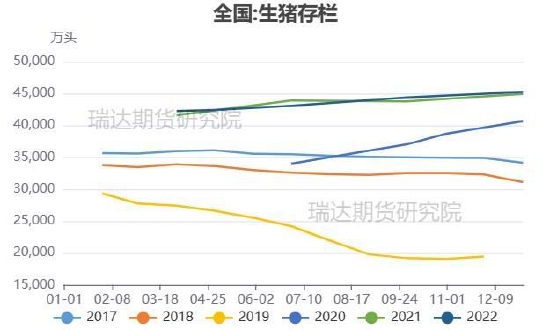

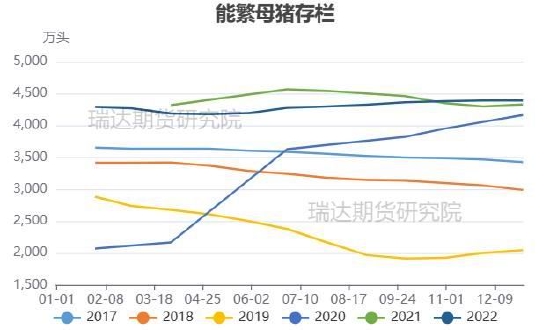

数据来源:海关总署 3、稻谷投放总量有限 2020年随着我国生猪产能逐步恢复,而同年玉米遭遇不利天气导致减产,国内玉米市场产不足需的局面凸显,国内开始投放最低收购价稻谷以抑制国内玉米价格快速上涨。统计数据显示,2020年国内定向稻谷拍卖量为1500万吨,成交量为922万吨;2021年国内定向稻谷拍卖量为5200万吨,成交量为1612万吨;2022年国内定向稻谷拍卖量为4385万吨,成交量为2888万吨。根据市场消息,2023年饲用稻谷拍卖自3月份启动,拍卖底价较上一年度持平,拍卖总量1800万吨,包括1500万吨2018年水稻,其中黑龙江1300万吨,关内200万吨,另外还有300万吨2019年不宜存放的稻谷投放。先不论最后的成交情况,单从投放总量来看,今年定向稻谷投放量较前两年明显减少。且经过连续几年的拍卖,市场对今年的拍卖是存在心理预判的,对整个玉米市场的利空压力减弱。 4、饲料需求情况 谷物市场行情经过去年的调整变化,玉米性价比回归,小麦、大麦、高粱基本已退出饲料领域。去年基本上是陈化稻定向拍卖撑起了国内谷物替代的大梁,进口碎米也起到了些许补充作用。今年国内产需缺口仍将依靠进口谷物及陈化稻来补充。 从饲料总产量来看,中国饲料工业协会数据显示,2022年全国工业饲料总产量30223.4万吨,比上年增长3.0%。其中,配合饲料产量28021.2万吨,增长3.7%;浓缩饲料产量1426.2万吨,下降8.1%;添加剂预混合饲料产量652.2万吨,下降1.6%。全国饲料生产企业的玉米用量比上年增加30.1%,在配合饲料中的比例比上年提高7.0个百分点。这也进一步说明玉米需求的回归,利好玉米需求。 不过,作为玉米消费的主力军,生猪产能的变化是玉米需求的主要影响因素。中国统计局公布的数据显示,2022年年末生猪存栏45265万头,同比增加343万头或增幅0.76%,较三季度末增加871万吨或增幅2.0%。2022年年末全国能繁殖母猪存栏4390万头,环比继续回升,能繁母猪已连续八个月处于回升状态,比4100万头的正常保有量高7.1%。生猪存栏处于近年来最高位,能繁母猪存栏也逐月增加,短期内生猪存栏或将持续处于高位。不过,猪源供应相对宽裕,猪价自前期高位回落,养殖利润持续不佳,据wind数据显示,截止2月24日,自繁自养生猪养殖利润为-234.67元/头,外购仔猪养殖利润为-298.06元/头。尽管收储工作开启,提振猪肉价格止降转升,但收储量相对有限,猪价涨幅有限,生猪养殖继续处于亏损状态,补栏积极性减弱,生猪远期产能存下降风险,不利于玉米远期需求。

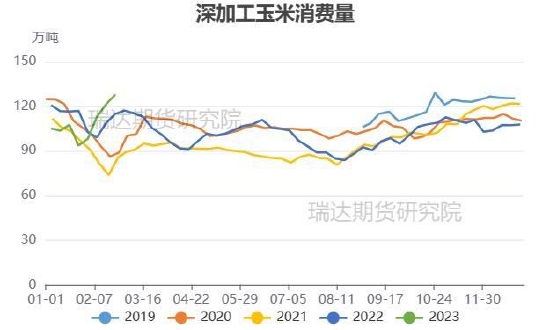

数据来源:农业农村部 瑞达研究院 5、深加工需求情况 据Mysteel农产品统计,2023年8周(2月16日-2月22日),全国148家主要玉米深加工企业共消费玉米127.83万吨,较前一周增加6.01万吨。节后工厂陆续开工,叠加经过节日期间消耗,下游企业存在补库需求,玉米深加工消费量逐步提升。不过,随着补库结束,下游市场真实需求并未明显提升,玉米消费增量有限。从历史消费情况来看,上半年深加工消费步入淡季,玉米需求处于下滑状态,需求端支撑较弱。

数据来源:Mysteel农产品 瑞达研究院 三、玉米淀粉基本面影响因素分析 1、原料成本支撑情况 节后农户售粮积极性增加,市场供应相对充裕,且生猪养殖利润不佳,可能减弱后期玉米需求前景,拖累市场价格走势。不过,随着中储粮各库入市收购带动,收购主体逐步增多,且今年国内政策导向仍倾向于扩大豆,国内玉米市场产不足需局面将延续,支撑玉米市场价格。根据wind数据显示:截止2月27日,玉米现货平均价为2905.06元/吨,整体表现较为平稳,仍处于同期较高位置,一定程度上给淀粉市场价格提供底部支撑。

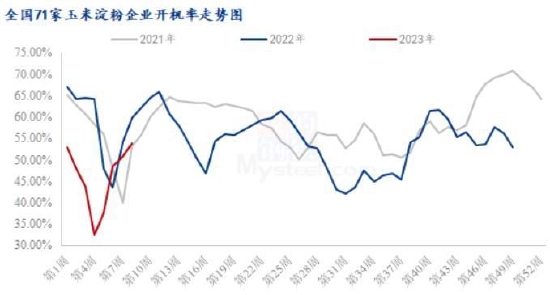

数据来源:wind 2、加工利润、开工率及库存情况 原料玉米价格维持高位,但副产品价格受豆粕(3636, -17.00, -0.47%)行情影响持续下跌,且节后经过短暂补库后,淀粉需求再度转淡,新增采购订单积极性不高,多以执行前期订单为主,企业挺价意愿较弱,玉米淀粉市场价格稳中偏弱运行,加工企业持续处于亏损状态,且亏损程度有所加深。据Mysteel农产品调查数据显示,截止2月27日,国内部分产区玉米淀粉加工利润分别如下:黑龙江-113元/吨,吉林-122元/吨,河北-73元/吨,山东-105元/吨。企业加工利润不佳,限制开工积极性。同时,节后淀粉开机率回升,企业库存维持高位,截至2月22日玉米淀粉企业淀粉库存总量97.9万吨,较上周下降0.4万吨,降幅0.46%,月增幅6.12%;年同比降幅18.76%。在持续亏损状态下,企业开机率继续增加的可能性不大,或将维持往年同期相当水平,产出压力相对平稳。

数据来源:Mysteel农产品 3、出口情况分析 据中国海关数据显示,2022年1-12月玉米淀粉出口总量为221769.71吨,较上年同期累计出口总量的147249.78吨,增加74519.94吨,同比增加50.61%。然而从近几个月的出口量来看,因受公共卫生事件影响,近五个月淀粉月度出口量几近乎停滞。短期来看,出口恢复的可能性较低,淀粉出口仍将受到限制。不过,淀粉年度出口量占全年总产量比值较小,约为2%左右,故而对淀粉市场整体影响较为有限,淀粉需求的多寡仍需重点关注经济好转程度的影响。

数据来源:中国粮油商务网 四、玉米和淀粉价差分析 截止2月27日收盘,淀粉和玉米主力05合约价差为172元/吨,较1月同期明显下降,仍处于五年同期最低水平。主要是玉米现货价格相对坚挺,且今年政策性倾斜仍偏向大豆,玉米市场的重点将放在单产提升工程上,今年新季玉米的种植面积将有望再度小幅调降,国内玉米产不足需的格局或将延续,且同步增加了生长期天气升水预期,支撑玉米市场价格。然而玉米淀粉市场需求不佳,市场对淀粉价格上涨预期较弱,资金做多意愿不强,使得二者价差继续走低,持续处于同期最低位。3月春耕前将是国内玉米集中上市阶段,短期供应较为充足,对玉米价格有所牵制。不过,在种植成本以及饲用需求强劲支撑下,玉米市场底部支持较为明显,玉米期价有望维持高位震荡。而淀粉节后步入需求淡季,需求端支撑力度偏弱,淀粉和玉米价差有望维持偏低水平。 淀粉和玉米主力05合约价差走势

数据来源:wind 大商所 五、玉米期权方面 1、流动性分析 2月标的品种玉米期货加权价格呈现区间震荡格局,截止2月27日收盘,最新持仓量352777张,成交量74055张。成交量整体处于同期偏低水平,持仓量较1月同期基本持平,市场参与情绪不高。从成交量和持仓量的认沽认购比率来看,持仓量认沽认购比呈现震荡回落状态,成交量认沽认购比大概率在90%-140%来回震荡,表明多空双方争夺较为激烈,市场有望维持震荡。从平值期权合约的收益率来看,2月平值期权认购收益率上下震荡,总体变化不大,基本在(-40%)下降至(-120%)区间震荡。而平值认沽收益率震荡下跌,从(-165%)下降至(-318%),表明市场仍是多头氛围占优,但上涨情绪并不强烈,期价有望高位震荡。 玉米期权成交量及持仓情况

玉米期权成交量及持仓量认沽认购比率

平值认购和认沽收益率走势

数据来源:wind 2、波动率方面 玉米主力2305合约期权隐含波动率震荡下跌,截止2月27日,玉米2305合约平值期权隐含波动率为8.66%,较月初隐含波动率10.72%下跌2.06%,明显低于20日、40日、60日历史波动率。主要是市场在短期供应充裕与长期产需缺口博弈下,多空双方均未有明显驱动,整体维持区间震荡,波动率也明显降低。波动率处于最低位,表明05合约现阶段玉米平值期权价格有低估的预期,后期行情一旦有所突破,波动率将明显回升,可做多波动率。

数据来源:wind 六、2023年3月玉米和淀粉市场展望及期货策略建议 玉米市场展望:目前是国内玉米集中上量期,市场供应相对充裕,叠加进口玉米价格较低,进口利润优厚以及政策粮的投放等,国内玉米价格承压。不过长期而言,在政策面导向下,今年新季玉米的种植面积将有望再度小幅调降,产量风险提升,同时,生猪市场在收储支撑下,猪肉价格继续下跌空间有限,生猪去产能速度预期偏慢,玉米刚需仍将坚挺,国内玉米市场产不足需的局面或将继续延续。进口增加以及饲用稻谷的投放均是调节国内市场的辅助手段。总的来看,玉米市场近期压力相对较大,远期风向有望趋好,期价有望维持高位震荡。 淀粉市场展望:淀粉受原料玉米价格影响较大,基本呈正相关性,玉米淀粉的价格走势随玉米而波动。就其自身基本面而言,淀粉需求旺季已过,需求回落预期较强,不过,加工企业亏损加深,产能有望降低,且经济复苏趋势明显,支撑淀粉价格。总体而言,淀粉有望随玉米区间波动。 操作建议: 1、投机策略 建议玉米2305合约在2750-2900元/吨区间交易,止损各50元/吨。 建议玉米淀粉2305合约在2950-3150元/吨区间交易,止损各50元/吨。 2、套利交易 CS2305-C2305价差处于同期最低位,可尝试在价差150元/吨附近做多价差,止损价差为100元/吨,止盈价差为250元/吨。 3、套期保值 建议深加工企业3月可于2750元/吨少量买入玉米2305合约建立虚拟库存,止损参考2700元/吨。 4、期权操作 3月玉米或将在2750-2900元/吨区间震荡,可尝试卖出C2305-C-2840同时卖出C2305-P-2840。 瑞达期货 王翠冰 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);