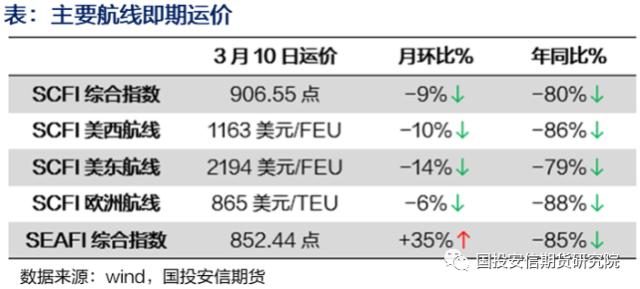

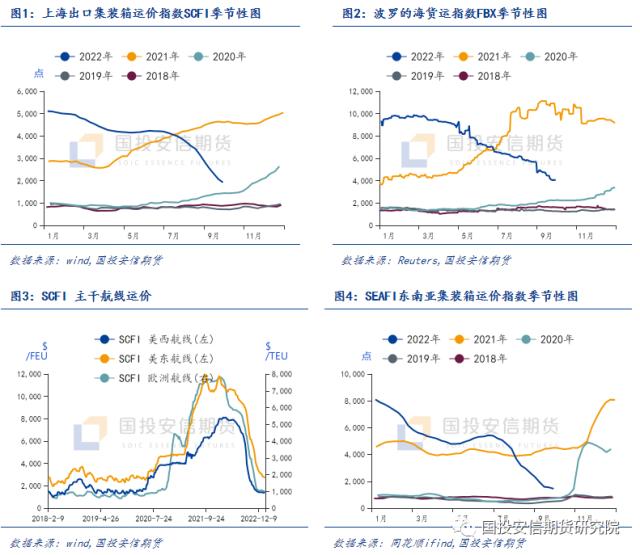

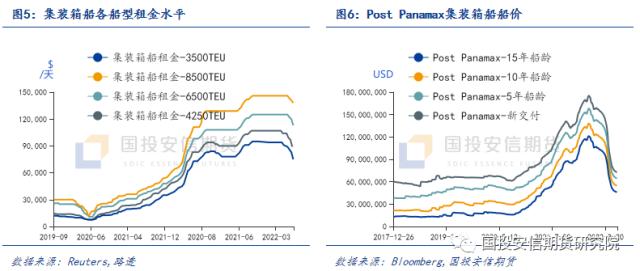

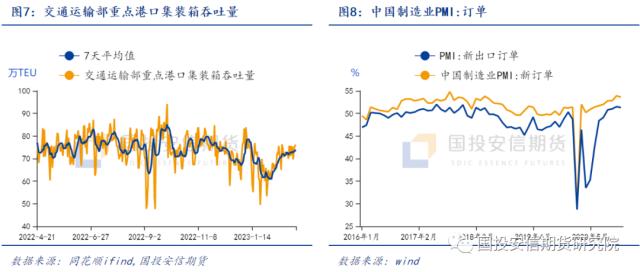

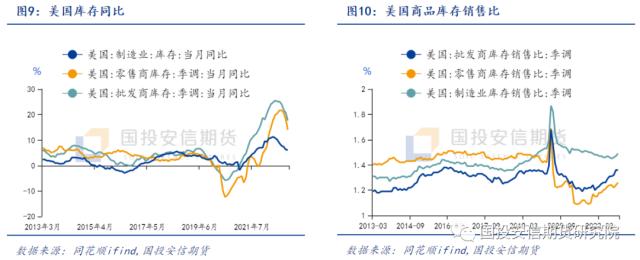

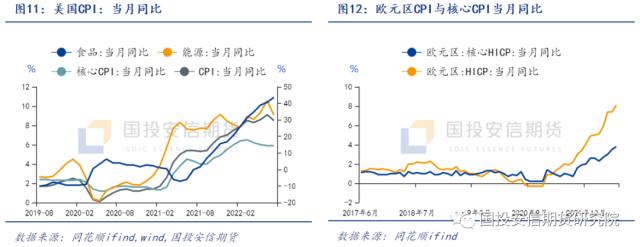

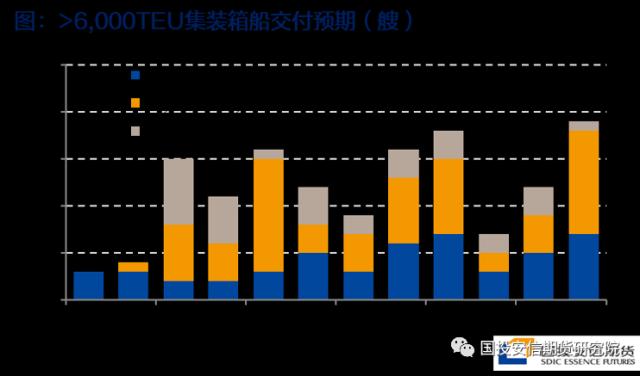

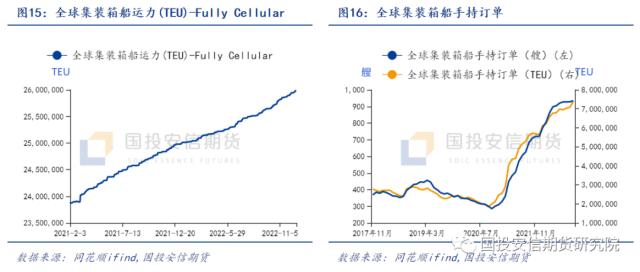

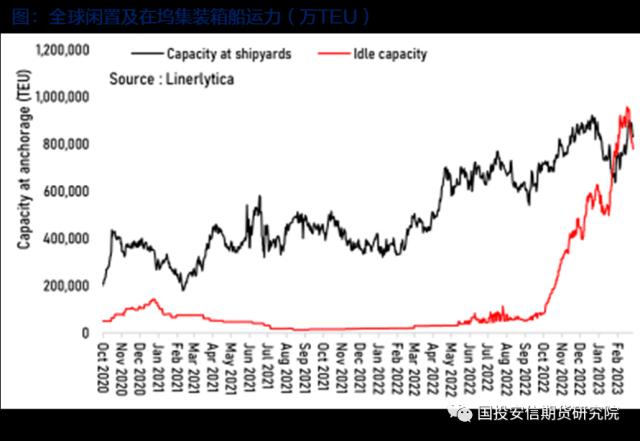

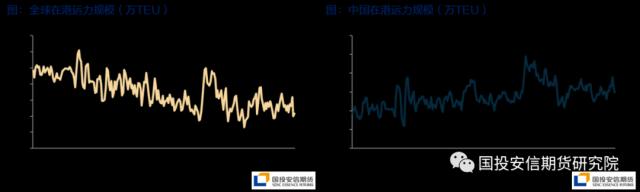

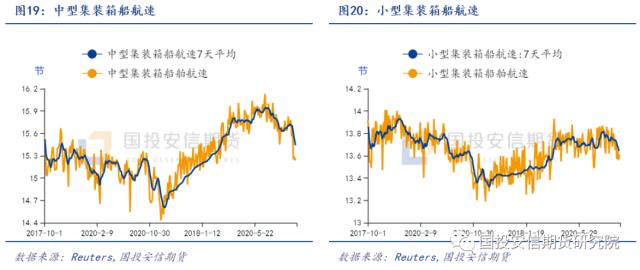

来源:国投安信期货 2月以来,发货量在春节假期结束后有所回升,但市场供大于求的格局不改,运价走势低迷。需求方面欧美去库进程略见成效,但居民消费降级趋势持续,短期内难见集运贸易量回升。运力供给方面,交付压力逐步显现,拆解量有望提升但无法完全对冲交付规模,下半年交付潮的到来将对运价形成压力。目前非活跃运力比例持续上升至历史高位,航速则达历史低位。预计运价或将在底部有较长时间的震荡。下半年欧美批发商去库有望在传统消费季来临前初见成效,进口商可能会恢复部分旺季备货和补库的动作,若届时大型集装箱船旧船拆解潮能开启,对于新增运力形成一定对冲,则运价有望获得提振,但强度有限,全年运价整体行情将维持偏弱格局。 运费速览:各区域走势各异,租金走势强于运价 2月以来,全球各区域航线走势各异。跨太平洋(2.66 +1.53%,诊股)航线和亚欧航线方面,尽管发货量在春节假期结束后有所回升,但市场供大于求的格局不改,中国至欧美经济体运价权重较高的上海出口集装箱运价指数SCFI延续下行趋势,截至3月10日报906.55点,月环比下滑9%。分航线来看,上海-美西航线和上海-美东航线月环比分别下滑10%和14%。上海-欧洲航线则在航线运力持续收紧和订舱量上升的带动下,在近两周出现止跌,月度运价跌幅收窄至6%。 亚洲区域间航线的表现延续了上月的好转趋势。3月10日东南亚集装箱运价指数SEAFI报852.44点,月环比上升35%。东盟地区、东北亚地区等相关航线均有较好表现。 租金方面的表现仍要强于运价市场,Harpex租金综合指数月内小幅下滑3%。近期租船活动主要集中在中型、小型船舶。前期集装箱船繁荣的市场让多数大型船舶身负长约,目前尚未到期,但到期后大型船舶恐面临较高续租风险。此外经历了近年来市场的大起大落,目前船舶的租赁期限也明显缩短。    需求:短期低迷难解,下半年有望改善 当前跨太平洋航线和亚欧航线的运量仍未见明显起色。可视作先行指标的韩国出口在2月前20日同比减少2.3%,连续第6个月下滑。2月我国PMI新出口订单52.4%,显著回升6.3%,但参考我国1-2月出口数据,出口韧性的支撑主要来自于东盟等亚洲周边经济体,美欧需求仍弱势运行。  向前看,去库进程略见成效,但欧美经济面临下行压力,居民消费降级趋势持续,短期内难见补库需求修复带动的集运贸易量回升。 美国方面,去库初见成效,但批发商库存仍存较大压力,短期内补库需求不佳。在美国零售商的努力下,零售商库存同比自去年10月开始持续回落。尽管目前零售商库销比仍处于上升阶段,反映出销售同比增速仍快于库存同比,但从近期沃尔玛、百思买等大型零售商公布的Q4财报可以看到,两者间的差距已显著缩小,持续困扰零售商的库存问题已得到有效改善。但上游批发商去库仍面临较大压力。批发商库销比自去年1月开始持续回升,目前已基本恢复疫情爆发初期的水平。批发商库销比的攀升,意味着美国国内商品库存相对于需求仍较为充足,短时间内进口需求不佳。但后续随着零售商补库需求的逐步释放,批发商库存压力有望逐渐缓解。美国2月制造业PMI指数上升至47.7,尽管仍处于收缩区间,却是近半年来首次出现改善,也从侧面印证了短期需求不佳,但整体趋势向好的走向。不过由于目前宏观经济形势复杂,零售商补库的策略更为谨慎,周期更短,预计前期补库进展较慢。 消费需求方面,目前美国通胀形势稍有缓和,2月CPI环比增长0.4%,同比上涨6%,均较1月有所收窄。消费者信心可见改善,2月密歇根消费者信心指数和预期指数双双走高。但受近期SVB暴雷事件的影响引发的连锁反应,未来通胀粘性或将高于前期预期,美国可能将承受更持久的通胀压力。 欧洲方面,受持续的通胀压力和欧洲央行的加息策略的影响,目前整体消费需求仍较为疲弱,欧元区19国零售销售指数同比连续4个月下滑。投资信心也处于低位,3月投资者信心指数-11.1,较2月下降3.1,反应出市场对欧元区经济走势的负面预期。经济活动低迷,进口短期难见复苏迹象。 展望后续集运贸易需求,在欧美经济下行压力的背景下,预计跨太平洋航线和亚欧航线的运量将在较长时间之内偏弱。目前来看若美国去库进程能持续顺利进行,至今年三季度传统旺季来临时,进口商可能会恢复部分旺季备货和补库的操作,集运市场或将重现疫情前传统淡旺季的规律。    运力供应:停航策略稍见成效,但船队增速加快,供应压力逐步增加 静态运力增速提升,供应压力逐步增加,拆解量有望提升但无法完全对冲交付潮压力,下半年交付潮的到来将对运价形成压力。 截至3月14日,全球集装箱船船队2622万TEU。春节假期后东亚地区工业生产的启动使得新船交付,尤其是大型集装箱船交付提速,船队规模增速加快,预计3月6000TEU以上集装箱船新船交付将达15艘,近半将是超过20000TEU的超大型集装箱船。三季度开始交付水平会进一步提高,届时会对运价形成持续压力。 旧船拆解方面,因前两年火热的市场行情阻碍了旧船拆解的节奏,当前集装箱船平均船龄已较历史平均水平偏高,在运价下滑运力过剩的压力下,今年船东的拆解意愿有明显上升。但年初成交的旧船拆解订单仍主要集中在2000TEU左右的支线集装箱船领域,市场对于大船拆解有较浓的观望情绪。对于现金买家而言,一方面大船拆解的一次性资金投入较大,比小船更需要好的收益驱动,另一方面目前市场预计后续集装箱会迎来一波拆解潮,买家在等待旧船价格届时的进一步下滑,短期内大船拆解潮尚未开启。   动态运力方面,非活跃运力比例持续上升至历史高位,据Alphaliner统计,截至2月末,全球船队中非活跃运力占到6.4%,一部分非活跃运力的增量来源于淡季将船舶的坞修或改装作业。据报道,目前中国港口周边的闲置运力规模上升,一方面中国港口周边的停泊费用较低,另一方面,班轮公司也希望能在市场需求回升时使船舶更快投入运营。  船舶周转方面,目前全球整体港口拥堵继续好转。中国港口在港运力因节后货量的上升小幅增加。北美方面美西港口周转情况基本已恢复至新冠疫情开始之前,美东方面休斯顿、萨凡纳和纽约尚有小幅拥堵,但等待时间均不超过两天,对周转效率的影响较低。欧洲主要港口中,除法国相关港口因罢工暂停运营外整体运转良好。  在实际运力部署上,节后运力投放量开始回升,但面对揽货压力,承运方继续施行空航策略,2月航线的实际发船量仍仅有计划发船量的85%左右。停航策略尚未踩住美线跌幅的刹车,但目前看来对于欧线已见成效。据悉欧线3月底多艘集装箱船出现爆仓,有望推动运价反弹。本轮跌幅以来,班轮公司为保障市场占有率,航线的整体关停量不及预期,更多采取停航策略,有时部分班轮公司希望自己成为其他公司停航策略的受益者,因而直到在临近发船时间才会进行减班决策,降低了航线的稳定性,出货的可预期性下降也对货主造成了不小的困扰。目前看来,班次稳定性更好的公司及联盟有机会获得更多溢价,而在长协签订中,货主对于出货稳定性的追求可能会使其放松对于极致低运价的追求,一定的利润空间会使得运营方不会过于苛求每条船的实际装载率,有利于航线稳定性。 实际可用运力的持续过剩之下,降速继续成为稀释运力的方案。且较低的航速也能使集装箱船燃料消耗减少,有利于降低成本并获得更好的排放指标。目前集装箱船航速持续下行,其中大型船降幅最大,目前大型船航速约为14.6节左右,远低于常规的15.5节以上的平均水平。   运费展望:运价整体行情维持偏弱格局 当前即期运价跌幅收窄,美线仍未见到企稳信号,但目前运价下班轮公司的利润已较为有限,预计运价离见底不远,欧线运价则出现了一定反弹迹象。目前运力供应量逐渐增加,而拆解潮尚未来临,运力过剩压力增加,且班轮公司现金流充沛,相对于追求利润,可能更希望在市场低潮中扩大市场份额,因而挺价意愿不及预期,预计运价或将在底部有较长时间的震荡。 2月底召开的TPM23会议释放了一些关于长协的信号。大型货主当前的强势地位,和其对成本的追求,会使得长协价格远低于过去两年的水平,目前市场消息是长协价格可能会接近疫情前的水平,而动荡的市场环境也会让得长协的签约量较往年有所下降,部分货量转移至即期市场。 展望全年,下半年欧美批发商去库有望在传统消费季来临前初见成效,进口商可能会恢复部分旺季备货和补库的操作,若届时大型集装箱船旧船拆解潮能开启,对于新增运力形成一定对冲,则运价有望获得一定提振,但预计强度比较有限。全年运价整体行情将维持偏弱格局。但目前宏观经济形势复杂,突发事件频发,需关注海外宏观走势变化对于其进口需求的影响。 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);