期货日报 主力合约上方压力位70500元/吨,下方支撑位67500元/吨 目前铜下游各加工板块有明显回暖迹象,后期订单将继续保持增长。总体而言,在宏观面和基本面因素的共同作用下,预计沪铜(67010, -1780.00, -2.59%)近期以高位振荡为主。  图为中国进口铜精矿指数(单位:美元/吨)

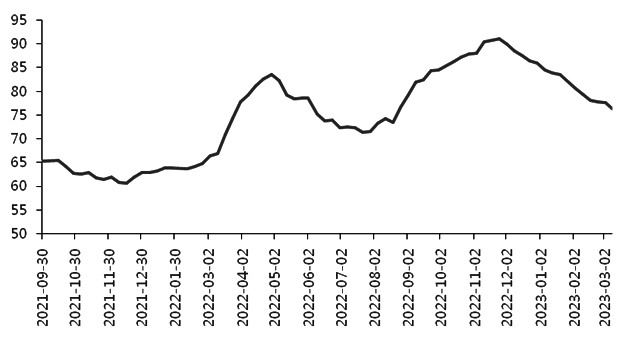

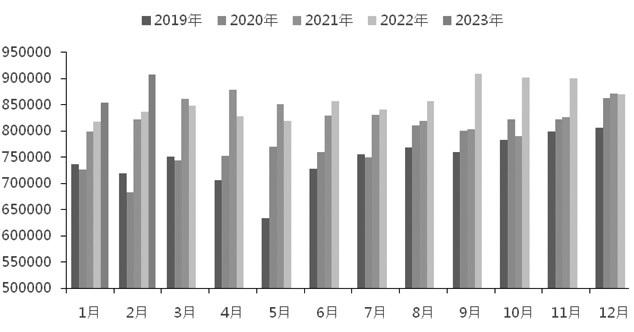

随着上方压力的显现,沪铜主力合约自3月初以来振荡回调,在创下67500元/吨的阶段性低点后,盘面出现反弹迹象。后期在宏观面和基本面因素的共同作用下,预计沪铜将以高位振荡格局为主。 海外铜矿供应问题仍存 作为全球较大的铜生产国,智利生产情况对全球铜供需格局有重要影响。根据智利铜业委员会数据,智利2022年铜矿石产量下降5.4%,至532.3万吨,低于2021年的562.5万吨,智利矿山矿场投产延误使得产量增长放缓。但随着疫情大流行有关的产量下降周期结束,2023年铜矿石产量将增至564.7万吨。就今年1月而言,智利国家统计局公布的数据显示,智利1月开采了43.59万吨铜矿石,较上年同期开采的42.99万吨增加了1.4%。 近期海外港口运力得到一定程度的修复,秘鲁矿山的铜精矿发往港口的陆运形势存在好转预期。2月中旬,Matarani港口封锁解除,Cerro Verde铜矿能够通过Matarani港口正常发运。不过南美国家政局不稳以及印尼天气不利条件仍对供应构成一定阻碍。一方面,受到其他社区堵路影响,Las Bambas和Antapaccay铜矿无法成功从Matarani港口发运。另一方面,Batu Hijau和Grasberg先后遭遇了泥石流冲击,使得Batu Hijau铜矿停产装期延误和Grasberg铜矿短时间内停产,Batu Hijau铜矿预计将于3月底或4月初恢复生产,Grasberg在停产15天后于2月28日宣布重新恢复生产,基本符合市场预期。此前的强降雨和泥石流生产事故对Grasberg铜矿石产量的负面影响有限。 从TC来看,截至今年3月10日,进口铜精矿指数达到76.29美元/吨,较1月20日下滑1.35美元/吨,延续了自去年11月下旬以来的下跌趋势。短期虽然海外铜矿供应存在问题,但铜供应仍处于相对宽松状态。4月起,国内大冶总部、江铜、铜陵金冠、青海铜业等冶炼厂将迎来检修阶段,在南美港口运力逐渐修复、海外矿山生产形势好于预期以及智利QB2将官宣投产等多重因素的推动下,预计4月上旬有望出现现货TC的触底反弹现象。 国内电解铜产量增幅有限 2月SMM中国电解铜产量为90.78万吨,环比上升6.4%,同比增长6.49%;且较预期的89.93万吨多0.85万吨。2月电解铜产量同比、环比均实现了明显增长,这主要得益于多方面因素的利好支撑。首先,新投产的冶炼厂产量持续爬升;其次,已完成检修的3家冶炼厂在2月复产情况良好,实际产量高于预期;最后,部分冶炼厂在春节假期后面临着2月开门红的业绩压力,开工积极性有所提高,开工率也明显上升。2月电解铜行业的整体开工率为84.87%,环比上涨5个百分点。不过考虑到2月生产天数较短、有1家冶炼厂提前检修,且个别冶炼厂仍面临冷料紧张的问题,使得电解铜产量增幅仍受到了限制。 根据各家排产情况,SMM预计3月国内电解铜产量为94.95万吨,环比上升4.17万吨,增长4.59%,同比上升11.9%。一方面,粗铜和废铜的供应量在春节后略有增加,冶炼厂采购冷料较为容易,且冶炼厂的铜精矿库存较为充裕。华中地区新投产的冶炼厂3月的产量将继续上升。另一方面,虽然3月份有3家冶炼厂计划检修,但这些冶炼厂已将阳极板等原料补足,3月实际产量不会受到检修的影响。预计1—3月国内电解铜累计产量为271.06万吨,同比增长8.32%,增加20.83万吨。根据SMM统计的数据,2023年铜粗炼和冶炼产能将分别增加46万吨和56万吨。预计产能投放时间仍主要集中在下半年,拖累冶炼企业开工的资金因素及限电因素也将有所缓和。  图为中国电解铜产量(单位:吨)

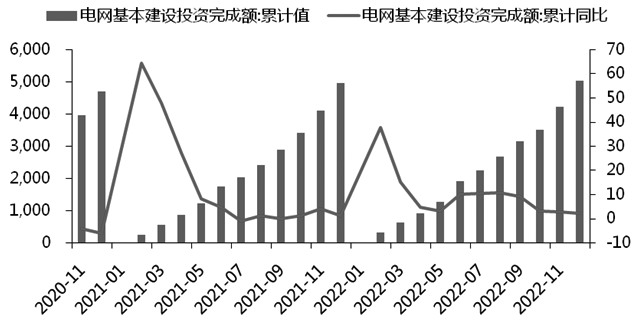

从国内铜的社会库存来看,自去年12月以来,国内电解铜社会库存呈持续攀升的态势,3月初则出现回落现象,全国主流铜库存开始去库。近期铜产业的下游消费出现回暖,截至3月10日,国内电解铜社会库存在持续下滑两周后降至27.11万吨,较前一周下滑3.8万吨,较2月10日增加4.18万吨。 今年以来电解铜进口持续处于亏损状态,精铜进口量被明显压制。今年1—2月未锻造铜及铜材进口量约87.9万吨,同比下滑9.3%。近期进口亏损持续收窄,进口比价已从每吨亏损千元修复至百元附近。随着国内电解铜库存拐点来临,贸易迎来升水,进口窗口近期有望重新开启。 电网投资再创历史新高  图为国内电网基本建设投资完成情况(单位:亿元、%)

我国电网建设已经组网完毕,这意味着电网投资已从高速增长转入高质量发展阶段。2017—2021年国内电网投资同期同比分别为-2.2%、-3.2%、-8.8%、-4.2%及4.1%。与过去5年相比,2022年电网投资继续回温,延续了2021年的正增长态势。2022年1—12月我国电网基本建设投资完成额为5012亿元,同比增长2%。同时2023年电网建设预计将加速,近期国家电网表示2023年投资额将超过5200亿元,再创历史新高。在国家电网发布的《2023年度总部集中采购批次安排》中,与2022年相比,2023年招采项目多了31项,投资重点集中在特高压、智能化电网。 从电线电缆的运行情况来看,因春节前滞留订单迎来了集中爆发,推动2月铜线缆开工率超预期回升。今年2月电线电缆企业开工率为71.27%,环比大涨22.70个百分点,同比增长11.52个百分点。近期电线电缆企业排产正常,随着铜价回调,一定程度上激发了下游需求,消费显现出韧性。随着工程、基建项目陆续动工,叠加光伏、风电等端口订单向好,预计线缆消费将保持回温趋势。3月配网新订单相对较少,但部分去年因疫情积压的电网项目仍会带来一定增量,终端电网的多数订单在4—5月将陆续交货。预计3月电线电缆企业开工率将升至78.19%。 汽车产销增势明显 国内汽车市场在经历了1月悬崖式下滑后,2月汽车产销增势明显。2月汽车产销分别完成203.2万辆和197.6万辆,同比分别增长11.9%和13.5%。汽车产销环比、同比有明显增长,一方面是由于去年同期及今年1月均处于春节假期阶段,基数相对较低;另一方面,各地在2月陆续出台了汽车促消费政策,且车企推出降价促销策略以提升车市场活力。不过去年年底传统燃油车购置税优惠政策以及新能源车补贴退出,使得汽车消费被提前透支,且国内有效需求尚未充分释放。因此,与往年同期相比,我国汽车消费恢复进度仍略显滞后。今年1—2月汽车产销分别完成362.6万辆和362.5万辆,同比分别下降14.5%和15.2%。 同时出口也延续着强势表现。2月汽车企业出口为32.9万辆,环比增长9.4%,同比增长82.2%;今年1—2月汽车出口订单整体保持稳定局面,1—2月汽车出口量为63万辆,同比增长52.9%。随着我国自主品牌的崛起,国内汽车逐步走向海外市场。汽车出口量不断提升,体现了中国汽车品牌产品竞争力在提升,也获得了欧美等地消费者的认可。随着日本、德国等出口形势的好转,将给我国汽车出口订单带来潜在压力。 宏观面上,在美国通胀数据基本符合预期的同时,硅谷银行事件暴露出美联储激进加息弊端,预计美联储3月的加息举措将较为谨慎,市场对于3月FOMC会议加息25BP的概率飙升至56%,也不排除有停止加息的可能性。基本面上,供给端,全球铜精矿供应端继续修复,干扰率低于前期预期。虽然国内电解铜新产能陆续释放,但受企业检修的影响,预计电解铜产量增长幅度有限。需求端,在季节性旺季、宏观利好的拉动下,基建、电力等行业将继续发力。“保交楼”等政策则提升了地产端铜消费的回暖预期。目前铜下游各加工板块都有明显回暖迹象,后期订单将继续保持增长。总体而言,在宏观面和基本面因素的共同作用下,预计沪铜近期以高位振荡格局为主,主力合约上方压力位70500元/吨,下方支撑位67500元/吨。(作者单位:中国国际期货) |

|

|  |

|