一、2023年2月棕榈(8364, -40.00, -0.48%)油市场回顾 2023年2月,大连棕榈油走出了震荡,而后小幅抬升的走势。月初,还是受到库存压力以及需求不振的影响,继续维持弱势震荡。不过后期,随着印尼政策的变化,市场心态有所好转,棕榈油震荡偏强。马棕方面,走势强于国内的行情,总体表现震荡偏强,主要受到预期去库存以及出口好转的影响。从月初低点3729令吉/吨,上涨至最高点4225令吉/吨,涨幅13%。

资料来源:博易大师

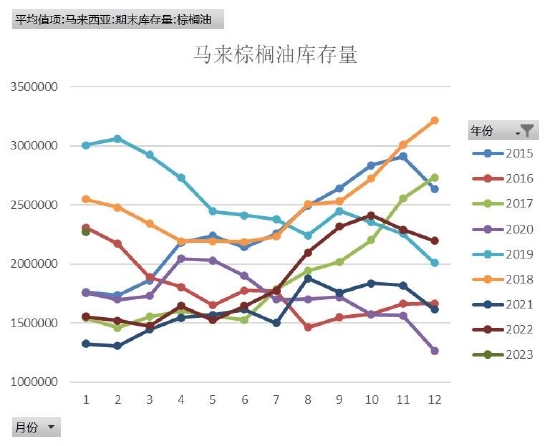

资料来源:博易大师 二、棕榈油基本面分析 1、MPOB影响偏空 马来西亚棕油局(MPOB)公布的数据显示,马来西亚1月末棕榈油库存较前月增加3.26%,至227万吨。MPOB称,马来西亚1月毛棕相油产量较前月下降14.73%,至138万吨。1月棕相油出口下滑22.96%,至114万吨。进口14.5万吨,环比大增123.29%。此前的调查显示,马来西亚1月末棕榈油库存料降至五个月低位218万吨。产量料下滑至139万吨,出口预计为115万吨。从数据来看,本次报告数据对比市场的预估,产量符合市场预期,出口量低于市场预期,进口量远高于市场预期,期末库存高于市场预期。进口量大增,使得库存累积高于市场的预期,报告影响偏利空。另外,印尼限制出口的政策影响有限,来自印尼的出口减量预计有限,对马棕的出口提振预计有限,限制马来的库存消化速度。而马来西亚棕榈油出口在中国、印度、欧盟采购放缓的背景下转弱明显,随着2月后棕榈油进入季节性增产期,后续去库显示出乏力态势。短期棕榈油上涨动力匮乏,在MPOB利空的影响下,或偏弱运行为主。

数据来源:MPOB 瑞达研究院

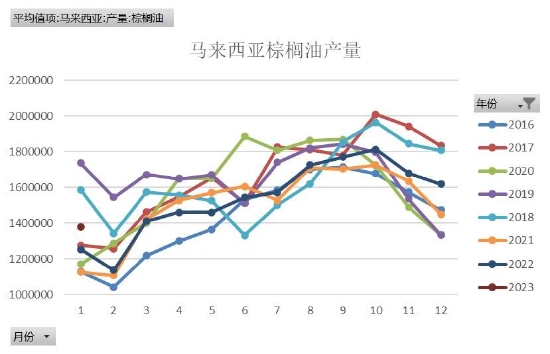

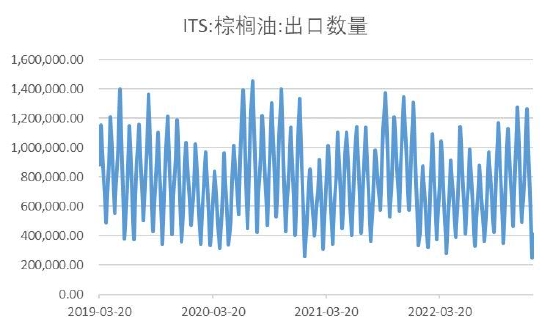

数据来源:MPOB 瑞达研究院 2、马棕产量下降 出口有所回升 马来西亚南部棕果厂商公会(SPPOMA)数据显示,2月1-20日马来西亚棕榈油产量环比下降4.17%,其中鲜果串(FFB)单产环比增加1.09%,出油率(OER)环比下降1%。从数据来看,马棕高频数据显示前20天的产量增幅开始出现回落,低于前15天的情况(总体表现为增长)。从季节性来看,马棕2月为全年产量低点,随后产量开始恢复,至5月开始进入高产季。目前市场普遍担忧2月底马来和印尼可能面临天气因素带来的洪水,可能使得产量受限,关注后期天气的影响。 从高频的出口数据来看,根据船运调查机构SGS公布数据显示,马来西亚2月1-20日棕榈油出口量为712740吨,较1月1-20日出口的654888吨增加8.8%。根据船运调查机构ITS公布数据显示,马来西亚2月1-20日棕榈油出口量为784105吨,较1月1-20日出口的589308吨增加33.1%。两家船运机构的环比增幅虽然不同,不过总体表现为增长。体现出斋月到来之前,市场有一定的进口需求。不过需要关注的是,目前印度和中国的棕榈油库存都处在高位,限制棕榈油的进口需求。且目前从绝对量来看,马棕的出口还处在相对低位,限制马棕库存的消化。

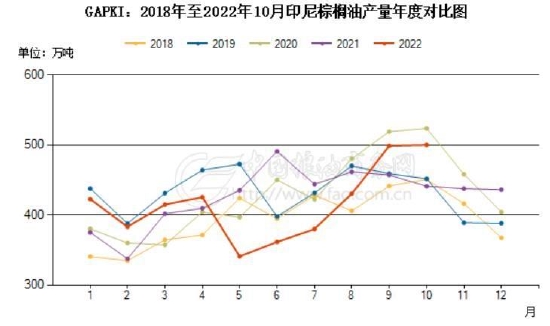

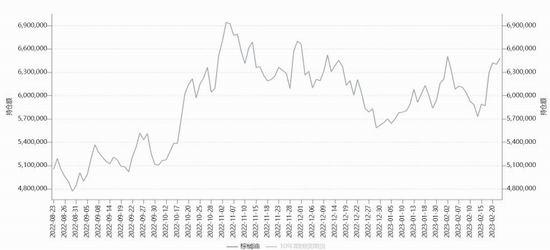

数据来源:ITS 瑞达期货研究院 3、印尼库存回归正常 出口或有所限制 印尼方面来看,印尼棕榈油协会(GAPKI)表示,印尼2022年毛棕榈油产量小幅下降至4670万吨,棕榈油产品出口量为3080万吨,较2021年下降8.5%,这是因为印尼在4月末至5月曾短暂禁止出口棕榈油,同时印尼国内棕榈油消费量增加,且国内产量也小幅下降。印尼2022年棕榈仁油产量为450万吨。截至2022年年底,棕榈油库存为365万吨。从数据来看,虽然数据稍有延迟,不过有一定的指引的作用。产量方面,可以明显看出,受印尼一度禁止出口的影响,棕榈油收割也受到影响,月度产量一度下滑至400万吨以下,而一般同期的产量维持在400-500万吨之间。不过后期随着出口量的恢复,产量也有所恢复。另外,随着印尼鼓励出口政策的实施,印尼的库存快速回归至正常水平,目前基本恢复至限制出口之前的水平,对市场的供应压力预计有限。

数据来源:GAPKI 瑞达研究院

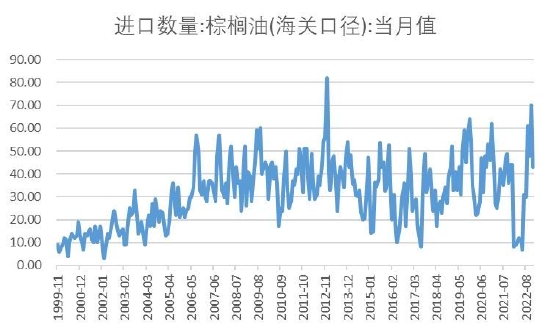

数据来源:GAPKI 瑞达研究院 从政策方面来看,印尼内阁高级部长Luhut Pandjaitan在其官方Instagram账户上表示,由于伊斯兰节日前食用油价格上涨,印尼将暂停部分棕榈油出口许可证,以确保国内供应。他说,棕榈油出口商从去年开始积累了大量的出货配额,现在他们几乎没有动力供应国内市场。印尼根据“国内市场义务”(DMO)的政策,对向国内市场销售一定比例产品的棕榈油公司发放出口配额。从去年年底开始,印尼开始累积大量的出口配额,而这部分出口配额暂时不会对市场形成太大的压力。去年印尼限制棕榈油出口,导致棕榈油价格快速上涨。而从目前印尼的库存水平来看,根据印尼棕榈油协会(GAPKI)的数据显示,截止最新的印尼棕榈油库存降至365万吨,基本处在近几年的相对低点,出口压力有限。而从主要进口国中国和印度的情况来看,近期中印两国的棕榈油库存都处在相对高位,因此进口需求也相对有限,因此,政策预期对市场的影响相对有限。棕榈油来自印尼方面的利多驱动暂时不足。 4、国内库存仍处在高位 进口量下滑明显 从国内方面来看,国内沿海地区棕榈油库存下降。2月15日,沿海地区食用棕榈油库存80万吨(加上工棕95万吨),周环比减少2万吨,月环比增加2万吨,同比增加48万吨。其中天津12万吨,江苏张家港30万吨,广东23万吨。近期棕榈油进口利润不佳,国内买船较少,库存虽有下降但仍处于高位。 从进口情况来看,中国海关总署公布的数据显示,中国12月棕榈油进口量为432476吨,环比下滑38.56%,同比下滑2.33%。其中,自印尼进口棕榈油318137.36吨,环比下降35.33%,同比下滑5.03%。自马来西亚进口棕榈油114147.63吨,环比下降46.09%,同比增加6.03%。从去年11月中旬开始,棕榈油的进口利润持续恶化,进口持续亏损的背景下,导致进口量有限。从最新的棕榈油进口利润来看,截止2月22日,国内广东地区棕榈油与马来进口棕榈油的价差-67.28元/吨,较前期最低达到-688.35元/吨稍有好转,不过仍维持为负值,限制未来的棕榈油需求。

数据来源:中国粮油商务网 瑞达研究院

数据来源:中国海关 瑞达研究院

数据来源:WIND 瑞达研究院 5、印度棕榈油的消化情况 印度截至3月的当季棕榈油进口可能较前一季下降29%,至220万吨,低于截至12月当季的310万吨,因印度棕榈油库存创纪录且需求疲弱,促使榨油厂减少采购,并专注于去库存。行业组织印度溶剂萃取者协会估计,今年1月初,印度植物油库存已从一年前的170万吨跃升至创纪录的320万吨。印度需求减弱,限制棕榈油的价格。 6、豆棕价差或高位盘整 从近期豆棕的价格来看,继续维持在高位,不过豆油价格略有走弱。主要体现在豆油面临巴西豆的丰产,后期的供应预计增加,而棕榈油目前还是减产的季节,虽然后期会进入增产季,不过还不是高产季,限制棕榈油价格的下跌。另外,豆棕价差处在高位,利于棕榈油的消费。随着天气的转暖,棕榈油的消费逐渐转强,利于棕榈油的价格。不过短期豆油的供应不会快速回升,主要由于运输以及巴西豆农有惜售的心态,也限制豆油的进一步下跌,价差预计还是维持高位震荡的走势。

数据来源:博易大师 瑞达研究院 7、原油价格高位震荡 从宏观面来看,CME“美联储观察”:美联储3月加息25个基点至4.75%-5.00%区间的概率为76.0%,加息50个基点至5.00%-5.25%区间的概率为24.0%;到5月累计加息25个基点的概率为0.4%,累计加息50个基点的概率为75.7%,累计加息75个基点至5.25%-5.50%区间的概率为23.9%。美联储加息终点预期抬升。利好油脂类走势。不过从原油方面来看,尽管西方针对原油和成品油贸易实施制裁,但俄罗斯近几个月的油品产量和出口要比预期好得多。油轮追踪数据显示,上周俄罗斯原油出口量激增26%,这固然有上期低基数的因素,但波罗的海、黑海以及远东地区的所有出口终端出货量的确达到了数周以来新高,四周平均值也呈上升趋势。尤其是亚洲地区表现出惊人的购买力,每天大约有320万桶原油流向中国、印度、土耳其和其他未知目的地,创下自2022年初以来的最高记录。自中国放开疫情管控后,需求大幅回升。加上印度购买俄罗斯原油后专卖欧洲,总体需求表现良好。目前未观察到新的因素能将市场推离这样的自稳状态,因此油价大概率仍将高位震荡拉锯。

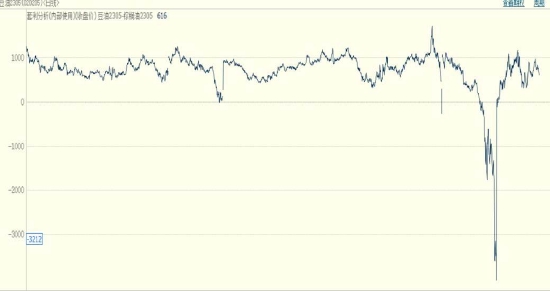

数据来源:Wind 瑞达研究院 三、资金面和技术面分析 1、资金面分析 从资金面来看,前20持仓方面,截止2月22日,棕榈油净持仓-49108手,总体仍表现为空头占优。趋势上净空单先减后增。从资金流向来看,资金净有流入的趋势,结合净持仓的变化,应该还是以主力空头入场为主。

数据来源:WIND 瑞达研究院

数据来源:WIND 瑞达研究院 2、技术面分析 从技术面来看,均线走平,且纠结,显示走势不明朗,从布林通道来看,目前处在布林通道上轨附近,上方面临一定的压力。

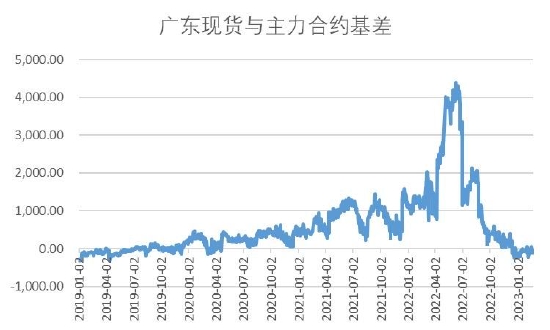

四、价格周期性分析 1、基差分析 从基差情况来看,截止2月22日,广东棕榈油与主力期货合约基差为-66元/吨。基差表现偏弱,主要还是体现在供应充足方面,库存偏高,下游拿货较为容易,基差预计维持偏弱走势。

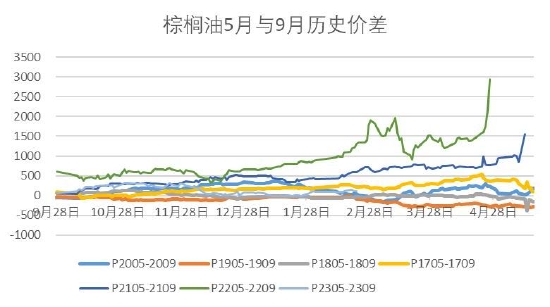

数据来源:同花顺 瑞达研究院 2、价差分析 从棕榈油的近远月价差来看,截止2月22日,5-9月价差108元/吨,目前价差波动不明显,暂无明显的趋势性走势。

五、总结与展望 综合来看,从MPOB的报告来看,本次报告数据对比市场的预估,产量符合市场预期,出口量低于市场预期,进口量远高于市场预期,期末库存高于市场预期。进口量大增,使得库存累积高于市场的预期,报告影响偏利空。从高频数据来看,2月的产量还是处在季节性减产的时间,而出口有所恢复,一定程度利于后期马棕库存的消化。从印尼的情况来看,目前印尼的库存压力有限,印尼政府也出台了限制棕榈油出口的政策,虽然影响较为有限,不过保证了印尼国内的棕榈油需求。从两大进口国的情况来看,国内库存高企,不过进口利润不佳,限制远期的进口需求。印度的库存也较高,未来限制印度的进口需求。从宏观面来看,美联储加息结束进入倒计时,利好商品价格,不过原油方面,虽然俄罗斯宣布减产,但实际出口却增加,限制原油的价格。总体棕榈油方面消息多空交织,预计仍以震荡为主。 操作建议: 1、投资策略: 建议棕榈油2305合约在8000-8700区间高抛低吸,止损100个点。 2、套保策略 上游企业高库存者在8700元/吨上方择机做空套保,止损8800元/吨,下游在8000元/吨之下买入,止损7900元/吨。 瑞达期货 王翠冰 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);