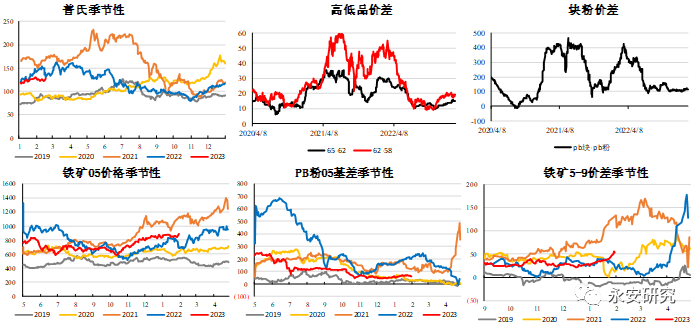

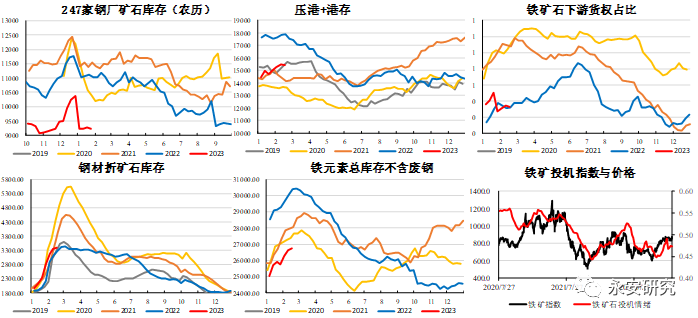

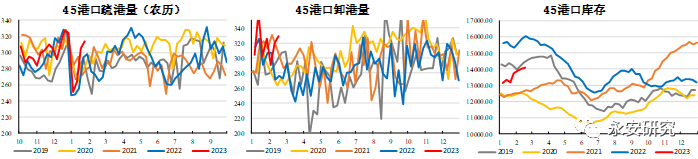

来源: 永安研究 李天佑 从业资格:F3048648 摘要: 春节以来,宏观与消费数据表现优良,铁矿(901, -7.50, -0.83%)石跟随大类资产高开低走,但由于钢厂库存偏低,蓄水池效应弱化,钢厂在复产过程中购买力持续走高,疏港量抬升明显,铁矿石现货与2305合约表现强势,5-9价差走强明显,截至2月21日,港口pb报价913元/吨,期货2305合约收于919元/吨,相较于春节前价格表现更加强势。 截至2月中下旬,海外发运虽然阶段性收到了澳洲飓风短暂清港以及BHP事故干扰,但同比2022年发运总量表现亮眼,45港口到港数据创几年新高,与之对应的是钢材高库存基础上,钢厂资金相对偏紧却有偏积极的复产动力,带动矿石形成一轮小级别供需双强,随着铁矿石进入发运淡季,加上钢厂铁水产量持续攀升,铁矿石库存或于本周拐头。 铁矿石基本面偏好,依然需要注意的是其价格已经较大程度反映了当前强势的现实,其中钢厂利润持续偏低抑制了价格高度,能否打开想象空间还得看下游需求,当下估值偏高,若金三银四需求高度与持续性不及预期,铁矿不排除在基本面最好的时刻出现回调。近期内蒙古露天矿事故或将引发新一轮煤矿安全检查,在此基础上焦煤(2089, 48.50, 2.38%)不排除会与铁矿石形成价格上的跷跷板效应,铁矿石高估值驱动向上,走势表现为跟随钢材走势但波动更大,继续关注旺季需求的实际情况。 正文: 一、估值偏高 春节以来,宏观与消费数据表现优良,铁矿石跟随大类资产高开后走低,但由于钢厂库存偏低,蓄水池效应弱化,钢厂二月份以来持续复产使矿石购买力持续走高,疏港量抬升明显,矿石现货与2305合约表现强势,5-9价差走强明显,截至2月21日,港口pb价格报价913元/吨,期货收于919元/吨,相较于春节前价格表现更加亮眼。 图1:矿石价格回落后大幅上扬  数据来源:钢联云终端,永安期货北京研究院

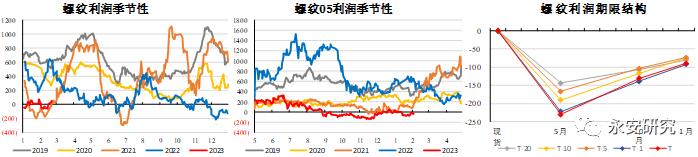

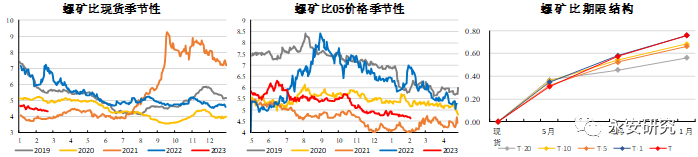

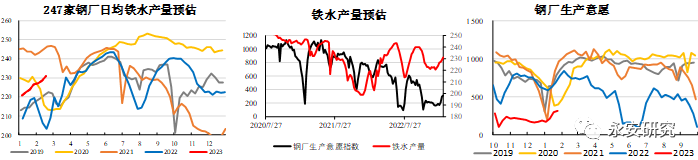

节后钢厂复产意愿较强,铁水持续上行,虽然部分地区仍有亏损,但不改复产方向,预计2月铁水均值在231附近,在废钢短期性价比较差且长流程抢占下游市场订单的背景下,铁矿石将继续成为铁元素的主要供给来源,近端需求持续偏好,与之对应的是成材需求没有翻牌的情况下,铁矿石上涨较大程度的挤兑了工厂加工利润,静态看低利润限制了铁矿石的价格上限,抑制了高低品价差。 图2:钢厂利润持续偏低,矿石供需双强做了充分定价

数据来源:钢联云终端,永安期货北京研究院

二、驱动向上 2.1 铁矿石需求端分析 (1)钢厂补库:按需采购为主 自2022年6月以来,由于下游需求下滑明显,为了应对高库存下的销售压力,钢厂在减产的基础上控制炉料端到货,降本增效,该采购行为延续至今,导致矿石中下游形成了良好的主动去库效应,在利润没有明显扩张的情况下,高价矿石引导钢厂主动做库存的意愿并不大,除了季节性的节假日补库,很难看到集中购买力出现。 图3:钢厂库存偏低,按需补库为主  数据来源:钢联云终端,永安期货北京研究院

(2)铁水复产:稳中有增 去年年末,钢厂在采购了高价原料的基础上成本不断攀升,成本偏高的情况下不太愿意给予下游贸易商较为优惠的冬储价格,最终导致钢材资源集中于期现与钢厂手里,在需求没有大幅度扩张的情况下,钢厂资源较多抑制其现金流,因而年初铁水恢复的速度偏低,这也与去年冬天铁水高基数效应有一定关系。 随着下游陆续开工,钢厂库存将陆续去化,未来大范围减产的可能性并不高,且钢厂也到了季节性复产的节点,钢厂生产仍然以小幅度平摊成本为主。短期来看钢厂生产意愿较强,没有大幅减产的可能。 图4:复产大势不变,铁水回升速度存疑  数据来源:钢联云终端,永安期货北京研究院

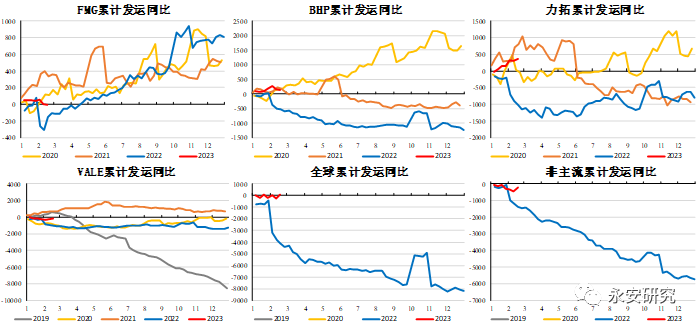

2.2 铁矿石供给端分析 供给端看,今年主流矿山发运虽然阶段性收到了澳洲飓风短暂清港以及BHP事故干扰,但同比2022年发运总量表现亮眼,其中,欧洲钢厂由于能源价格下移,利润有所修复引发小级别复产,导致海外发运占比有所回升,但整体发运累计同比依然较好。本周疏港继续好转,供给端预计下周低到港开始显现,未来去库将常态化。 图5:主流矿山供给表现良好  数据来源:钢联云终端,永安期货北京研究院

图6:库存拐点临近  数据来源:钢联云终端,SMM,永安期货北京研究院

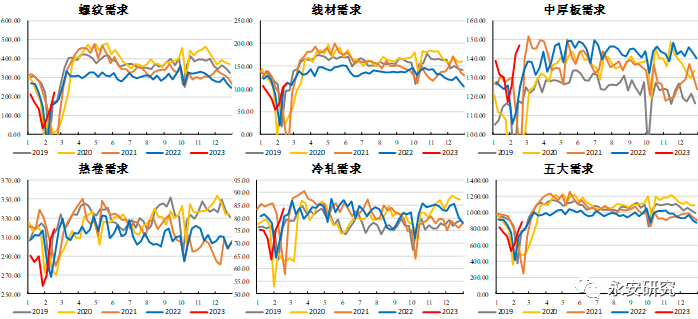

2.3 下游钢材需求以及内蒙事故对矿石的影响 静态来看铁矿基本面较好,核心矛盾在成材需求端,由于当前货权仍然主要集中于钢厂与期现贸易商手中,在需求还未明确见顶的背景下,钢厂主动甩货的可能性不大,其中节后3-4周五大材需求表现的较为积极,盘面钢材从悲观切换至乐观,尤其是去年金三银四东三省与上海疫情影响了一定数量的钢材表需,今年“金三银四”需求会超额体现一部分因去年疫情影响的工程项目,产量恢复速度短期慢于需求表现,市场对“金三银四”表现的并不十分悲观。 但与之对应的是钢厂利润并没有有效扩张,在复产背景下,需求的上扬让炉料端吃走了产业链绝大部分利润,因此在成材端利润并没有有效扩张的情况下,铁矿石已经较大程度反映了未来的乐观预期,大方向跟随钢材。 图7:五大材表需(钢联口径)  数据来源:钢联云终端,永安期货北京研究院

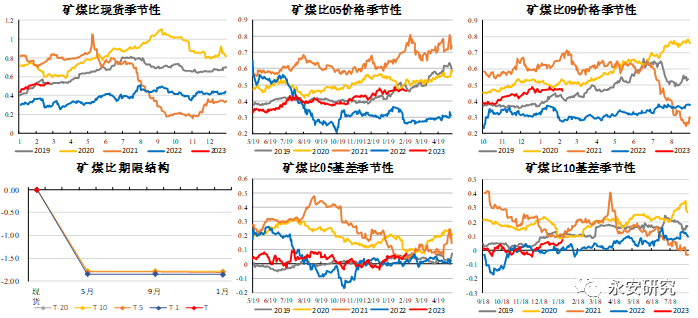

2月23日,内蒙古阿拉善盟左旗新井煤业有限公司一露天煤矿发生大面积坍塌。目前国家矿山安监局内蒙古局已经启动事故救援一级响应,多支救援队正在赶往救援。截至目前,事故已造成2人死亡、6人受伤、53人失联,本次事故级别极其重大,且事故发生于重大会议前夕,虽然该地区产能并不大,但是不排除会引发较大范围的新一轮安全检查,在有限的利润基础上,焦煤将有很大可能去抢占铁矿石的上涨空间。 图8:矿煤比  数据来源:钢联云终端,永安期货北京研究院

三、总结 铁矿石整体估值偏高,驱动仍然较为亮眼,进口利润有所扩张的情况下,港口贸易商有出货意愿,但不改钢厂复产的购买力,当前能否打开想象空间还得看下游需求,当下估值偏高,若金三银四需求高度与持续性不及预期,铁矿不排除在基本面最好的时刻出现回调压力,在有限的钢厂利润基础上,也需要注意焦煤端与铁矿端的产业利润分配问题。铁矿石高估值驱动向上,走势表现为跟随钢材走势但波动更大,继续关注旺季需求的实际情况。 风险点:政策风险,下游需求超预期。 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);