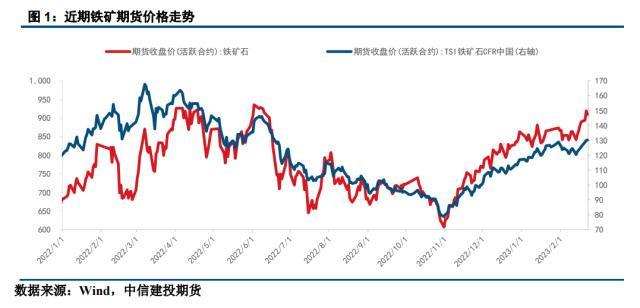

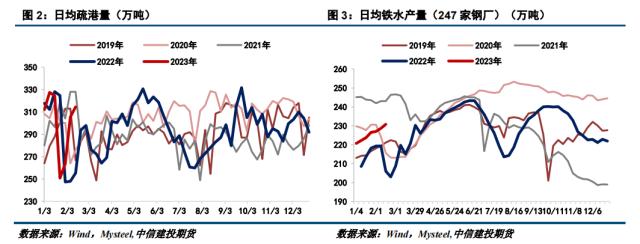

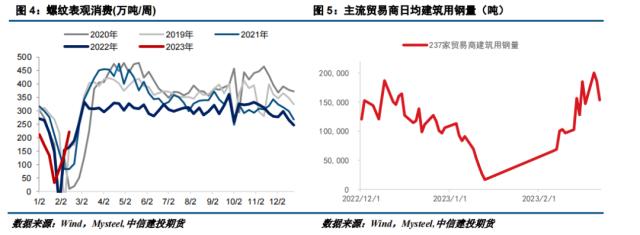

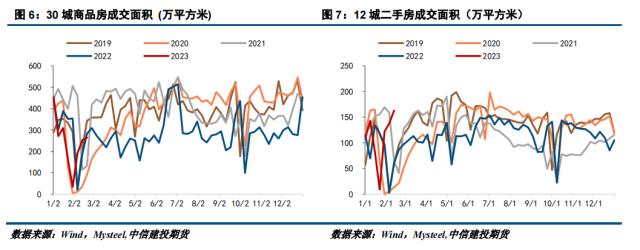

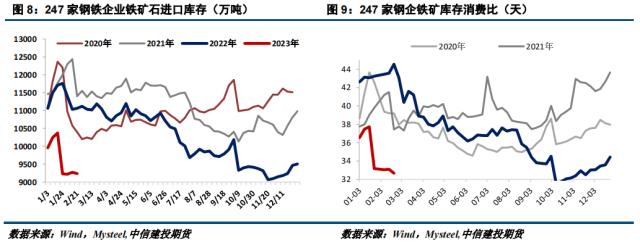

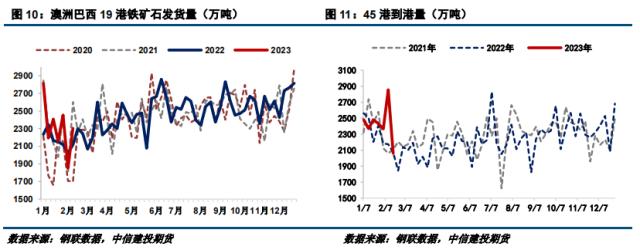

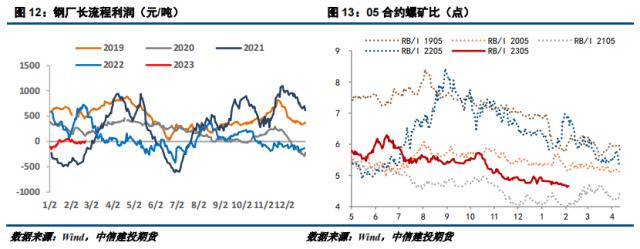

来源:CFC金属研究 摘要 从近期市场行情的主导逻辑看,强预期与基本面利好因素形成共振,短期驱动矿价强势运行。从基本面看,成材表需及建材成交环比改善超市场预期,钢厂生产对于原料的需求叠加低原料库存给予矿价上行较高的确定性。从市场预期看,目前市场仍在交易宏观环境偏暖的逻辑,国内地产、基建行业政策利好频出,两会乐观预期难证伪。 需求改善叠加钢厂低库存,对矿价构成较强驱动。近期建材成交、成材表需超预期改善,是近期黑色系原料及成材价格上涨的主要驱动。本周成材产量及市场情绪整体上行,预计铁水产量仍将持续好转。近期以二手房市场为代表的房地产市场情况有明显好转,然而我们对房市改善的可持续性保持谨慎。二手房市场的短期回暖不能完全代表基本面的好转,可持续性尚待观察。从库存量及库存消费比指标来看,铁矿库存已处于近三年的低位,钢厂低库存的现状对于铁矿价格构成较强支撑。然而钢厂盈利自去年下半年起始终在低位徘徊,在低盈利的情况下,钢厂短期内很难有强烈的补库动机。 成材利润持续受挤压,监管及加息风险仍存。从钢厂盈利视角看,自去年10月底开始,钢厂长流程利润难以回正,始终处于负数区间或者盈亏平衡线附近。在铁矿及成材价格处于阶段性高位的情况下,近期矿价仍面临监管风险,并为潜在的负反馈提供条件。近期美国就业市场数据偏强,2月制造业PMI环比改善,为美联储更为鹰派的加息提供有利依据。相较于春节前的乐观,市场开始交易今年3、5、6月各加息25bp的预期。考虑到铁矿盘面估值短期处于高位,若宏观环境进一步收紧,对矿价的影响可能较大。 短期来看,矿价易涨难跌,暂以偏多思路对待,两会前运行节奏主要取决于市场交易情况及监管动态,目前铁矿短期估值处于高位,监管及加息风险仍存,矿价上方高度需谨慎看待。有持仓者暂以多头思路看待市场,风险趋避者可逢高止盈。 正文 一、引言 继节后黑色系的整体回调和震荡,铁矿期货于上周三起继续保持强运行,目前已突破前高位置。截止2月23日收盘,铁矿主力合约收盘价908.5元/吨,相较于2月7日的阶段性低位828.5元/吨上涨约9.6%。从近期市场行情的主导逻辑看,强预期与基本面利好因素形成共振,短期驱动矿价强势运行。从基本面看,成材表需及建材成交环比改善超市场预期,钢厂生产对于原料的需求叠加低原料库存给予矿价上行较高的确定性。从市场预期看,目前市场仍在交易宏观环境偏暖的逻辑,国内地产、基建行业政策利好频出,两会乐观预期难证伪。 2月21日傍晚,大商所发布关于调整铁矿石期货部分合约交易限额的通知,决定自2023年2月22日交易时(即2月21日夜盘交易小节时)起,非期货公司会员或者客户在铁矿石期货I2305、I2306、I2307、I2308和I2309合约上单日开仓量不得超过1,000手,在铁矿石期货其他合约上单日开仓量不得超过2,000手。套期保值交易和做市交易的开仓数量不受限制。具有实际控制关系的账户按照一个账户管理。受该通知影响,21日夜盘小幅低开,矿价震荡偏弱运行至今。从主力合约的成交量及量比指标看,近两日市场交投减量明显,价格涨幅低于成材和双焦,先前高涨的市场情绪得到遏制。 短期来看,矿价易涨难跌,暂以偏多思路对待,两会前运行节奏主要取决于市场交易情况及监管动态,目前铁矿短期估值处于高位,监管及加息风险仍存,矿价上方高度需谨慎看待。有持仓者暂以多头思路看待市场,风险趋避者可逢高止盈。  二、需求改善叠加钢厂低库存,对矿价构成较强驱动 近期建材成交、成材表需超预期改善,是近期黑色系原料及成材价格上涨的主要驱动。从需求端看,根据Mysteel数据,上周螺纹表需221.77万吨,环比增85.5万吨。2月20日全国主流贸易商建筑用钢成交量20.01万吨,21日为18.61万吨,而上周均值为14.39万吨,环比增量较大。从盘面表现上看,相关数据一经发布后,对市场的提振效果立竿见影。日均铁水产量随节后钢厂复产持续小幅上行,上周为230.81万吨,环比增加2.15万吨,本周成材产量及市场情绪整体上行,预计铁水产量仍将持续好转。   近期以二手房市场为代表的房地产市场情况有明显好转,然而我们对房市改善的可持续性保持谨慎。从周度高频数据上看,2月份一二三线城市的商品房市场成交情况尚未恢复到节前水平,但二手房市场成交量的复苏情况较快,其中二线城市的二手房成交量表现最为强劲。我们观察到,近期二手房市场情况的好转既有宏观环境回暖后原先积压需求的释放,也和开发商开年争业绩、近期市场媒体唱多炒作有关。据媒体报道,近期市场存在经营贷置换房贷的事件。因此二手房市场的短期回暖不能完全代表基本面的好转,可持续性尚待观察。  从库存量及库存消费比指标来看,铁矿库存已处于近三年的低位,钢厂低库存的现状对于铁矿价格构成较强支撑。上周全国钢厂进口铁矿石库存总量为9237.10万吨,环比减少35.65万吨,库存消费比32.67天,环比减少0.43天。钢厂进口矿日耗持续上升,上期钢厂库存不升反降,表明钢厂按需补库意愿较强。本期钢厂盈利率为35.93%,环比下降2.6%。钢厂盈利自去年下半年起始终在低位徘徊,在低盈利的情况下,钢厂短期内很难有强烈的补库动机。  供给端对于短期矿价的影响偏中性。本期澳巴发运由降转增,环比增452.3万吨至2303.2万吨。今年一季度主流矿山的整体发运趋势略高于近三年平均水平,各大矿山对于近期的生产规划总体偏积极。然而一季度澳巴地区往往受到飓风及雨季天气的影响,市场对于铁矿供给存在季节性减量的预期。据Mysteel数据,19日巴西圣保罗州北部海岸地区遭受暴雨袭击,引发洪水和山体滑坡,有超过10个城市受灾,其中5个城市宣布进入公共灾难状态。由于暴雨地区离矿山有一定距离,暂时未造成显著影响。  三、成材利润持续受挤压,监管及加息风险仍存 成材利润持续受挤压,矿价面临监管风险。从钢厂盈利视角看,自去年10月底开始,钢厂长流程利润难以回正,始终处于负数区间或者盈亏平衡线附近。这一现象既与下游需求低迷、成材价格受到抑制有关,也受到铁矿原料价格的表现强势影响。目前主力合约螺矿比处于近年较低水平,主因近期铁矿盘面价格表现强于螺纹。低利润制约钢厂生产意愿,在铁矿及成材价格处于阶段性高位的情况下,近期矿价仍面临监管风险,并为潜在的负反馈提供条件。  美联储加息风险仍存,对大宗商品市场构成系统性压力。近期美国就业市场数据偏强,2月制造业PMI环比改善,为美联储更为鹰派的加息提供有利依据。据22日晚间公布的1月议息会议纪要,美联储整体维持紧缩货币政策的态度,并预期未来将有更多的加息。相较于春节前的乐观,市场开始交易今年3、5、6月各加息25bp的预期。考虑到铁矿盘面估值短期处于高位,若宏观环境进一步收紧,对矿价的影响可能较大。 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);